筆者透過公開數據整理,做成全球泛區塊鏈領域的投融資基本面、重點賽道和活躍投資機構分析。其中引人注目的是 DeFi 領域投資活動在期間爆發,與第二季相比,整體融資規模擴大了將近 180%。不過 DeFi 項目的個別融資規模卻較小,普遍低於所有項目的平均。本文由專欄作者 PANews 撰稿,不代表動區立場。

(前情提要:不是獨角獸是章魚!資誠PwC報告:一級市場「併購與募資」萎縮,但水平兼併的觸手越伸越廣)

今年第三季,數位貨幣市場規模從約 2,601 億美元擴張至約 3,422 億美元,市場行情也基本延續了第二季的上漲趨勢。其中,以 UNI、YFI、LEND 等為代表的 DeFi 概念幣成為了市場上行的最大動力源。在 Yield Farming(農耕收益)的激勵下,DeFi 概念幣的平均漲幅超過了 240%,YFI 更在 43 天內成為 2020 年第一個萬倍幣。

在活躍的市場表現之下,第三季,全球泛區塊鏈領域的投融資也保持了今年以來的高速增長趨勢,尤其值得關注的是,DeFi 領域的投融資活動在第三季進入了集中爆發期。

筆者將透過公開數據整理,對第三季全球泛區塊鏈領域的投融資基本面、重點賽道和活躍投資機構進行分析。

128 個項目融資 7.68 億美元:融資項目增多但金額基本穩定

上半年,全球泛區塊鏈領域共有 151 個項目(不含收購)披露融資資訊,披露的融資總額約為 15.17 億美元,整體融資規模較去年同期顯著擴大。第三季,全球泛區塊鏈領域的投融資活動延續了今年以來的高速增長趨勢。

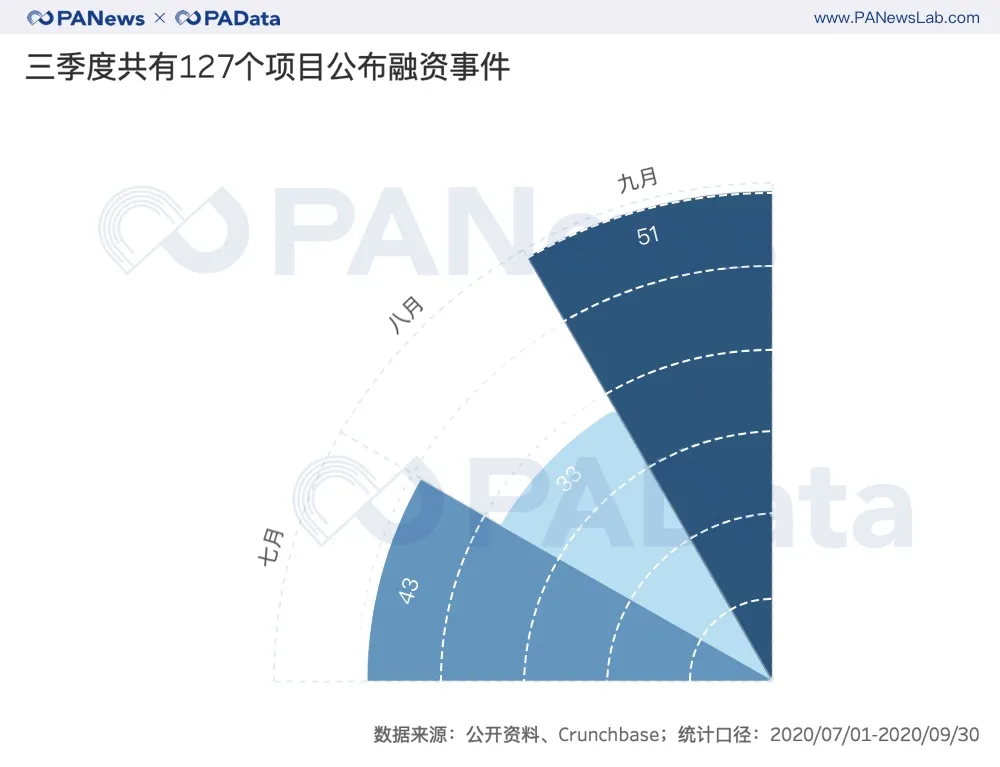

根據統計,第三季共有 127 個項目披露融資資訊(不含收購),融資數量較第二季環比增長 76.39%。其中,9 月共有 51 個項目披露融資資訊,是今年以來單月融資項目數量最多的一個月。

從融資項目的類別來看,8 月以後,DeFi 類項目就幾乎佔據了「半壁江山」。14 個DeFi 類項目在8月宣布融資消息,佔當月融資項目的 42.4%,23 個 DeFi 類項目在 9 月宣布融資消息,佔當月的 44.23%。DeFi 6 月於二級市場爆紅之後,蔓延至了一級市場。

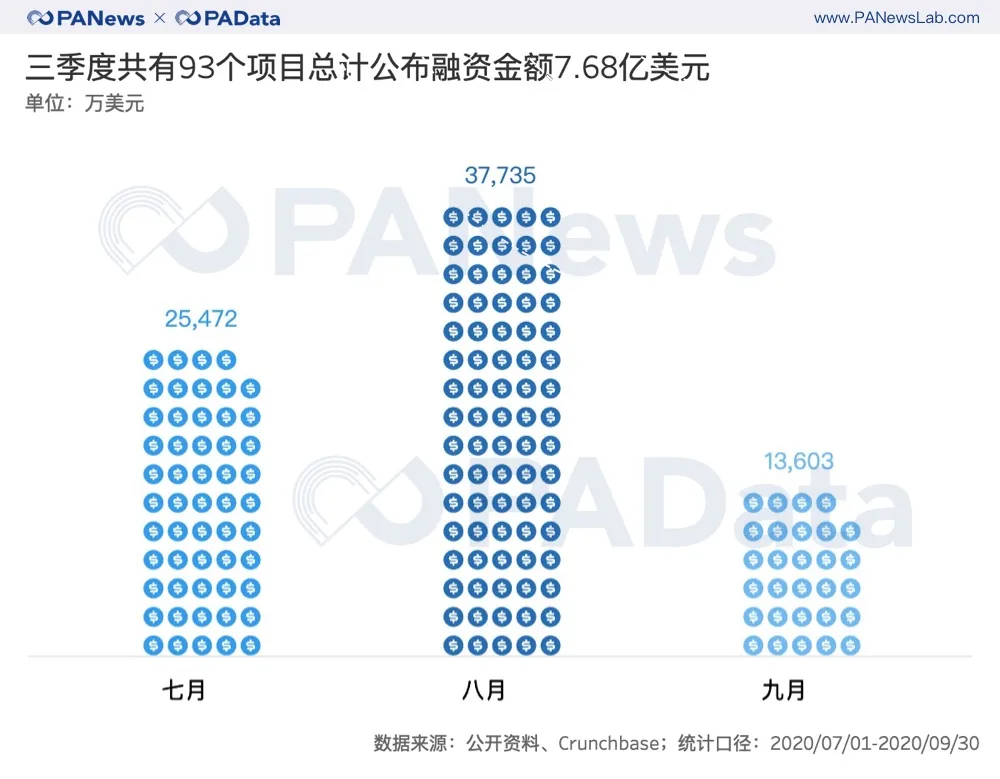

雖然第三季披露融資資訊的項目數量有了大幅度增長,但從融資規模上來看,基本與今年前兩個季度持平。根據統計,第三季共有 93 個項目(不含收購)披露了融資金額,總計約為 7.68 億美元,較第二季環比微跌 2.67%。

而且與融資項目數量相比,每月融資金額的分佈呈現出截然不同的趨勢。第三季,8月融資項目最少,但披露的融資金額最多,總計約為3.77億美元,9月融資項目最多,但披露的融資金額最少,總計僅約1.36億美元。

延伸閱讀:Uniswap 完成 a16z 領投的 3.2 億 A 輪融資,代幣發行迫在眉睫?

延伸閱讀:加密錢包商 Curv 獲 DCG Coinbase 等風投 6.7 億 A 輪融資,富蘭克林為主要客戶

DeFi 成熱門投資領域:多個區塊鏈基金完成融資

根據筆者對泛區塊鏈領域投融資的持續觀察,第三季各領域投融資金額的分佈出現了新的特徵。

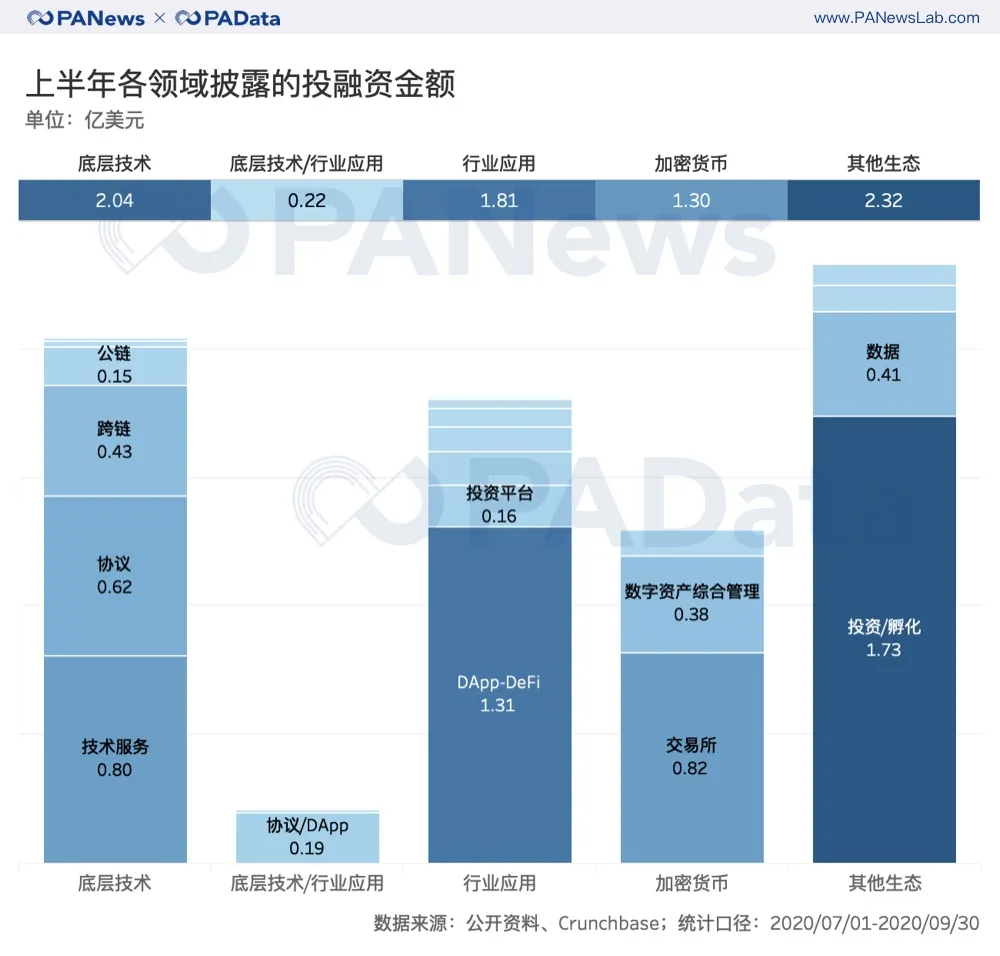

首先,其他生態領域的融資總額首次超過三大主要領域,第三季披露的融資總額約 2.32 億美元,是融資規模最大的領域。

這主要受到 3 項區塊鏈投資基金融資的影響,KR1 於 7 月通過 ICO 的方式融資約 49.3 萬美元,Pantera Capital 和 Framework Labs 在 8 月分別完成 1.65 億美元和 800 萬美元的融資。專注於區塊鏈領域的投資基金融資活躍再次印證了第三季整個投資市場的火熱。

另外,其他生態領域中數據類項目的融資規模也有較大提升,第三季共披露融資總額約 4,100 萬美元,環比上漲 192.86%。

(數據說明:「/」符號表示該項目包括兩個細分領域,如「工具/協議」表示該項目產品包含工具和協議兩個細分領域,下同。)

其次,產業應用領域中 DeFi 項目的融資規模大幅度擴大,第三季披露的融資總額約為 1.31 億美元,較第二季環比擴大了 8,400 萬美元,漲幅約為 178.72%。DeFi 也是除了投資基金以外融資規模最大的細分領域。

另外值得注意的是,底層技術領域的投資規模與加密貨幣領域的投資規模略有些「此消彼長」的意味。

上半年,加密貨幣取代底層技術類項目成為最受資本青睞的賽道,披露的投融資總額高達 10.08 億美元,佔披露的總金額的 66.47%,同期底層技術領域僅披露了 1.82 億美元的融資金額。

但第三季,形式反轉,底層技術披露的融資金額約為 2.04 億美元,超過上半年總和。其中,技術服務、協議和跨鏈項目都有著不錯的融資表現。而加密貨幣領域僅披露了 1.30 億美元左右的融資金額,交易所和數位資產綜合管理也不再是最受資本青睞的細分賽道。

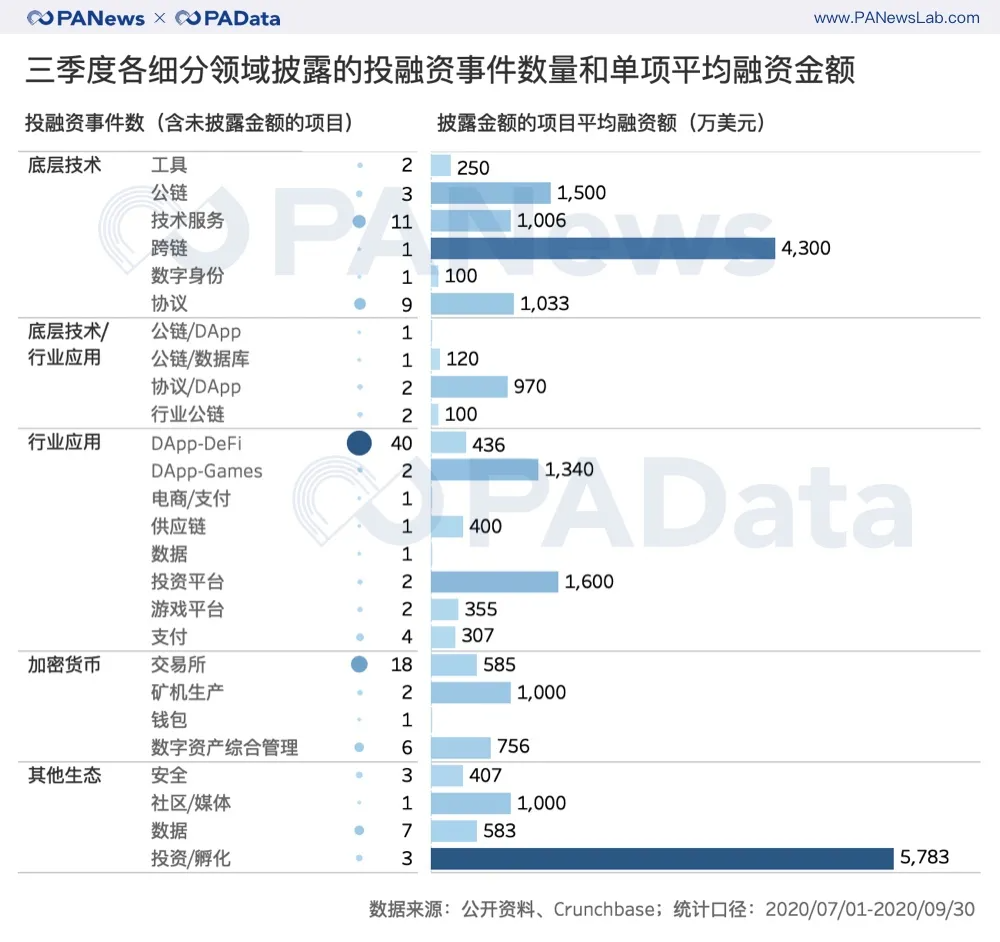

從各個細分賽道的融資能力來看,雖然有 40 個 DeFi 類項目在第三季披露了融資活動,但其中披露融資金額的項目平均融資金額僅 436 萬美元,也就是說,DeFi 類項目的融資規模並不大。

除了投資基金以外,第三季融資能力最強的細分賽道仍然多出於底層技術領域。其中,跨鏈項目平均單筆融資金額達到了 4,300 萬美元,公鏈、技術服務和協議類項目的平均單項融資金額也都超過了 1,000 萬美元。

除了投資基金以外,第三季融資能力最強的細分賽道仍然多出於底層技術領域。其中,跨鏈項目平均單筆融資金額達到了 4,300 萬美元,公鏈、技術服務和協議類項目的平均單項融資金額也都超過了 1,000 萬美元。

另外,遊戲、投資平台、礦機生產和社群/媒體類項目的平均單項融資金額也較高。

延伸閱讀:外媒爆料:J.P. Morgan 傳將領投「以太坊開發機構 ConsenSys」5,000 萬美元募資

延伸閱讀:4 位頂級球星也投了!NBA Topshot 製作團隊吃下 3.6 億融資,搶佔百億商機

投資形式豐富:私募和 ICO 總額超 3.4 億美元

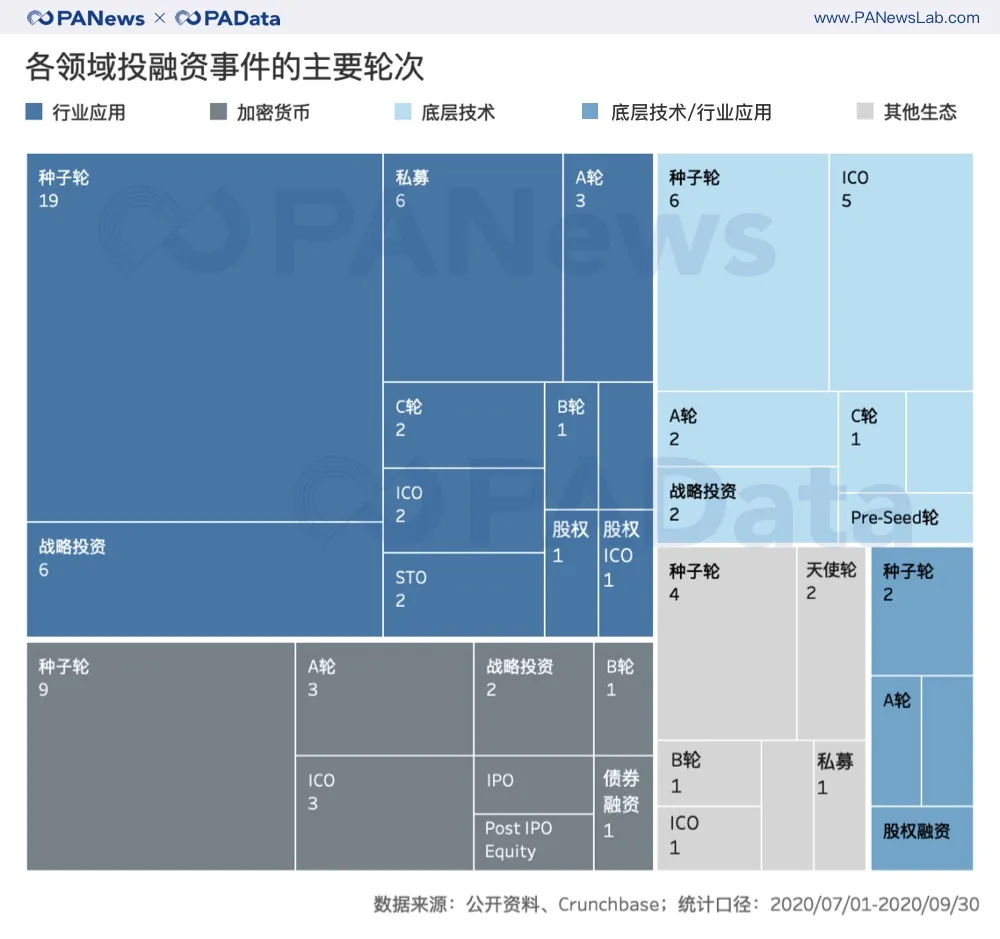

第三季全球泛區塊鏈領域的投資深度仍然以早期投資為主。127 起投融資活動中有 98 起披露了具體輪次/形式,其中種子輪有 40 起,戰略投資和 ICO 各有 11 起,A 輪有 9 起,私募有 7 起,其他輪次/形式的投資活動都少於 3 起。

從四大主要領域來看,種子輪都是最主要的投資輪次,其中僅產業應用領域就有 19 起種子輪融資事件,加密貨幣領域還有 9 起。

另外,產業應用和底層技術領域都出現了較後期的 C 輪融資,包括 Digital Asset、BlockFi 和 Zero Hash 三個項目。

其中,BlockFi 披露了 5,000 萬美元的融資金額,投資方包括 CMT Digital Ventures LLC、Morgan Creek、Winklevoss Capital、HashKey Capital 等。

延伸閱讀:摩根溪領投|BlockFi 完成 14.7 億 C 輪投資,首張「比特幣回饋信用卡」即將登場?

產業應用領域還有 2 起證券型代幣(STO)事件值得關注。遊戲平台 Infinite Fleet 和投資平台 Republic 各自於 8 月披露了 310 萬美元和 1,600 萬美元的 STO 融資。

而加密貨幣領域還湧現了不少傳統公開市場的上市融資,比如交易所 INX 在 9 月披露了 750 萬美元的 IPO 資訊;礦業公司 Hut8 在 7 月披露了 Post-IPO 資訊;金融服務公司 Digine x 在 9 月披露了 2,000 萬美元的債券融資資訊,之後還通過一次反向併購在納斯達克上市。

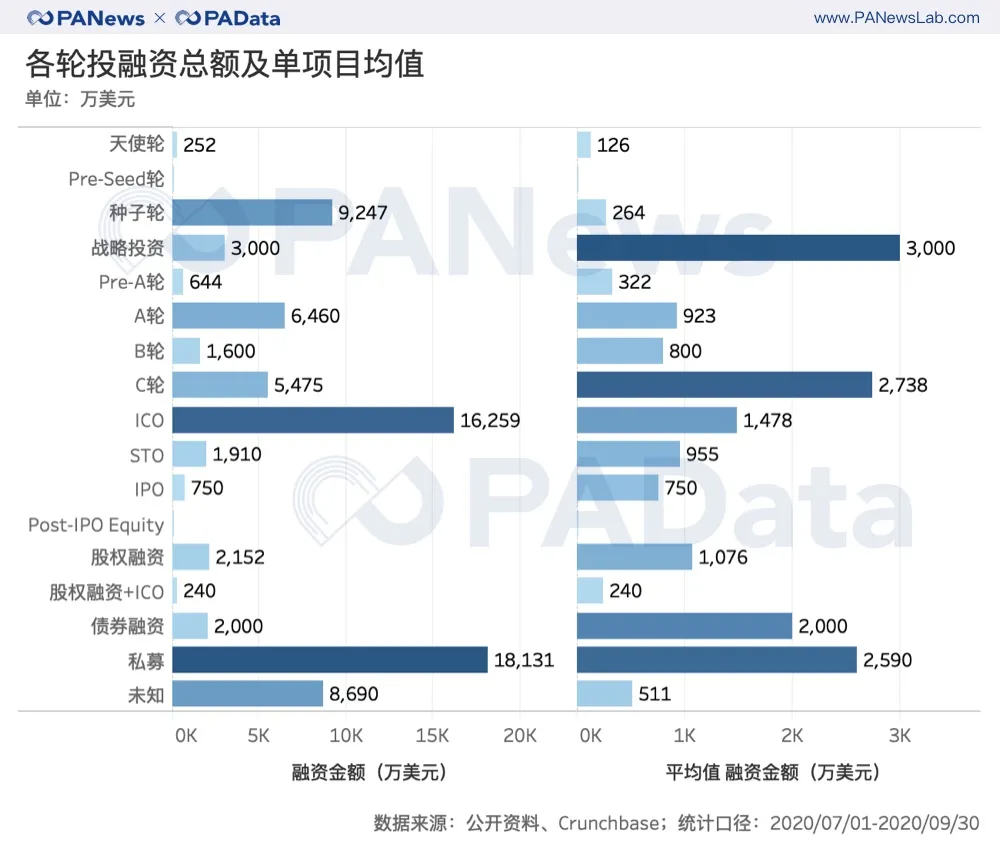

從各種形式披露的融資金額來看,第三季,私募和 ICO 的融資總額最高,分別達到了約 1.81 億美元和 1.62 億美元。ICO 重新成為區塊鏈領域主要的融資方式,這與上半年的情況有所不同,上半年披露的 ICO 融資金額僅有 0.44 億美元。另外,種子輪、A輪和C輪的融資總額也都高於 5,000 萬美元。

但從單項融資的規模來看,戰略投資、C 輪、債券融資和私募是四種規模較大的融資形式,單項融資規模都超過了 2,000 萬美元。其中戰略投資單項融資規模最高,約為 3,000 萬美元。

另外,ICO 和股權融資的單項規模也不小,都超過了 1,000 萬美元。根據統計,11 起 ICO 融資的單項融資規模達到了 1,478 萬美元,唯一發生的 1 起債券融資規模約為 2,000 萬美元。

延伸閱讀:追求發幣而卸任!馬來西亞「億萬身價地產企業家」用下台換取合法 ICO 募資

而種子輪雖然總融資金額高,但單項融資金額只有 264 萬美元,其他早期輪次,比如天使輪和 Pre-A 輪的單項融資金額也都不高。

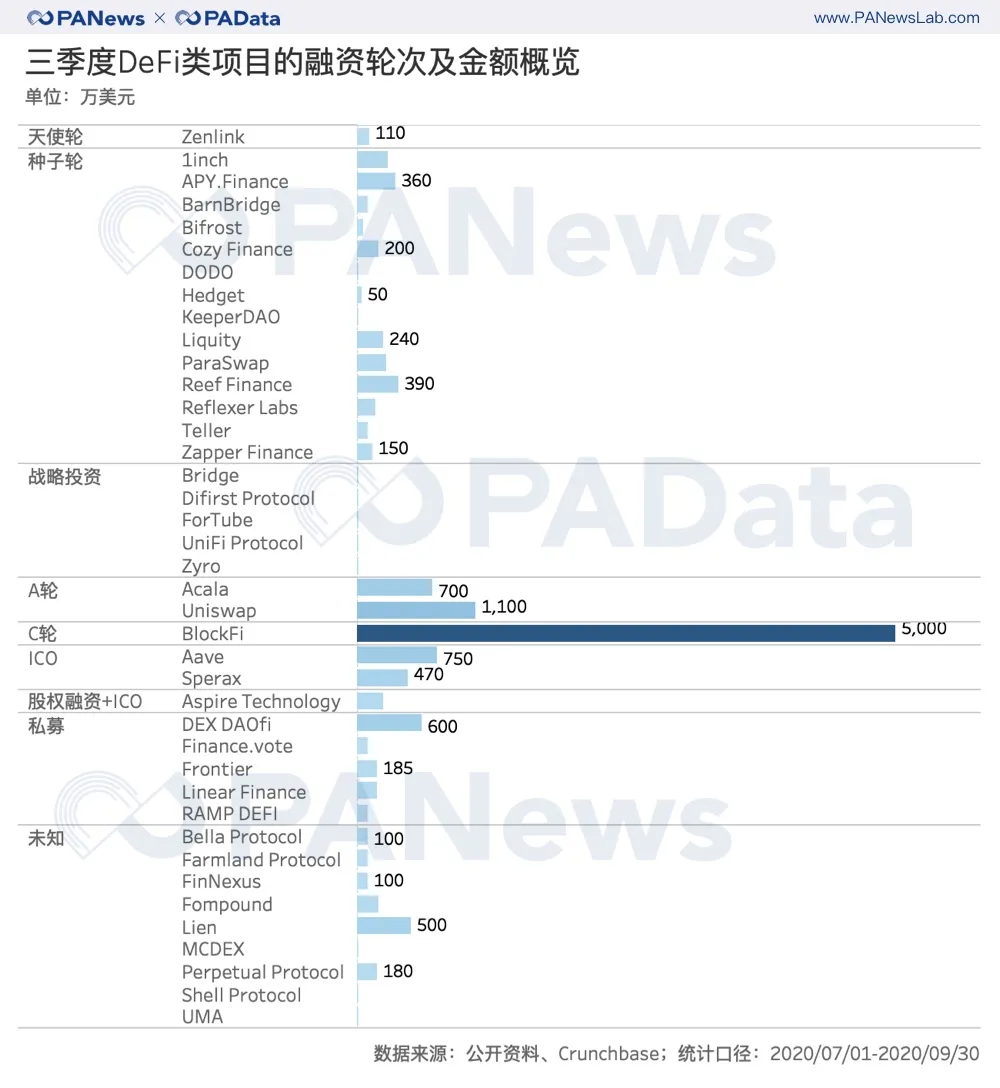

第三季,DeFi 項目融資較多,從公佈的融資輪次看,主要集中於種子輪,共有 14 個項目,平均單項融資金額約為 197 萬美元,低於所有項目種子輪的單項融資規模。

戰略投資和私募融資的項目也較多,分別有 5 個,但戰略投資均為披露融資金額,私募披露的單項平均融資金額約為 232 萬美元,同樣低於所有項目私募融資的單項融資規模。

DeFi 項目中除了 C 輪以外,A 輪和 ICO 融資的單項均值較高,分別為 900 萬美元和 610 萬美元,但同樣也低於所有項目的單項融資規模。

總體來看,雖然有 40 個 DeFi 項目在第三季獲得融資,但在大多數輪次中,其單項融資金額都低於平均水準,融資規模不大。

📍相關報導📍

終於通關!歐盟釋出非正式文件 : 100 萬歐元內「加密貨幣募資得豁免權」,沙盒維持三年

幣安領投!乘著 DeFi 掏金浪潮,去中心化聚合協議 “1inch” 完成 280 萬美元融資

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務