比特幣(BTC)在創下歷史新高 64,899 美元,隨即迎來暴跌,兩周下跌 16.8%,最低價格一度下殺至 47,500 美元。像這類的「黑天鵝」在加密市場屢見不鮮,因此,對加密投資人來說,也許是時候認識「資產配置」了。

(背景補充:虛擬貨幣投資術(二)熊市來臨只能大失血?你不可不知「資產配置」概念)

(前情提要:短評|大餅破裂?拜登重稅衝擊,比特幣跌破50,000美元防線、短短10日已失血1.5萬)

資產配置(Asset Allocation)是將資金配置在「不同類型」的資產類別,目的在獲得理想報酬之際,也將投資組合的風險納入管控。在加密貨幣市場中,投資人鮮少談及此議題,這和加密投資人投資屬性有關,但隨著「後疫情時代」的風險上升,資產配置也就成為了必考題。

一般來說,傳統投資人會選擇經典的 60/40 股債組合,但正如橋水基金創辦人達里歐(Ray Dalio)在《Why In The World Would You Own Dollar Debt?》文章所言,法幣貶值導致債券的實際利率為負,所以債券已經從安全資產變成「愚蠢資產」。所以,60/40 的經典組合顯然已不合潮流。

另一方面,債券交易相當複雜,對於一般的加密投資人來說,交易未知領域的產品相對危險。且加密市場已經有更好的固定收益選擇:放貸。

延伸閱讀:橋水基金達里歐:債券已死,重稅將至!非債務、非美元資產是解方

合理配置

然而,只有加密貨幣和固定收益的組合顯然不夠,其原因是比特幣價格波動極高,和競爭幣(Altcoins)的連動又強,即使配比在不同的加密概念板塊、合約,也會有齊漲齊跌、多空雙爆的情況出現。

因此,除了上述兩項配置外,投資人興許可以利用「股權通證」的配置,讓投資組合更佳健全。

相對於加密貨幣、固定收益(放貸),股權通證顯然是加密投資人較為生疏的板塊,因此,本文將針對股權通證的類別、配置探討,希望能助讀者更了解此類新興的加密衍生品。

而在討論股權通證前,投資人須先了解自身風險胃納程度。依據波動率來看,在風險程度上:

加密貨幣 > 股權通證 > 固定收益(幾近零風險)

一開始如果投資人無法評估自身風險胃納,則可先以四等分平均分配在加密貨幣、股權通證、固定收益、現金,再慢慢依照交易體系建立進行調整。

總體來說,如果風險承受程度較低,那投資人便可以調高固定收益、現金的配置比例,甚至可以採用「槓鈴策略」,將多數資金配置在固定收益,其餘再分配至加密貨幣、股權通證;若是較能承擔風險,則可以增加前兩者的配置。

股權通證是什麼?

股權通證(Tokenized Stocks)可拆分成兩部分解釋:股權和通證。通證代表「數位產權」,股權則是股票之意,該產品最早是 FTX 交易所發行,透過德國投資公司 CM-Equity 的股票經紀服務,再交由證券代幣化公司 Digital Asset AG 將股票通證化,最後上架交易所。

目前僅有兩家交易所提供這項產品,分別是幣安和 FTX,但目前幣安僅上架一檔特斯拉(TSLA),產品數量還不足,因此本文會以 FTX 交易所上架的股權通證進行探討。

延伸閱讀:重大變革!FTX 推出「零股股權通證」,24 小時「特斯拉 蘋果 臉書」上市股票交易市場出現

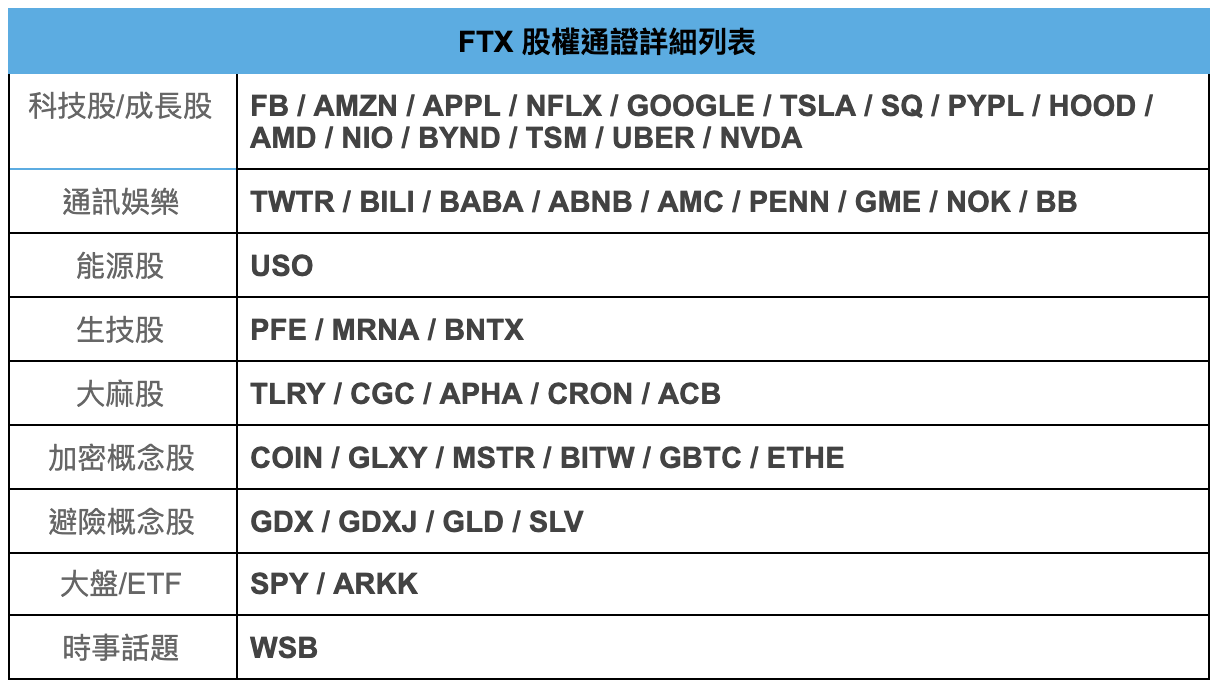

FTX 現有 46 個股權通證現貨交易對(扣除 TSLA/BTC、TSLA/DOGE),概略可分八大類:

股權通證配置邏輯

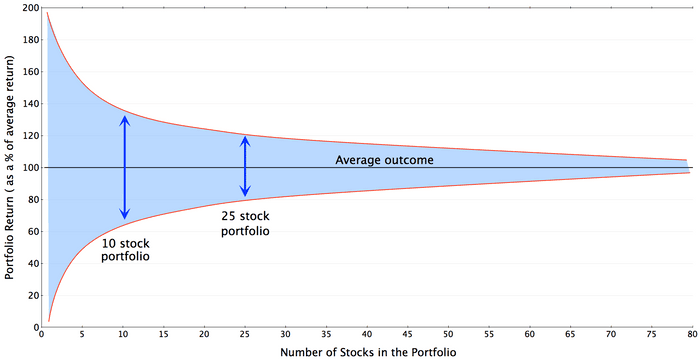

將總資產分拆到不同類別後,也不是只要將該筆資金都丟在同一檔股票,像是特斯拉(TSLA)或是台積電(TSM)就好了。據 Stockpedia 統計數據,投資組合超過 10 檔股票,將可以大幅降低投資組合的價格波動。

邏輯一:配置在「不同產業」上

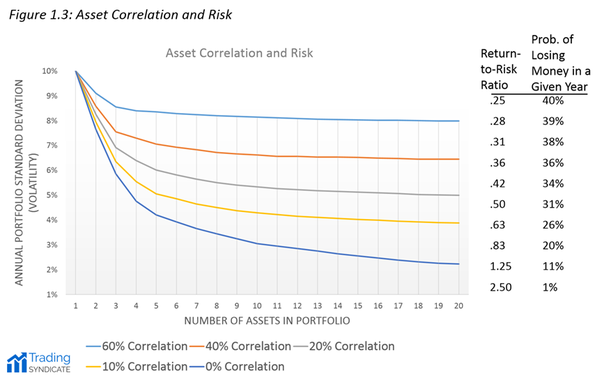

投資分散在不同股票上,不等於只要將資金都投入在科技股/成長股等「單一類別」,將資金分配在「不相關的產業類別」,更能降低波動性。

以下圖為例,最上面藍線的配置有 60% 的資產放在「相關產業」上,這樣的投資組合相關性依然太高,相對來說就更脆弱。

目前 FTX 交易所的股權通證現貨交易對可概略分為九大類,投資人可依照「總體經濟趨勢」、「自身投資邏輯」決定配置比例。

舉例來說,在實體經濟復甦強勁的時期,通膨預期升高,那就可以配置部分資產到「通膨受益股」像是 FTX 能源股權通證 USO,或是實體觀光/娛樂產業;此外,若是看壞後市的停滯性通膨,則可以配置資金在避險概念股,像是SPDR 黃金ETF、安碩白銀信託基金等。

另外,FTX 也上線了 5 支大麻概念股。這是因為美國現在正討論聯邦等級的大麻合法化,包括紐約州、新墨西哥州的州長都已表達支持立場。若是投資人了解相關產業,或是看好大麻合法化,也可以投入部分資金。

總體來說,投資組合超過「5 檔」以上不相關產業的股權通證,例如「科技股+ 通訊娛樂+ 能源股+ 生技股+ 避險概念股」,這樣的多樣化配置就可以大幅降低投資組合波動。

邏輯二:配置在大盤或是 ETF

除了配置在多檔股票外,如果投資人要追求更低風險,或是打安全牌,就可以將資金配在追蹤標普 500 指數(S&P 500)的 ETF(SPY)。

而如果投資人希望部分資金能夠投資更多更新穎的科技,則可以投資方舟投資的創新 ETF(ARKK),這支 ETF 主要投資在「創新破壞產業」,包括人工智能、DNA 技術、能源創新、區塊鏈、金融科技等產業。

與其花時間研究個股,站在大盤,或是大家的乾媽 Cathie Wood 的肩膀上,也是另外一種選擇。

延伸閱讀:全球首批以太幣 ETF 登陸加拿大!三檔掛牌首日湧入超過 2,400 萬美元交易量

延伸閱讀:Ark女股神: 「牛市擴張中,方舟正逢低買入」; 比特幣終將趨向「固定收益」取代債券

FTX 交易的額外優點

對希望做好資產配置和風險控管的投資人來說,FTX 還有一個額外的好處:子帳戶。

FTX 提供子帳戶創建功能,只需要在一帳號中創建子帳號,就能將不同資產分開管理。

子帳號之間的資金是獨立的,如此一來,投資人就可以將交易股權通證和加密貨幣的帳號分開,如此一來,不但能更好管理資產,控制風險,同時對於報酬也更一目瞭然。

另一好處則是資金使用效率。

FTX 交易所也推出了現貨槓桿交易(Spot Margin Trading),可以將自己有的現貨抵押(借出),借入另外一種資產。這裡有兩個應用場景,一是介入自己沒有的資產進行放空套利,另一個則是抵押資產借出穩定幣作多其它資產,加大獲利。

對熟稔金融市場運作的投資人一定知道資金使用效率是頭等大事。如果投資人有購買如 SPDR 這類波動較小的股權通證,就可以利用波動率低的特性,抵押資產借出穩定幣用以其它套利。

除了充分利用資產之外,FTX 的保證金制度是跨資產保證金制度。也就是說,在同一(子)帳戶中,不同的資產都可以作為合約的保證金,減少了合約清算的風險。

總結

隨著加密貨幣走入主流,華爾街也逐步進場,資產配置也變得更重要。過去加密產業在討論資產配置時,會以配置在不同板塊(平台幣、DeFi、底層公鏈)為主,或是用做空合約避險。

不過這其實遠遠不夠。

衡量投資組合的好壞除了報酬率之外,還有波動性(風險)。如果你的投資組合年報酬率是 100%,但要承受的風險卻是極高,那對很多人來說,這項投資的「賭博成份」實際上是大於投資成分。一旦遇到黑天鵝事件,那就有很大的機會虧損。

由於加密貨幣的波動極大,因此資金配置在「固定收益」、「股權通證」(傳統股市),分散資金風險就格外重要,在投資報酬和風險取得平衡,降低投資組合波動,才是能在市場上繼續生存的至要關鍵。

📍相關報導📍

觀點|312黑天鵝一週年,比特幣在「股神巴菲特」心中依舊是老鼠藥?

SBF宇宙|5分鐘看懂Serum生態系各項DeFi協議,FTX將如何把他們組合起來?

外媒揭秘:FTX 創辦人SBF在短短三年,累積了「100 億美元」加密貨幣資產

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務