EigenLayer 如何透過其創新的「再質押」,改變了網路安全的範式,並為驗證器和投資者帶來新的收益機會?

(前情提要:Google Cloud加入以太坊再質押協議「EigenLayer」測試網、參與 Goerli 節點營運 )

(背景補充:萬字報告》全方位瞭解再質押龍頭EigenLayer )

「再質押」部分

EigenLayer 簡介

大約在一年前,EigenLayer 開啟了一段旨在幫助新正規化的網路安全理解的新徵程,「再質押」的概念應運而生。總而言之,ETH 驗證器現在可以保護多個網路的安全,包括 DA 層等基礎層、計算網路等,以及共享定序器等中介軟體。從本質上講,任何網路都需要某種形式的共識,而不需要啟動資金來保證安全。這些網路在 EigenLayer 上被稱為主動驗證服務(Actively Validated Services: AVS)。

如果沒有 EigenLayer,任何想要成為某個系統(例如 DA)的運營商都需要投資相關硬體,以及初始質押。這使得需要驗證器集合的專案不得不以非常高(有時不合理)的估值發行代幣,以獲取高通貨膨脹的獎勵。這可能導致大規模的投機性拋售,對驗證器運營商非常不利。

誠然,存在單一運營商的槓桿減倉風險,但總會有表現好的驗證器想要藉此獲得一些額外的收益。

EigenLayer 允許通過建立 EigenPods 或使用類似 stETH、rETH 和 cbETH 等流動質押代幣(LSTs)來進行以太坊的本地再質押,從而保障 AVS 網路的安全。擁有 LST 的任何人實際上都是以太坊的安全性和去中心化的貢獻者,並從以太坊網路中獲得獎勵。流動質押代幣 (LSTs) 的進一步質押是為 AVS 網路提供安全性,以換取 AVS 收益。因此,LST 再質押者將有資格獲得網路獎勵(扣除運營商費用)。

既然質押和再質押是有益的,那為什麼它是流動的?

如果你相信以太坊的流動質押,那麼你也會認可流動的再質押。以太坊的流動質押實際上涉及兩方: Lido 和零售參與者。零售參與者可能會說,我沒有足夠的 ETH、硬體,或者甚至沒有時間去運營一個驗證器,但想讓我的 ETH 收益更高。質押公司則會說,我可以幫你;我收取部分回報作為運營費用,並以完全透明的方式進行。

這消除了公眾的五個開銷:硬體成本、硬體維護、時間、精力、思維空間。

對於 EigenLayer 來說,除了上述相關的開銷之外,還有額外的委託開銷。在以太坊中,由運營商執行的每個節點都是「可替代的」,即網路將每個節點視為相同,無論是在 bare-metal 基礎設施、雲端還是其他地方執行。

對於 EigenLayer,有一個網路用於保障其他網路,網路中的每個運營商都可以選擇希望驗證哪些其它網路。這基本上意味著不存在相同的兩個運營商。因此,經驗豐富的團隊或協會明智地選擇具有良好策略的運營商,以便解決零售參與者的後顧之憂~

「流動」部分

全年都有機會獲得比以太坊上的任何質押協議都高的 ETH 收益。

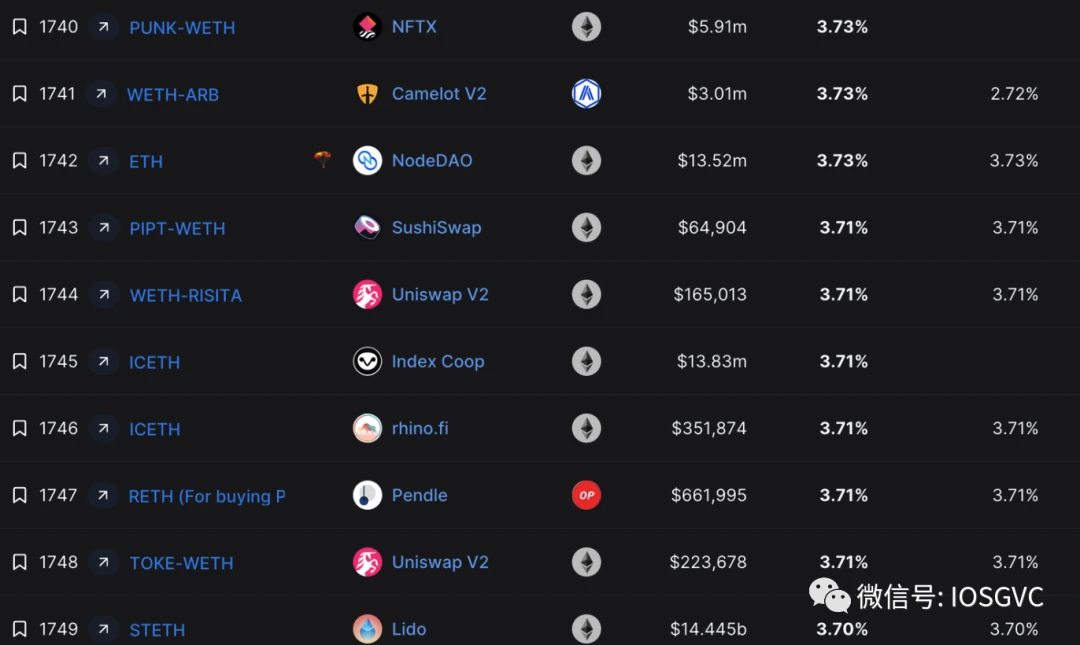

如果只關注收益,大約有 1748 種方式讓你的 ETH 獲得更高的收益。

真正的價值在於幾乎「無風險」收益率,指風險最小的賺取 ETH 方式。對於流動代幣,風險越小,該 LST 被列入其他協議的可能性越大,組合性越強,對 LST 的需求越大。所有這一切都是從信任開始的,即最低的風險。

對於 LST 來說,風險評估不是那麼困難。你有基於運營商的風險(運營商關閉驗證器,運營商品質,硬體品質等)以及基於網路的風險(智慧合約風險)。所有風險的共識機制相同,對所有運營商的最低硬體要求也相同。

在再質押中,有更多因素需要考慮,主要包括硬體要求(是否需要擴容)、AVS 的安全審計、新型共識機制的實戰測試、AVS 本身的經濟模型以及 AVS 所獲得的支援者(投資者、合作伙伴等)的型別等較小的因素,如 AVS 所獲得的支援者型別(投資者、合作伙伴等)。僅僅在 EigenLayer 上執行的 15 個 AVS ,就有 32, 767 種可能策略。我們不能指望散戶投資者做出有教育意義的決定。

零售參與者不會這樣做,如果他們簡單地模仿任何運營商策略並被減倉,將導致信任喪失,從而影響網路的流動性。如果運營商推出自己的 LST,將導致在初期出現過多的碎片化或過多的質押集中。即使多個運營商使用相同的策略,但有不同的 Liquid「重新質押」代幣(LRTs),也會導致不必要的碎片化。一個具有統一策略和運營商去中心化的共同 LRT 對 EigenLayer 的成功至關重要。

這確保了「最低風險」的正向回饋迴圈,可以看作是:

最佳風險管理 → 更多流動性 → 最多被列入白名單 → 最多使用 → 最多流動性 → 最受歡迎 → 最低風險

之所以是最低風險,是因為從 100, 000 個驗證器中被減倉的 1 ETH 比從 1 個驗證器中丟失的 1 ETH 風險要小得多。這就是為什麼人們仍然選擇與 Lido 進行質押。Lido 最近經歷了一次減倉事件,其中有 20 多個驗證器每個減倉約 1.1 ETH(總計約 20 ETH)。雖然他們的基礎設施合作伙伴已經承擔了損失,但相對於 Lido 的 8.83 百萬質押的 ETH 來說,這是非常微不足道的。這表明了擁有可信賴的合作伙伴的重要性。

流動再質押是如何工作的?

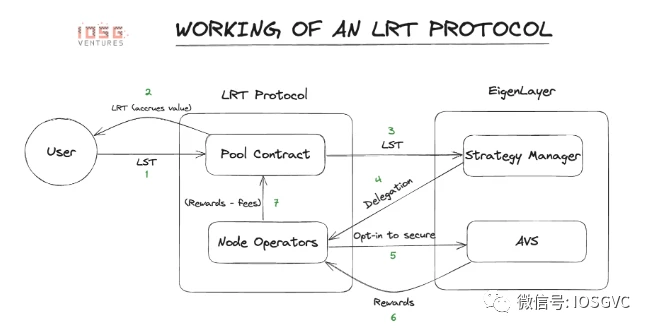

使用者將他們的 LSTs/ETH 傳送到流動再質押平臺的資金池合約中。再質押者將獲得等值的 LRT(流動性重質押代幣)。然後,該合約將這些 tokens 分配給 EigenLayer 協議中的策略管理合約。策略管理合約將這些 Tokens 委託給節點運營商,並確保節點運營商堅守策略。LRT 的治理可以選擇特定的策略。運營商驗證底層 AVS,保留一部分獎勵。其餘的然後轉給 LRT 協議,該協議會抽取一部分,最終將其餘分配給再質押者。這明顯比 LST (流動性質押代幣)更具提取性,但工作量和維護要消耗更多資源。

收益率有多吸引人?

我們不知道 AVS(主動驗證服務)激勵將如何分配,也不清楚每種共識機制將如何運作。但基於一些基礎的書面的數學計算,下面是對計算 EigenLayer 收益率有參考價值的幾種可能情景。

在考慮 FDV(完全稀釋估值)的情況下,參考專案的最後的已知 FDV 資料,那些專案代幣可能會以更高的估值啟動,使得收益率顯著更具吸引力。保守估計,我們假設 EigenLayer 生態系統頁面上宣佈的所有合作伙伴的 FDV 值是他們最後一輪籌資的估值。截至 10 月 19 日,Eigen Layer 的 TVL(總鎖倉價值)約為 172 k ETH,Lido 的基礎收益率約為 3% ,根據我們的計算,大約有 6200 萬美元的排放(二者都受 TGE 價格和排放影響,是比較保守的數位,即 2.5% 的代幣供應和 FDV),大致相當於平均 9% 的 APY 增強收益,可能總計達到 12% 。

在更激進的情景中,Boosted 的收益 APY 可能高達 15% 。當然這些是基於假設的,如果討論深入計算方式,可以在 Twitter 上私信我 (@Rao_Sidd)。

LRT 生態系統

- Ion Protocol :一個借貸協議,可以用 LSTs 和 LRTs 借貸資產;

- Renzo:專門做流動性再質押的平臺。接受所有 EL LSTs (EigenLayer Liquid Staking Tokens) 和 ETH,以換取他們的 LRT ezETH (Liquid Restaking Token ezETH);

- Rio:專門做流動性再質押的平臺。接受所有 EL LSTs 和 ETH,以換取平臺的 LRT reETH;

- Puffer Finance :基於 DVT 的 LRT 協議;

- Inception LRT:專注於確保 L2s 安全的 LRT 協議;

- Swell :LST 協議,也在建立自己的 LRT。Swell 的 LST 也被列入 EigenLayer 再質押的 JokerAce 競賽的候選名單;

- Stader Labs :Stader Labs 也有自己的 LST ETHx,並且也在建立自己的 LRT;

- Genesis LRT:提供訂製的 LRT,允許每個客戶根據他們所需的風險配置建立自己的 LRT,主要面向進入這個領域的大客戶和機構;

- Astrid Finance:使用 rebase 模型,使用者根據在資金池中質押的內容和使用者的餘額獲得 rstETH、rrETH 或 rcbETH,隨著獎勵的累積,使用者的餘額會自動調整;

- KelpDAO:與 Renzo 和 Rio 的模型類似;

- Ether.Fi :允許使用者只將 ETH 存入資金池,以換取平臺的 LRT eETH。

未來空間可能如何演變?

在這個空間中,想成為真正的贏家,要從建立最高信任開始。LRTs 也將遵循與 LST 相同的正向回饋迴圈。風險管理是吸引再質押者、流動性提供者和合作夥伴的最重要因素。

在未來的某個時候(時間線未確定),收益可能會比 ETH 的收益略微更高,但這將取決於底層 AVS 的經濟模型的設計和使用情況。AVS 的使用,或將成為使用者在以太坊上獲得的最低風險收益的選擇,這是以太坊的共識獎勵和 AVS 收益率的結合。

Mantle 最近從 BitDAO 的資金中質押了 40, 000 ETH 給 Lido,在可預見的將來,這意味著他們將獲得大量的 stETH,可能會在 Mantle 上列出,且一部分也會再質押在 EigenLayer 上(在 LST 的供應上限提高時)。例如,如果 Mantle 選擇使用 EigenDA 作為 DA 層,在這種情況下,他們將極大的偏向選擇最低風險的策略,因為這些 AVS 在保護資金庫的同時,也支援 Mantle 的整體策略和目標。

Mantle 還可以鼓勵使用他們平臺的 LST: mntETH,並建立與之匹配的 LRT(流動性再質押代幣)。這將有助於 Mantle 有效利用其資金,同時幫助確保他們承諾的 DA 層的安全。賺取的費用可以作為 Gas 回饋給他們的使用者。

延伸閱讀:Mantle Network投研報告:相容EVM的模組化Layer2網路

由於競爭環境,冪律會發揮一定的作用(市場的競爭格局傾向於「贏家通吃」的模式),前 1-2 個協議最終可能會控制市場的 80-90% 。我認為,只有那些完全專注於開發這個市場的協議才有望跑出來,因為這個市場需要高度集中的投入。還有可能一些大型 LST 協議可能會像 Swell 那樣向供應鏈上游整合,但目前還沒有更多跡象。

LRT 協議在市場第一天就可用也是非常關鍵的。零售市場最大的信任來自於 TVL(總鎖倉價值)。在 EigenLayer 啟動的第一天或第二天就能吸引到良好 TVL 的專案,可能會成為可預見未來的領導者。

總會有人追求高收益,尤其是高風險投資者。隨著 LRT 協議的更廣泛採用,將有更多的 DeFi 整合,許多策略將呈指數級解鎖,或將創造一個積極的飛輪效應。

我們認為隨著時間的推移,所有運營商都將選擇使用更相似的策略,並獲得最低的收益。這將主要取決於底層 AVS 及其經濟模型的新舊設計。為了避免太多的 LST 大鯨魚和流動質押協議控制 EigenLayer,協議層面存在控制。如果再質押收益越來越不具風險,流動質押協議將成為以太坊生態系統中的權力中心。這可以通過早期採用 Jon Charbonneau 概念中的「治理證明」的版本來緩解。