本文適合於初學者閱讀,尤其是希望通過將自己存儲的代幣,例如 ETH、DAI 等借給協議(Protocol),以賺取利息的人。把加密貨幣(cryptpcurrency)借給智能合約協議(smart contract)而不是某個中心化(centralized)的主體,這是全新的借貸模式(Lending),且收益不錯,例如在 dYdX 市場中,DAI的當前年化收益可以達到 8% 以上,那麼,這其中有什麼風險?如何進行風險的評估和決策?本文也許可以幫你。本篇源自於 Hugh Karp 的文章《How to Assess the Risk of Lending to a Protocol》,由專欄作者藍狐筆記重新編譯、整理和撰寫。

本文旨在幫你了解評估借錢給協議的風險評估框架。首先,可以幫你確定「應對風險的方法」:管理、避開、忽略或投保。

然後幫你從技術、外部因素以及經濟激勵風險的維度「評估貸款協議」。

那麼,有什麼風險呢?

當有人說,「你可以賺取年化超10%的利息」,你的第一反應可能是「這聽上去像個騙局」。

但事實並非總是如此,假設你有足夠的興趣進一步深入了解,那麼你的下一個問題是:「好,但這裡面有什麼風險?」

接下來會闡述一個高級框架,可以幫你了解跟各種 DeFi 系統交互會涉及到的風險。

它不會給出固定的快速的評分或特定答案,而是會向你提供基本工具來幫你進行評估和決策。還有,重要的是,你不必一定要懂得 Solidity 程式碼就可以解決問題。

後果和可能性

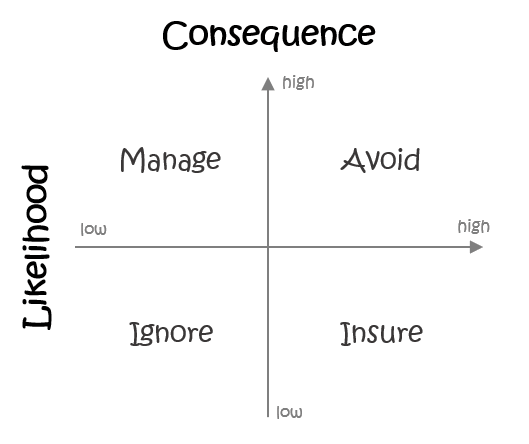

「理解風險」的第一步是將其分解為兩個主要因素,也就是可能性和後果。正如你所見,它有助於將這兩個因素分開,不僅便於了解風險,也便於在如何管理它們方面採取適當的措施。

-

可能性

風險實際上發生的機率。它是相對普遍的情況?還是很少發生的事件?甚至是永遠不會發生的事件?

-

後果

如果事件要發生會有什麼後果。它會導致重大的還是小額的財務損失,或者是災難性的失敗,導致你全部投資的損失?

這取決於對每個因素進行風險評估的方式,它對你理解如何管理風險至關重要。很簡單,下面的矩陣會引導你採取行動。

-

避開(Avoid)

任何有高可能性和嚴重後果的,都應該避免,這種風險無法以合理價格進行適當管理或投保。這是屬於「騙局」的範疇,但它也可以適用於更廣泛的領域。

-

管理(Manage)

高可能性和低後果的結合構成日常管理的一部分,你可以自己承擔責任或付錢給其他人幫助你管理。例如,由於不同 DeFi 協議之間的利率變化,可以採取優化回報率的措施。

-

忽略(Ignore)

低可能性和低後果的情況通常不值得擔心。不值得在上面花費管理的時間和成本,因此忽略它們完全合理。

-

投保(Insure)

剩下的類別是低可能性和高後果的結合,應盡可能改善風險調整後的收益。至少你應該了解嚴重後果的場景,以及什麼會導致出現這些後果。

專欄作者註:為了幫助出借人減少風險,目前也有項目已經開發保險服務,這進一步說明了DeFi基本上是現有傳統金融世界的平行世界,且它呈現出全新的特徵,如無固定借貸期間,可變利率等

貸款協議中的三種風險

現在我們有了一個通用的風險管理框架,那麼,我們如何來確定可能會發生的事件或風險?

高可能性風險通常更明顯,因為它們傾向於在平台的正常運行期間發生。例如利率變化、抵押率過低導致清算、滑點成本等。嚴重後果的風險是需要你花更多時間去思考的地方,因為這裡你將完全掌握風險回報的範圍。

在使用各種 DeFi 平台時,主要有三類風險。

根據平台的不同,每個風險可能導致大量的資金損失。因此了解這三種風險非常重要。

-

技術風險

智能合約存在沒有按照開發者的預期進行運行的風險。要編寫出完全沒有任何錯誤的程式碼是非常困難的,因此總是會存在一定程度上的技術風險。對智能合約進行審計、大量測試、形式化驗證、以及“實戰測試”等都是可以降低技術風險的。

一個簡單的指標是,其資金的持有時間,這可能是合理地衡量技術風險的一個方面,因為即使是經過嚴格“實戰測試”的智能合約在過去也可能存在問題。

-

外部風險

外部訊息的風險影響智能合約的運行,從而損害用戶利益。例如,預言機可能會提供惡意數據、管理者可能會改變系統參數或可以選擇治理程序等。

專欄作者註:例如抵押率的變化,可能會導致資產被清算。如果沒有一定水平的技術能力,這通常比較難評估。但是,通常來說,總是有文章會闡述管理者有多少控制權,以及外部風險因素在哪裡。

一些平台已經開始引入時間鎖定的治理控制,這允許用戶在發生任何改變時,可以將其資金提取出來。還有一些平台沒有外部因素的風險,例如Uniswap。

專欄作者註:因為 Uniswap 不依賴於預言機等 -

經濟激勵失敗風險

很多智能合約系統,特別是在DeFi領域,都依賴於用經濟激勵來鼓勵網絡參與者執行某些操作。這些激勵可能無法或不足以鼓勵網絡參與者的正確行為,導致其他用戶受到不利的影響。

例如,MakerDAO智能合約中的激勵措施可能會過於激進,如果ETH價格的下跌幅度很大且很快,那麼DAI和美元的錨定可能會被打破。

專欄作者註:MakerDAO目前有達到 150% 超額抵押,且開始走向多資產抵押的道路

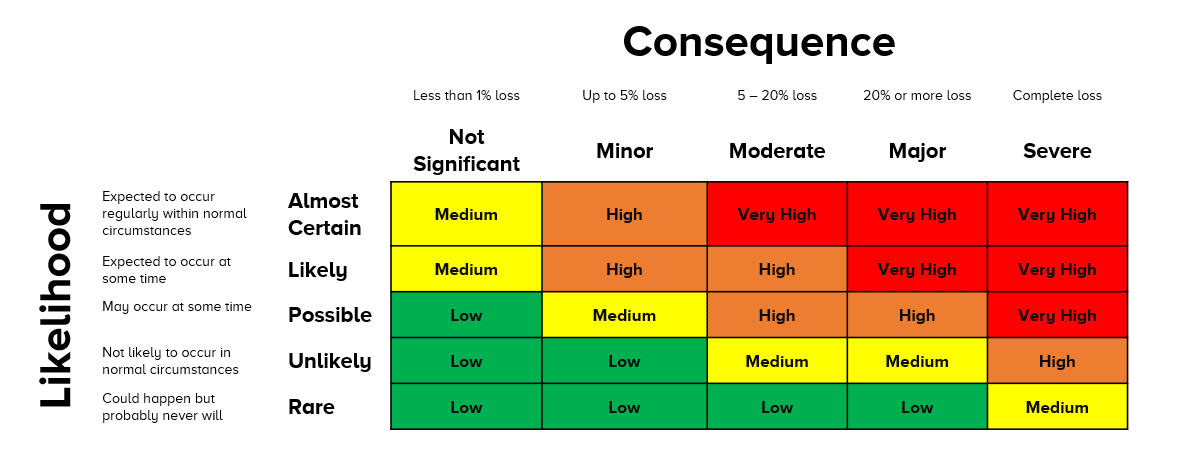

首先要考慮清楚最壞的情況,然後再決定是否願意冒險。例如,在 Compound 協議中,經濟激勵失敗的最壞情況是,可能會導致資金在一段時期內無法取出,而不是資金完全丟失的風險。根據每個人的不同,這種情況可能是能夠忍受的,也可能是無法忍受的。一旦了解了風險,你就能根據更多細節的矩陣對風險進行評估,然後再決定如何處理這些風險。無論是採用避免、管理、忽視還是投保的方式。

跟 DeFi 智能合約進行交互是很新的行為,也存在風險,但很多情況下,它們可以被充分理解且適當管理。

如果你首先了解各種失敗的模式,那麼,隨著時間推移,你會處於更好的位置來增長你的加密貨幣財富。

相關報導

【動區專欄】每一輪的牛市,都是在獎勵在熊市佈局的人

【劉禧深論】比特幣的三個基本面:正確看待比特幣的《投資價值》

德國銀行報告|與黃金模型對比分析得出,比特幣將於 2020 年獎勵減半時上看 90,000 美元

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。