Ethena 身為一個 CeFi 產品,其背後成功的理由來自於對中心化交易所的永續合約市場帶來了空頭流動性,但要特別注意其背後的機制隱含的死亡螺旋風險。

(前情提要:Ethena整合Binance、Bybit、OKX和Bitget交易所Web3錢包!鎖定USDe獎勵加成、$ENA突破1.5鎂)

(背景補充:PENDLE爆漲分析:以太坊再質押仍火熱,Ethena(ENA)脫不了關係?)

最近幾天,市場被 Ethena 點燃,這是一個可以提供年化收益率超過 30% 的穩定幣協議,已經有不少文章介紹了 Ethena 的核心機制,在這裡就不贅述了。

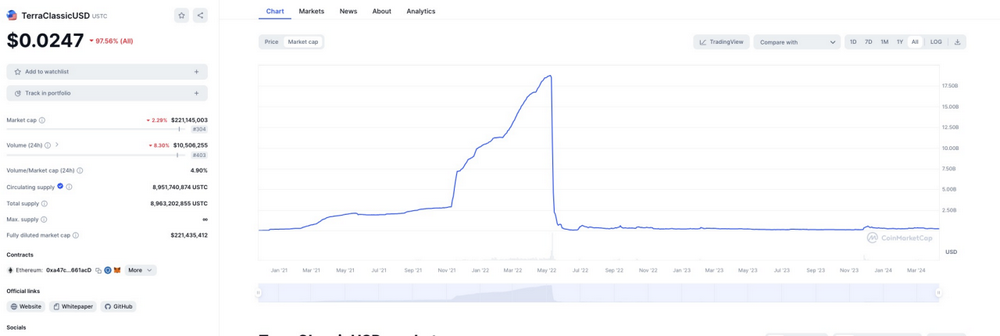

然而這種場景不禁讓我們想起了上輪加密週期由牛轉熊的導火索 Terra 發行的演算法穩定幣 ——UST,當時也是憑藉著其生態原生借貸協議 Anchor Protocol 為 UST 出借者補貼的 20% 的年化收益率快速吸儲,並在遭受擠兌後迅速崩潰。

受此教訓,USDe(Ethena 發行的穩定幣)的爆火也引起了加密社群的廣泛討論,其中 DeFi 領域中的意見領袖 Andre Cronje 的質疑引發了普遍關注,所以筆者希望更深入的探討 Ethena 爆火的原因以及其機制中蘊含的風險。

Ethena 作為一個 CeFi 產品成功的原因:中心化交易所永續合約市場的救世主

論述一下 Ethena 之所以成功的原因,我認為關鍵在於 Ethena 具備成為中心化加密貨幣交易所的永續合約市場救世主的潛力。

首先來分析一下目前主流中心化加密貨幣交易所的永續合約市場面臨的問題,那就是缺少空頭,我們知道期貨的主要作用有二,投機和對衝套保,由於大部分的投機者在市場情緒季度樂觀的當下,對加密貨幣未來走勢極度看漲,這就導致了期貨市場中的投機者中選擇做多的人明顯高於做空的人,這個局面導致了一個問題,永續合約市場中多頭資金費率變高,墊高了做多的資金成本,打壓了市場的活力,我們知道對於中心化加密貨幣交易所來說,由於永續合約市場的交投最為活躍,其手續費也是核心的收入來源之一,而高額的資金成本也會降低交易所的收益,因此如何在牛市為永續合約市場找到空投成為了交易所提高競爭力。增加收入的重中之重。

在這裡可能需要補充一個基本知識,就是所謂永續合約的原理以及資金費率的作用與收取方式。所謂永續合約是一種特殊的期貨合約。

我們知道傳統的期貨合約通常是有交割的,而交割就涉及到了等值資產的轉移所涉及到的清結算,這增加了交易所運維成本,同時對於長線交易者來說,臨近交割日也涉及到移倉等操作,臨近交割日時標記價格的波動通常更大,因為伴隨著換倉操作,舊標的物的市場流動性會逐步變差,由此引入了很多隱形交易成本。

為了降低以上成本,永續合約被設計出來,與傳統合約不同,永續合約沒有交割機制,因此也就沒有到期時間,使用者可以選擇一直持倉。而這個特性的關鍵在於如何保證永續合約價格與原生資產價格具有關聯性,在帶交割的期貨合約中,關聯性的來源是交割,因為交割機制會按照合約約定的價格和數量進行實物資產(或等值資產)的轉移,所以理論上期貨合約的價格將在交割時與現貨價格拉平。然而永續合約無交割機制,為了保證關聯性,永續合約機制中有了額外的設計,這就是資金費率。

我們知道價格是由供需關係決定的,當供給大於需求時價格上漲,這在永續合約市場中也是如此,當做多的人大於做空的人時,永續合約的價格將高於現貨價格,而這個價差通常被稱為基差,當基差過大時,需要有一個機制可以使基差具有反向作用的能力,這就是資金費率。

在這個設計中,當正基差出現時,即合約價格高於現貨價格時,表明做多的人多餘做空的人,此時多頭需要向空投支付費用,且費率和基差成正比(這裡不考慮資金費率由固定費率與溢價組成),這就意味著偏移越大,多頭成本越高,這就抑制了做多的動力,使得市場恢復到平衡狀態,反之亦然。在這樣的設計下永續合約與現貨具有了價格關聯性。

回到最初的分析,我們知道在市場極度樂觀的當下,多頭的資金費率非常高,這就抑制了做多的動力。也就抑制了市場的活力,降低了交易所的收益。

通常情況下,為了緩解這種局面,中心化交易所需要引入第三方做市商或自己成為市場的對手方(這在 FTX 事件後續的披露中可以發現是普遍現象),讓資金費率回到有競爭力的狀態,然而這也為其引入了額外的風險與成本,為了對衝這種成本,做市商需要通過現貨市場做多的方式對衝永續合約市場中做空的風險,這也就是 Ethena 機制的本質,但是由於此時的市場規模很大,超過了單個做市商的資金體量極限,或者說這為做市商或交易所帶來了很高的單點風險。

為了分攤這種風險,或者說籌集更多的資金來平抑基差,使自己的永續合約市場資金費率更有競爭力,中心化交易所需要更多有趣的解決方案向市場集資。而此時 Ethena 的到來正是時候!

我們知道 Ethena 的核心就在於接受加密貨幣作為抵押品,例如 BTC、ETH、stETH 等,並在中心化交易所中做空其對應的永續合約,實現 Delta 風險中性,賺取抵押品原生的收益和永續合約市場的資金費率。

其發行的穩定幣 USDe 本質上類似於一個做 Delta 風險中性的加密貨幣期現套利的開放式做市商基金的權證 share。持有 share 相當於獲得了該基金的分紅權。使用者可以通過這個產品很方便的切入這個門檻較高的賽道賺取可觀的收益,而中心化交易所也從中獲得了更廣泛的空頭流動性,降低資金費率,提升自身的競爭力。

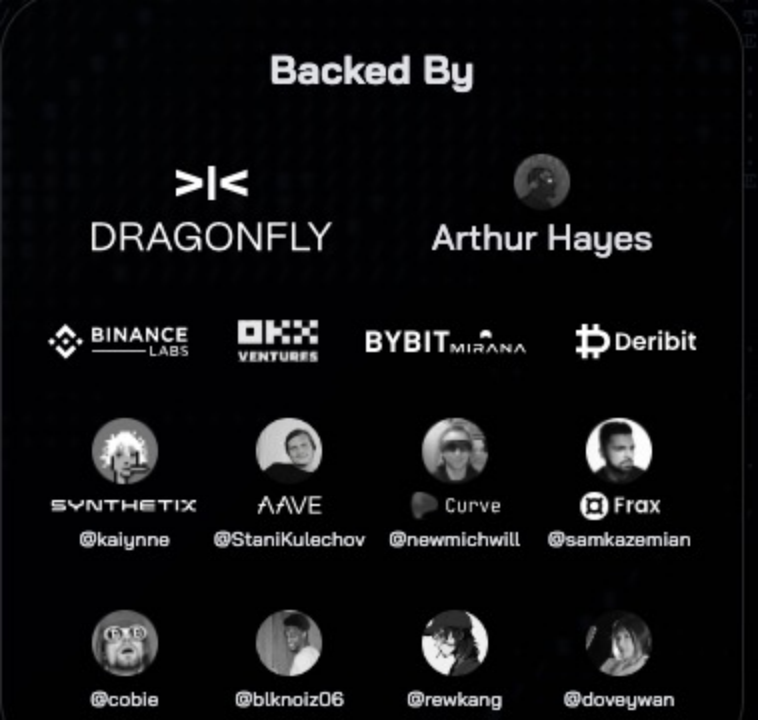

有兩個現象可以佐證這個觀點,其一該機制其實並不是 Ethena 獨有的,Solana 生態中的 UXD 其實就是採用了該機制發行了其穩定幣資產。然而由於其倒在了打通中心化交易所流動性之前所以其影響力並未達到預期,各中原因除了整個加密週期的反轉所導致的永續合約低利率環境之外,FTX 的崩潰對其影響不可謂不大。其二在於仔細觀察 Ethena 的投資者,中心化交易所佔比極大,這也證明了其對於該機制的興趣。然而在興奮的同時,我們不能忽略其中所蘊含的風險!

負費率只是引發擠兌可能的導火索之一,基差才是死亡螺旋的關鍵

我們知道對於穩定幣協議來說,對擠兌的容忍能力至關重要,在大部分關於 Ethena 風險的探討中,我們已經清楚了加密貨幣期貨合約市場的負利率環境對於 USDe 抵押品價值的傷害。

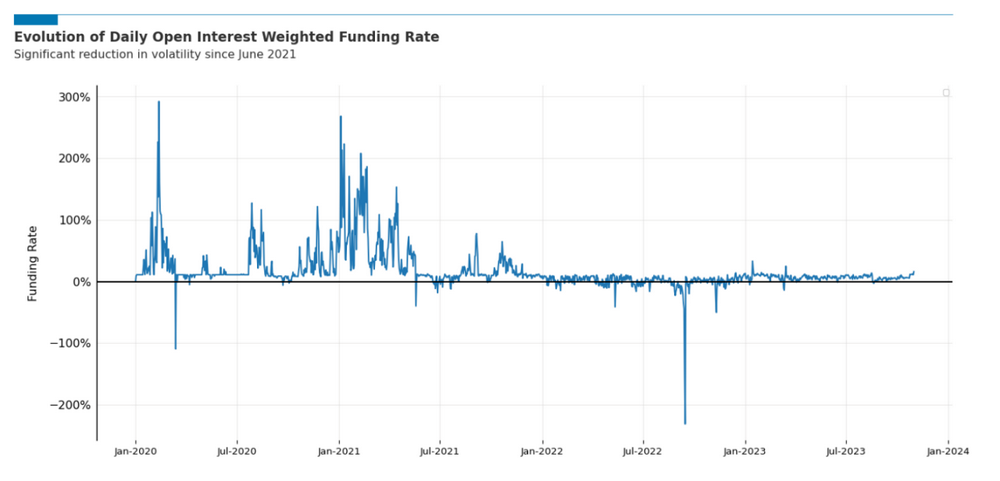

然而這種傷害通常是短暫的,經過跨週期的回測結果表明,通常情況下,負利率環境不會持續很久,且不容易發生,這在 Ethena 官方公開的 Chaos Labs 對其的經濟模型審計報告中已經有非常充分的證明過程。而且負費率對於抵押品價值造成的傷害是緩慢的,因為合約費率的收取通常每 8 小時進行一次。

根據回測結果表明,即使按照最極端的 – 100% 費率來預估,這意味著在任何 8 小時內,概念的最大損失為 0.091%,而在過去 3 年內僅發生三次負費率現象,並且平均的負利率持續時間為 3-5 周,其中 2022 年 4 月的負利率恢復期持續了大約三週,平均水平為 – 3.3%。2022 年 6 月也持續了大約三週,平均水平為 – 4.8%。如果包括 9 月 11 日至 15 日的極端資金,這段時間持續了 5 周,平均為 – 17.9%。

考慮到在其他時間內費率為正,這也就意味著 Ethena 有充足的機會雨天儲水,累積一定的 Reserve Fund 來應對負費率情況,以降低負費率侵蝕抵押品價值,並造成抵押率低於 100% 的情況發生,因此我認為負費率的風險並沒有想像當中那麼大,或者說通過一些機制可以極大的緩解該風險,可以說這只是引發擠兌可能的導火索之一。當然如果我們質疑的是統計學的意義,那這並不是本文討論的範疇。

然而這並不意味著 Ethena 會一帆風順,在閱讀了一些官方或第三方的分析結果後,我認為我們都忽略了一個致命的因素,這就是基差。而這恰恰就是 Ethena 在應對擠兌現象時最脆弱的關鍵,或者說是死亡螺旋的關鍵。再次回顧一下加密貨幣市場中關於穩定幣的兩次非常典型的擠兌現象,UST 崩潰和 2023 年 3 月 USDC 受矽谷銀行破產導致的擠兌脫鉤。

可以發現在網際網路技術發展的當下,恐慌情緒的蔓延是非常迅猛的,由此引發的擠兌的速度是非常快的,通常當恐慌出現時,在短短几小時或幾天內將面臨大量的贖回。這就要求穩定幣機制對於擠兌的容忍能力提出了挑戰,因此大部分穩定幣協議的抵押品都會選擇配置流動性極好的資產,並不一味追求高收益,例如短天期美債等,在發生擠兌時,協議可以通過出售抵押品換取流動性來應對。

然而考慮到 Ethena 的抵押品型別是具備價格波動風險的加密貨幣與其期貨合約的組合,這對兩個市場的流動性提出了很大的挑戰,當 Ethena 的發行達到一定規模後,在遭遇大規模贖回時,市場是否有足夠的流動性可以通過解除該期現套利組合換取流動性,滿足贖回的需求是其面臨的主要風險。

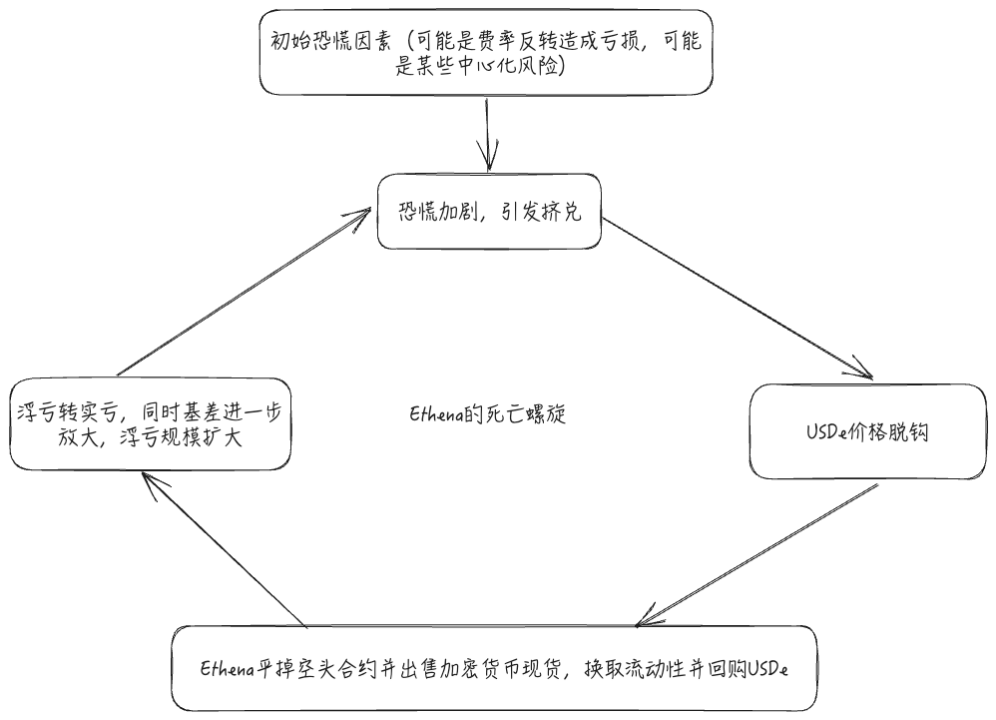

當然抵押品的流動性問題是所有穩定幣協議都會面臨的問題,然而 Ethena 的機制設計將為系統引入額外的負回饋機制,這就意味著更容易遭遇死亡螺旋風險。所謂死亡螺旋指的是,當擠兌發生時,受制於某個因素,將會放大恐慌的效果,引發更大範圍的擠兌。

而這個關鍵就在於基差,所謂基差,指的是期貨合約與現貨的價格差,Ethena 的抵押品設計本質是一個期現套利中的做空基差的投資策略,持有現貨並做空等值的期貨合約,當基差正向擴大時,即現貨的價格漲幅將低於期貨合約的價格漲幅,或者現貨的價格跌幅高於期貨的價格跌幅,該投資組合將面臨浮虧風險,然而當擠兌發生時,使用者在短時間內大量拋售 USDe,這將導致 USDe 的二級市場出現明顯的價格脫鉤,為了平抑這種脫鉤,需要套利者主動將抵押品中的未平倉空頭合約平倉,並且將現貨抵押品出售換取流動性來從二級市場中回購 USDe,降低 USDe 的市場流通量,從而恢復價格。

然而伴隨著平倉操作,浮虧轉化為實際虧損,這就造成了抵押品價值的永久損失,USDe 可能處於抵押率不足的狀態,與此同時平倉的操作又會進一步擴大基差,因為將空頭期貨合約平倉會推升其期貨價格,而拋售現貨會打壓現貨價格,這將使基差進一步放大,而基差的放大將會讓 Ethena 遭遇更大的浮虧,而這又會加速使用者的恐慌,進而導致更大範圍的擠兌,直到達到不可挽回的結果。

這個死亡螺旋絕對不是危言聳聽,雖然通過回測資料表明,基差在大部分情況下具有均值迴歸的特性,經過一段時間的發展,市場總會達到一個平衡的狀態。

然而這卻極不適合作為上述論證的反對論點,因為使用者對於穩定幣的價格波動容忍程度是十分低的,對於一個套利策略,使用者可能可以容忍一定程度的回撤風險,但是對於以儲值和交易媒介作為核心功能的穩定幣,使用者的容忍程度是極度低的。

即使是以收益作為核心賣點的生息型穩定幣,在專案宣傳的過程中都不可避免的吸引大量對複雜機制並不瞭解的,靠字面意義理解的使用者參與其中(這也是 UST 的創辦人 DoKwon 當下所面臨的核心指控之一,即欺詐宣傳),而這些使用者正是引發擠兌的核心使用者群體,也是最終虧損最嚴重的群體,風險不可謂不大。

當然在期貨市場空頭和現貨市場多頭流動性充足的時候,這個負回饋將會得到一定程度的緩解,但是考慮到當前 Ethena 的發行規模,以及其高額補貼所伴隨而來的吸儲能力,我們都不得不警惕這個風險,畢竟伴隨著 Anchor 給出 20% 的儲蓄補貼,UST 的發行量從 28 億暴增到 180 億僅僅用了 5 個月的時間,而這段時間內整個加密貨幣的期貨合約市場規模增長定然無法跟隨這樣的漲幅,因此有理由相信,Ethena 的未平倉合約規模將很快暴增誇張的比例,試想一下,當市場中的超過 50% 的空頭持倉者都是 Ethena,其平倉將會面臨著極高的摩擦成本,因為市場中短期內沒有任何空頭可以承受如此規模的平倉,這將使得基差的放大效果更為明顯,死亡螺旋將更為猛烈。

希望經過上述論述,可以幫助大家對於 Ethena 有更清楚的風險認識,保持對風險的敬畏之心,切莫被高收益衝昏頭腦。

📍相關報導📍

深度解讀Ethena:USDe為何能提供最高的穩定幣報酬、有什麼潛藏風險?