BitMex 創辦人Arthur Hayes 昨日撰文表示,他認為「比特幣價格可能已經觸底」,一大原因是中心化借貸平台和礦工的強制拋售已結束,他預估聯準會 2023 年將不得不轉向鴿派貨幣政策,這將催升比特幣和其他風險資產。

(前情提要:Arthur Hayes:SBF 打著「成功白人男」人設,取信了社會菁英和資方 )

(背景補充:比特幣礦工關機大投降!挖礦難度已暴降 7.3%、礦機價格僅剩去年2成 )

交易所巨頭 FTX 的暴雷讓已陷入寒冬的整體加密貨幣市場雪上加霜,比特幣(BTC)11 月 22 日跌破 15,500 美元,創下自 2020 年 11 月以來新低,後續迎來緩步復甦,昨日晚間最高升至 17,360 美元,截稿前回落至 17,153 美元,近 24 小時小跌 0.5%。

加密貨幣衍生品交易平台 BitMEX 共同創辦人 Arthur Hayes 昨(9)日在最新的部落格文章中表示,他認為「比特幣價格可能已經觸底」,在最近的 FTX /Alameda 災難週期中最壞的情況可能已過去。

延伸閱讀:Arthur Hayes:DCG創辦人是金融寄生蟲,從Genesis借錢買入GBTC

中心化借貸平台和礦工的強制出售已結束

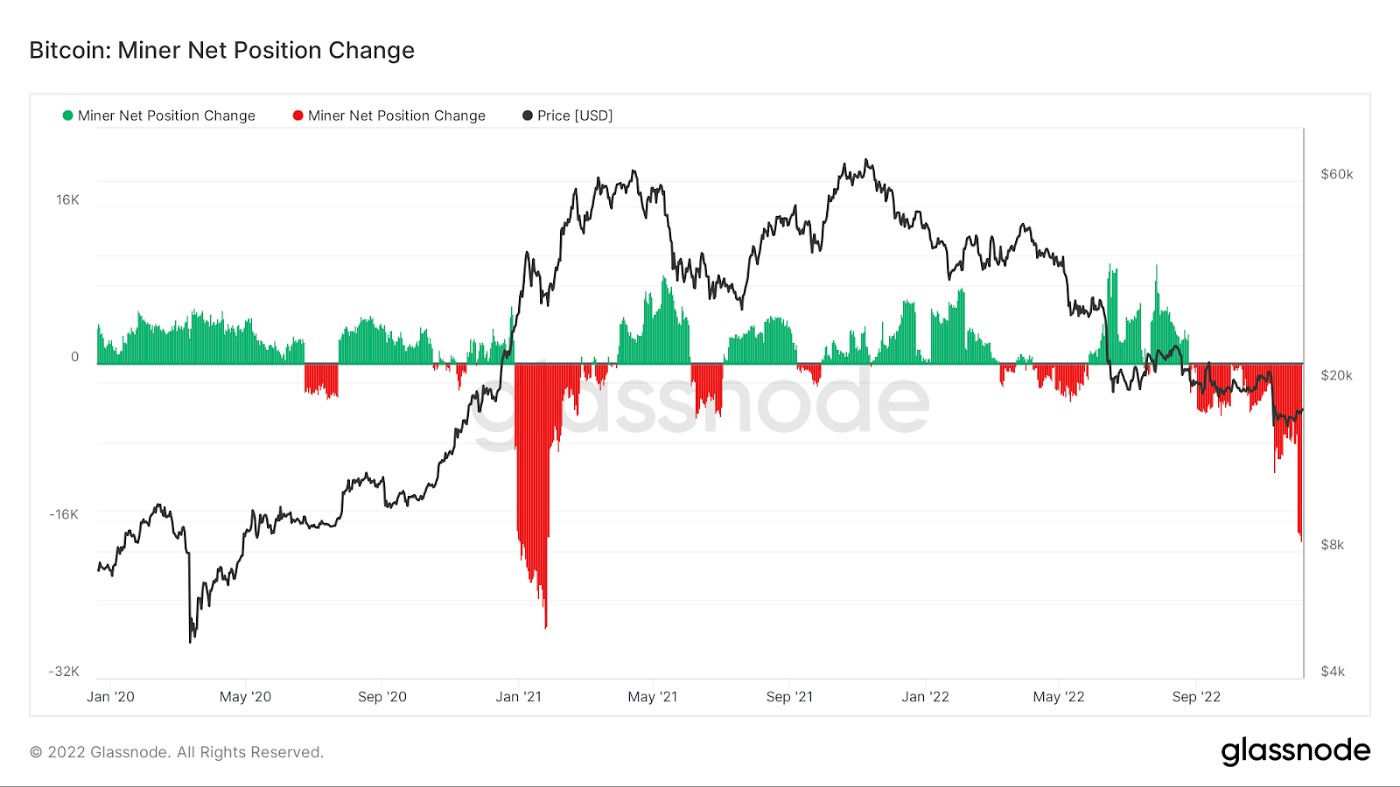

Hayes 認為 BTC 可能已觸底的一大原因是,中心化的加密借貸平台和比特幣挖礦公司強制出售比特幣的行為可能已經結束。

因為在熊市信貸緊縮時期,那些面臨破產風險而不得不清算比特幣(因流動性最強)的貸方已在先前數次的崩盤中出售了大部分比特幣,這些實體現在幾乎沒有額外的比特幣可以出售。

而因熊市幣價大幅下跌,再加上能源價格激增困境擠壓的比特幣礦工,自夏季第一次信貸緊縮以來一直在出售大量比特幣。Hayes 指出:

我相信中心化借貸平台和礦工強制出售比特幣的行為已經結束。如果你不得不出售,你早就這麼做了。如果你迫切需要法幣來維持營運,你沒有理由堅持持有。

鑑於幾乎所有主要的平台都已停止提款(充其量表明資不抵債)或破產,因此不再有礦工貸款或抵押品需要被清算。

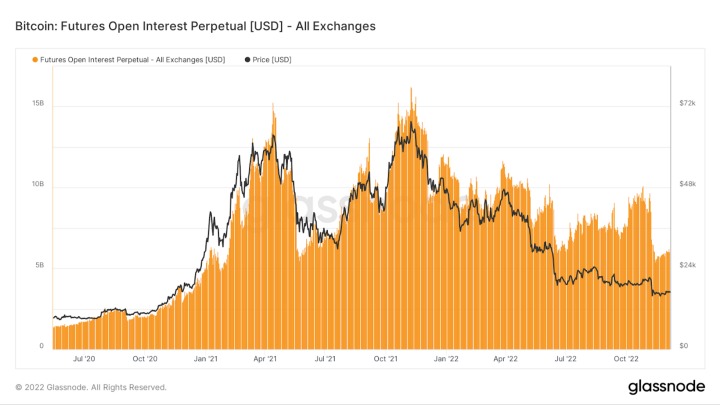

另外一個指標是未平倉合約 OI(跨衍生品交易所的未平倉部位總和)已降至 2021 年初以來的最低水平。

Hayes 解釋 OI 可以告訴我們市場的投機性:投機性越大,使用的槓桿就越大。「當價格快速改變方向時,會導致大量清算,在這種情況下,OI 的歷史最高點與比特幣的歷史最高點重合。隨著市場下跌,保證金多頭被平倉導致 OI 也下跌。」

我們可以看到 OI 局部低點也與 11 月 14 日週一比特幣低於 16,000 美元的價格一致。

OI 減少的時機和幅度讓我相信,大部分過度槓桿化的多頭部位已經平倉。剩下的是使用衍生品作為對沖的交易員,以及使用非常低槓桿的交易員。

但未來如果進入橫盤熊市,OI 可能會進一步下跌,但 OI 的變化速度將放緩,這意味著以大量清算(尤其是多頭)為特徵的混亂交易期不太可能出現。

聯準會明年轉鴿,將成 BTC 大漲的催化劑

Hayes 表示,他的比特幣看漲預測取決於聯準會 2023 年將不得不轉向鴿派貨幣政策,以在明年穩定美國國債市場的假設,而這應該會提振比特幣和其他風險資產。

我不知道 15,900 美元是否是這個週期的底部。但是,我確實有信心這是由於信貸緊縮導致的強制拋售停止所致。

我不知道聯準會何時或是否會再次開始印鈔。然而,我認為由於 Fed 收緊貨幣政策,美國國債市場將在 2023 年的某個時候出現功能失調。到那時,我預計他們將重啟印鈔機,然後比特幣和所有其他風險資產將飆升。

我所知道的是一切都是週期性的。下跌的東西,會再次上漲。我喜歡通過投資期限短於 12 個月的美國國債獲得接近 5% 的收益,我希望在等待加密貨幣牛市回歸的同時獲得收益。

📍相關報導📍

BitMEX創辦人|Arthur Hayes:我對美國貨幣政策的預期