受創最嚴重的市場是主權債務市場,債券市場的崩盤幾乎是有記錄以來人類金融史上最嚴重的一次!與此同時,未宣布的第三次世界大戰正在加劇,最近對關鍵天然氣管道的襲擊成為頭條新聞。本文源自於 BitMEX 創辦人 Arthur Hayes 的 Medium 撰文《Contagion》,由動區專欄作者 WuBlockchain 整理、編譯與撰稿。

(前情提要:科普 | 美元指數是什麼?通膨、Fed加息、破20年新高對加密貨幣是利空?)

(事件背景:BitMEX創辦人:若爆發第三次世界大戰,持有比特幣能避通膨、資本管制嗎?)

人類現在正在兩線作戰。抗疫戰爭,以及美歐與中俄之間的大戰。當前財政和貨幣政策的出發點就是試圖減輕這兩個衝突的經濟影響。

考慮到所有的政客——無論是否當選——都專注於短視的政策,他們通常默認通過印鈔來解決幾乎所有的問題。很少有問題是印鈔無法解決的,這通常使印鈔成為最簡單、最快捷的解決方案;它可以立即完成,無需太多討論或深思熟慮。

另一種選擇——我們全球經濟的長期重組——將給某些利益相關者帶來巨大的痛苦,並且需要就我們文明的真實狀況進行誠實的對話。這兩個要求對我們短視的政治朋友來說都是行不通的,所以無論你的政府是是什麼主義,他們都不可避免地轉向“印錢主義”來掩蓋任何和所有問題。

延伸閱讀:雷曼兄弟重演?瑞士信貸傳瀕臨破產,若重組估產生41億美元負債缺口

延伸閱讀:大摩警告:Fed恐被迫轉向!美元流動性「處於危險地帶」

通貨膨脹(Inflation)

眾所周知,當你用免費的錢刺激需求時,價格就會上漲,這叫通貨膨脹。

世界上每個國家都在經歷某種商品、食品和/或能源的通貨膨脹。當後兩個通貨膨脹子集迅速增加時,曾經溫順的平民會醒來並要求採取行動。

為了餵飽哭鬧的孩子,你願意做什麼?

世界主要中央銀行—— 聯準會(Fed)、中國人民銀行(PBOC)、日本銀行(BOJ)、歐洲中央銀行(ECB)和英格蘭銀行(BOE)——都提供了援助。他們都擔心隨之而來的通貨膨脹,並從那時起承諾(有時還會採取行動)消除法定流動性並收緊貨幣。

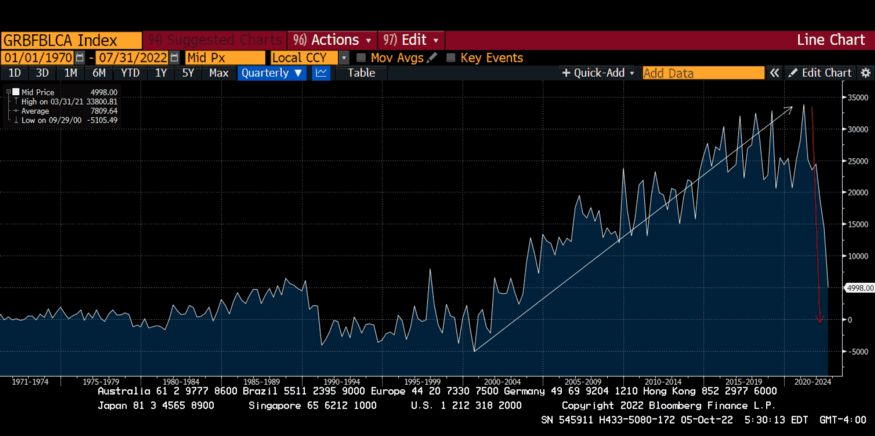

受創最嚴重的市場是主權債務市場,債券市場的崩盤幾乎是有記錄以來人類金融史上最嚴重的一次。

與此同時,未宣布的第三次世界大戰正在加劇,最近對關鍵天然氣管道的襲擊成為頭條新聞。這種情況正在給全球經濟帶來壓力,撤出信貸的金融影響是顯而易見的。

主要央行已經開始背棄其對抗通脹的承諾,而下一場疫情——殖利率曲線控制(Yield Curve Control, YCC)病毒——正在迅速蔓延。在足夠長的時間範圍內,所有中央銀行都會屈服。

BOE(英國央行)— 最近恢復到量化寬鬆(QE) 以拯救其金融系統,該系統很快將轉變為YCC——稍後將詳細介紹。

BOJ(日本央行)— 繼續他們的YCC 政策,以拯救他們的銀行系統,並允許政府以可承受的利率借款。

ECB(歐洲央行)— 繼續印錢購買歐盟弱勢成員國的債券,但已承諾很快開始量化緊縮(QT)——稍後也會詳細介紹。

PBOC(歐洲央行)— 重啟印鈔機,為銀行系統提供流動性,以支撐下跌的住宅房地產市場。

Fed(聯準會)— 繼續加息,並通過QT 縮減資產負債表。

80% 的重要央行已經放棄,並正在從事某種形式的印鈔活動。只有聯準會在金融市場的血腥屠殺面前堅定不移,決心看穿其平息通脹的絕望努力,而通脹至少是它的部分責任——這是幾十年來可怕的經濟政策的高潮,伴隨著世界大戰的到來。

延伸閱讀:BitMEX創辦人|Arthur Hayes:我對美國貨幣政策的預期

所有類型的印鈔中,最具災難性的就是 YCC

在所有類型的印鈔中,對法定貨幣的價值——乃至社會——最具災難性的是YCC。這是因為它本質上要求中央銀行試圖固定數万億美元債券市場的價格。參與YCC 的中央銀行實質上是在承諾無限擴大其資產負債表,以使特定的利率指標不會超過中央銀行設定的上限。市場總是獲勝,通過對整個人類文明造成毀滅性的通貨膨脹而獲勝。

日本央行的YCC 政策是歷史最長的。英國央行實際上剛剛加入了他們的行列,而我本週論文的主題是歐洲央行也不甘落後。歐洲央行向YCC 採取行動將意味著大多數(60%)主要央行將參與這項可怕的政策。我可以說這個數字實際上是80%,因為中國人民銀行是在中國金融體系內運作的。中國人經常以一定數量的經濟活動為目標,並將提供達到這一數字所需的任何數量的信貸。

英國央行突然逆轉——從一家決心通過提高利率和QT 來抑制通脹的銀行到在短短幾個交易日內無限量購買英國債券。這一切都建立在聯準會最終屈服於YCC 並加入其同胞的行列中。

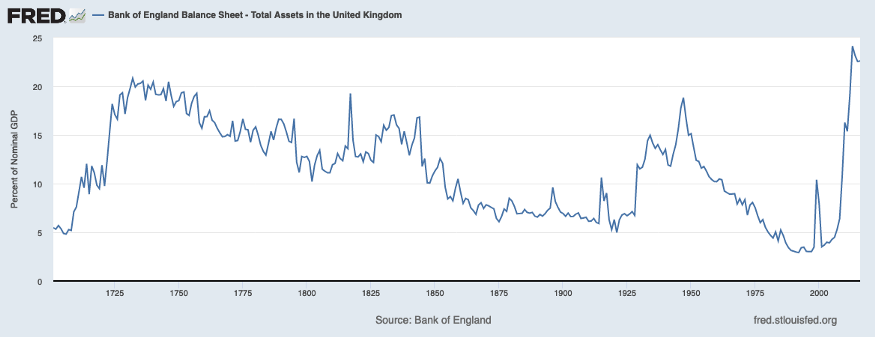

在應對疫情時,英國央行做了所有優秀央行在面臨危機時都會做的事:印鈔票。

為了讓你對歷史有一點了解,這裡有一個圖表,顯示了英國央行自18世紀成立以來總資產佔GDP的百分比。

在過去的三個世紀裡,英國經歷了一些糟糕的事情。疫情、帝國戰爭、內戰、世界大戰等。但即使考慮到所有這些,您也可以看到,央行最近的一輪印鈔是有史以來最具侵略性的!

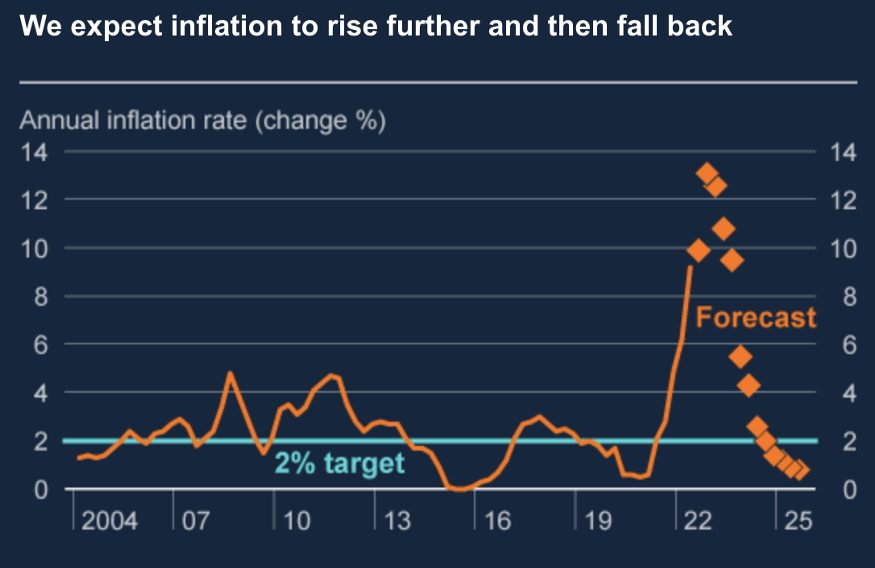

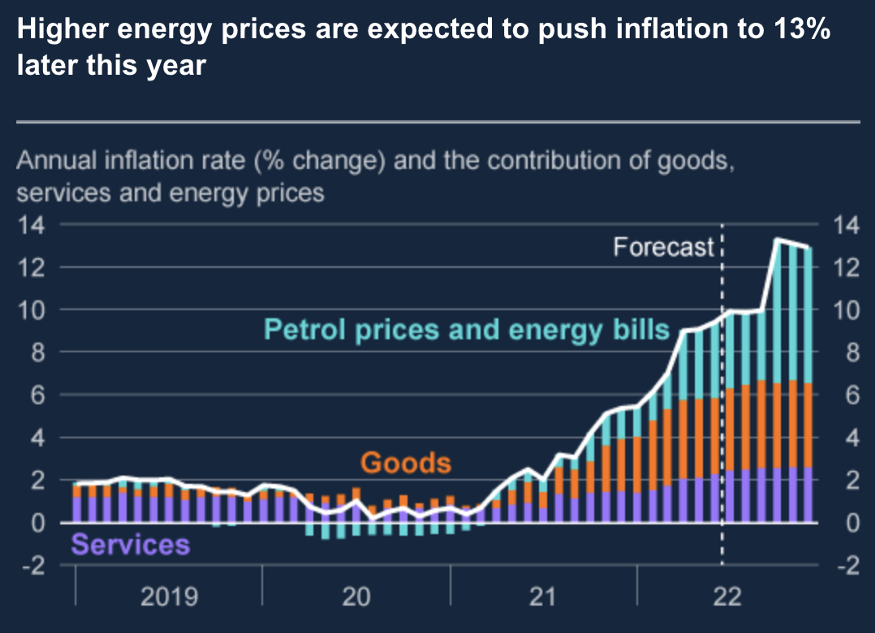

回到現在,這裡是通貨膨脹對銀行歷史上最激進的貨幣寬鬆政策的反應——有點滯後。英國央行比其同行更早地認識到,必須對其印鈔引發的失控通脹採取一些措施。該銀行甚至在其2022 年8 月的報告中預測,通脹率將在年底前升至13% 以上的高位,然後在2023 年和2024 年大幅縮減。

為了改善這種情況,英國央行是第一個開始縮減資產負債表並提高政策利率的主要央行。

英國央行的第一次加息是在2021 年12 月。

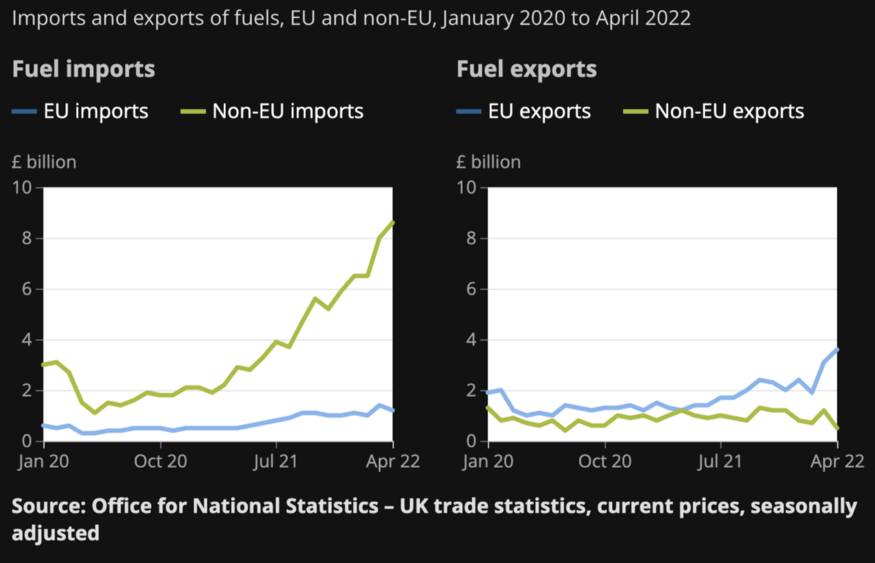

英國政策制定者和他們在發達國家的大多數兄弟一樣,相信能源童話。也就是說,發達國家可以在2050 年之前完全使用能量密度較低的風能和太陽能。英國在北海有煤炭、石油,還有可能被困的頁岩油——但這些獨立的能源來源已經被擱置一旁,英國的能源進口帳單越來越大。

第三次世界大戰目前是一場經濟戰爭,導致能源市場出現分裂,這已經並將繼續高度通貨膨脹。一個既追求其歷史上最激進的印鈔又必須進口能源的國家根本無法逃脫通貨膨脹的魔爪。

上圖清楚地表明,能源膨脹是造成平民整體痛苦的重要原因。

英國正遭受雙重打擊:不僅英國央行必須從系統中取消信貸以減少需求,而且由於第三次世界大戰的通脹因素,能源價格也必須上漲。這不是經濟增長的秘訣。

Boris Johnson 上周公布了一項新預算,其中包含刺激經濟的措施。對於富人,她降低了企業和個人的稅率。對於窮人,她打算發放代金券以支付增加的能源費用。

於是,債市一發不可收拾。

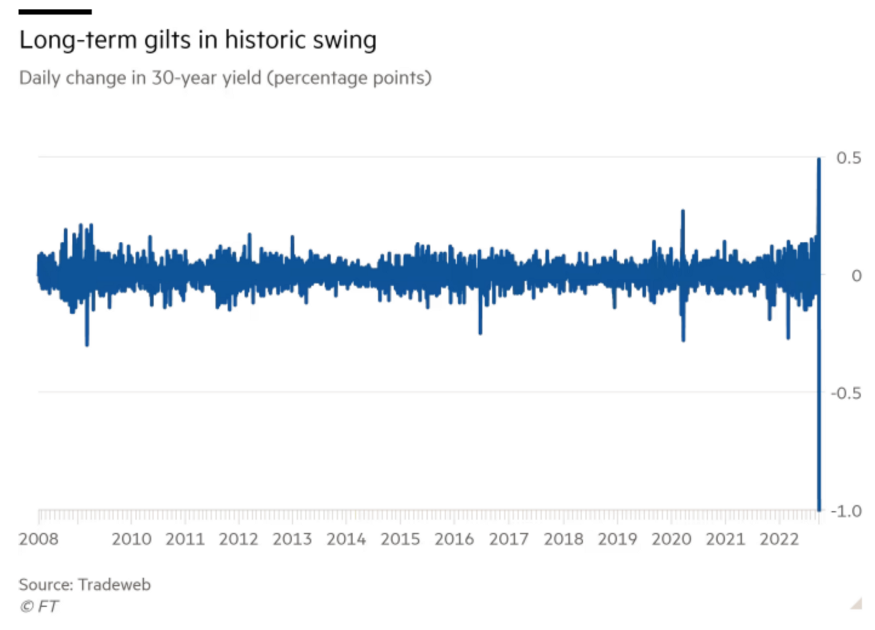

這是一張30 年期國債收益率圖表。如您所見,在Truss 宣布她的預算後的幾天裡,收益率飆升至歷史最高水平。請記住——金邊債券市場是世界上持續時間最長的債券市場,所以我們談論的是幾百年的歷史。

在這件事發生之前,據稱英國央行致力於對抗通脹。值得稱讚的是,他們實際上是在提高短期利率並縮小資產負債表的規模。但是,收益率的迅速上升有可能在一夜之間摧毀整個高槓桿的英國金融體系——迫使它們改變方向。

因此,為了避免金融災難,英國央行立即開始無限量購買長期金邊債券,以壓低價格。

上圖是當前運行的30 年金邊債券。9 月28 日,在央行重新打開印鈔機後,該債券上漲了30%。百分之三十他媽的!對於發達市場的主權債券來說,這是前所未聞的日常舉措。

向民眾分發好東西以幫助他們對抗當前可怕的經濟形勢的政治需求首先進入了金融現實。鑑於——與所有現代經濟體一樣——英國金融體係以債務為基礎且槓桿率很高,央行做了它應該做的事情:保護金融體系免受資產價格通縮的影響。

請記住這一點:儘管現在很糟糕,但通貨膨脹並不是他們的第一要務。在幾個小時內,他們放棄了近一年的審慎貨幣政策以拯救金融體系。而在這個過程中,他們迎來了終局之戰(YCC)。

通膨的終局之戰(YCC)

現在讓我們繼續討論歐盟和歐洲央行。歐洲央行正在努力與通脹作戰,但由於許多與英國央行相同的原因,它也將很快屈服於YCC 病毒。

從經濟上講,歐盟中唯一重要的兩個國家是法國和德國。現代歐洲歷史的全部目標一直是阻止德國和俄羅斯聯手。從地緣政治的角度來看,德國人的製造能力與廉價的俄羅斯商品相結合,可能會成為改變遊戲規則的力量。

法國為壓制德國而採取該策略,而德國人只是因為對二戰的愧疚才同意這樣做。美國與法國有共同利益,也隨時準備阻止德國和俄羅斯建立任何真正的聯盟。一個軟弱的歐盟非常符合美國的政治利益,美國必須不惜一切代價阻止歐亞大陸的統一。

與生活中的一切一樣,解開德國的能源政策是了解德國經濟為什麼從根本上搞砸的最佳方式,以及為什麼這意味著整個歐盟的厄運。德國——歐盟唯一的真正經濟引擎——由於缺乏負擔得起的能源而變得無能為力,結果,歐盟即將陷入蕭條。在這種經濟萎靡不振的情況下,“工會”面臨分裂的嚴重風險。為了讓歐洲央行保持歐盟的完整,它可能不得不放棄任何縮減資產負債表的計劃,並迅速轉向徹底的YCC,以拯救歐盟這個邪惡的政治聯盟。

值得稱讚的是,法國——很少有地緣政治事情值得稱讚——實際上做了明智的事情並全力投入核能。大約70% 的發電是核能發電。因此,他們的製造基地可以承受俄羅斯天然氣流動的停止。另一方面,德國不能。

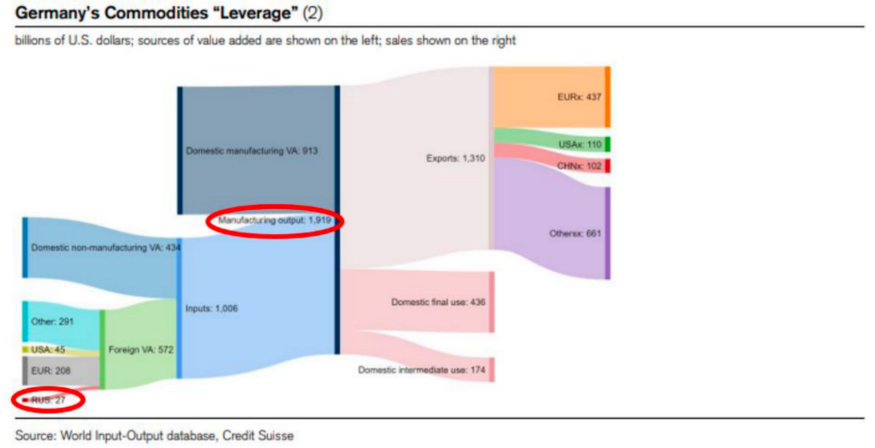

下圖詳細說明了德國在廉價俄羅斯天然氣被從工業經濟中移除時是多麼糟糕。

價值270 億美元的俄羅斯天然氣為德國近2 萬億美元的經濟產出提供動力——有效能源槓桿率接近75 倍。德國公眾壓倒性地允許綠黨在過去幾十年中破壞任何建立運作良好的核能生態系統的努力。因此,與法國不同,北溪管道的破壞讓德國幾乎別無選擇,只能通過超級油輪進口昂貴的美國和卡塔爾液化天然氣(LNG)。

主流媒體吹捧美國人向歐洲輸送廉價天然氣的無限能力。但是,天然氣之所以便宜,只是因為美國不是西方世界的搖擺生產國。如果發生這種情況——這將導緻美國國內的天然氣價格上漲——民眾將鼓動停止進口,這樣他們就不會為家裡供暖支付更多費用。

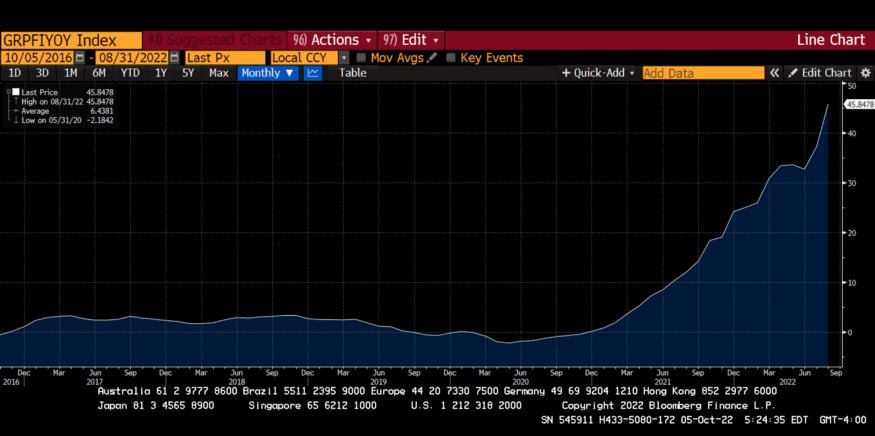

在這種情況下,德國商品的價格會高得多(如果它們可以生產的話)。我們已經可以看到德國生產者價格上漲的影響,根據8 月份的數據,德國生產者價格同比上漲了46%。因此,德國經常帳戶正迅速趨向於零,隨後不久將進入負值區域。

德國生產者價格指數同比變化百分比

德國經常帳戶

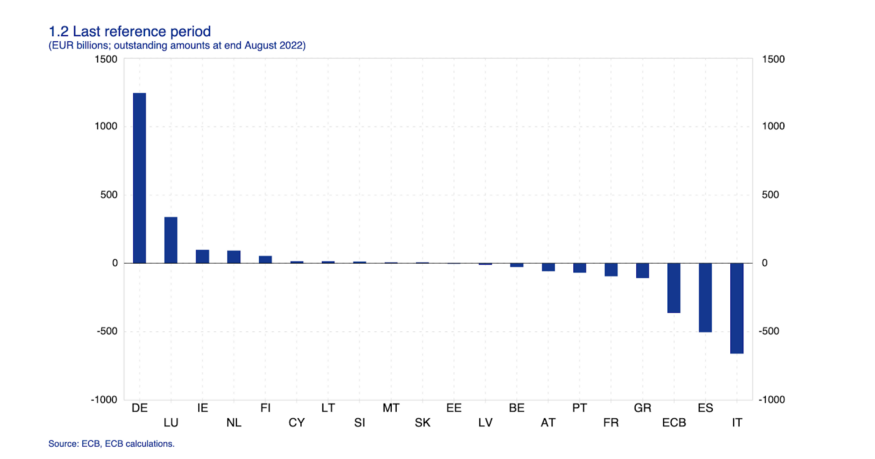

這很重要的原因是一個叫做TARGET2 的奇怪結構。TARGET2 是歐元體系擁有和運營的實時總結算(RTGS) 系統。

中央銀行和商業銀行可以向TARGET2 提交歐元支付指令,在那裡它們以中央銀行貨幣(即在中央銀行帳戶中持有的貨幣)進行處理和結算。

上圖是歐盟內部成員之間的貸方和借方圖表。這就是TARGET2。因為德國是歐洲的強國,並且與其他成員國有貿易順差,所以它是“欠”的錢。

歐盟國家通常欠德國的所有債務將突然轉而欠美國、中國、韓國、日本等外國生產商。而且由於這些國家不是為了政治而結成一個不經濟的聯盟,他們將需要像美元這樣的“硬”法定貨幣,而不是歐元。

對於一個受過凱恩斯經濟學教育的政治家來說,當你買不起商品的市場價格時,有一個非常簡單的解決方案。作為政府,您可以發行債務並強制生產繼續。債務用於彌補企業負擔能力與國際能源市場價格之間的成本差異。

由於對魏瑪共和國惡性通貨膨脹的製度記憶,德國人在貨幣政策方面非常保守。唯一阻止歐洲央行進一步揮霍的就是德國央行。但如果沒有廉價能源,德國將不得不嘗試通過打印來解決問題。就像其他所有國家一樣,他們將發行更多債券來支付財政轉移支付。

隨著外灘供應量的增加,價格將下降。這對整個歐盟來說都是一個問題,因為如果沒有德國的貨幣紀律,歐元很早就成為一種垃圾貨幣,類似於任何其他進口能源和食品的新興市場,其勞動力在全球市場上沒有競爭力。

所有其他歐盟國家的債券都是相對德國國債定價的。

事實上,歐洲央行的印鈔操作是專門為了將疲弱的歐盟成員國債券與德國國債的利差保持在合理水平。如果德國國債下跌,所有人都會下跌。

與英國類似,推動德國國債拋售的很可能是尋求連任的德國政界人士。他們將承諾為工業和個人提供好處,以減輕俄羅斯缺乏廉價天然氣對經濟的影響。就像在英國長期金邊債券市場一樣,長期德國國債也會被連累。隨著德國國債收益率飆升,歐洲央行將面臨一大批槓桿率極高的金融機構,如果它們以更高的德國國債收益率計價固定收益衍生品帳目,它們將立即破產。

隨著德國經濟自爆,30年期德國國債市場已經開始受到關注。看看從2021年開始的產量迅速上升吧。

30年期德國國債

全球80%的主要央行要么正在實施量化寬鬆,要么正在邁向完全的YCC,這足以克服鮑威爾在可替代風險資產價格方面的強硬態度嗎?

黃金和加密貨幣是可替代的全球風險資產

無論你在紐約、倫敦、法蘭克福、東京還是上海,一根金條就是一根金條,對中本聰來說也是如此。

隨著更多的歐元、日元、人民幣和英鎊被印刷出來,在某一時刻,人們將開始把他們的儲蓄從這些貨幣轉移到美元或其他價值儲存方式。這意味著,只要聯準會繼續加息和收縮資產負債表,美元就會繼續走強。但是,黃金/歐元和比特幣/日元也可能出現強勁的買盤。

鑑於黃金和加密貨幣市場的規模遠小於將印刷的數万億法定貨幣,以非美元貨幣計算,這些資產將會升值。現在,因為我們關心的是全球價格,或美元價格,從貿易的角度,這些流動只在一個特定的實例中起作用。如果BTC/歐元價格的升值速度快於歐元/美元的下跌速度,那麼套利就存在。下面是它的工作原理:

- 一位以美元為基礎的投資者註意到以歐元計價的BTC 的高價。

- 該投資者藉入美元,然後將其出售而不是購買BTC。

- 然後他們賣出BTC 與買入歐元。

- 然後他們賣出歐元,買入美元。

- 投資者償還美元貸款,剩下的就是他們的利潤。

這種三角外匯仲裁將推動BTC 的全球/ 美元價格與BTC 的歐元、日元、人民幣和英鎊價格上漲保持一致。

隨著非 Fed 中央銀行對印鈔任務的認真對待,即使 Fed 繼續 QT(量化寬鬆)——我認為他們在2023 年初能夠做到的時間不會更長——像黃金這樣的小型價值儲存資產比特幣仍有可能上漲。

此過程不會立即進行。我討論的經濟和政治強制功能不會在一夜之間發生。但是,從英國央行的例子中可以清楚地看出,一旦政客們啟動了安撫選民所需的政策,債券市場將一無所獲。數十年來糟糕的能源政策決策沒有立即解決方案。

因此,印鈔將是唯一的政治權宜之計。一旦債券市場看到即將發生的事情,隨著越來越多的刺激性預算,收益率將會上升,過度槓桿化的以法定債務為基礎的金融體係將迅速崩潰——隨後同樣迅速出現貨幣救助。

美國在食物、燃料和人員方面自給自足。中國、歐洲、日本和英國就沒那麼幸運了。因此,美聯儲能夠優先考慮國內對通脹的政治擔憂,而不是為世界提供源源不斷的美元。

美元的持續流動使世界其他地區可以印製他們的貨幣,並且仍然可以以美元計價購買能源。這是一個相對的遊戲,如果最強的玩家走自己的路,其他人都會受苦。

📍相關報導📍

印鈔機啟動?紐時 : 拜登將提 6 兆美元財政預算,支出規模達「二戰後最高水平」