加密貨幣衍生品交易所 BitMEX 的創辦人 Arthur Hayes 認為,當前的行情走勢與美股這類風險資本市場走勢具備高度相關性。在這個時代,除了美國或歐盟國家(也就是南半球)以外,任何國家都完全有理由「儲蓄」黃金,但最終將會是比特幣。本文源自於 Arthur Hayes《The Q-Trap》,由動區專欄作者 吳說區塊鏈整理、編譯。

(前情提要:BitMEX創辦人:6月比特幣、以太坊恐下探「3 萬跟 2,500 美元」,將與科技股同步下跌)

(事件背景:Arthur Hayes撰文 : 美對俄羅斯制裁,石油美元霸權將終結,利好比特幣、黃金 )

一個或許我們不太願意承認事實是,旨在透過技術革命顛覆華爾街的加密貨幣行業,當前的行情走勢卻與美股這類風險資本市場走勢具備高度相關性。

我們知道這類風險資本市場的命脈是央行的印鈔機,早在年前我也多次提醒讀者聯準會準備停止放水甚至抽水的舉動,而這一行為,對於傳統資本市場來說,打擊是重大的。

在《Energy Cancelled》這篇文章中,我認為,從西方決定沒收俄羅斯央行法定儲備資產的那一天起,石油/歐元的全球金融架構就停止了。

這一行動開啟了一個時代,在這個時代,除了美國或歐盟國家(也就是南半球)以外,任何國家都完全有理由「儲蓄」黃金,最終是比特幣。

在三到五年的時間裡,這種可能性將導致比特幣達到 100 萬美元,黃金達到 1 萬美元。

儘管這種樂觀的預測令人興奮,但我們生活在當下,而不是未來。我們中的許多人現在必須就是否買入做出決定。我建議保持耐心。下面,我將透過一系列圖表,來解釋一下,我們可能面臨的災難性的行情。

高度相關性,何時解耦?

不管合理與否,市場都將加密貨幣和大型科技公司混為一談。納斯達克 100 指數(NDX)代表著大型科技公司。

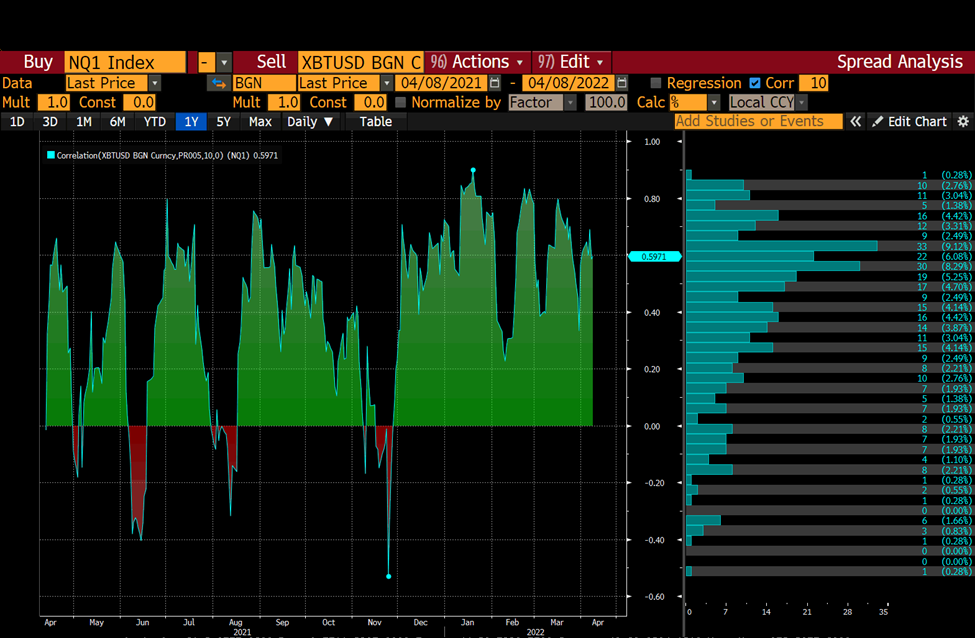

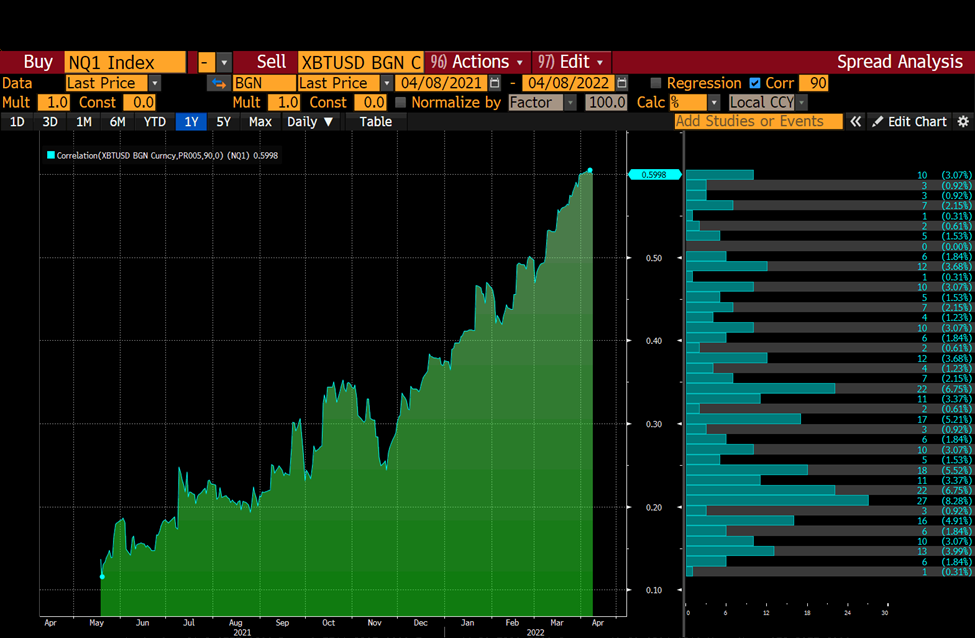

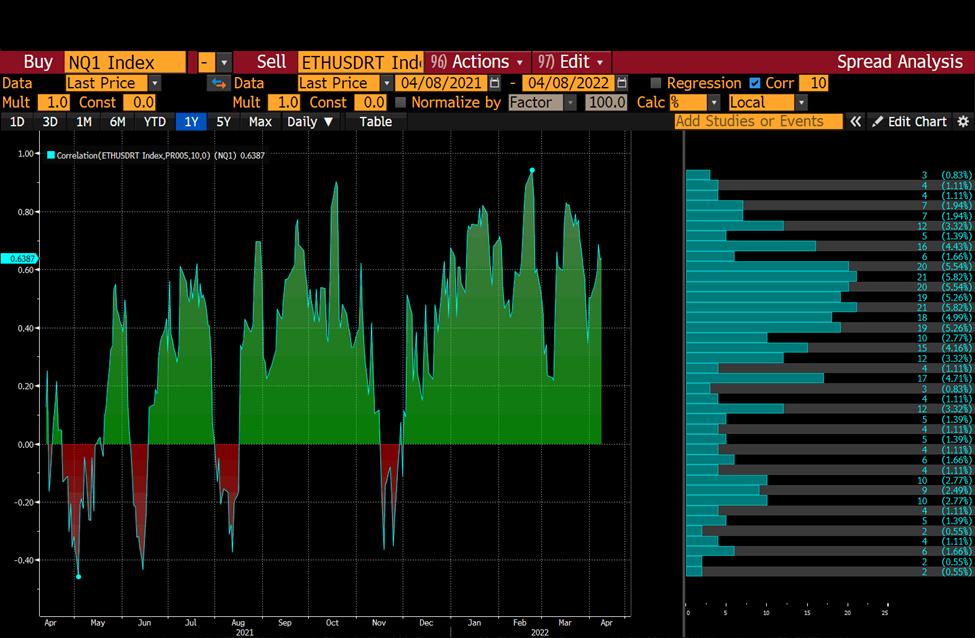

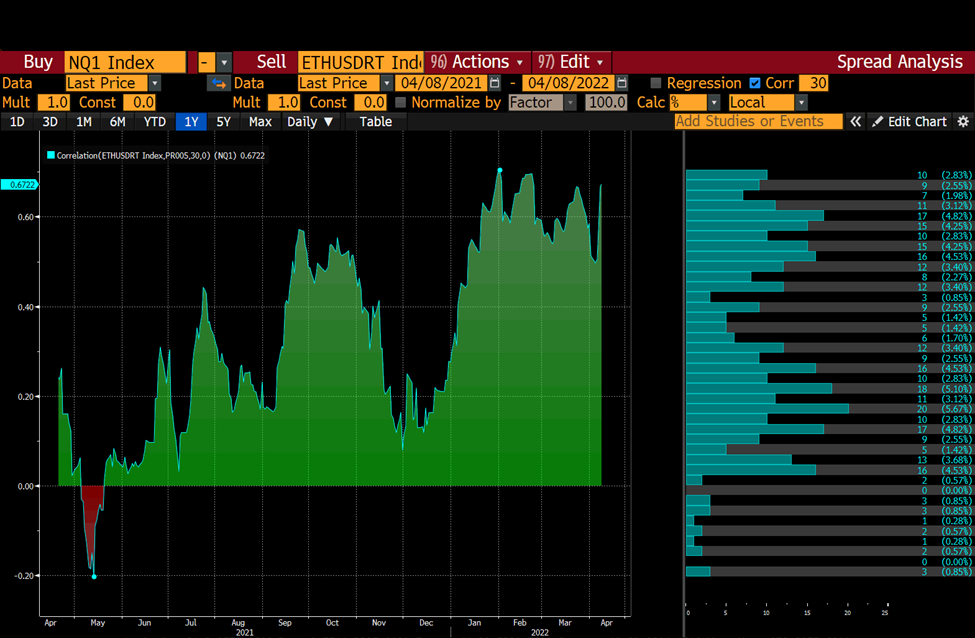

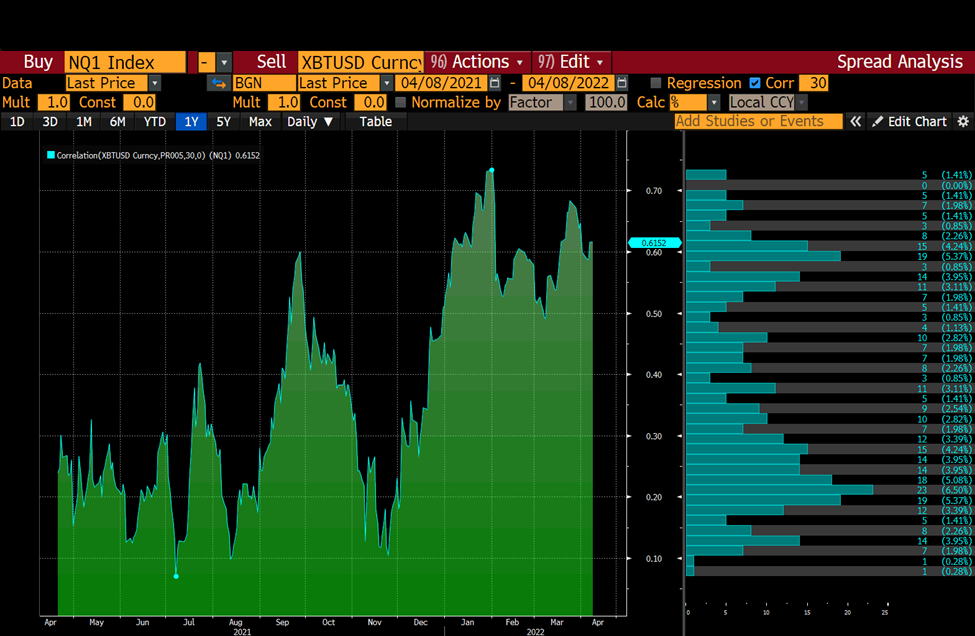

下面我們看看比特幣行情與 NDX 各個時間維度的相關性。

Bitcoin vs. NDX 10-day correlation

Bitcoin vs. NDX 30-day correlation

Bitcoin vs. NDX 90-day correlation

Bitcoin vs. NDX 90-day correlation

Ether vs. NDX 10-day correlation

Ether vs. NDX 30-day correlation

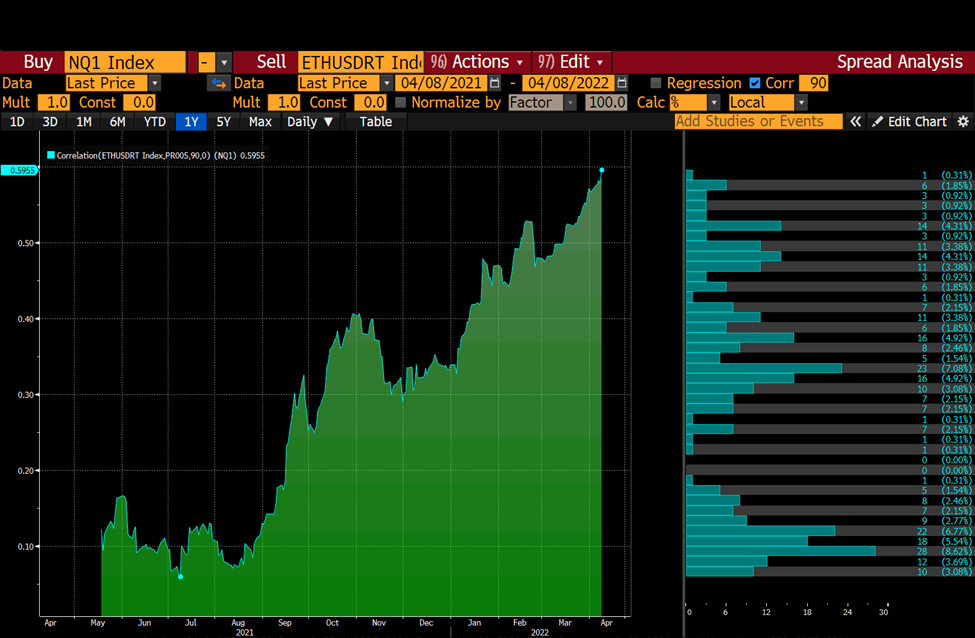

Ether vs. NDX 90-day correlation

短期(10 天)的相關性很高,中期(30 天和 90 天)的相關性正在逐漸上升。這不是我們想要的。

對於我來說,在 NDX 崩盤(下跌 30% 至 50%)之前,作為買入的訊號,所有時間框架的相關性需要有明顯的下降趨勢。

只要 10 天的相關性保持在高位,我們就必須是我們的倉位更具防禦性。你或許認為大型科技股不會因為升息、全球法幣流動性狀況惡化和經濟增長下降而受到影響。

但在幣圈情況可能會有所不同,所以我會提供更多圖片證據,試圖讓你清醒過來。

金錢的時間價值

Roaul Pal 提出了一個非常有說服力的論點,即電腦和網路終將人類帶入指數時代。

在這個時代,估值不是基於未來現金流的折現,而是基於梅特卡夫定律(在網路效用中,用戶就是價值所在)。

我對此沒有異議,但當錢很便宜(或幾乎是免費的)時,投資者喜歡表現得像我們正處於一個驚人的技術烏托邦的邊緣,但實際上還有很多年的時間(如 Metaverse)。

由於低利率,這種以廉價價格預測光明未來的行為,使投資者有理由為各種科技公司支付瘋狂的收入倍數。

這是 ARKK 的價格表現(黃色)與美國國債 2 年期收益率(白色)的對比圖。

當投資者的資金成本上升時,看到可以轉化為股息的實際收益突然變得更加重要。

看看這個美麗的圖表,它描述了 2 年期美國國債收益率與ARKK 創新基金的對比。

Cathie Wood 的押注是在一群公司上,其中許多為了在指數時代蓬勃發展,是不盈利的。ARKK 它所有的榮耀,都逃不過金錢的時間價值。

NDX 的情況還沒有那麼糟,但這只是因為它偏重於少數幾家從市值角度來看主導市場的盈利科技公司。

蘋果、微軟、亞馬遜、特斯拉和谷歌在該指數中所佔比重略高於 40%,它們的股價略低於前幾個月創下的歷史高點。

收緊流動性

收緊流動性勢必會引起市場的不適,聯準會和其他大多數主要央行目前都在上演一場「抗擊通脹」的歌舞伎戲劇表演。

就像我說過很多次的那樣,我們的目標並不是要真正對抗通貨膨脹,而是要表現出對抗通貨膨脹的樣子,以便政客們能夠在憤怒民眾中生存下來。

央行必須收緊、收緊、再收緊一些,但不能太過,因為實際正利率將徹底摧毀以債務為基礎的全球經濟。

最近的聯準會會議紀要清楚地表明,即使是像布雷納德這樣的超級鴿派,現在也呼籲採取「積極」行動,減少資產負債表的規模,並提高政策利率。

這是一張描述市場對 2022 年 12 月到期的聯準會基金期貨所得出的升息次數預期變化的圖表。正如你所看到的,市場對 2022 年升息總數的預期從 3 次增加到 9 次。聯準會不是在開玩笑。

其他國家拯救不了你

在 2008 年全球金融危機之後,其他部分國家挺身而出,讓世界再通脹。它們開始了印鈔和搞基礎建設,不管這些東西是否為其公民產生真正的經濟價值。

如果你付錢給人挖洞,再把它們填起來,然後無限地再挖,這就是一個永恆的 GDP 增長機器。這就是它們所做的。

通往任何地方的橋樑,空蕩蕩的公寓,任何能促進增長和僱用人的東西。外部效應是主權債務水平的大幅躍升。

然而,這一次,它們不可能再重蹈覆轍,與西方相比,它在疫情之後幾乎沒有刺激其經濟。

然而,這一次,它們不可能再重蹈覆轍,與西方相比,它在疫情之後幾乎沒有刺激其經濟。

隨著全球經濟增長減弱,並在能源成本上升的情況下進入徹底的衰退,不能指望它們用更多的法定貨幣和經濟「增」來拯救西方資本市場。

看看 2008/2009 年的信貸高峰,再觀察一下 2020 年 3 月後的低得多的高峰。它們知道存在債務問題,並似乎試圖不使其惡化。西方國家只能靠自己了。

日本印鈔也無濟於事

日本已經反映了世界其他國家的未來。日本央行試圖通過製造通貨膨脹來改變夫妻不想要孩子的事實。

「官方」的政府通脹統計數據描繪了一幅國家陷入通縮的畫面。然而,日本的大部分能源依賴進口。

因此,儘管終端消費者支付了更多的吃飯和出行費用,但官方指數商品的價格自疫情爆發以來幾乎沒有上漲。其他發達國家就沒這麼幸運了。

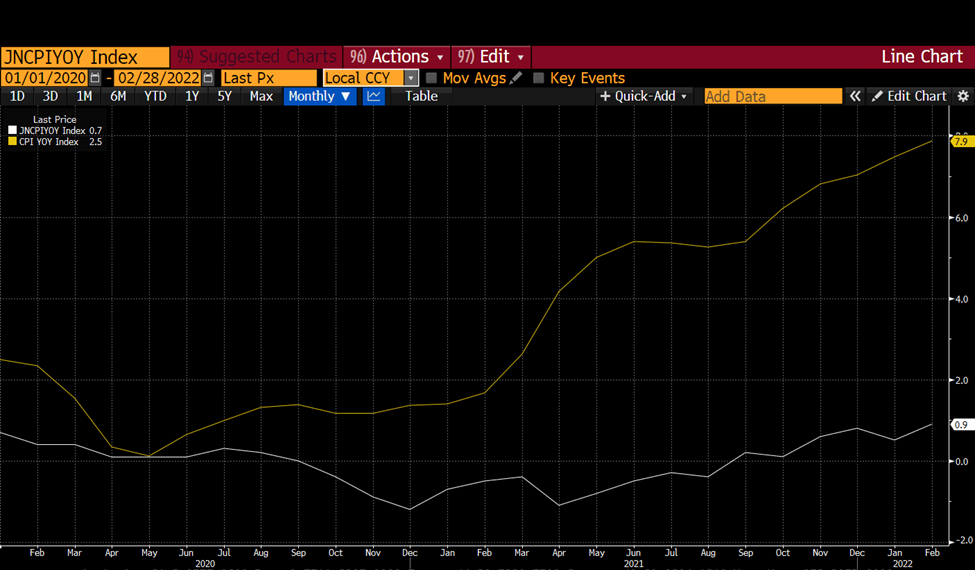

這是一張美國消費者價格指數(黃線)與日本消費者價格指數(白線)的對比圖。

通貨膨脹率繼續低於日本央行的目標,這使日本更有勇氣繼續進行收益率曲線控制(YCC)。

為了刺激奄奄一息的日本經濟,日本央行將 10 年期國債(JGB)的收益率限制在不超過 0.25%。他們通過承諾用印刷的日元購買無限量的政府債券來實現這一目標。

利率、匯率和資本帳戶開放這三位一體的神聖概念再次出現。日本有一個開放的資本帳戶和價格固定其政府債券收益率,導致日元貶值。

日元貶值的原因是,市場最近對日本進行了考驗,看他是否有勇氣在日本國債收益率超過 0.25% 時無限制地買進。日本開動了日本央行的印鈔機,購買了債券,收益率回到了正常水平。

日本國債收益率(白線)與美元兌日元匯率(黃線)

理論上,日本央行可以提供全球風險資產市場需要的廉價信貸,以繼續對抗下跌。

機構可以通過利差交易(借入日元,賣為美元,買入科技股),為科技股帶來大規模購買力,但是我訂閱了 Felix Zulauf 的通訊,他的觀點是全球流動性的收緊將導致全球股票的短期深度調整。

即使日本央行以最低的利率提供無限的日元流動性,其無限的流動性依舊還是太少了,無法對抗聯準會發起的流動性消耗。

技術分析

圖表告訴我,NDX 將繼續走低,測試其局部低點,並明顯跌破它。我相信下一站是10,000 點。

聯準會何時出手?2s10s 收益率倒掛?

聯準會已經不再關心股票今年是否上漲了。遊戲結束了。這一切都與信貸有關。

Danielle Dimartino Booth 是 Quill Intelligence 公司的負責人,這是另一家高質量的研究機構。

她在聯準會工作過一段時間,做過高質量的研究,對聯準會各理事的思維方式有著深刻的見解。

上週我和她通了電話,問她聯準會把錢放哪兒了。她回答說,鮑威爾是個信貸專家,他非常擔心公司債券市場的金融危機會蔓延。

她提醒我,在 2020 年 3 月的新冠肺炎危機期間,聯準會通過支持 BBB 級公司,實際上將美國企業信貸市場國有化了。

她表示,當 BBB 級美國企業 2 年期和 10 年期收益率曲線倒掛時,聯準會將立即採取行動。

正如這張圖所示,在 +1% 的時候,利差在倒掛之前還有一定空間。當這一曲線倒轉時,由於烏俄衝突造成的商品價格上漲導致全球需求疲軟,NDX 會跌到什麼程度?

下跌 30%?50%?同時我們要清楚,美聯儲並不打算在短期內再次擴大其資產負債表,這意味著股價不會再走高。

戰爭何時結束

任何國家性的新聞機構在戰時製作的大眾媒體大多都沒啥營養,我更傾向於依靠付費的研究報告,不是為了影響我的觀點,而是幫助我根據客觀事實做出明智的投資決策。

Zulauf 在 3 月中旬的最新 2022 年第一季度更新中,對戰爭的現狀提出了一個有趣的觀點,概況如下:

- 俄羅斯軍隊正在慢慢包圍烏克蘭有海上通道的城市。

- 然後,俄羅斯將擺出陣勢,等待時機,而不是直接與基輔交戰。

- 在接受西方供給的情況下,烏克蘭能堅持多久才投降?

- 歐洲在沒有俄羅斯的能源和食品的情況下能堅持多久,然後他們才會指示澤倫斯基是時候撤退了?

- 如果西方國家採取升級行動,如在烏克蘭上空設立「禁飛區」,這種分析就沒有意義了。那麼,所有的押注都會失效,但這肯定不會導致戰爭的結束。

反過來說,如果你相信西方的大眾媒體,那麼俄羅斯在沒有能力與西方國家進行貿易並獲得硬貨幣的情況下還能堅持多久。

這在很大程度上取決於全球南方是否配合西方對俄羅斯能源和食品出口的製裁。

斯里蘭卡(內閣在公眾壓力下辭職)、秘魯(軍隊被要求平息異議)、英國、西班牙、比利時、德國、意大利、阿爾巴尼亞、亞美尼亞、保加利亞、塞普勒斯、塞爾維亞和摩爾多瓦都爆發了反通貨膨脹抗議活動(來源:13D Research)。

這種通脹驅動的動盪多久會蔓延到其他國家?如果你是這樣一個國家的領導人,而且你關心你的生活和你作為政治家的工作,你是願意進口更便宜的俄羅斯能源和食品,還是製裁它並看著你的人民推翻你?

我獲得的啟示是,戰爭不會很快結束。如果戰爭結束,它可能意味著烏克蘭被分割成兩個部分,一個是西方國家,一個是俄羅斯。如果發生這種情況,西方會通過立即取消制裁來獎勵俄羅斯嗎?

鑑於俄羅斯向世界出口大量的能源和食品,貿易中斷導致運輸成本上升,從而導致價格上漲,這種情況將繼續下去。

請閱讀 Zoltan Pozar 近期的兩篇真正史詩鉅作,這兩篇文章講述了在歐洲取消了對俄羅斯的出口後,將大宗商品重新輸送給南半球有意願的買家是多麼困難和昂貴。

它會讓你相信,更高的價格將持續下去,而作為能源成本衍生品的全球經濟增長必須放緩。因此,經濟增長放緩將拖累全球股市,除非得到本應抗擊通脹的央行提供的充足流動性的支持。

幣圈的對策

現在我們綜合以上所有因素,可以得出:

- BTC & ETH 與納斯達克 100 指數(NDX)高度相關,如果它下跌,幣圈無法獨善其身。

- 像所有長期資產一樣,NDX 收益於利率下降。

- 無法實現盈利的科技股如 ARKK 在美國國債兩年期利率上升時受到打擊。在一些盈利能力尚且不錯的科技股的支撐下,NDX 得以保命,但依舊在逐漸走低。

- 聯準會和所有其他中央銀行都在對抗通貨膨脹,因此必須收緊貨幣條件,而不是放鬆。

- 日本即使推行寬鬆的貨幣政策,也無法拯救世界風險資產市場,因為與聯準會的收緊程度相比,日本的政策根本不值得一提。

- NDX 的反彈在 61.8% 的斐波那契回調水平上失敗,並將繼續向 10,000 點以下走低。

- 聯準會的對策不是基於股市,而是基於美國企業信貸市場,這些市場仍然是健康的。觀察 BBB 2s/10s 的價差,看是否有跡象表明聯準會即將中止任務,並再次使市場走高。

- 在烏俄戰爭的持續和可能升級的推動下,全球增長將因商品價格上漲而下降。在沒有寬鬆的央行的情況下,這也將對股價產生負面影響。

- 說到底,納斯達克指數將下跌,而加密貨幣也將下跌。

讓我重複一遍,加密資本市場是全球僅存的自由市場。因此,當我們進入衰退期時,它們將引領股票走低,並在我們走出衰退期時引領股票走高。比特幣和以太坊將在聯準會採取行動並將其政策從緊縮轉為寬鬆之前見底。

所有有網路連接的人都能進入的 24/7 市場的好處是,事情發生得很快。到今年 6 月的第二季度末,我相信比特幣和以太坊將測試這些點位:

比特幣:$30,000

以太坊:$2,500

除了直覺,這些數字並沒有太多的科學依據。惱人的是,我已經開始吸籌了許多山寨幣,因為價格相當有吸引力。

儘管其中一些貨幣已經從歷史高點下跌了 75%,但我不相信它們能逃脫即將到來的加密貨幣大屠殺。因此,我買入比特幣和以太幣的 2022 年 6 月看跌期權。

沒有什麼是確定的。我只是把概率歸為結果,然後相應地交易。我完全相信我的市場預測有可能是錯誤的。

這很好,在這種情況下,我只會失去為我為對沖崩盤支付的期權溢價。如果比特幣/以太坊和 NDX 之間的相關性在風險資產市場崩潰前開始下降,那我就錯了。

我完全可以接受這個結果,因為我已經在做多加密貨幣頭寸。這種分析純粹是為了交易我認為將在風險市場發生的短期情況,並對沖購買的價格誘人的山寨幣。

許多加密市場專家認為,最糟糕的時期已經過去。

我相信他們忽略了一個難以忽視的事實,即加密資本市場目前只是一個 24 小時反映傳統風險市場情緒的指標,尚未能完全體現加密貨幣行業的基本面。

📍相關報導📍

Arthur Hayes 深度長文|直面你的恐懼,我們都是為了跑贏通膨

美國霸權的誕生史,美元與世界貨幣體系〈一〉走向戰爭:貨幣霸權的鐵與血

什麼是升息 / 縮表?盤點5大影響:加密貨幣、美股、房貸、信用卡、儲蓄利率…

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務

Bitcoin vs. NDX 90-day correlation

Bitcoin vs. NDX 90-day correlation