EigenLayer 無疑是加密貨幣歷史上最受期待的空投機會,但對於 EIGEN 和更廣泛的以太坊生態系統來說,代幣下跌之後的空投是不可避免的嗎?本文源自 Bankless 所著文章《Can EigenLayer Live Up to Hype?》,由 Bitpush 整理、編譯及撰稿。

(前情提要:EigenLayer第一批AVS能提供哪些真實用例? )

(背景補充:以太坊再質押協議 EigenLayer 爆紅,能解鎖多少新空投和收益? )

處於再質押最前線的 EigenLayer,建立了一個共享安全市場,允許尋求建立分散網路的開發人員規避與引導和運營自己的信任網路相關的困難,降低了建立這些網路的進入門檻,並賦予了加密安全應用程式的長尾。

EigenLayer 空投能否滿足用戶

僅 EIGEN 空投就有望躋身加密貨幣有史以來最大的空投行列,存款人可以輕鬆地從流動性再質押 (LRT) 協議和主動驗證的服務 (AVS) 中獲得增加的分配!

由於預計這些即將到來的空投,近 500 萬 ETH (價值約 155 億美元) 已被重新分配給 EigenLayer,但越來越多的人擔心,協議的 AVS 產生的收益將無法滿足後 EIGEN 空投世界的存款人。

市場參與者存入 EigenLayer 並不是出於自己內心的慷慨,而是因為他們相信這樣做會產生超過其機會成本的財務回報,或者通過替代策略賺錢(例如,去中心化交易所)。

雖然 EigenLayer 目前支援對 AVS 的委託,但它們尚未產生收益,這意味著儲戶只是猜測未來的空投將補償他們。

在沒有實際收入的情況下,在預測估值時,想像力可能會變得瘋狂,但它們不可避免的到來可能會給 「EigenLayer 輕而易舉地價值數百億美元」 的集體錯覺潑冷水; 如果 AVS 收益率令人失望,協議將發現越來越難以證明高估值的合理性。

AVS 收益恐成問題來源

許多 AVS 不存在直接可比性,但是, Celestia (提供與 EigenDA 類似的資料可用性服務的區塊鏈)每年僅產生幾千美元的收入,對於一個價值 120 億美元的網路來說,這只是零頭,要依靠高水平的代幣通膨來吸引投資者保護其網路。

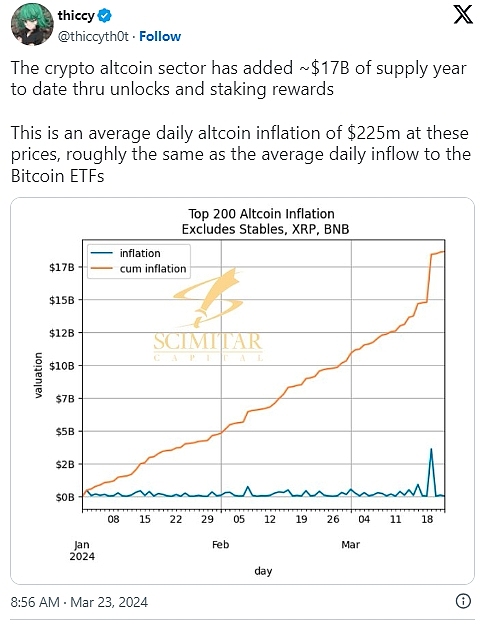

AVS 必須採用自己的通膨代幣經濟學來提供安全保障,這只會讓市場近幾周來難以消化的替代品供應過剩狀況進一步惡化。

為了避免在 AVS 收益率不足的情況下發生 TVL 的大規模外流,EigenLayer 可能只會在第一輪中分發其打算空投的代幣總數的一小部分,從而實現未來 EIGEN 獎勵的承諾作為激勵儲戶的胡蘿蔔。

不幸的是,如果市場開始審視這種可持續性,它可能會認為 EigenLayer 被高估,從而對未來空投的感知價值產生負面影響,並導致 TVL 從協議中流失,直到達到平衡,剩餘的存款人覺得他們的資本機會成本得到了充分的補償。

尋求最大限度地利用 EigenLayer 機會的投機者通常會利用高槓杆進行操作,從而刺激對從普通貨幣市場到收益分割協議等各種加密應用程式的需求。

EigenLayer 決定以太坊成敗?

儘管高收益的 EigenLayer 機會使整個以太坊 DeFi 生態系統受益,但儲戶對隱含回報的不滿可能會平倉,從而削弱收益率,並對依賴於再質押成功的專案引發負面的後果。

此外,自 12 月以來,EigenLayer 一直是 ETH 的主要吸收地,存款在不到 5 個月的時間裡增長了 6,100%。 如果尋求空投的 EigenLayer 使用者流入 ETH 的邊際資金轉為銷售,同時放棄促進投機活動的 DeFi 協議,那麼以太坊和其他相關加密資產的價格將受到不利影響。

通過瞄準偉大並催化加密經濟安全的革命,EigenLayer 使其空投搶先交易成為一種明顯的策略,但加密貨幣的回報不會沒有風險,而且 EigenLayer 目前的存款水平是否可持續值得懷疑。

雖然協議可以自由鑄造和膨脹其代幣,但市場參與者必須購買不斷增加的供應量,否則代幣價格將會下跌。

雖然 EigenLayer 所追求的概念當然值得稱讚,但再質押是否真正是下一個偉大的加密創新,還是只是另一個依賴於加密白日夢的,還有待觀察。 代幣通膨不可持續,幾乎沒有產生實際收入。

如果後一種情況被證明是真實的,EigenLayer 將被歸入 「壞主意」 箱,對以太坊生態系統造成重大打擊,失去關鍵的共享敘述。

📍相關報導📍

「正統性」究竟為何?2024年圍繞以太坊、EigenLayer、Celestia…的鬥爭