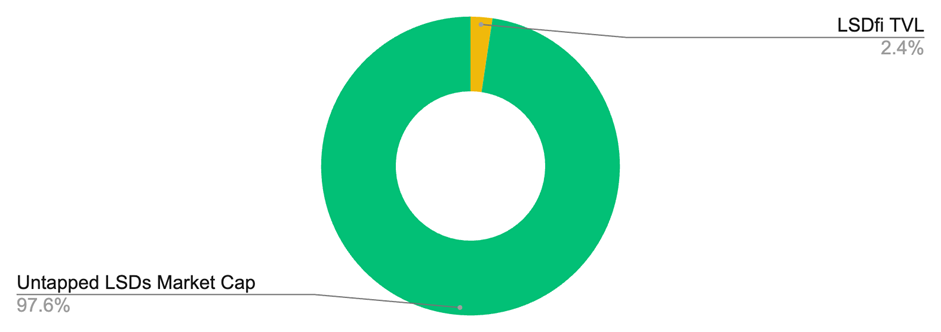

儘管 LSDfi 的 TVL 快速增長,僅不到一個月就翻倍並且突破 4 億美元,但相較於 LSD 的 169 億美元來說,滲透率僅有 2.4%,因此 LSDfi 作為一個新興的市場,具備一個強大的上漲論述,本篇為 Binance Research(幣安研究院)針對 LSDFi 研究報告的整理。

(前情提要:LSD 流動性質押》再次點燃 DeFi Summer 的聖火?)

(背景補充:LSDFi流動性質押大戰》潛力項目有哪些?發展特色、生態整理)

以太坊上海升級後,消除了 LSD(流動性質押衍生品)不能贖回的不穩定因素,質押的 ETH 屢創新高,目前已達 2,291 萬枚,佔 ETH 總供應量的 19.24%,這也讓 LSDFi 迎來快速發展,不少專案相繼湧現,有望為 DeFi 開啟一波 LSDFi Summer 的熱潮。

為此,Binance Research(幣安研究院)也針對 LSDFi 作出一份研究報告,以下是動區的重點整理:

以太坊質押及 LSD 發展情況

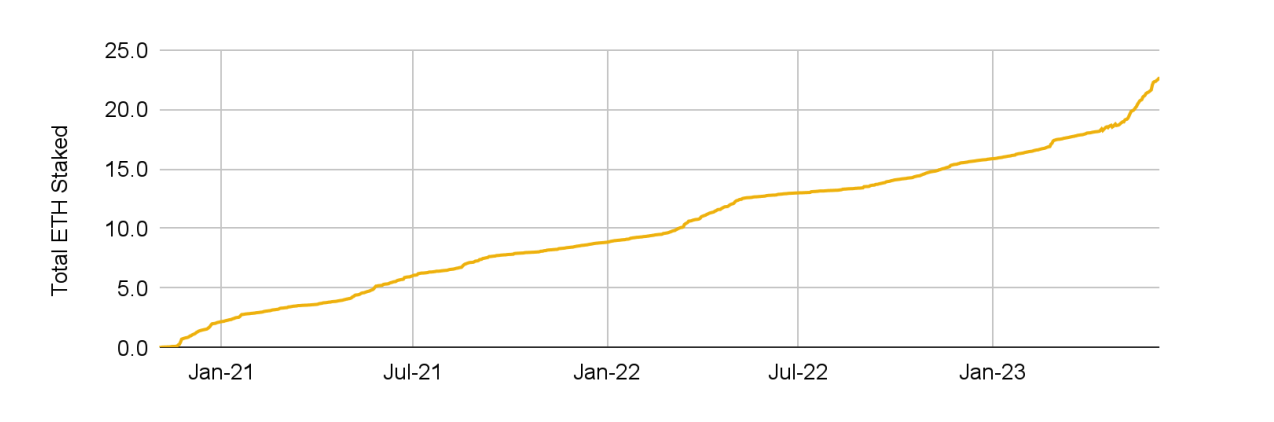

以太坊成功邁入 PoS (權益證明) 以及完成 Shapella 升級後,允許質押 ETH 的提取,讓質押量迅速增長,總質押 ETH 已超過 2,280 萬枚 ETH。

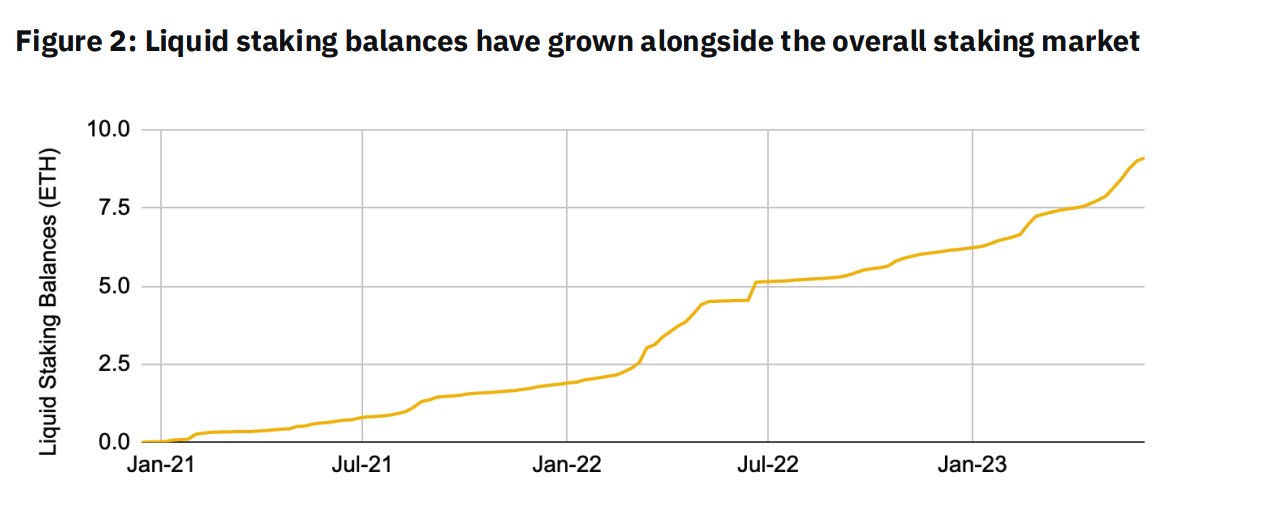

由於獨立營運節點有一定的門檻,因此有許多服務商或協議會提供 ETH 質押服務,讓用戶可以低門檻參與以太坊質押,同時保持質押資産的流動性。數據顯示 LSD 玩法中質押的 ETH 佔總體質押量的比例不斷增加。

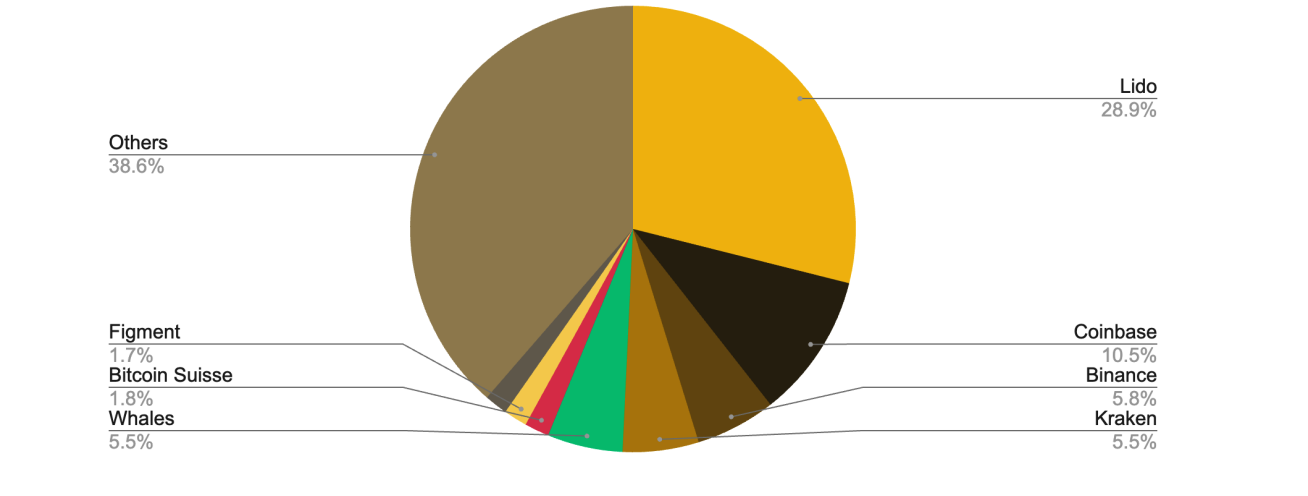

在以太坊質押服務商中,Lido 是最大的質押提供方,佔 28.9% 的市場份額,其後是 Coinbase、Binance 和 Kraken 等中心化交易所。

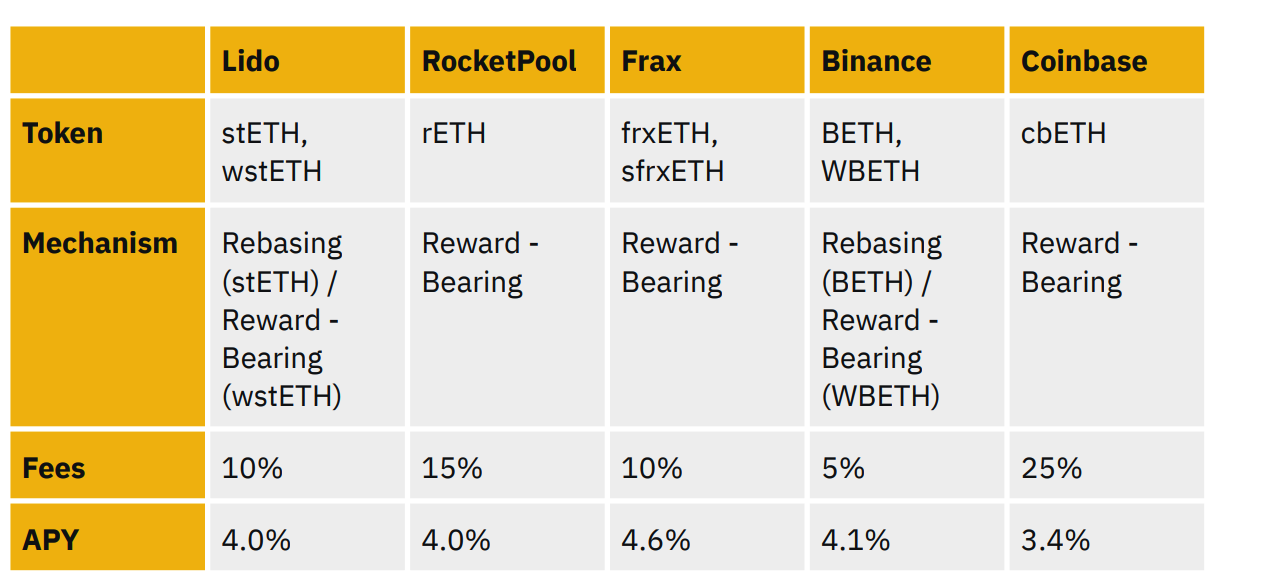

需要注意的是,各服務商的費率、收益不盡相同,但年收益基本在 4% 左右。詳細如下:

需要注意的是,各服務商的費率、收益不盡相同,但年收益基本在 4% 左右。詳細如下:

LSDfi 生態系

LSDfi 是什麼?

LSDFi 顧名思義為 LSD+DeFi,指的是建立在 LSD 之上的 DeFi 協議,透過 DeFi 的可組合性提供額外的收益機會,LSDfi 協議使 LSD 持有者能夠資本效率、收益最大化。

基於 LSD 的金融化玩法

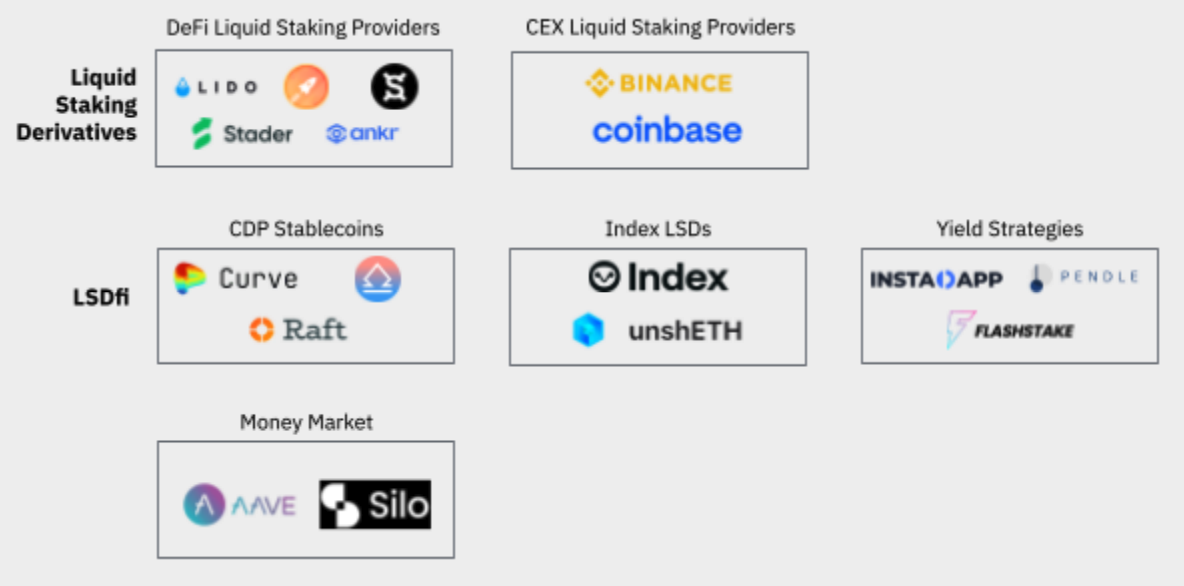

LSDfi 的具體類型和分類如下:

- DeFi 流動質押提供商:允許用戶參與質押並獲得 LSD 作爲回報的 DeFi 提供商。

- CEX 流動質押提供商:提供流動質押服務的中心化交易所。

- CDP 穩定幣:允許用戶使用 LSD 作為抵押品鑄造穩定幣。

- 指數 LSDs:代表一籃子 LSD 的持倉份額的代幣。

- 收益策略:允許用戶獲取額外收益機會的協議。

- 貨幣市場:通過 LSDs 促進借貸和借款活動的協議。

延伸閱讀:流動性質押》盤點LSDFi分類有哪些、值得關注的8個早期項目

LSDfi 成寡占局面,由 Lybra 領先

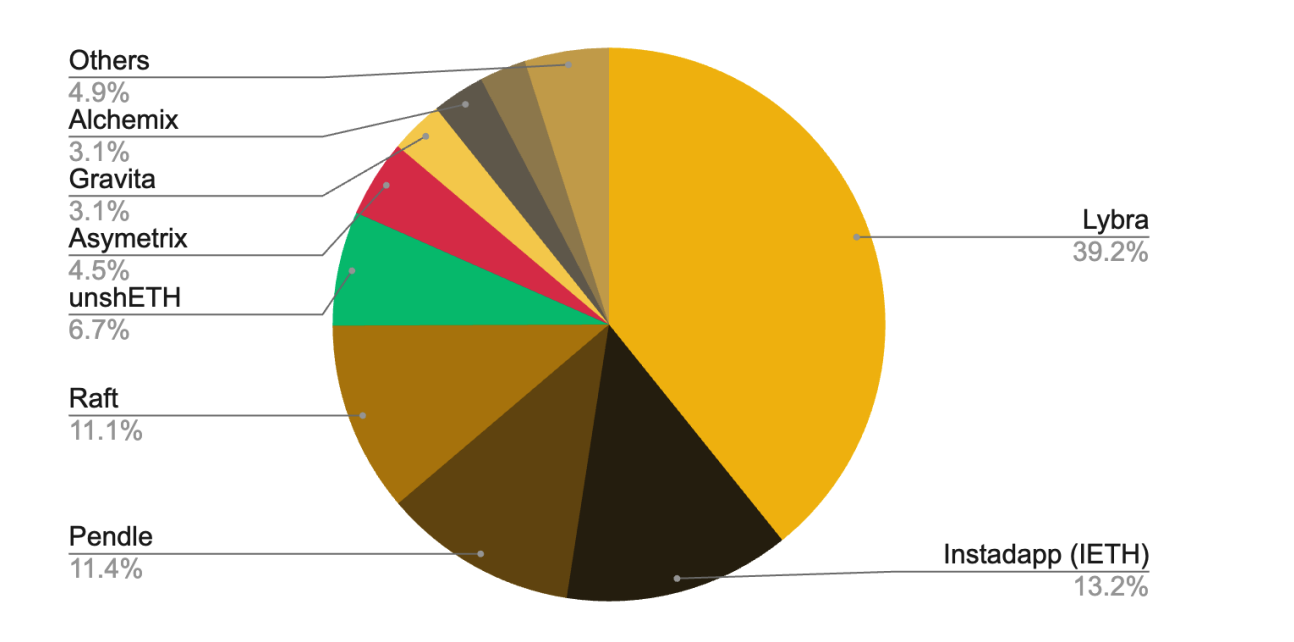

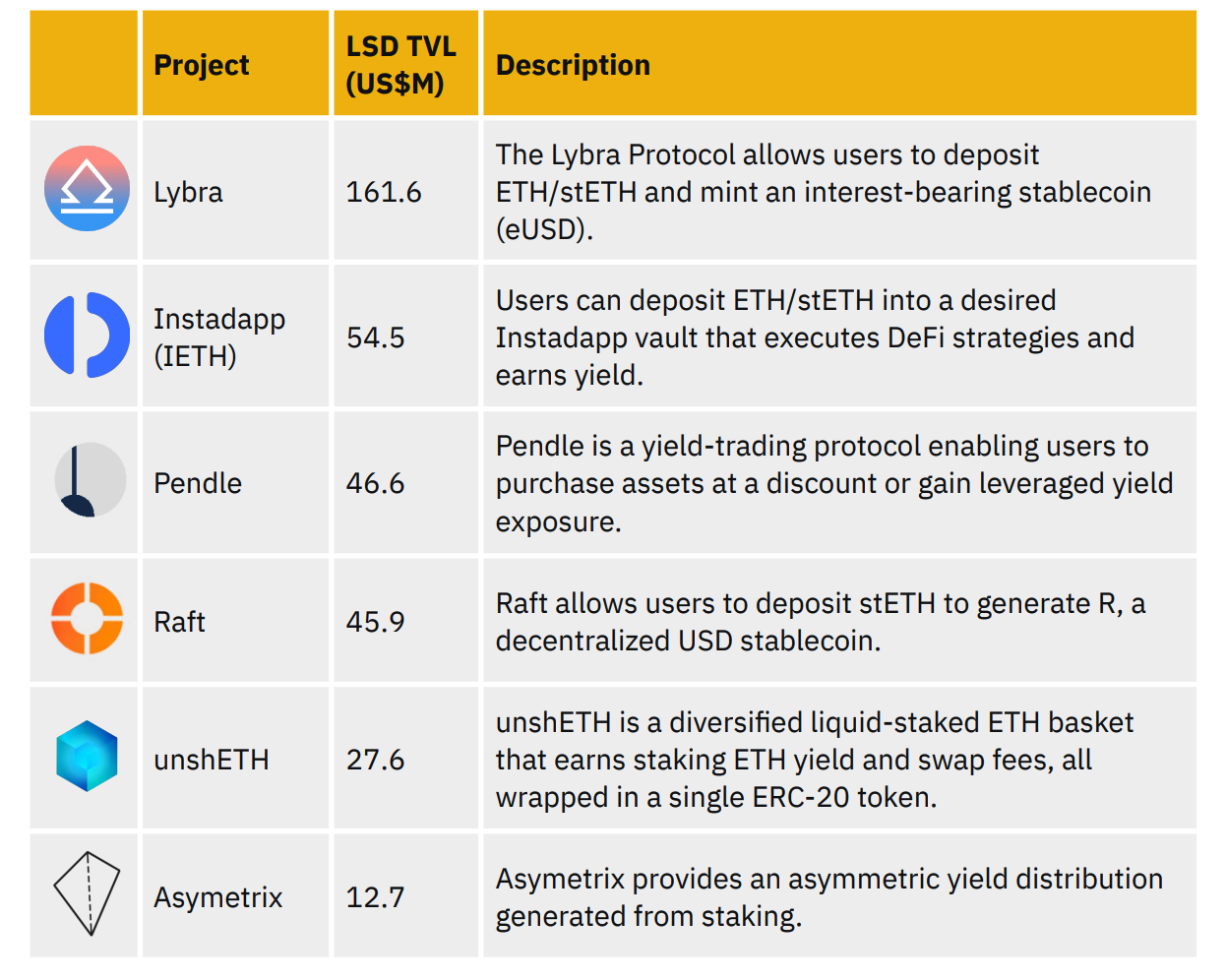

幣安研究院統計,在 LSDfi 的競爭賽道中,以「CDP 穩定幣」類別的 Lybra Finance 領先市場,佔據 39.2% 的市場份額,該項目在 4 月份上線後迅速崛起,TVL 已超 $1.6 億美元。

另外,當前整個賽道的競爭形成「寡佔」的局面,前五家佔據了 81% 以上的 TVL。

除了 Lybra Finance 外,其他排名較前的協議分別為 Instadapp 、Pendle、Raft、unshETH 、Asymetrix,介紹如下:

- Instadapp:Instadapp 是一個推動 DeFi 間互操作性的專案,Lite v2 將使用 Aave v2、Aave v3、Morpho、Compound、Euler 等借貸市場抵押 wstETH 借入 ETH,兌換為 wstETH,再迴圈操作來獲得收益增強的 LSD 收益。

- Pendle:利率交易協議,使用者可以用 Pendle 將 stETH 等收益資產分成兩個部分,一個是代表本金的 PT 代幣,另一個是代表收益權的 YT 代幣。

- Raft:Raft 允許用戶存入 stETH 生成 R。

- unshETH:是一個多元的 LSD 投資組合,可以獲得抵押 ETH 的收益和兌換手續費,將其全部整合在一個 ERC-20 代幣中。

- Asymetrix:提供由質押產生的非對稱收益分配。

LSDfi TVL 突破 4 億美元

LSDfi TVL 突破 4 億美元

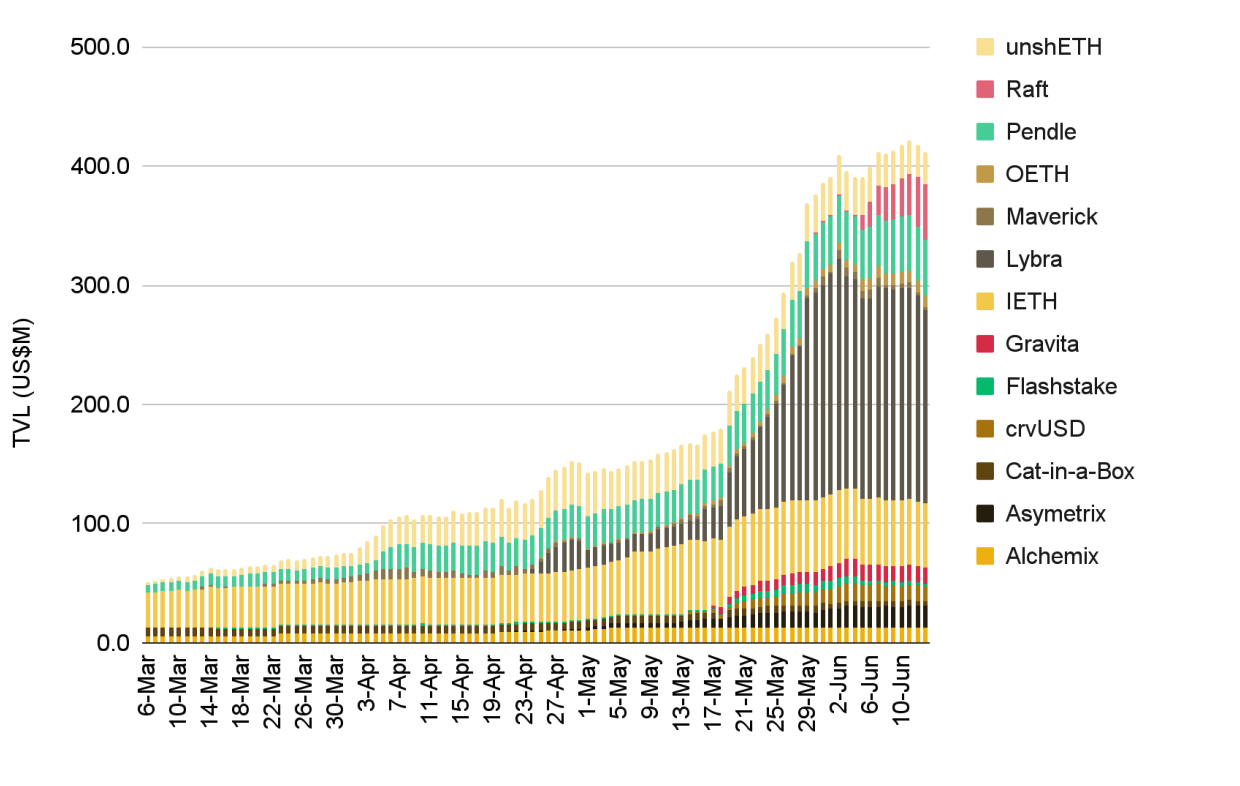

自 5 月中旬以來,受益於流動性質押的採用提高,LSDfi 協議的 TVL 呈現強勁的指數增長,TVL 已突破 4 億美元。

LSDfi 的潛在機會

LSDfi 的潛在機會

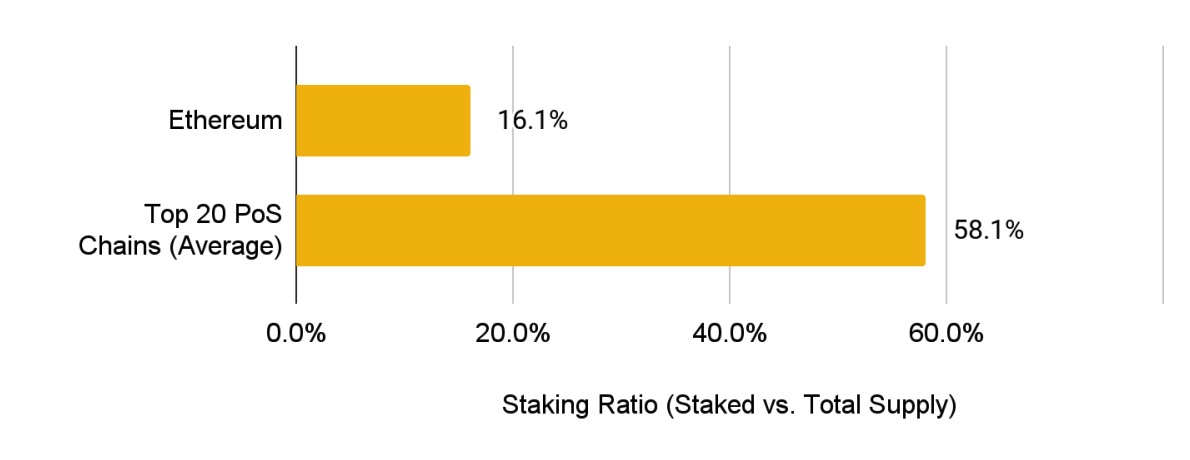

機遇一:質押的 ETH 增長

目前,ETH 的質押率為 16.1%,這一水平遠低於前 20 大 PoS 鏈的平均水平(58.1%)。隨著 Shapella 升級後,消除了 LSD(流動性質押衍生品)不能贖回的不穩定因素,將大幅縮小 ETH 與其他 PoS 鏈的質押差距。

因此,LSD 還有很大空間可以成長,這也將進一步推升 LSDfi 市場。

機遇二:LSDfi 的滲透

儘管 LSDfi 的 TVL 快速增長,但相較於 LSD 的量體來說,169 億的 LSD 只有 4 億進入了 LSDfi 市場,換而言之,滲透率僅有 2.4%,因此報告認為 LSDfi 仍有非常大的成長空間。

LSDfi 的潛在風險

雖然 LSDfi 作為一個極具潛力的市場,但機會總伴隨風險而來,投資者應該意識到與此類項目互動所涉及的風險,包含:

- 質押懲罰風險:驗證者未能達到特定質押參數(如:離線)將面臨懲罰,LSD 持有者可能會承受這些懲罰風險。

- LSD 價格風險:由於市場力量的影響,LSD 代幣的價格可能波動並與基礎代幣不同。這可能使用戶面臨價格波動性和潛在的清算風險,尤其是在作爲抵押物使用時。

- 智能合約風險:用戶與每個智能合約的互動都存在智能合約漏洞的新層面。

- 第三方風險:某些項目可能會將其他 dApp 作爲其正常運營的一部分(例如,收益策略)。在這種情況下,用戶面臨額外的交易對手風險。

結論

報告結尾提到,LSDfi 協議為追求收益的 LSD 持有者開啟了新的機會。通過爲 LSD 提供額外的應用場景,LSDfi 鼓勵了質押參與,並有潛力加速 LSD 的增長。

LSDfi 將是一個蓬勃發展的生態系統,但當前僅僅觸及了其中的一小部分。基於此,幣安研究院或在未來幾週發布另一份報告,從數據驅動的角度深入探討 LSD 的各方面。

LSDfi TVL 突破 4 億美元

LSDfi TVL 突破 4 億美元 LSDfi 的潛在機會

LSDfi 的潛在機會