有人認為比特幣沒有實際支撐。而本文則認為,任何貨幣體系的真實支撐只有一個,就是其貨幣屬性的可信度。美元的支撐源於其相對於美元計價的信貸體系的相對稀缺,而比特幣支撐則來源於其作為貨幣屬性的可信度,它具有稀缺性、耐用性、可互換性等。比特幣的安全通過其共識機制、PoW挖礦以及公私鑰對的密碼學機制來保證。它有比其他貨幣形式更優越的貨幣屬性。從藍狐筆記的角度,在很長時間,它都很難取代法幣體系的地位,不過它可以作為一種可代替的選擇,有機會在全球範圍內演化成為一種重要的可選貨幣形式。隨著歷史的演化,人們會根據貨幣屬性的優越性,選擇出最佳的貨幣形式,這一點在人類貨幣歷史上屢次重現。本文源自於美國知名機構 Unchained Capital 的部落格文章《Bitcoin is Not Backed by Nothing》,由專欄作者藍狐筆記整理、翻譯與撰稿。

(第二集:什麼支撐了「比特幣的價值」〈二〉黃金的「相對稀缺性」vs 絕對稀缺的 BTC)

與普遍的想法相反,比特幣事實上是有東西支撐的。它的支撐跟其他任何形式的貨幣一樣:其貨幣屬性的可信度。

貨幣並非是集體幻覺,也不只是信仰系統。在歷史長河中,有多種媒介成為貨幣,每一次的出現都不是偶然。

成為貨幣的商品擁有區別於其他市場商品的獨有屬性。儘管《比特幣標準》一書提出了更充分的討論,但貨幣商品擁有獨特屬性,可以使其成為特別有用的交換媒介;這些特性包括稀缺性、耐用性、可分割性、可互換性以及可移植性等。對於每種新興的貨幣,一種媒介的內在屬性都會改善並淘汰既有貨幣的內在貨幣屬性,並且每一次當一種商品貨幣化時,同時另外一種就會去貨幣化。

專欄作者註:由於貨幣的網路效應,這裡存在零和博弈的關係

延伸閱讀:尼克森下台,《銀行保護法》到現今恐怖主義,Mastering Bitcoin作者講述「銀行終究會被比特幣摧毀」的故事

本質上,一種貨幣媒介的相對優勢要跟另外一種媒介進行競爭,比特幣也不例外。它代表著在全球貨幣競爭中的技術進步。它是黃金以及利用黃金貨幣屬性的法幣體系的優秀後繼者。

延伸閱讀:支付媒介?數位黃金?2020減半? 人們對比特幣最大的誤解

全球貨幣競爭中的技術進步者

比特幣憑藉其貨幣屬性正在超越其模擬的前任貨幣。

比特幣是有限稀缺的,它比當前的競爭對手更容易分割,更容易轉移。它更加去中心化,並作為一種衍生品,更能抗腐敗。永遠不會有超過2100萬枚比特幣(專欄作者註:實際上更低,根據研究機構推斷,大約200-300多萬枚比特幣已經永久丟失),每個比特幣可以分割為8位小數點(億分之一)。

可以用無須許可的方式向世界上任何地區的任何人轉移價值,且最終結算並不依賴於任何第三方。

總體而言,它的貨幣屬性大大優於當前使用的任何其他形式的貨幣。而且,這些特性並不是偶然存在的,也不是存在於真空中的。比特幣中出現的貨幣屬性是由如下東西結合起來確保和增強的:加密學、執行共同共識規則的去中心化節點網路、確保比特幣交易賬本完整性和不可篡改性的穩健挖礦網路。

貨幣自身是將系統綁定在一起的基石,並創建了經濟激勵,允許以整體方式實現安全。但即便如此,比特幣的貨幣屬性並非是絕對的,相反,相對於其他貨幣系統的內在屬性,比特幣的貨幣特性正由市場在評估。

可以看到,每賣出一美元的比特幣,世界上就存在相同數量的美元和比特幣。所有這些變化反應了持有一種貨幣相對於另一種貨幣的相對偏好。隨著比特幣價值的上升,這表明市場參與者越來越傾向於持有比特幣而不是美元。更高的比特幣價格(以美元計價)意味著必須賣出更多的美元才能獲得等量價值的比特幣。

總體而言,它是市場對貨幣屬性的相對力量的評估。

價格是輸出;貨幣屬性是輸入。

當人們評估比特幣的貨幣屬性時,自然的問題變成:誰擁有更可靠的貨幣屬性?比特幣還是美元?那麼,首先是什麼支撐了美元(或歐元等)?

延伸閱讀:原來是道德故事|歷史上,從來就沒有真正的「鬱金香狂熱 Tulip Fever」

支撐了美元的是什麼?

當試圖回答這個問題時,最常見的反駁是美元由政府、軍隊以及稅收支撐。

然而,美元並不是由以上東西支撐的。不是政府、不是軍隊,也不是稅收。政府對有價值的東西征稅;一件商品有價值,不是因為它被徵稅了。

專欄作者註:而是因為它自身有價值

同樣的,軍隊保護有價值東西的安全,不是因為軍隊保護了它才有價值

專欄作者註:而是因為它自身本來就有價值。

同樣的,政府不是決定其貨幣的價值;它只能決定貨幣的供應。

委內瑞拉、阿根廷等都擁有政府、軍隊和徵稅權,但是在過去五年中,它們各自的貨幣都極大貶值。儘管這還不足以證明反事實,不過這其中的每個例子都跟貨幣價值來源於政府功能的觀點相背離。惡性通脹的每一次事件都足以證明法幣體系的內在缺陷。但不幸的是事實並非如此。與其將惡性通脹理解為所有法幣體系的邏輯上的終結遊戲,不如將惡性通脹簡單地看作為貨幣管理不善的證明。

延伸閱讀:「通貨膨脹失控」——數據顯示委內瑞拉比特幣交易量創歷史新高,但實際上卻不是如此

延伸閱讀:政局動盪、政府限制人民買美元,在阿根廷已「大幅溢價 38%」的比特幣(BTC)

這種簡化的觀點忽略了第一性原理,也忽視了法幣體系中確保貨幣貶值的動力。

儘管美元作為全球儲備貨幣在結構上更具彈性,但是,支撐所有法幣的功能是一樣的,而美元只是一堆弱雞中最強的那個而已。一旦更好地理解了支撐美元(以及其他所有法幣體系)的機制,那麼,它就可以提供一個基準,這一基準能用於更好地評估支撐比特幣的機制。

為什麼美元有價值?

美元的價值並未出現在自由市場上。相反,它以黃金(最初是白銀)的小額代表而出現。

本質上,美元是解決黃金可互換性和可轉移性方面內在局限的一種解決方案。它的開始是對基本金融的貨幣屬性的依賴,而不是美元自身的內在屬性。

最初它也是一種基於信任的系統:接受美元並相信它在未來能夠以固定匯率兌換回黃金。解決黃金作為貨幣的局限性是美元體系,而沒有黃金,美元將永遠不會存在於當前的結構中。快速回顧一下錨定黃金的美元歷史:

- 1900年,1900年的《黃金標準法案》確立了黃金是唯一可兌換為美元的金屬。黃金和美元匯率是:20.67美元/盎司。

- 1913年,1913年創立了美聯儲,這是《美聯儲法案》的一部分。

- 1933年,羅斯福總統通過《6102號行政命令》禁止民眾囤積黃金,要求其公民以20.67美元/盎司的匯率將擁有的黃金兌換成美元,否則將面臨最高10,000美元的罰款或最高5至10年的監禁。

- 1934年,羅斯福總統簽署《黃金儲備法案》,將美元貶值大約40%,每盎司黃金可兌換35美元。

- 1944年,《布雷頓森林協議》正式許可外國政府和中央銀行將黃金兌換為美元(反之亦然),匯率是35美元/盎司,並確立美元和其他外幣之間的固定匯率。

- 1971年,尼克森總統正式結束了美元和黃金的可兌換關係,實際上終止了布雷頓森林體系。美元跟黃金的匯率變成38美元/盎司。

- 1973年,美國政府重新將黃金定價為42美元/盎司。

- 1976年,美國政府於1976年將美元的價值與黃金完全脫鉤。

在二十世紀過程中,美元從儲備支撐的貨幣轉變為債務支撐的貨幣。儘管大多數人從不停止思考為什麼在後黃金時代美元有價值,但是,最常見的解釋依然是,要么這是集體幻覺(即是說,美元有價值只是因為我們都相信它有價值),要么這是政府、軍隊和稅收的職能所致。

這些解釋都沒有依據於第一性原理,也不是美元為什麼能維持其價值的根本原因。相反,如今,美元作為債務的函數、以及美元對美元計價債務的相對稀缺性而維持其價值。在美元世界,一切都是信貸體系的功能。

名義GDP從功能上取決於信貸體系的規模和增長,而稅收是名義DGP的衍生品。為政府提供資金(稅收和赤字支出)的機制都取決於信貸體系,正是這種信用體系使得美元能夠在當前的結構中發揮作用。

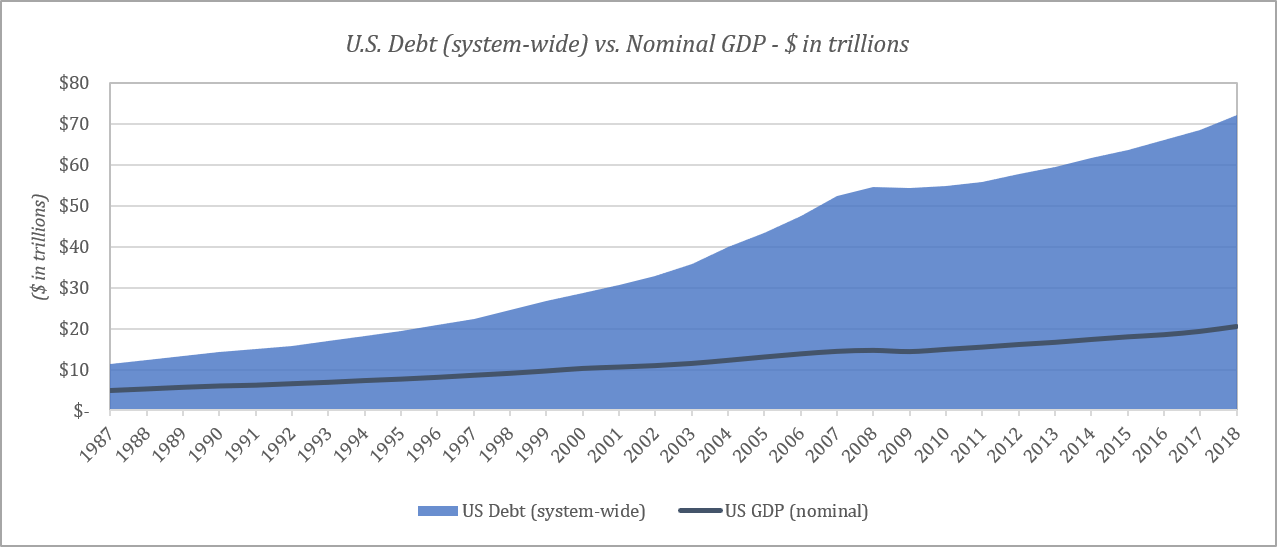

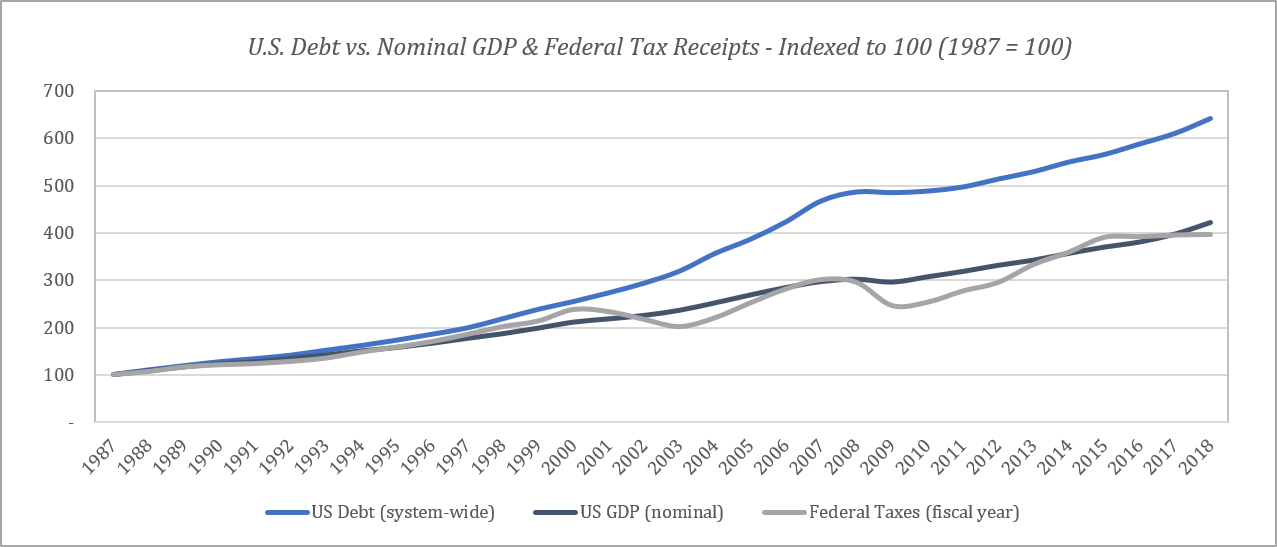

信貸體系的規模是名義GDP的好幾倍。由於信貸體係也比基礎貨幣供應量大好幾個量級,經濟活動很大程度上由信貸分配和擴張協調。然而,在過去三十年中,信貸體系的增長遠遠超過GDP的增長。

下表列出了信貸體系的變化率與名義GDP和聯邦稅收收入的變化率之間的比較(從1987年至今)。在美聯儲體系,信貸擴張驅動名義GDP,這最終決定了聯邦稅收的水平。

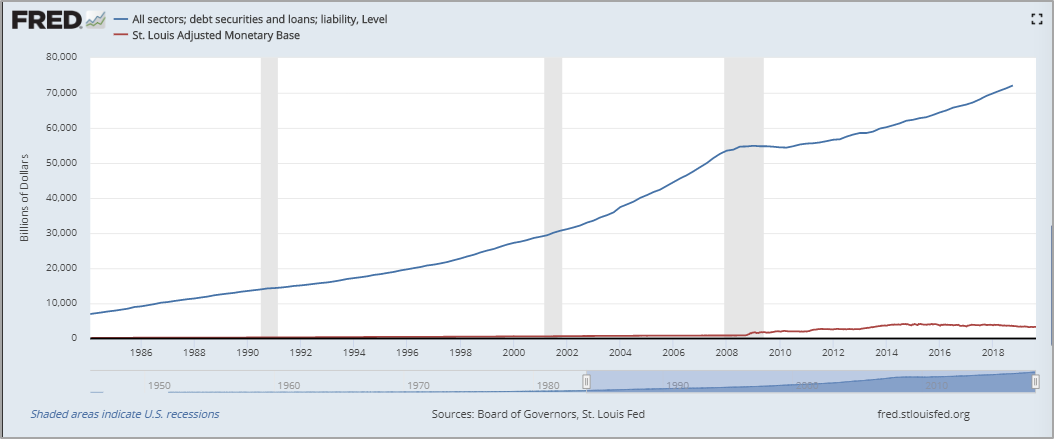

如今,根據美聯儲(z.1報告),在美國信貸系統中共有73萬億美元的債務(固定期限/固定負債),但在銀行體系中實際上僅有1.6萬億美元。這是美聯儲管理美元的相對穩定性的方式。債務創造了對美元的未來需求。在美聯儲體系中,每一美元的槓桿率大約是40:1。如果你今天借入美元,你需要獲得美元在未來還債。當前,銀行體系中的每一美元都被欠了超過40次。信貸系統的規模與美元總量之間的關係給予美元相對的稀缺性和穩定性。總的來說,每個人都需要用美元來償還美元計價的債務。

專欄作者註:也就是說,美聯儲的信貸體系造就了對美元的需求

整個體系所欠的美元債務遠超現有的美元存量,從而創造了一個對美元有很高需求的環境。如果消費者不償還債務,他們的房屋會被取消抵押並被贖回,或者其汽車被收回。如果公司不償還債務,通過破產流程,公司資產會被沒收,並分配給債權人,股份也將完全被清除。如果政府不償還債務,政府的基本職能會由於缺乏資金而被關閉。在大多數情況下,未獲得償還債務所必需的美元的後果是失去所有。

債務創造了對美元需求的終極動機。只要相對於未償還債務量,美元是稀缺的,那麼,美元就會保持相對穩定。這是美聯儲經濟運作的方式,它激勵信貸的產生,而你創造了對底層貨幣的未來需求之源。某種意義上來說,這有點像毒販。讓癮君子對你的毒品上癮,然後Ta會持續回來以獲取更多。在這種情況下,毒品就像是債務,而它強迫每個人呆在倉鼠輪上。

專欄作者註:就是讓人們進入信貸消費的環境,為了償還貸款,必須努力工作,而無法逃離其中,類似於房奴處境

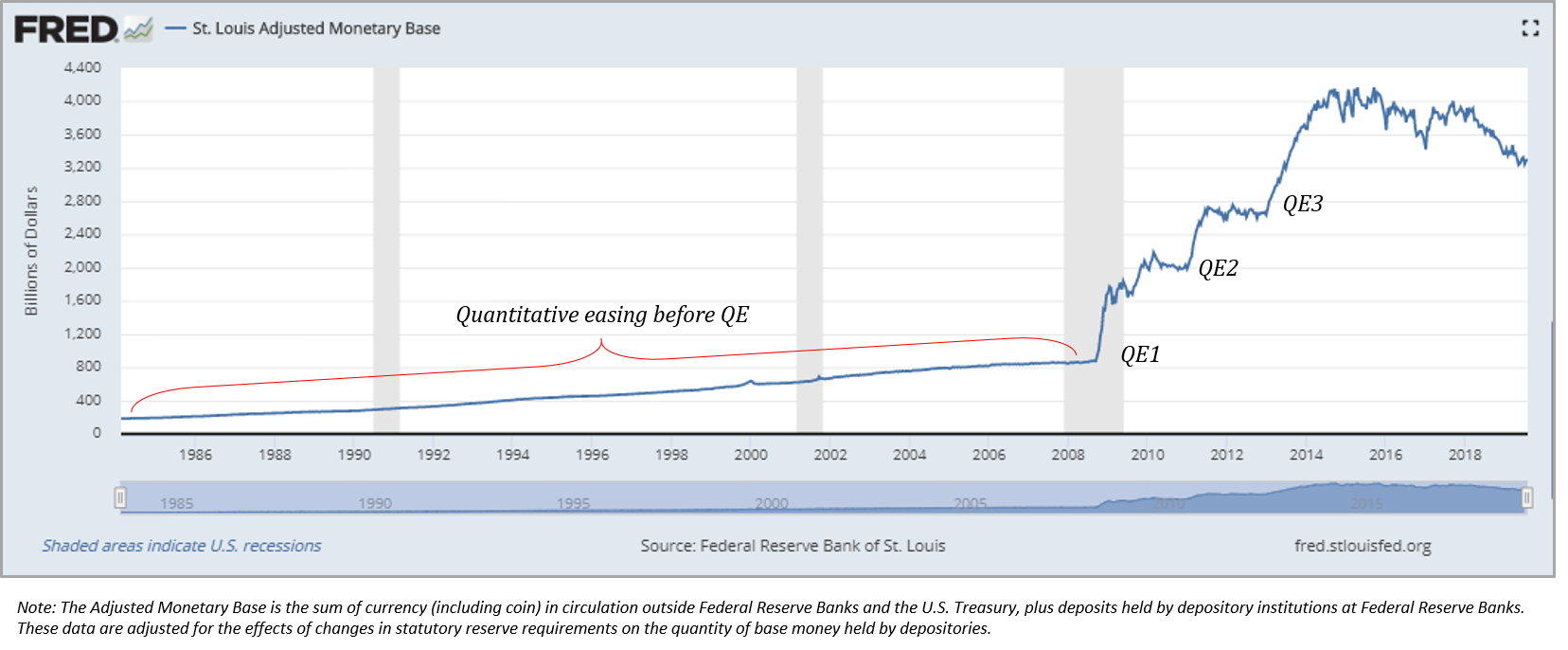

美聯儲經濟(以及美元)的問題在於,它依賴於高槓桿信貸體系的運作。為了維持下去,美聯儲必須增加基礎美元量。這就是量化寬鬆政策及其存在的原因。為了維持體系中的債務數量,美聯儲必須系統地增加實際的美元供應量,否則信貸系統會崩潰。增加基礎美元量具有對信貸體系去槓桿化的直接效果,但它具有引出更多信貸的長期效果。它還有隨著時間推移導緻美元貶值的效果。這些都是設計的結果。信貸最終支撐美元,因為信貸實際上代表的是對實質資產的債權,因此,也是人們的生計。獲得未來的美元,否則就要冒著失去房子的風險,這是人們為美元工作的極大動因。

美元和美元信貸之間的關係讓美聯儲的遊戲可以運行,而中央銀行相信這種遊戲可以永遠玩下去。創造更多的美元;創造更多的債務。債務太多?增加更多美元,如此繼續。最終,在美聯儲的體系下,貨幣是釋放閥。

由於有73萬億美元的債務,且在美國銀行體系中只有1.6萬億美元,因此必須向系統中增加更多美元,以支撐債務。美元相對於美元需求的稀缺賦予了美元價值。僅此而已。沒有其他的東西支撐美元。儘管信貸體系的動態造成了美元的相對稀缺,但它也確保美元會在絕對基礎上變得越來越稀缺。

債務過多 → 創造更多的貨幣 → 更多債務 → 債務過多

與任何貨幣資產一樣,稀缺性是支撐美元的貨幣屬性,但美元只是相對於以美元計價的現有債務來說是稀缺的。現在,它與比特幣形式進行真正的競爭。美元體系及其缺乏內在的貨幣屬性,這與比特幣具有內在貨幣屬性形成鮮明對比。美元的稀缺是相對的,而比特幣的稀缺是絕對的。

美元體系基於信任,而比特幣不是。美元的供應由美聯儲控制,而比特幣的供應由市場參與者的共識管理。美元供應總是契合於其信貸體系的規模,而比特幣的供應完全跟信貸體係無關。而且創造美元幾乎是零成本的,而創建比特幣的成本是有形的,且不斷增加。最終,比特幣的貨幣屬性是應運而生,且越來越難操縱,而美元本質上是可以被操縱的。

延伸閱讀:最完整的 DeFi 入門全導覽:為什麼 DeFi 是加密史上第二個突破?

?相關報導?

《想像 2030》德意志銀行報告書:未來對加密貨幣的需求可能會飆升

Decrypt:揭開幣安交易所崛起的內幕,那些成為世界第一前的故事

人物故事|電子現金之父 David Chuam 談「重新創造 Ecash、Praxxis 抗量子加密貨幣」

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。