一波人的春天,必然是另一波人的寒冬。

(前情提要:薩爾瓦多採用比特幣3年後:九成BTC服務商關閉,金融普惠之路慢且遙 )

(背景補充:比特幣ETF連續四天淨流入,機構佈局「聰明錢」還是潛藏的「牛市陷阱」? )

4 月 23 日,隨著川普宣佈降低對中國的關稅,這一訊息又重燃了市場情緒。

投資者對風險資產的信心迅速回升,BTC 在悄無聲息中上漲 7%,價格重回 94,000 美元。

一切,一晚上好像又都回來了。

BTC 距離年初突破 10 萬美元的歷史高點又近了一步,推特上充斥著對新一輪牛市的期待,二級市場的交易者們忙著追漲殺跌,市場彷彿又回到了 2021 年的狂熱春光。

然而,這場情緒的迴歸卻並非屬於所有人。

熱鬧的是他們,一級投資者們或許面對牛回跡象,沉默不語。

牛回死於鎖倉

BTC 重回 94000 美元的喜訊讓二級市場投資者歡呼雀躍,但對於一級市場的投資者來說,這場狂歡卻像是一場遙遠的幻夢。

他們的代幣大多處於鎖倉狀態,無法自由交易,而過去一年的市場表現更是讓他們損失慘重。

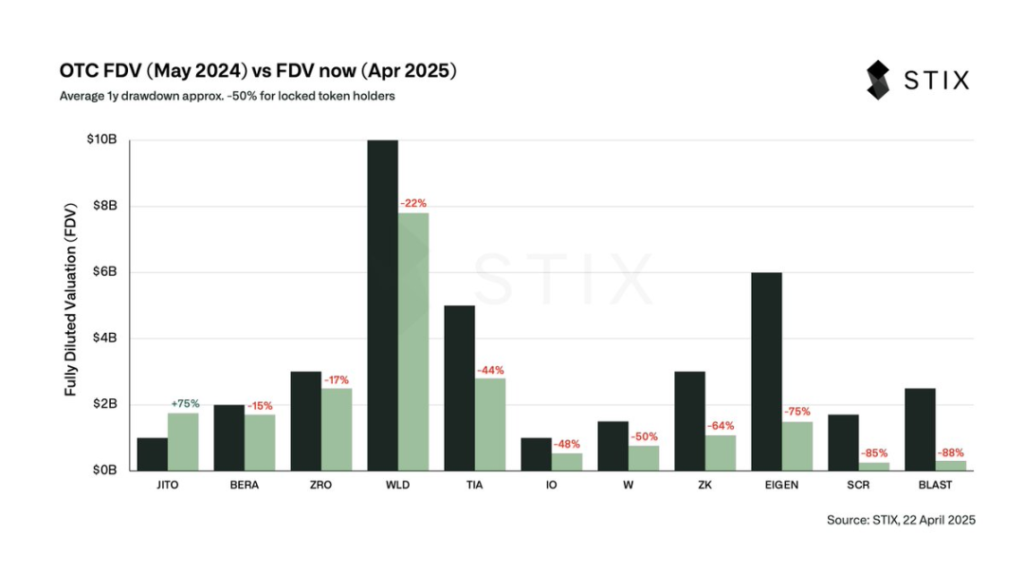

一張來自 STIX (@stix_co) 的圖表揭示了這一殘酷現實。

@stix_co 是一家專注於加密貨幣 OTC(場外交易)交易的平臺,為鎖倉代幣提供流動性支援。

上圖對比了多個代幣在 2024 年 5 月和 2025 年 4 月的估值變化:2024 年 5 月是這些代幣在場外交易時的估值(也就是鎖倉時一級投資者能賣出的價格),而 2025 年 4 月是這些代幣在公開市場上的實際估值(即現在的市場價格)。

結果顯示,平均來看這些代幣的估值在一年內跌了 50%。

我們來看幾個具體的例子。

BLAST 去年的場外估值是 2.5 億美元,現在的市場估值只剩 0.3 億美元,跌了 88%;EIGEN 從 6 億美元跌到 1.5 億美元,跌了 75%;SCR 更慘,從 1.7 億美元跌到 0.255 億美元,跌幅高達 85%。

幾乎所有的代幣都大幅下跌,只有 JTO 是個例外,從 1 億美元漲到了 1.75 億美元,漲了 75%。

但這只是個特例,掩蓋不了整體的慘淡局面。

簡單來說,這些一級投資者手裡的代幣,如果去年沒有通過 OTC 場外交易賣掉的話,那麼持幣的平均價值直接砍了一半,有些甚至只剩一兩成。

插個背景知識,場外交易是指在代幣解鎖前,一級投資者可以通過私下交易提前賣出,通常會打點折扣。

Taran 在上圖的 帖子 中提到,去年這些代幣在場外交易時,價格大概是估值的八九折。

也就是說,如果他們去年賣掉,可能只虧 10%-20%,甚至可能不虧。但也有投資者選擇了持有一年,等待解鎖,結果卻是代幣價值平均跌了 50%,有些甚至跌了七八成,財富大幅縮水。

你可能會說,他們的投資成本價低,即使跌了這麼多,還有得賺。

但問題在於,經濟學中還有個叫機會成本的東西。作為一個投資人,比少賺(說不定還虧了)更難受的,是理論上機會成本的損失。

理論最優的情況下,過去 12 個月,比特幣(BTC)漲了 45%。

如果一級投資者去年把代幣賣掉,換成 BTC,他們的錢現在可能已經漲到原來的 1.45 倍。

但現在,他們的代幣價值只剩 0.5 倍,甚至在未來解鎖後可能還得再打五折才能賣出去,最終可能只值 0.25 倍。

換句話說,相比 BTC 的漲幅,他們的實際損失高達 82.8%;就算按美元算,也虧了 75%。

這就像眼睜睜看著別人賺了大錢,而自己手裡的資產卻越縮越小。

「牛回」,對他們來說可能已經死於鎖倉。

鎖倉一年,虧損一半,這件事最氣的地方在於:

研究、比較、識別和投專案,付出心力之後,還不如直接拿著 BTC 更實惠。

在經典投資書籍《漫步華爾街》中,有一個著名的「猩猩扔飛鏢理論」。

作者伯頓・馬爾基爾提出,如果讓一隻猩猩蒙著眼睛隨便扔飛鏢,選中股票組合,其長期收益可能並不比專業投資者的精心挑選差。

這個理論原本是用來諷刺股票市場中過度分析的無效性,但如今放在加密貨幣市場中,卻讓人感到格外諷刺。

一級投資者們花費大量時間和精力,研究白皮書、分析專案前景,甚至不惜鎖倉一年以博取高收益,但結果卻可能是:還不如隨便把飛鏢扔到比特幣上。

BTC 過去一年漲了 45%,而他們的鎖倉代幣平均跌了 50%,甚至更多。

整個山寨幣的估值和投資邏輯,或許亟待重塑。

春天不回來

下一波加密山寨幣的玩法,還是這樣鎖倉嗎?

VC 以低價格進場,鎖倉機制原本是為了保護專案初期,防止早期投資者大量拋售導致價格崩盤。但從過去一年的資料來看,這種機制卻讓一級投資者也承擔了巨大的風險。

上文的圖表原貼中也提到,未來將有超過 400 億美元的鎖倉代幣陸續解鎖,這意味著市場可能會面臨更大的拋售壓力。如果新代幣繼續以高估值鎖倉,投資者可能再次陷入「鎖倉一年,虧損一半」的惡性迴圈。

顯然,鎖倉這種玩法已經不再適合當下的市場環境。

加密市場的一級投資還會火熱嗎?一級投資的春天還能回來嗎?從目前的情況看,答案可能並不樂觀。

過去幾年,山寨幣的高估值往往建立在市場狂熱和流動性溢價的基礎上,但隨著市場逐漸成熟,投資者開始更加註重專案的實際價值和流動性。

鎖倉代幣的高風險讓一級投資者望而卻步,越來越多的人可能會選擇更透明、更流動的專案。

一些新興趨勢已經顯現:比如更短的鎖倉週期、更低的估值倍數,甚至直接通過直接發 Meme 來減少一級投資的泡沫;

當然也有可能還是新瓶裝舊酒,在 Meme 幣更加公平的外表下,一級邏輯依然存在,組局造盤子,讓你看不出有一級的存在罷了。

對於整個加密市場而言,更透明的機制也變得尤為重要。鎖倉機制也需要找到更好的平衡點,既能保護專案初期,又不至於讓投資者承擔過高的風險。

不過問題來了,一級不虧,二級不虧,韭菜不虧,那誰會虧呢?

加密代幣們並不生產價值,而是轉移價值;有人賺,就一定有人虧。

一波人的春天,必然是另一波人的寒冬。