全球最大資產管理貝萊德(BlackRock)從長遠來看,比特幣的採用驅動因素可能與大多數傳統金融資產的全球巨集觀因素不同,甚至相反。本文源自 Samara Cohen, Robert Mitchnick, Russell Brownback, Blackrock 所著文章《Bitcoin: A Unique Diversifier》,由 Foresight News 整理、編譯。

(前情提要:Fed降息2碼,對加密市場有何影響、比特幣將迎新一輪大漲? )

(背景補充:川普支持「核能發展AI」,可能對比特幣挖礦造成什麼影響? )

比特幣自誕生的 15 年間經歷跌宕起伏的旅程,從一開始的默默無聞,到如今,成為世界越來越多個人和機構持有的資產。

我們相信,比特幣作為一種全球性、去中心化、固定供應量的非主權資產,其風險和回報驅動因素與傳統資產類別截然不同,並且在長期來看從根本上不相關。即使短期市場交易行為偶爾(在某些情況下甚至深刻地)偏離了比特幣基本面,我們仍堅持這一信念。

2024 年 8 月 5 日,當時在標普 500 指數下跌 3% 的同時,比特幣也經歷了 7% 的單日跌幅,因為全球市場因日元利差交易平倉而經歷了急劇回撥。這一事件恰逢一系列與長期待定的破產分配和清算(如 Genesis、Mt. Gox),這些事件在之前三天內已經展開。隨後,全球市場拋售導致的流動性爭奪進一步加劇了這種情況。

這些偶爾出現的與股市短期急劇負相關的時期,比特幣價格通常會出現反彈,並在三天內恢復到拋售前的水平。我們視這種模式為基本面最終戰勝短期槓桿交易反應的例子。正如沃倫・巴菲特所言,股市是資金從急躁者手中流向耐心者手中的工具。這一洞察在比特幣市場的整個歷史中也往往成立。

要點

1. 鑑於比特幣的獨特屬性和歷史,考慮對比特幣投資的投資者正努力研究如何將其與傳統金融資產比較分析。

2. 比特幣由於其高波動性,顯然是一種高風險資產。然而,比特幣所面臨的大部分風險和潛在回報驅動因素與傳統高風險資產存在根本性的不同,這使得它並不適合大多數傳統金融框架 —— 包括一些巨集觀評論員所使用的風險資產與避險資產框架。

3. 比特幣作為稀缺、非主權、去中心化的全球資產,使得部分投資者在市場恐慌和某些地緣政治動盪事件發生時,將其視為避險選擇。

4. 長期看,比特幣的採用軌跡可能會受到全球貨幣穩定、地緣政治穩定、美財政可持續性和美政治穩定性的擔憂強度驅動。這與傳統風險資產受此力量影響的一般關係相反。

簡介

比特幣是風險資產還是避險資產?這是我們的客戶在考慮首次投資比特幣時最常問我們的問題之一,他們想知道比特幣與股票和債券的長期相關性,以及它是如何受到美國實際利率或流動性的影響。

我們相信,答案是比特幣的獨特性質使其不適合大多數其他傳統金融框架,比特幣的長期回報驅動因素與其他投資組合回報來源在根本上是不相關的,在某些情況下甚至是相反的。從長遠來看,我們認為比特幣的採用驅動因素可能與驅動大多數傳統金融資產的全球巨集觀因素不同,甚至相反。雖然比特幣具有波動性,並與股票有過短暫的聯動(特別是在市場劇烈波動時期),但在這篇論文中,我們試圖解釋這一動態。

為什麼比特幣很重要

首先,我們需要深入瞭解比特幣之所以重要的根本原因。自 2009 年誕生以來,比特幣成為首個獲得全球廣泛採用的網際網路原生貨幣工具。其技術創新在於創造了一種數位原生、全球通用、稀缺、去中心化和無許可的貨幣形式。由於這些特性,比特幣在解決幾個世紀以來其他貨幣形式長期困擾的問題上取得了重大突破:

1)比特幣的供應量被限制在 2100 萬枚,這意味著它不會被輕易貶值。

2)其全球性和數位原生的特性意味著它可以在全球範圍內幾乎即時地以接近零的成本進行轉帳,超越了長期以來跨越政治邊界轉移價值所固有的摩擦。

3)其去中心化和無許可的特性使其成為世界上第一個真正開放訪問的貨幣系統。

儘管自比特幣取得原始突破以來,其他加密資產也相繼湧現,其中許多是為了追求更廣泛的應用場景,但比特幣作為該領域最傑出的資產,已經獲得了全球範圍內的認同。這使得比特幣在加密資產領域中佔據了獨一無二的地位,成為了一種全球性的貨幣替代品和具有可信稀缺性的資產。

比特幣市值達到 1 兆美元的路徑

儘管比特幣價格顯著上漲並且被全球範圍內的廣泛採用,但它最終能否發展成為一種廣泛的價值儲存和 / 或全球支付資產仍具有不確定性,比特幣不斷變化的市場價值也反應了這種不確定性。

過去的十年中,比特幣有七年表現優於所有主要資產類別,這使得其年化回報率超過了 100%,表現非凡。儘管在這十年中,比特幣也有三年表現最差,經歷了四次超過 50% 的回撥。然而,通過這些歷史週期,比特幣表現出了從回撥中恢復並達到新高點的能力,儘管這些熊市週期持續時間較長。

比特幣價格的這些波動繼續在一定程度上反應了其作為全球貨幣替代品被廣泛採用的前景隨著時間的推移而不斷演變。

「巨集觀變數不相關」資產

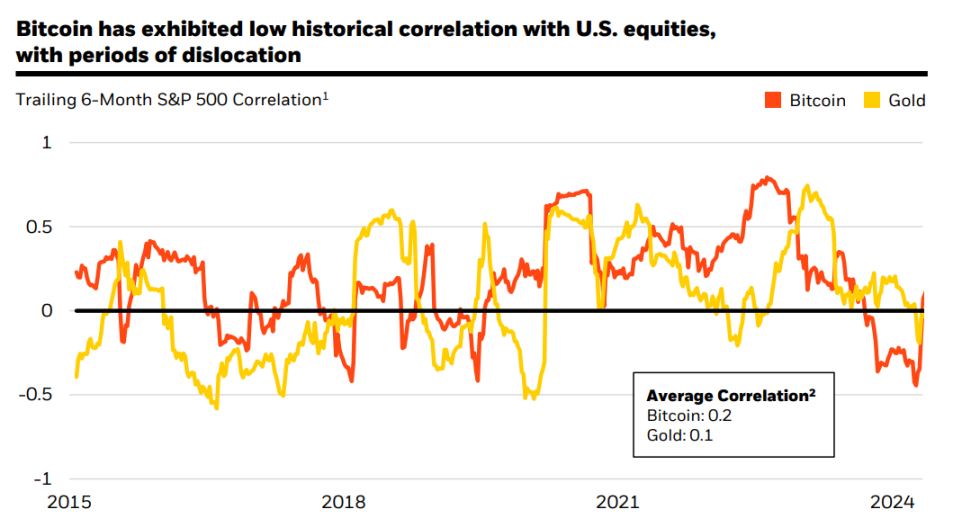

比特幣與其他巨集觀變數的基本關聯性很小,這也就是為什麼它與股票和其他風險資產之間的長期平均相關性較低的原因。雖然短期,比特幣的相關性急劇上升,尤其是在美元實際利率或流動性突然變動的時期,但本質上是短期的,並未產生明確長期統計上顯著的相關性聯絡。

比特幣作為首個獲得全球廣泛採用的去中心化、非主權貨幣替代品,沒有傳統的交易對手風險,不依賴任何中央系統,也不受任何單一國家命運的影響。這些特性使得比特幣在基本面上與某些關鍵的巨集觀風險因素(包括銀行系統危機、主權債務危機、貨幣貶值、地緣政治動盪以及其他國家特有的政治和經濟風險)基本脫鉤。從長期來看,比特幣的採用軌跡可能會受到全球貨幣不穩定、地緣政治不和諧、美國財政可持續性和美國政治穩定性等問題的擔憂程度上升或下降的影響。

由於這些特性,比特幣在過去五年中,在全球發生的一些最具破壞性的事件時,被一些投資者視為避險資產。值得注意的是,在這些事件中,比特幣有時會先出現短暫的負面反應,隨後再反彈。我們認為,這些難以用基本面來解釋的短期交易反應,可以歸因於以下因素:

一、比特幣 24 小時不間斷交易且幾乎可以即時結算為現金,這使得它在傳統市場流動性緊張時期,尤其是在週末,成為一種高度可銷售的資產。

二、比特幣和加密資產市場仍然不成熟,以及投資者對比特幣的理解不足。

在大多數情況下,包括最近的 2024 年 8 月 5 日全球市場拋售事件,比特幣在幾天或幾周內就恢復到了之前的水平,並且在許多情況下進一步上漲,因為人們開始認識到這些破壞性事件對比特幣基本面的積極影響佔據了主導地位。

美債動態重回焦點

基於此,美國國內外對聯邦赤字和債務狀況的擔憂日益加劇,使得潛在替代儲備資產作為對衝未來可能影響美元的事件的潛在選擇,其吸引力也得到提升。這種動態似乎也正在其他債務積累嚴重的國家發生。根據我們迄今為止與客戶交流的經驗,這解釋了最近機構對比特幣興趣大幅增加的大部分原因。

比特幣仍是風險資產

前面的分析都沒有否定這樣一個事實,即比特幣本身仍然是一種高風險資產。它是一種新興技術,在其可能成為全球支付資產和價值儲存工具的道路上仍處於早期採用階段。比特幣也一直波動不定,並面臨著包括監管挑戰、採用路徑的不確定性以及生態系統仍不成熟在內的諸多風險。

然而,關鍵點是,這些風險是比特幣所獨有的,並非其他傳統投資資產所共有的。因此,比特幣是一個特別有力的案例,說明了為什麼簡單的風險資產與避險資產框架可能缺乏細緻入微的考量,從而無法廣泛適用。

從投資組合的角度來看,這就是為什麼持有一定倉位的比特幣可以對投資產生分散組合效果,而在倉位較大時,其獨立的高波動性開始對增加投資組合風險產生過大的影響。

結論

雖然比特幣有時會在短期內與股票和其他風險資產同向波動,但從長期來看,其基本面驅動因素與大多數傳統投資資產截然不同,甚至在很多情況下是相反的。

隨著全球投資介面臨地緣政治緊張局勢的加劇、對美國債務和赤字狀況的擔憂以及世界各地政治不穩定性的增加,比特幣可能會被視為一種越來越獨特的分散投資組合,用於抵抗投資者可能面臨的財政、貨幣和地緣政治風險因素。