下文將從美國證券交易委員會(SEC)和香港證監會(SFC)的組織架構、人員構成和收入層面來看,香港證監會是否會和美國 SEC 一樣瘋狂定義「加密資產證券」然後行使執法行動、罰款。本文源自新火科技研究員 0xLoki 的推特長文,由 星球日報 整理。

(前情提要:Coinbase逃離美國「在香港上市」?港議員:歡迎全世界交易所來申請牌照)

(背景補充:總整理》67種被美國SEC定為「證券」的加密貨幣(持續更新))

之前 Space 聊到過一個話題:香港 SFC 會不會和美國 SEC 一樣,去瘋狂定義證券然後監管、調查、罰款? 這個問題的關鍵是我們不能只看他們是怎麼說的(組織目標),還需要看他們怎麼做的(實際行為)。回答這個問題有個很簡單的辦法:搞明白 SEC 和 SFC 的業務和人員構成。

美國證監會 SEC

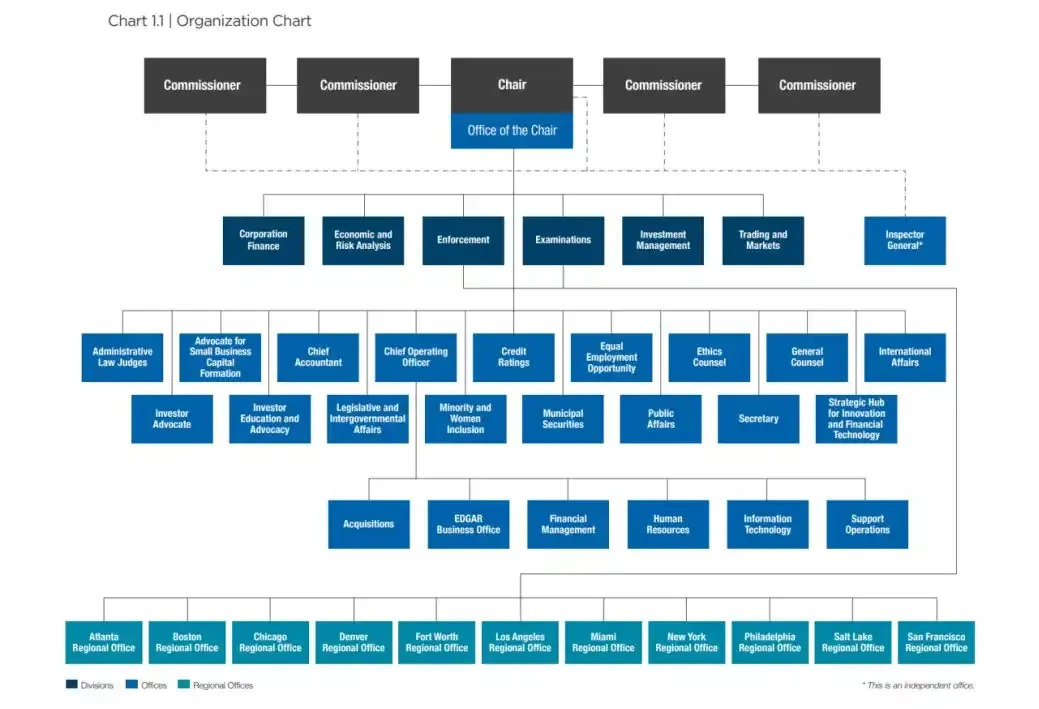

首先我們來看一下 SEC 的架構,最上面是包括主席 + 4 名委員構成的委員會,下設 6 個部門 + 1 個監察長辦公室 + 11 個辦公室。除此以外,還有 11 個分地區的辦公室。需要注意的是,這 11 個地區辦公室需要同時向執法司(Enforcement)和檢查司(Examinations)彙報。

延伸閱讀:快訊》美國會議員提案「開除SEC主席 Gary Gensler」、重組委員會 (《SEC穩定法案》)

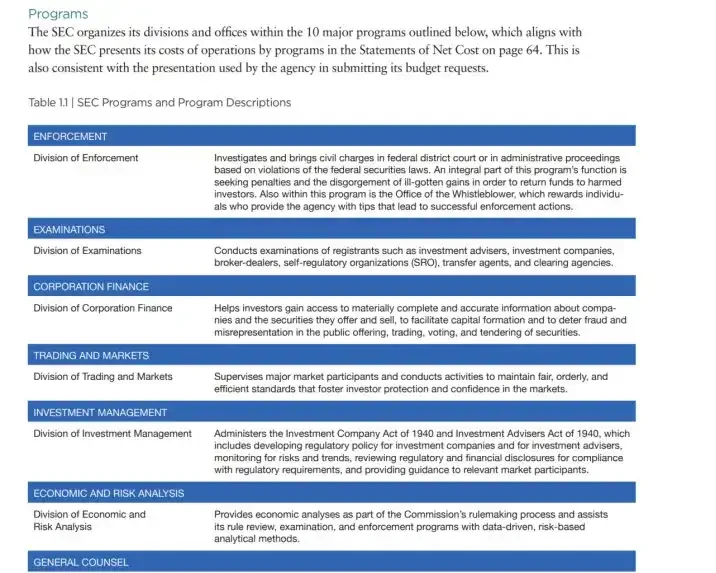

從組織架構上我們就可以發現,執法司(Enforcement)和檢查司(Examinations)似乎在所有科室中是最重要的。在後面的各部門描述當中,我們也可以看到執法司和檢查司也分列一二。

除此之外還有個更具有說服力的資料:財務情況。SEC 的資金來源大致由三部分組成:

1 )財政預算;

2 )證券交易費用和申請費用;

3 )罰沒收入。

其中罰沒收入又分成兩個 Part:

A. 需要賠償受害者的,罰沒收入會補償受害者 + 注入美國財政部的 GeneralFund

B. 不需要賠償受害者的,罰沒收入會分配給投資者保護基金、吹哨人(調查線索的提供者)、資助監察長辦公室的調查.。

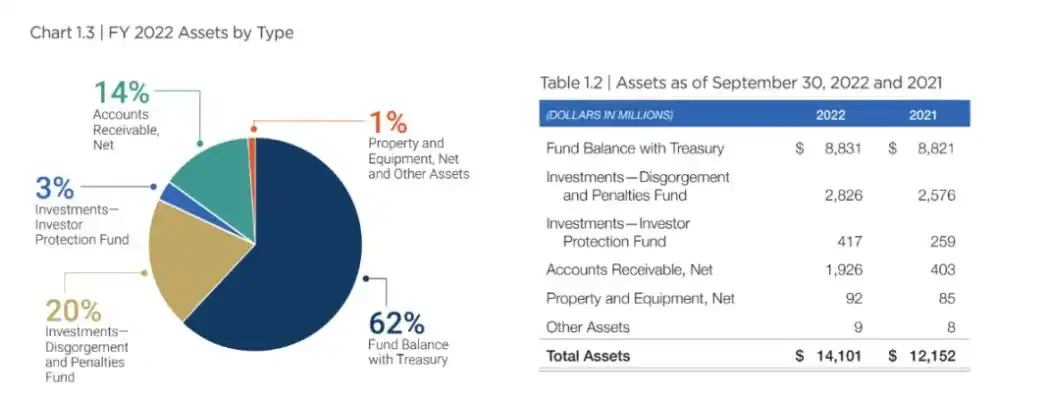

接下來來看一下 SEC 的資產負債表。按照 2022 財年年報,SEC 的總資產從 122 億增長到了 141 億美元,增長 19 億美元。其中投資科目增長了 4 億美元;應收帳款增加了 15 億美元,這兩項的絕大部分都是由罰沒收入構成,其中投資科目還已經扣除了監管過程中的支出。

除了罰沒收入以外,OMB 2022 年批給 SEC 的儲備金預算為 5,000 萬美元,投資者保護基金預算為 3.9 億美元;SEC 交易費約 18 億美元;申請費用 6.4 億美元。可以看出,罰沒收入已經成了一種【支柱收入】。

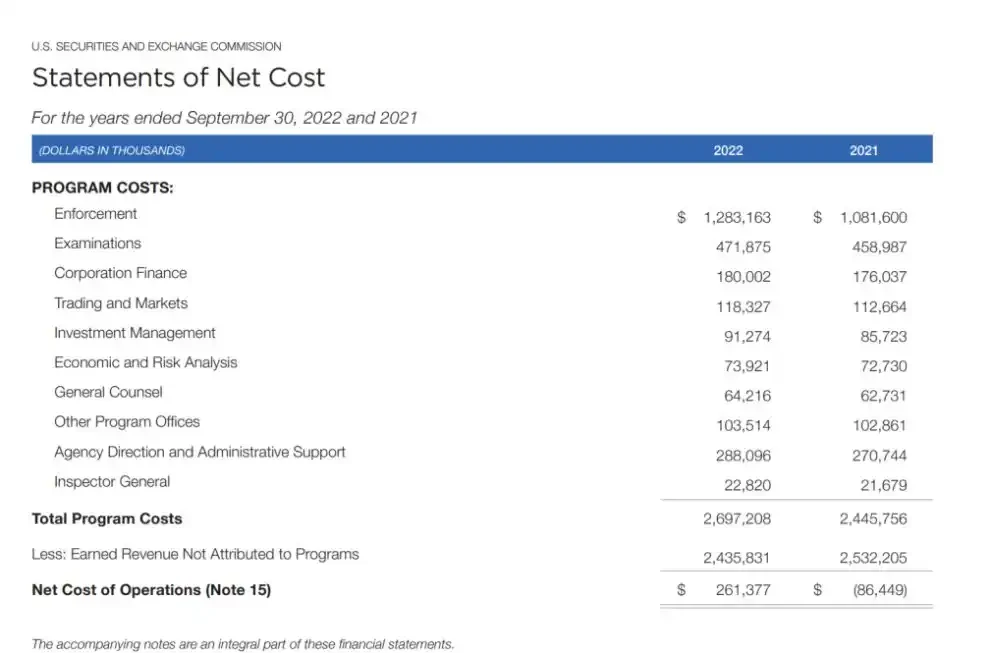

看完收入再來看支出,可以看到執法司和檢查司的淨支出是最高的,合計達到了 17.5 億美元,佔到總支出的 65% 。這些支出最終轉化為了執法行動:根據 SEC 的另一篇公開文章,SEC 在 2022 財年總共提起了 760 起執法行動,比上一年增加了 9% 。其中包括 462 項新的或「獨立」執法行動。

這些執法行動帶來了豐厚的收入:下令支付的款項總額為 64.39 億美元,包括民事罰款、沒收所得和判決前利息,是 SEC 歷史上的最高記錄,高於 2021 財年的 38.52 億美元。在下達的總金額中,民事罰款為 4.194 美元億元,也創歷史新高。

在這一制度下,SEC 為舉報人發放了豐厚的獎勵,在 2022 財年 SEC 在 103 項獎勵中發放了約 2.29 億美元,金額和獎勵數量位居歷史第二,同時, 2022 財年舉報數量也位居歷史第一,SEC 一共收到了 12,300 起舉報。Gensler 在聽證會上要求 SEC 獲得資源,將其員工人數從 4,685 人增加到 5,139 人的訴求也變得很合理。

綜上所述,SEC 的行為路徑並不難理解,這是一種事後執法。先讓儘可能多的人進來並做出自己的行為,再儘可能地調查、收集證據、起訴然後處罰。因此並不難理解 SEC【除了 BTC】都是證券的說法,擴大執法目標是第一步,當然最終是否選擇執法,以及起訴是否成立,還取決於許多因素。

香港證監會 SFC

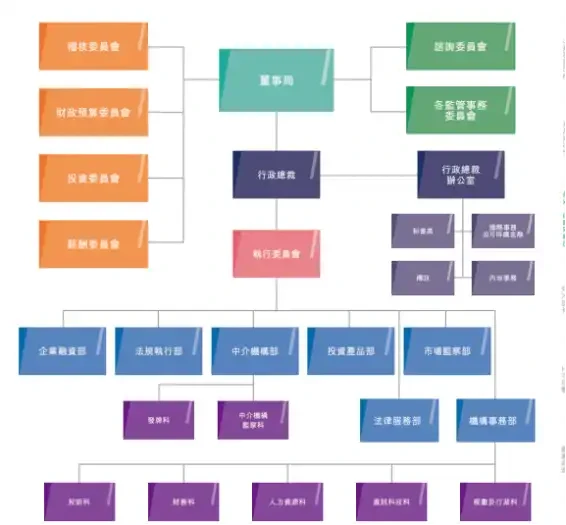

說完 SEC,再來看 SFC。SFC 的架構和 SEC 存在顯著區別,可能涉及監管的僅有市場檢查科和中介機構部下的中介機構監察科。另外,中介機構部下還設定了一個【發牌科】,這和大家熟悉的發牌制度密不可分。

依據 SFC 2021-2022 年年度工作摘要,SFC 全年共展開了 220 項個案調查,發起了 168 起民事訴訟,對持牌機構和個人合計罰款 4.101 億港元。除了執法以外,另一個重要資料是該年度 SFC 收到了 7,163 件牌照申請;通過 WING 處理了超過 38,000 件牌照資料稽核。

延伸閱讀:香港證監會:尚未准許任何「散戶交易」,平台若搶先提供服務屬無牌經營

在具體的執法類目中,儘管 SFC 提到【在適當的情況下,我們會果斷地向未獲發牌的平臺經營者採取執法行動。】,但從執法案例來看,仍以內幕交易和市場操縱、企業欺詐和不當行為、中介人失職、內控不當等傳統金融領域的違法行為為主。

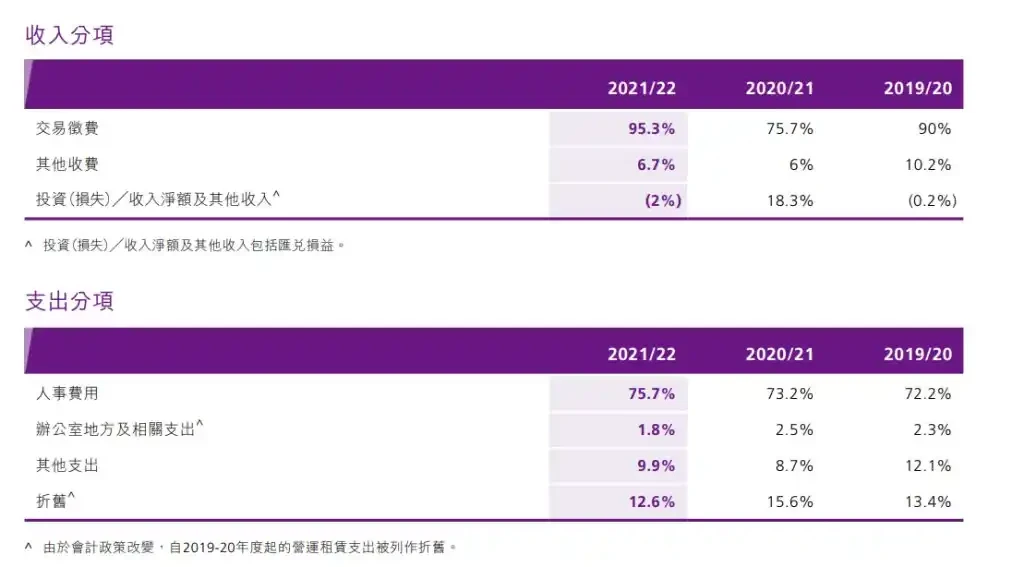

收入和支出方面,SFC 的構成非常簡單, 2021-2022 年度 SFC 總收入為 22.47 億港元,其中【交易徵費】佔到 95.3% ,其它收入為 6.7% (主要向市場參與者徵收),罰沒收入並沒有出現在 SFC 的收入分享當中。支出中,由 75.7% 為人事費用。按照該年報資料,截至 2022 年 SFC 一共有 913 名僱員。

此外,基於這一資料,SFC 靠【發牌】賺錢這種說法並不準確,市場交易為 SFC 貢獻了絕大部分收入。按照持牌法人每項活動 0.47-12.97 萬港幣的申請費用 / 年費;持牌代表每項活動 1,790-5,370 港元的申請費用, 3,231 家持牌機構和四萬多名持牌人員也貢獻不了太多收入。

從過往資料看,SFC 並不具備像 SFC 那樣的動機。另一方面,SFC 也不具備 SFC 那樣的執法能力,SFC 僅有 903 名僱員,這些僱員還需要處理聯交所、期交所繁雜的業務、處理海量的牌照申請、維護和檢查、甚至還要去【宣揚善心和讓世界變得更好】,很難再分出那麼多的人力和物力去進行主動執法。

通過以上資料,可以看出,SFC 並沒有 SEC 那樣的政策傾向,而 SFC/SEC 本質上都是按照【相同業務相同原則相同風險】的思路在行事;SEC 對加密貨幣有著非常強的監管傾向,但它同樣對其它金融機構有著相同的傾向;而 SFC 大概率也不會對加密貨幣特別對待。

綜上所述,我認為 SFC 像 SEC 那樣去大規模執法的可能性非常小。對於創業者而言,只要不明確觸犯當前香港法律法規,並不需要擔心監管方面的壓力。但我並不認為【香港市場】和【主動持牌】適合每一個專案方,畢竟申請和維護也需要相當多的成本,即使沒有牌照,在香港仍然能夠做許多其它 Web3 相關的事情。

雖然不需要擔心 SEC 那樣的監管壓力,但還是想在這裡說一下,每一個躍躍欲試的參與者應該冷靜問自己一個問題 —— 咱們真的需要【牌照】嗎?

___

參考資料

https://www.sec.gov/news/press-release/2022-206

https://www.sec.gov/files/sec-2022-agency-financial-report.pdf#chairmessage

📍相關報導📍

香港:2024年底前推穩定幣監管框架,肯定資產代幣化「百兆級商機」