談到交易機器人,大家會想到什麼呢?最近華爾街日報新聞報導,指出加密貨幣對沖基金Virgil Capital與對手的交易機器人,正在全球多個加密貨幣交易所競爭彼此的交易策略。(延伸閱讀:【市場操縱】華爾街日報再度指控:自動交易程式正在操縱數字貨幣價格)

而Virgil Capital表示他們的交易被一些「騷擾型機器人」所干擾,也就是有別的機器人利用掛假單又抽單的方式,去影響了Virgil Capital的交易決策,導致他們賠錢。

為什麼會有機器人被機器人干擾這樣的說法呢?這樣的情形是否常見?另外這算不算操縱市場?我們將在下文中一一說明。

程式交易 v.s. 主觀交易,不同在哪?

傳統上投資人是依照自己的主觀判斷去做交易,我們可能會觀察K線、技術指標、籌碼、當下盤勢,在自己感覺最好的時機去買賣。

然而這些觀察的指標,其實有部分是可以被客觀量化的,比如說當均線死亡交叉,我們可以利用程式去即時獲取市場資料,然後計算出當下的指標數值,判定是否均線已經死亡交叉,然後當這種條件出現時,就進場買賣。

或是各種K棒的型態,同樣也能被量化出來,這邊我們借用一篇別人的K棒型態介紹文章:

(延伸閱讀:【動區專欄】基本功介紹,K棒是甚麼?:K線中的每根K棒都具有意義,這也是開始學習技術分析最基本的基礎,除了單一K棒外,了解多根K棒的組合,也能洞悉盤勢未來的變化。)

其中無論是孤島晨星、母子變盤、長上影線等等…,都能夠用數學公式去說明,因為這些其實都是可以從價格上去量化的關係。

只要能夠把那些我們所觀察的指標用數學表示,就能夠去回測過去的盤勢,然後看看長期會不會獲利,風險又是多大,甚至還能加上停損停利,這樣用規律性的方式去命令程式操盤,就稱為程式交易的策略。

程式策略的邏輯

程式交易跟人很像,也會有時間週期的問題,有些人很會看長期趨勢,例如比特幣從2018年初接近2萬美元的高點一路下跌,他就在最高點放空,然後抱到現在可以獲利67%左右。

也有些人很會抓短線趨勢,像是比特幣從高點跌下來的過程中,當然不是一路向下不回頭,中間也會有反彈,這些人就在反彈與下跌的過程中多空都做,獲利有可能會比前者還高。

程式要如何判斷長短週期的趨勢呢?

通常長線趨勢會利用日K、週K、8小時K棒來計算技術指標,或是計算一整個月走勢的壓力與支撐點,這樣製作出來的策略,進出場次數低、抱單期間較長,不太會因為一些短期小波動就被停損洗出場。

而短線策略就很有意思了,其實還有很多種派別,但是我們這邊列出主要兩種:

- 技術指標訊號

- 觀察市場微結構

第一種其實也是去觀察價量指標,不過可能觀察的是分鐘K棒或小時K棒。

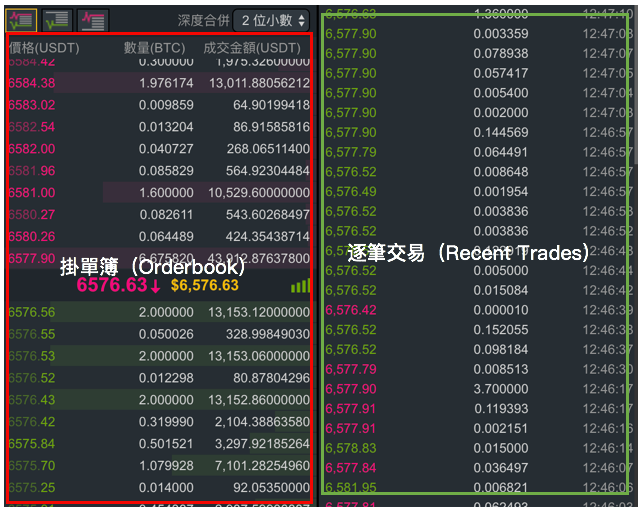

第二種就很值得探討了,也是對沖基金Virgil Capital會被別的機器人狙擊的原因。所謂市場微結構,指的是市場中的掛單(Orderbook)以及即時成交狀況(Recent Trades),如下圖所示:

掛單簿(Orderbook)呈現的是市場中現在所有人分別想用多少價格來買賣,所以程式可以去判讀在靠近市價的地方,是否有很大量的買單,這樣可能就是表示價格有支撐;或是如果上方有大量賣單,那可能表示現在上漲困難壓力重重。

而逐筆交易(Recent Trades)的內容,則是呈現在最近成交的價格與數量,可以從這個觀察出什麼呢?成交價格必定是成交在那個瞬間的買一或賣一價(也就是在掛單簿中買單與賣單的第一筆),所以如果在此時,有大量的交易都是成交在賣一價,表示可能有大戶直接市價往上連續敲進,那就有短線上漲的可能。

利用程式去抓取交易所的API提供的報價與掛單資料,就能在上述狀況發生時馬上得知,很多極短線順勢交易的程式策略就是靠這個去捕捉短線波動,因為大戶的進出是最能影響盤勢的,或者是說,因為大戶通常擁有更多資訊,去捕捉大戶的動向應該能預測市場。

交易機器人如何互相攻防?

那麼對沖基金Virgil Capital的交易機器人,是怎麼樣被別的程式策略給干擾呢?報導中提到,其他的程式策略利用掛大量假單再大量取消的方式來誤導別人。

我們認為Virgil Capital的交易機器人正是採用上述觀察「市場微結構」的策略,可以設想一種情況:

假如現在比特幣市價是6600美金,別的機器人掛了一筆100顆比特幣的買單在6599.1美元,接著馬上取消這筆掛單,然後重新掛出100顆比特幣在6599.2美元的買單,然後不斷週而復始,把買價一直往上掛卻不成交。

這樣是不是就營造出一種假象:有大戶一直想要買進,而且他很急,所以價格越掛越高?

Virgil Capital的交易機器人看到這個現象,就以為大戶想買,於是順勢策略啟動也開始買進,這時候當初掛假單的人就趁機拉高倒貨給Virgil Capital。

一般散戶也不太可能去利用機器人做高頻交易,所以對散戶的影響其實並不大,這也就是為什麼一般人可能察覺不到,但是Virgil Capital的交易機器人卻深受其害。

基於市場微結構的程式還能怎麼做呢?

我們可以利用程式一直成交一些小額賣單,結果別的程式發現怎麼最近這些交易都成交在賣一價,進而以為有賣壓然後跟著賣。

或是一種更極端的方式:預先知道某個價位是壓力/支撐價,有許多人的程式都會在那個價格設定停損點的話,那我也可以故意去把價格成交到那個位置,引發市價停損潮,這時我再逢低買進。

上述這些方式都是真實在市場中存在的,然而要說算不算操縱幣價呢?

其實根本不止加密貨幣市場有這種手法,傳統股票市場一樣存在,例如台股早上開盤前都有所謂的試撮,這時候的掛單不會成交,但是市場會顯示此時的模擬成交價,有些人就故意掛跌停的賣單,讓試撮看起來跌很多引發別人的恐慌,結果開盤前就抽單。

台積電的掛單也一樣能看到這種現象,有時看到掛單簿中買一價有數千張的買單,讓你以為這個價格有支撐,結果突然取消掛單配合期貨摜殺指數。

這樣的方式雖然有觸犯法律的疑慮,因為「企圖影響他人對價格的看法」這一點,是證券交易法規中有關價格操弄的要件之一。

但實際上被抓到定罪的案例極少,雖然現在有些交易所採取了一些措施來防止,像是只要在短時間內,你掛的單子總額很大,成交的總額卻極小,伺服器就會暫停你的訪問,以避免這種假單影響市場。但是依然防不勝防。

那麼這樣的方式有沒有道德問題呢?

我們的看法是,這樣的手法只針對運用市場微結構或是極短線交易的人有影響,也就是這其實像是一場戰爭,當你的機器人運用了這種觀察別人動向的戰術,那別人為什麼不能反過來欺騙你呢?

我們的看法仍然不變,在加密貨幣市場24小時開放的市場中,很難不去用程式交易,不然光是靠人力肉眼去盯盤,交易員負擔太大了。但是因為現在大部分的交易所都開放API,所有人只要具備程式能力,都可以做出上述各種行為,「價格操弄」與「交易策略的攻防」之間的界線已經越來越模糊。

?相關報導?

【動區專欄】想做多?想賣空?比特幣期貨大解析(上)

【動區專欄】想做多?想賣空?比特幣期貨大解析(下)—從 BitMEX 到 Bakkt 一次看懂

《BlockTempo動區動趨》LINE官方號開通囉~立即加入獲得第一手區塊鏈、加密貨幣新聞報導!