所有灰度 Grayscale 的産品都是以信託形式構建的,這意味著股份的價值可以隨著基礎資産組合的價值浮動。本文源自 Matias Andrade Cabieses 所著文章,由動區專欄作者深潮 TechFlow整理、編譯及撰稿。

(前情提要:貝萊德拋比特幣現貨ETF注信心!灰度GBTC交易量飆400%、負溢價回神)

(背景補充:Bernstein報告:比特幣ETF市場潛力巨大!但灰度GBTC龍頭地位不保..)

數位資産投資領域的一個重大進展是即將推出現貨交易所交易基金(ETF)。現貨 ETF 的到來可能會大大簡化數位資産的投資,擴大投資産品的範圍,特別是對美國投資者而言。目前,投資選擇主要是以期貨為基礎。這些工具具有固定的到期日和既定的期限結構,可能會給投資者帶來意想不到的成本。或者,投資可以通過信託來管理,就像 Grayscale 的産品一樣。

在本文中,我們將深入探討了 Grayscale 的數位資産信託的運作方式,並將其與潛在的現貨 ETF 進行了比較。

無需信任資産的信託産品

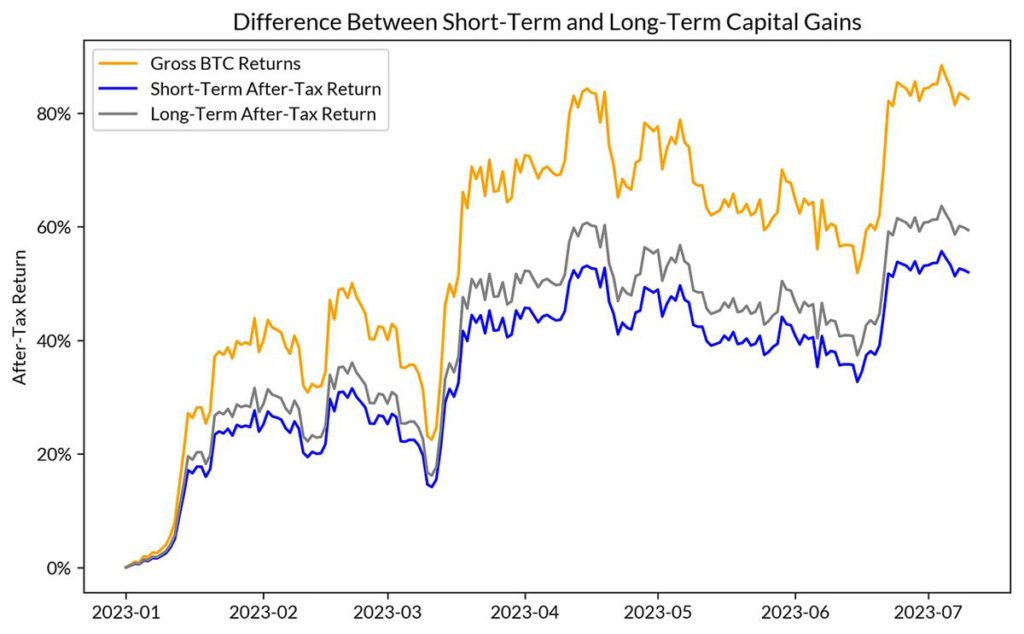

在數位資産領域,投資者對交易所交易産品的需求出於各種原因而穩步增長,其中一個關鍵原因是稅收優惠帳戶與資産自託管之間的區別。自託管的過程雖然可以完全控制資産,但涉及到重大的複雜性,並需要廣泛的技術知識來確保安全和成功的實施。此外,以這種方式進行的投資將面臨相當大的稅務義務,與資本利得稅和所得稅成比例。

目前,美國大多數投資者可以使用的主要稅收優惠帳戶,包括個人退休帳戶(IRAs)、401(k)計劃和健康儲蓄帳戶(HSAs),不允許直接投資數位資産,盡管有一些明顯的例外,包括富達(Fidelity)、上市礦業公司和 Microstrategy。

這一限制阻礙了推遲或抵消與數位資産投資相關的稅收能力,這對投資者來說是一個相當大的不利因素。即使對於選擇自託管的投資者來說,這些帳戶仍然非常重要,因為即使是稍微減少資本利得稅支付,也會明顯影響投資的整體表現(尤其是當短期資本利得稅率適用時,如下所示)。

我們可以進一步思考,對於大多數人來說,自託管根本不是可行的選擇,無論是由於缺乏技術知識,還是因為監管或法律限制幹擾了這種所有權,尤其是對於公司實體而言。鑒於這些障礙,交易所産品不僅是方便的替代選擇,而且是數位資産投資領域的重要組成部分。它們在其他資産類別中發揮著類似的作用,其中自託管可能是可能的,但並不實際,就像貴金屬一樣。

然而,重要的是要理解並非所有交易所的交易産品都是相同的。每種産品都有獨特的特點,可能會對投資者的投資組合産生不同的影響。

在這種情況下,我們將注意力轉向 Grayscale 的産品系列。我們的目標是深入瞭解他們産品的具體特點,以更好地理解它們的細微差別。通過這樣做,我們可以更清楚地瞭解為什麼潛在的引入現貨 ETF 在市場上引起如此大的轟動。

灰度信託産品

Grayscale 提供一系列投資産品,可以讓投資者接觸到個別數位資産(如 BTC、ETH 等)或追蹤多種資産組合的各種指數。所有 Grayscale 的産品都有一個共同點,它們都是以信託形式構建的,這意味著股份的價值可以隨著基礎資産組合的價值浮動。

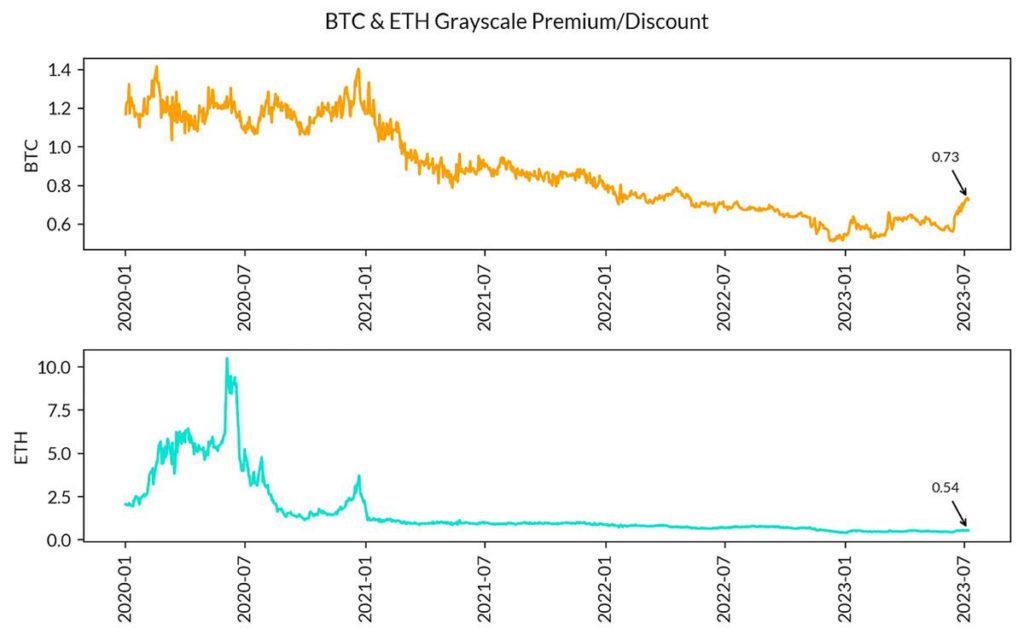

在其歷史上,Grayscale 的比特幣信託(GBTC)在 2020-2021 年牛市的高峰期間,股份價值超過了基礎比特幣的價值。而在其他時候,股份的交易價格可能低於基礎比特幣的價值,甚至低至其價值的 50%。這些變動通常被稱為溢價和折價。

這些信託産品的價值動態之所以重要,主要有兩個原因。首先,作為投資者,您可以以當前市場價格購買股份。這意味著您可能以折價或溢價的方式獲得比特幣的投資機會,這取決於當時的市場情況,可能會改變您的投資風險配置,尤其是與沒有年度管理費的現貨投資相比。

值得注意的第二個原因是,精明的投資者可以通過套利交易策略從定價錯誤的資産中獲利。因此,當 GBTC 以溢價交易比特幣時,可以通過在現貨或期貨市場上賣出或做空 GBTC 的同時購買比特幣來進行無風險交易。投資者可以從這兩個部位的價格收斂中獲利,實現理論上的風險最小化。

延伸閱讀:灰度 GBTC 負溢價收窄至 26.76%,抄底仔已大賺 160%

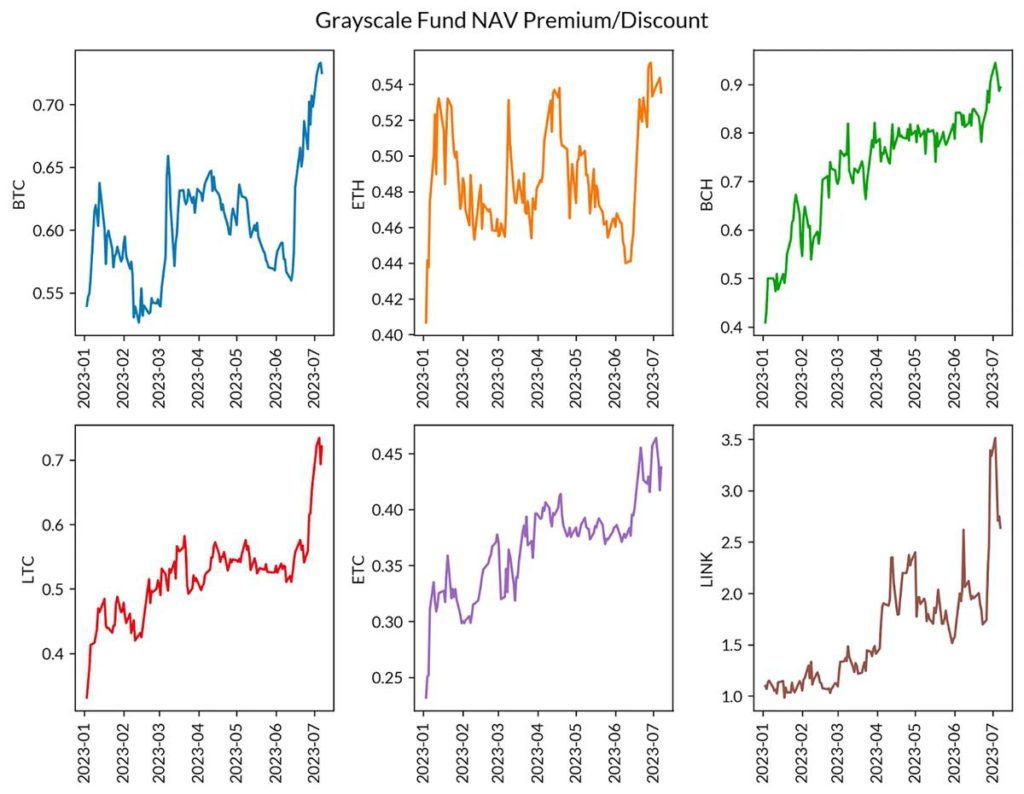

如果我們看一下上面的圖表,我們可以看到為不同資産設立的各種信託發展得非常不同。雖然 ETH 的折扣率大約在 50% 左右,但 BTC、BCH、LTC 和 ETC 的趨勢更接近平價,而 LINK 實際上超過了平價,以 270% 的溢價交易。

這種趨勢可能是由於投資者意識到,最近有訊息稱貝萊德已經申請建立現貨比特幣 ETF,如果 Grayscale 也獲得將這些基金轉換為 ETF 的批準,價格將與平價相匹配。

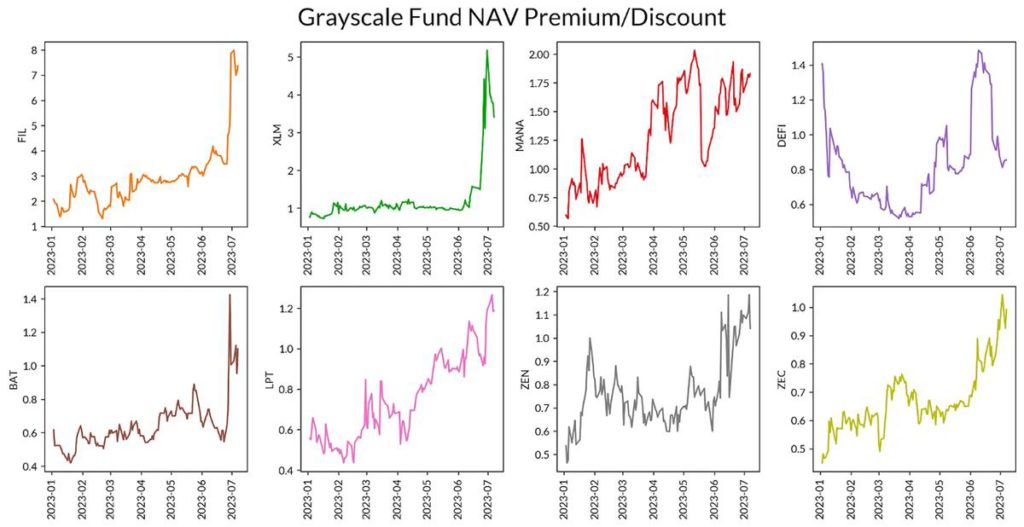

雖然我們可能認為這聽起來有些牽強(因為這意味著人們支付的價格是現貨價格的近三倍),但對於流動性特別差的投資工具來說,這種情況很常見,尤其是當投機性資金流動佔主導地位時。我們可以從下面看到 Grayscale 提供的其他信託的相同行為。

Filecoin(FIL)和 Stellar(XLM)的交易價格分別是現貨價格的 8 倍和 4 倍。這些價格錯位非常顯著,表明這些基金的流動性非常差,而且在美國內部對這些資産的獲取渠道有限,套利者可以輕鬆壓低溢價並獲利。然而,這也表明一些人願意以巨大的溢價獲取這些資産,這是一個有趣的觀察結果。

結論

總之,數位資産投資格局的演變,尤其是現貨 ETF 的預期推出,有望帶來革命性的變化。目前,諸如灰度提供的期貨和信託投資等選擇都面臨著一系列獨特的挑戰。然而,現貨 ETF 的引入可能會簡化這些複雜性,為投資者提供更高效和直接的獲取數位資産的方式。

在我們繼續探索這個迷人的數位投資領域時,投資者的適應能力和創新能力,以及監管的進步,無疑將在塑造數位資産投資未來方面發揮關鍵作用。