DeFi 走在區塊鏈高速發展和創新的前列,儘管還存在合約安全等問題,但 DeFi 正在實實在在地解決傳統金融所無法解決的一系列問題,並得到了市場驗證。相比鎖倉量,這個時候引入更準確的衡量 DeFi 價值的指標,也是 DeFi 走向專業的標誌。本文由專欄作者 imToken 撰稿,不代表動區立場。

(前情提要:數據透視|DeFi概念幣泡沫化?平均估值超60倍,“農耕”進程已過半)

近期熱點輪替,DeFi 鎖倉第一名一直變化,在這個過程中,TVL 也慢慢成為了 DeFi 市場的風向標,不過值得思考的是,TVL 是否可以真實反映 DeFi 協議的價值。

很容易發現,TVL 並不具備普適性。

比如對於 DEX 協議來說,交易量顯然是更重要的指標。

舉個例子,去中心化交易所 Kyber 的鎖定金額不及 Bancor 的一半,卻支持了 3 倍於 Bancor 的交易量,這說明 Kyber 的資金效率要遠高於 Bancor。

對於傳統金融的價值投資者來說,公司的盈利能力是重要的指標,但這些指標在區塊鏈中卻很少被提及。

其實 DeFi 協議與傳統公司有很多相似之處,兩者都是通過提供數位服務產生現金流或收入,而區塊鏈的不同之處在於,這些收入直接在代幣持有者和參與者之間分配。

順著這個思路,傳統金融市場估值關心的指標:盈利能力、市盈率、市銷率等同樣可以用來衡量目前 DeFi 項目的總體情況,由此避免單一使用 TVL 出現的偏差。

延伸閱讀:DeFi 總鎖定價值超估?Encode Club創辦人:我計算的 TLV 比 DeFi Pulse「少28億美元」

DeFi 協議的收入

DeFi 協議的總收入計算公式:

Total Revenues = GMV * Take Rate

- GMV(Gross merchandise volume):協議總流水。

對於借貸協議來說,GMV 就是總的借出金額;對 DEX 協議來說,即總交易量。

計算方式:30 天平均流水 * 365

- Take Rate:協議實際捕獲的價值比率。

借貸協議會收取借款利率,DEX 協議則會收取交易手續費。這部分收入往往會直接分配給項目團隊或代幣持有者,成為代幣價值的直接支撐。

拿 Tokenlon 舉例,Tokenlon 的價值捕獲來自於對交易量(GMV)收取的 0.3% 手續費。

目前手續費收入直接分配至團隊,不過 Tokenlon 也將引入手續費分配模式,將協議總收入分發至協議的參與者,通過激勵協議的參與各方來獲得進一步的增長。

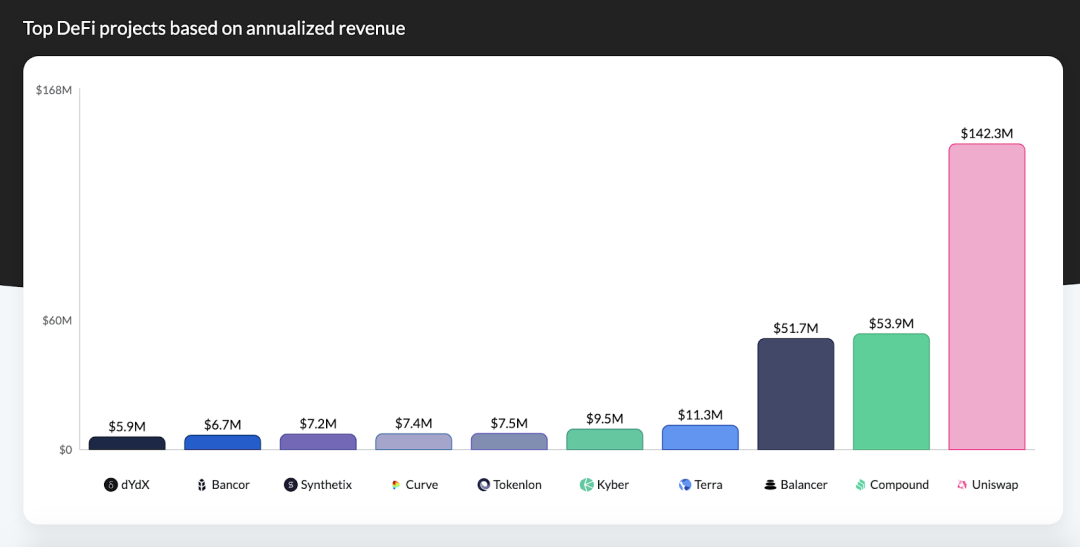

不同的 DeFi 代幣具有不同的收入模型,計算方式各不相同,下圖是 Token Terminal 匯總的頭部 DeFi 協議的收入情況:

可以看出,目前頭部的 DeFi 協議已經開始產生收入,根據最近 30 天收入平均值換算, Uniswap 年收入 1.39 億美元,Compound 年收入 5410 萬美元,Tokenlon 作為為數不多的早期便參與 DeFi 的東方項目,排名第六,年收入 770 萬美元。

可以看出,目前頭部的 DeFi 協議已經開始產生收入,根據最近 30 天收入平均值換算, Uniswap 年收入 1.39 億美元,Compound 年收入 5410 萬美元,Tokenlon 作為為數不多的早期便參與 DeFi 的東方項目,排名第六,年收入 770 萬美元。

由此可以看出,以 DEX 和借貸協議為代表的 DeFi 項目已完成市場驗證,被核心群體接受。

延伸閱讀:DeFi 解析|SushiSwap 遷移掀戰,探索 Miniswap 的 DEX 之路

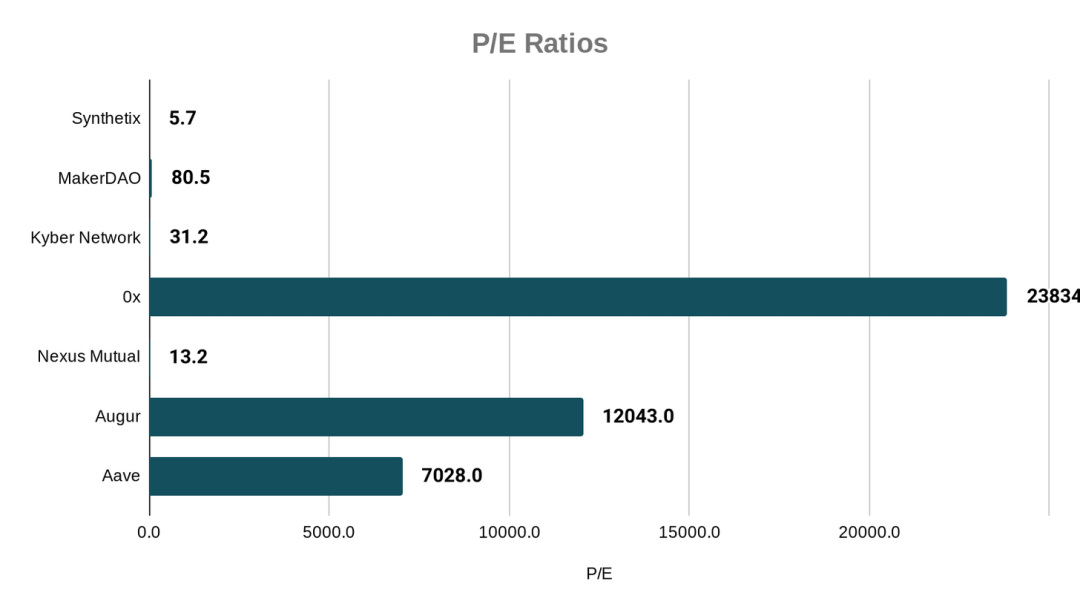

使用市盈率對比 DeFi 代幣的價值

在傳統金融中,市盈率(Price Earnings Ratio,簡稱 P/E)是指股票價格除以每股收入的比率,可以用來衡量股票是否被合理估值。

DeFi Rate 的 Lucas Campbell 最早提出用市盈率來比較不同 DeFi 協議代幣的價值。

通過將 DeFi 協議的收入與代幣價格進行比較,可以了解對應代幣估值是否合理。

計算方式:P/E = 代幣價格/代幣收入

市盈率這一指標並不一定精確,比如最近 DeFi 協議還可以通過流動性挖礦產生巨大的額外收入來源,有的協議年化收入甚至達到 3000%。

但是,當在 DeFi 市場中對各種代幣進行比較時,它至少對確定每個代幣的定價有積極作用。

在所有其他條件相同的情況下,市盈率越低,也就意味著,人們對該 DeFi 代幣未來收入的預期會更高。

下圖是今年 2 月份 Bankless 的數據:

可以看到 Synthetix 和 Nexus P/E 比率均相當低,考慮到合成資產和保險的重要性,相較其他項目,存在被低估的可能性。

可以看到 Synthetix 和 Nexus P/E 比率均相當低,考慮到合成資產和保險的重要性,相較其他項目,存在被低估的可能性。

但值得一提的是,很多 DeFi 項目,例如 Uniswap,Tokenlon 和 dYdX 尚未發行代幣,無法使用市盈率指標衡量。

延伸閱讀:DeFi 新手研報|Synthetix :鎖倉量漲超二十倍,沒有爆倉清算的衍生品平台

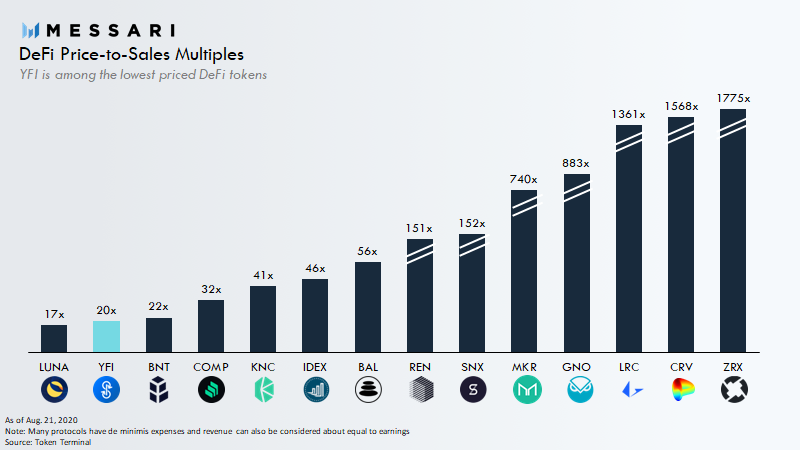

使用市銷率發現投資窪地

在傳統金融中,市銷率(Price-to-Sales,P/S)是股票的一個估值指標。

市銷率是以公司市值除以上一財年的營業收入,或等價地以公司股價除以每股營業收入。市銷率越低,說明該公司股票的投資價值越大。

同樣地,我們可以用市銷率反映 DeFi 協議市值和協議年化收入比值的合理性。

計算方式:P/S = 代幣市值 / 協議年化收入

下圖是 Messari 提供的數據:

總結

DeFi 走在區塊鏈高速發展和創新的前列,儘管還存在合約安全等問題,但 DeFi 正在實實在在地解決傳統金融所無法解決的一系列問題,並得到了市場驗證。

相比鎖倉量,這個時候引入更準確的衡量 DeFi 價值的指標,也是 DeFi 走向專業的標誌。

📍相關報導📍

市場分析|9月中心化交易所「DeFi佈局」研究報告 (幣安 火幣 OKEx… )

比特幣連續 8 天下跌,Defi保險能減少財務損失嗎? – Nexus Mutuall, Opyn, Etherisc…

主力思維|以太暴跌、Defi風波不斷…散戶拋售 ETH 同時「鯨魚正悄悄布局」

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務