在多鏈競爭中,以太坊先發優勢顯著,但廣泛部署其他鏈是否會影響以太坊的主導地位呢?

(前情提要: 以太坊 Layer2 | Matic今年暴漲100倍!為何 DeFi 項目都要移駕側鏈Polygon?)

(事件背景: 觀點|以太坊 DeFi 溢出效應強烈,「跨鏈宇宙」來襲!解析這輪牛市的板塊輪動)

去年此時,以太坊上的 DeFi 生態正開始爆發。根據 DeBank 數據,以太坊上 DeFi 協議淨鎖倉總額從 2020 年 6 月 1 日的 8.48 億美元暴增至當前今年 6 月 9 日的 469.75 億美元,相當於 55 倍。直接帶動了以太坊鏈上交易活躍。

據 Glassnode 數據,以太坊鏈上單日交易次數從當時的 91.39 萬次飆升至當前的 115.09 萬次,漲幅約為 25.93% ,最高漲幅約為 78.63% 。

由於 DeFi 同時帶來了鏈上交易需求激增,以太坊交易手續費也水漲船高。根據 Glassnode 數據,以太坊上單筆交易的手續費均值從當時的 0.0019 ETH 上漲至當前的 0.0023 ETH,最高一度達到 0.032 ETH,多日超過0.01 ETH。

高昂的手續費已經成為底層網路和上層生態互相制約發展的主要癥結,但以太坊對手續費的改革並非一朝一夕就能完成,這使得不少項目開始在以太坊 Layer 2 和其他公鏈上佈局協議,DeFi 的多鏈時代已經拉開大幕。

筆者在分析了 Polygon、xDai、Zkrollup、BSC、Solana、Fantom、Heco 和 Avalanche 這 8 條公鏈共 40 個 DeFi 協議的交易數據後發現:

1)DeFi 流量向頭部聚集。一是橫向來看,不同鏈分化嚴重,如 BSC 和 Polygon 的平均鎖倉量、平均交易量和平均地址數綜合表現明顯好於其他鏈;二是縱向來看,同一條鏈內部不同協議分化嚴重,如 BSC 上的 PancakeSwap 和 Venus、Polygon 上的 QuickSwap、Heco 上的 MDEX 的鎖倉量、交易量和地址數都顯著高於同鏈其他應用。

2)多個 DeFi 協議已經實現了多鏈部署,其中 Sushiswap 多鏈進程最快,已上線 6 條公鏈 Layer 2。但是以太坊仍然在多鏈競爭中保持主導地位,不僅 DeFi 紛紛上線以太坊版本,而且在諸多版本中,以太坊上的鎖倉量都要顯著高於其他鏈。

延伸閱讀:盤點|你現在就可以在「以太坊 Layer 2」上做的 7 件事

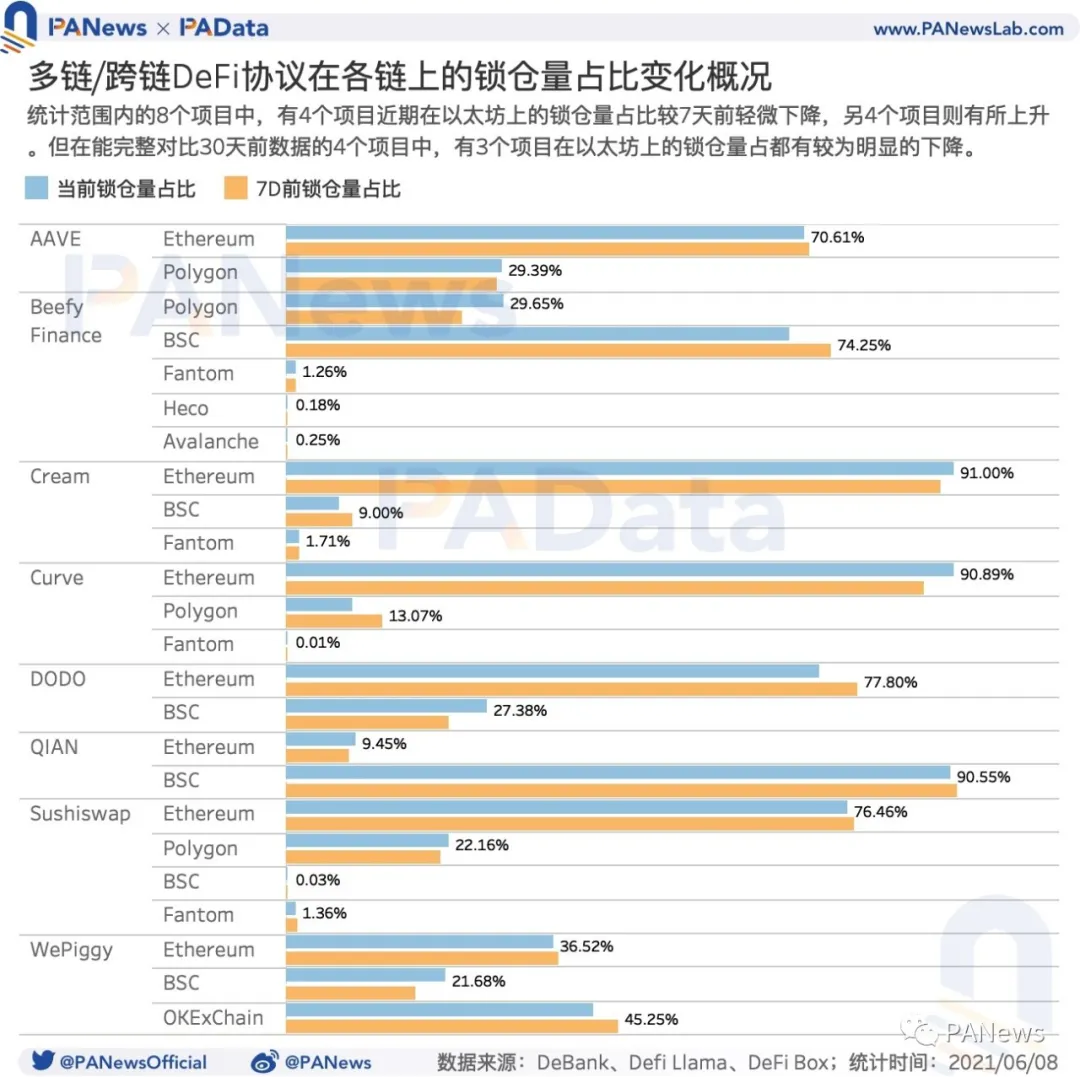

3)目前尚不能充分說明多鏈部署會分散以太坊上的流量,但在統計範圍內的 8 個項目中,有 4 個項目(AAVE、DODO、Sushiswap、WePiggy)近期在以太坊上的鎖倉量佔比較 7 天前輕微下降,在能完整對比 30 天前數據的 4 個項目中,有 3 個項目(AAVE、QIAN、DODO)在以太坊上的鎖倉量佔都有較為明顯的下降。關於這一問題還需要更多協議和更長時間的數據驗證。

4)鏈上 DeFi 鎖倉量漲幅越大不絕對意味著幣價漲幅也越高。

1. 各鏈鎖倉量顯著分化,平均日活地址 1634 個

DeFi 流量正在向頭部聚集,一方面,在諸多建設 DeFi 生態的公鏈 Layer 2 中,BSC、Polygon 和 Heco 的平均數據表現明顯優於其他,另一方面,在這些鏈中,頭部應用的數據表現明顯優於其他。

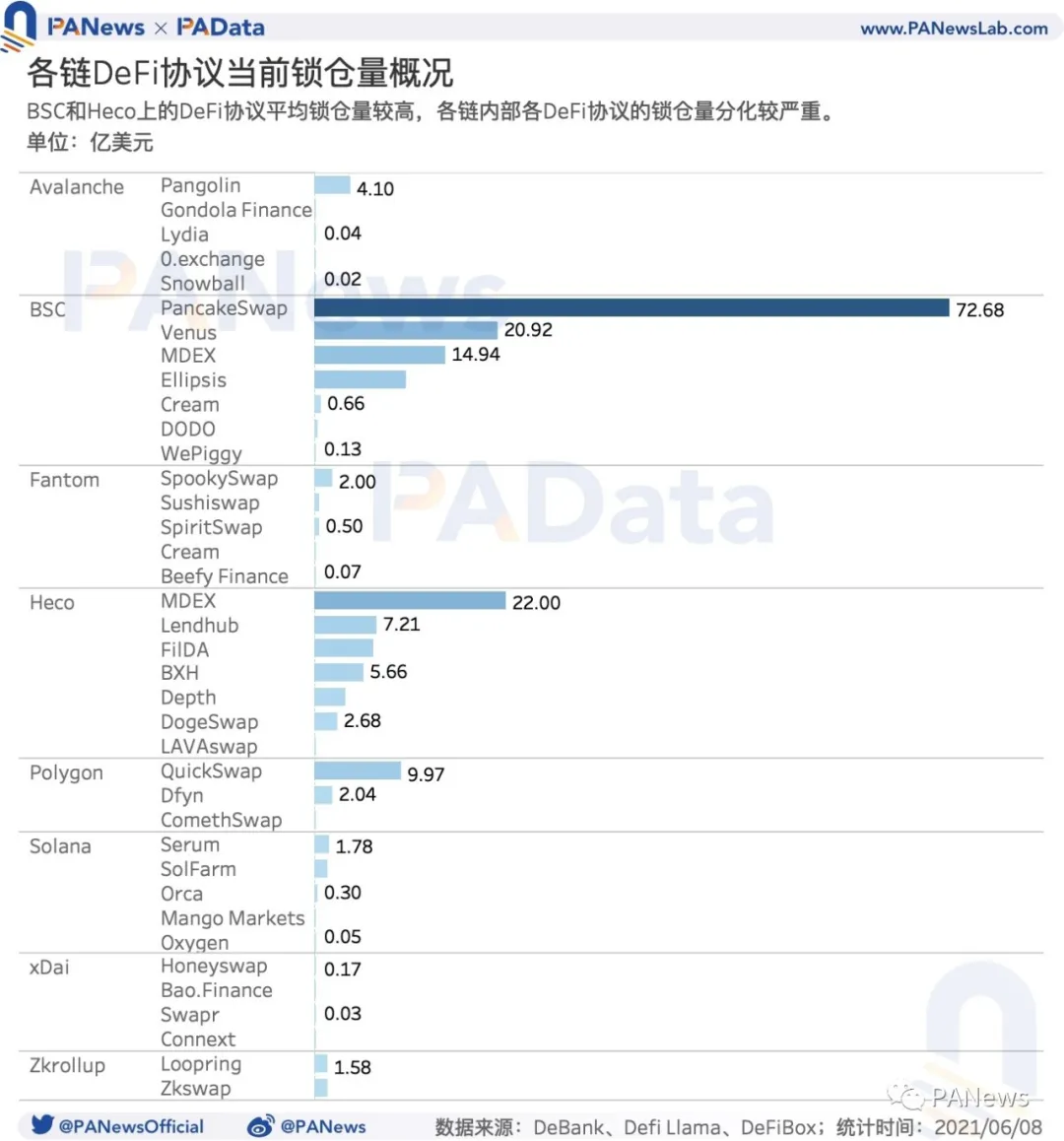

從靜態鎖倉量來看,6 月 8 日,BSC 上 DeFi 協議的平均鎖倉額達到了 10.41 億美元,其次,Heco 的平均鎖倉額約為 5.66 億美元,Polygon 的平均鎖倉額約為 2.04 億美元,zkrollup 的平均鎖倉額約為 1.51 億美元。而其他鏈上的DeFi 協議平均鎖倉額則都未及 0.5 億美元。

延伸閱讀:BSC AMM|一文了解 「PancakeSwap v2升級」重點 ,CAKE 5日大漲 37% 續刷新高

值得關注的是,BSC 上的 PancakeSwap、Venus、MDEX、Ellipsis,Heco 上的 MDEX,Polygon 上的 QuickSwap 的靜態鎖倉量都顯著高於同鏈上其他協議,最高的 PancakeSwap 達到了 72.68 億美元。但除此之外,這些鏈上的大多數 DeFi 協議的鎖倉量都在 6,000 萬美元以下。

交易量或借貸協議的靜態借貸量來看,6 月 8 日,受到流動性挖礦的影響,Heco 上的 MDEX 靜態交易量達到了約 22 億美元,遠遠高於其他協議,為了更準確的反映全貌,在此不納入分析。

交易量或借貸協議的靜態借貸量來看,6 月 8 日,受到流動性挖礦的影響,Heco 上的 MDEX 靜態交易量達到了約 22 億美元,遠遠高於其他協議,為了更準確的反映全貌,在此不納入分析。

除此之外,BSC 和 Polygon 上 DEX 的平均交易量較高,分別達到了約 5,200 萬美元和 4,700 萬美元。其中 Pancake Swap 和 Quick Swap 的交易量分別達到了約 7.36 億美元和 2.31 億美元,除此之外其他鏈上的 DEX 交易量大多都在百萬美元。

當前收錄的借貸協議的數據較少,但從僅有的 BSC 上兩個借貸協議的借款量來看,Venus 約為 12.49 億美元,遠高於 WePiggy。

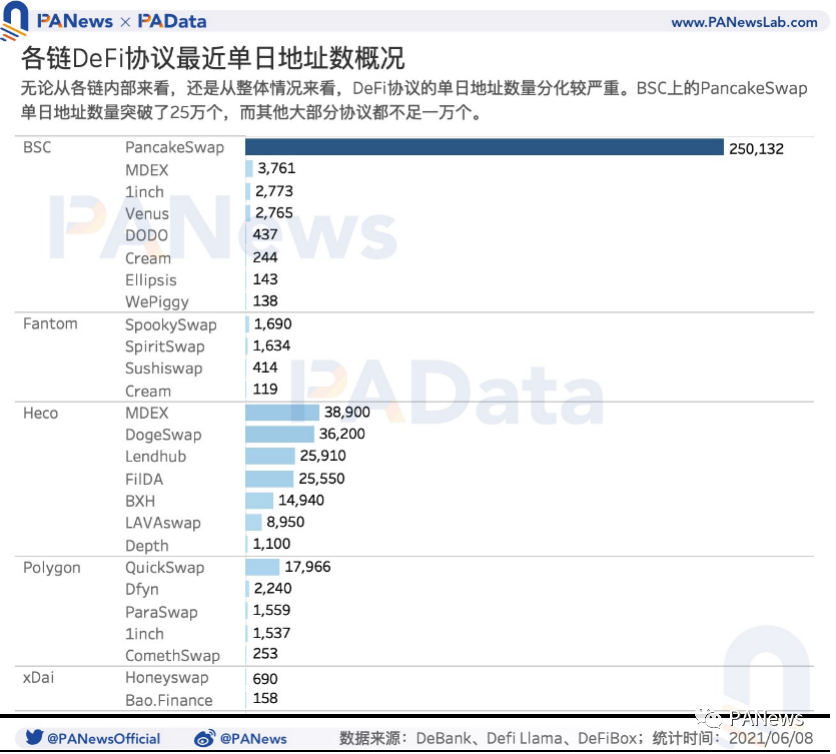

從靜態地址數來看,Heco 上 DeFi 的平均地址數達到了 2.56 萬個,而其他鏈的平均地址數大多為 1,000-2,000 個左右,最少的 xDai 的平均地址數只有 424 個。就單個協議而言,地址數最高的是 PancakeSwap,約為 25.01 萬個,另外還有多個協議的地址也超過了 1 萬個,而地址數較少的協議,其地址數則大多低於 500 個。

可見,DeFi 協議的地址數同樣存在巨大分化。需要強調的是,地址數量過高和過低都不是理想的狀態,過高可能意味著羊毛黨擠壓了普通用戶的需求,過低則可能意味著實際用戶過小難以形成一般流動性的交易市場。

2. 多個項目在以太坊上的鎖倉量遠高於其他鏈,

部分項目在以太坊上的鎖倉量被分流

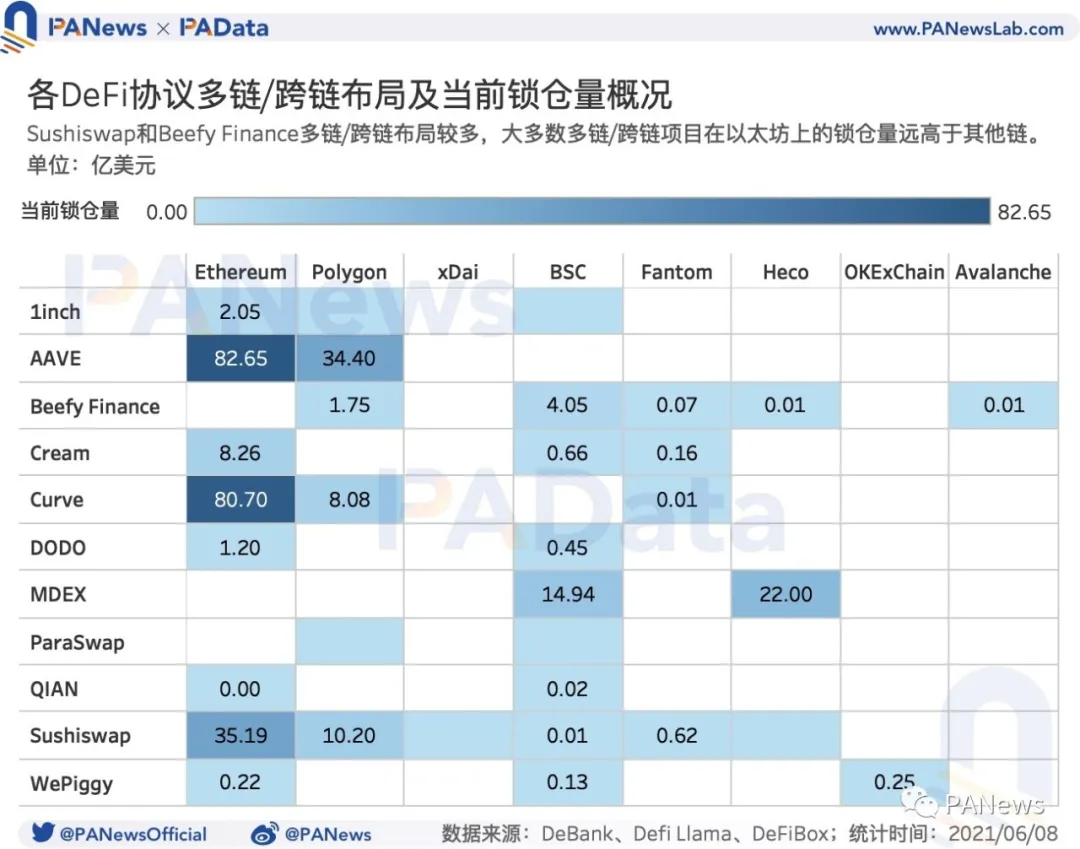

在統計範圍內,數據比較全面的多鏈項目有 1inch、AAVE、Beefy Finance、Cream、Curve、DODO、MDEX、ParaSwap、QIAN、Sushiswap 和 WePiggy。其中,Sushiswap 的多鏈佈局進展最快,目前已經上線了 6 條公鏈 Layer 2 ;其次,Beefy Finance 也已經上線了 5 條公鏈 Layer 2。

除此之外,其他多鏈項目大多只佈局了 2 至 3 條鏈,其中大多數項目都會佈局以太坊,11 個觀察項目中僅 Beef Finance、MDEX 和 ParaSwap 這 3 個項目未上線以太坊版本。

從多鏈 DeFi 項目的靜態鎖倉量來看,佈局以太坊的協議,其在以太坊上的鎖倉量都要顯著高於其他鏈。

比如 AAVE 在以太坊上的鎖倉量達到了約 82.65 億美元,是 Polygon 上的 2.4 倍。差距更顯著的 Curve,以太坊上的鎖倉量約為 Polygon 上的 10 倍,約為 Fantom 上 8000 倍。但如果首發底層為非以太坊的協議,如 WePiggy 和 QIAN,則其在以太坊上的鎖倉量並沒有優勢。

雖然在多鏈競爭中,以太坊先發優勢顯著,但廣泛部署其他鏈是否會影響以太坊的主導地位呢?在近期鎖倉量總體呈有所回落的前提下,筆者對 8 個項目在不同鏈上的鎖倉量變化及其占比變化進行了分析。

雖然在多鏈競爭中,以太坊先發優勢顯著,但廣泛部署其他鏈是否會影響以太坊的主導地位呢?在近期鎖倉量總體呈有所回落的前提下,筆者對 8 個項目在不同鏈上的鎖倉量變化及其占比變化進行了分析。

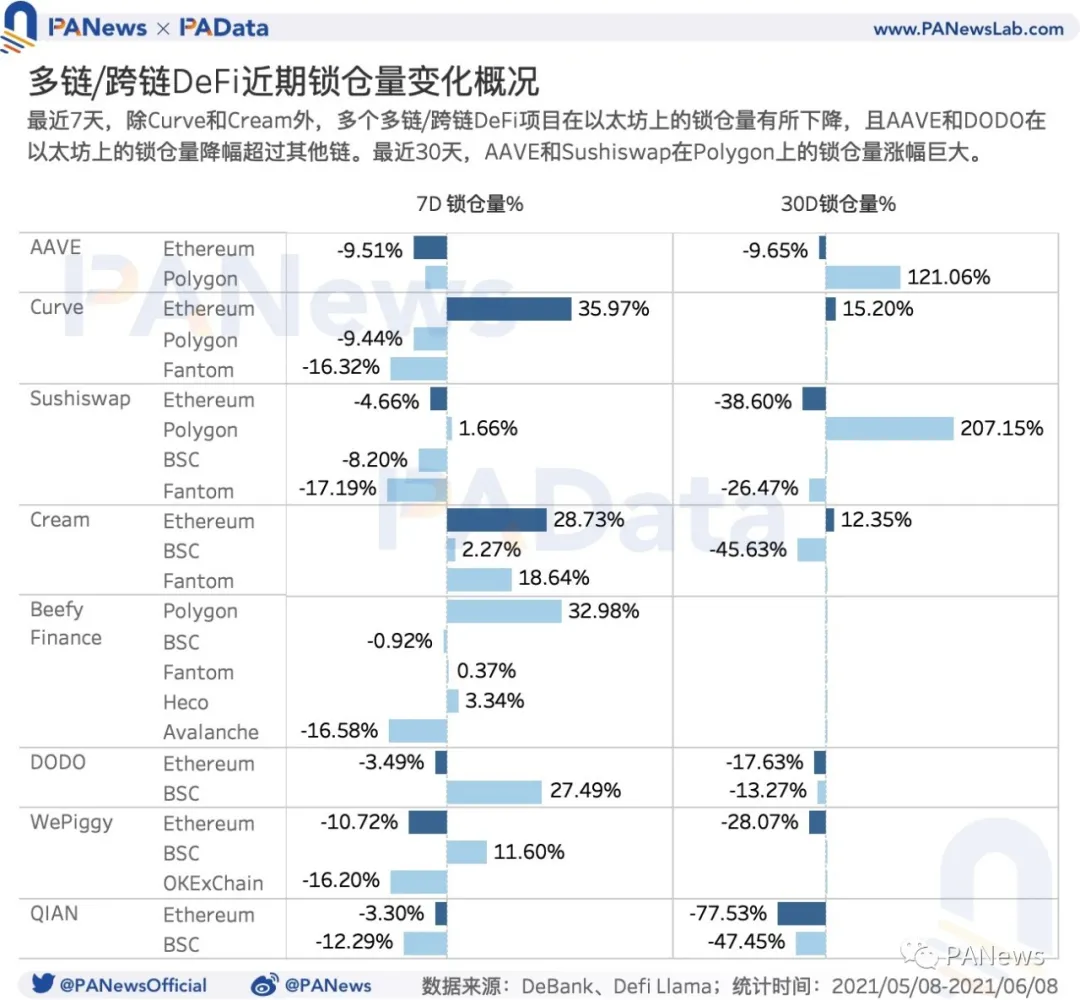

可以發現,最近 7 天,除 Curve 和 Cream 外,其他觀察範圍內的多鏈 DeFi 項目在以太坊上的鎖倉量均有所下降,且 AAVE 和 DODO 在以太坊上的鎖倉量降幅超過了其他鏈,前者以太坊鎖倉量降幅較其他鏈鎖倉量降幅高了 3.2 個百分點,後者則相差近 30 個百分點。

如果拉長時間週期至最近 30 天,那麼 AAVE、Sushiswap、DODO 和 QIAN 在以太坊上的鎖倉量降幅也都高於其他鏈。另外值得注意的是,最近 30 天,AAVE 和 Sushiswap 在 Polygon 上的鎖倉量漲幅巨大。

各鏈鎖倉量佔比的相對變化也許比絕對鎖倉量變化更能回應這個問題。在統計範圍內的 8 個項目中,AAVE、DODO、Sushiswap 和 WePiggy 這 4 個項目近期在以太坊上的鎖倉量佔比較 7 天前輕微下降,降幅分別為 0.72 個百分點、5.18 個百分點、0.91 個百分點和 0.60 個百分點。

另外,Cream、Curve 和 QIAN 這 3 個項目近期在以太坊的鎖倉量佔比較 7 天前則有不同程度的上升,其中,Curve 增長最明顯,約增長了 4.05 個百分點。

在能完整對比 30 天前數據的 4 個項目中,AAVE、QIAN、DODO 這 3 個項目在以太坊上的鎖倉量佔都有較為明顯的下降,當前鎖倉量佔比較 30 天前分別下降了 14.85 個百分點、10.17 個百分點、1.02 個百分點。

雖然這些個例在一定程度上反應了以太坊上的流量可能被引流的現象,不過,關於這一問題還需要更多數據來驗證。考慮到截取的靜態數據和抽樣樣本均可能存在特殊性,PAData 認為,目前尚不能充分說明多鏈部署會分散以太坊上的流量。

3. 今年以來 Polygon 鎖倉量增幅巨大,

但鎖倉量漲幅越大不意味著幣價漲幅越大

從某種程度上說,DeFi 多鏈競爭的局面是由以太坊親手打開的,如果以太坊不能通過改革持續優化鏈上交易體驗,那麼多鏈競爭很可能會變得白熱化。目前,這一賽道的風口顯然已經形成。

延伸閱讀:Matic今年暴漲120倍!Mark Cuban投資「以太坊Layer2 Polygon奏效」

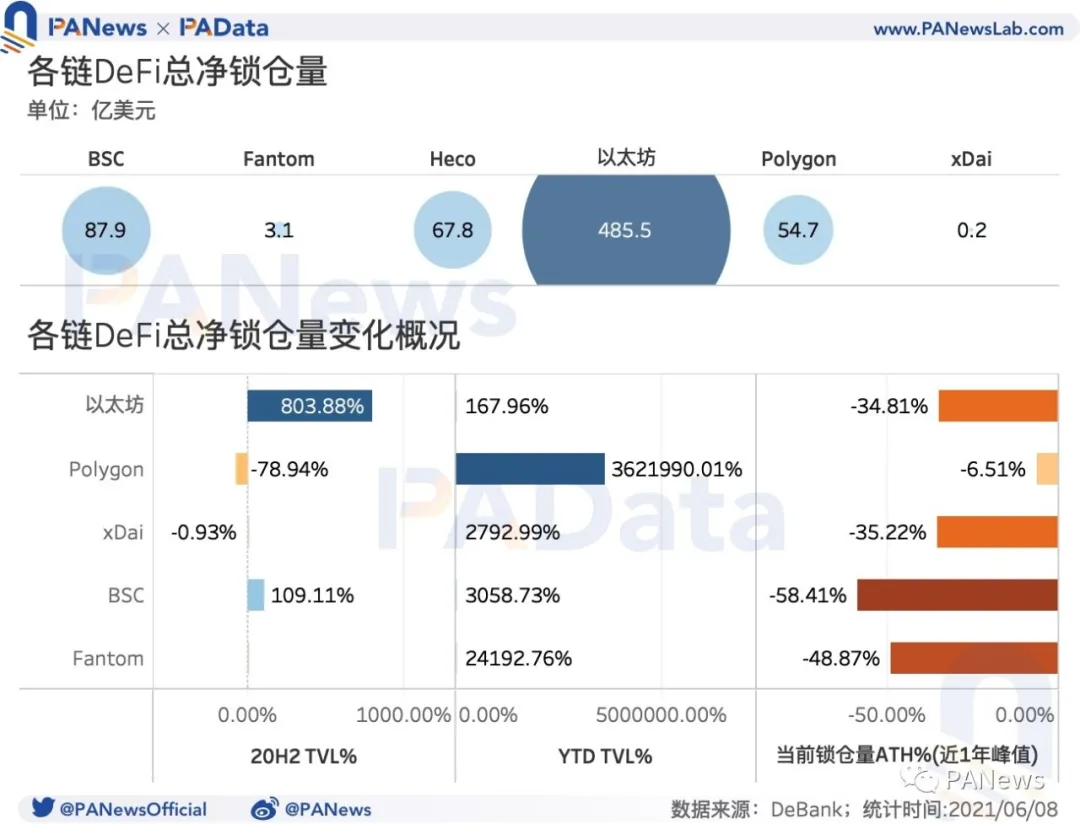

儘管當前以太坊上 DeFi 的鎖倉量仍然遠遠高於其他鏈,達到了 485.5 億美元,下一梯次的 BSC、Heco 和 Polygon 分別只有 87.9 億美元、67.8 億美元和 54.7 億美元,分別僅相當於以太坊 DeFi 規模的 18.11%、13.96% 和 11.27%。

但從增速來看,今年以太坊 DeFi 鎖倉量的漲幅僅為 167.96%,遠低於去年下半年的 803.88%。而今年其他鏈上 DeFi 鎖倉量的漲幅都在 2000% 以上,遠高於去年下半年。其中,今年鎖倉量漲幅最高的 Polygon 甚至達到了 3621990.01%,相當於翻了 3.6 萬倍,增長驚人。

以太坊的發展路徑已經證明的上層應用的繁榮會推動原生代幣的暴漲,這一點在今年其他鏈的發展路徑中也已經有所體現。

以太坊的發展路徑已經證明的上層應用的繁榮會推動原生代幣的暴漲,這一點在今年其他鏈的發展路徑中也已經有所體現。

隨著 DeFi 鎖倉量的增長,MATIC、SOL、FTM 等原生代幣的幣價也快速拉升,三者今年以來的漲幅分別為 8,313.19%、2,412.50%、1,666.13%。而 BNB、AVAX 和 HT 的漲幅也都在 200% 以上。結合低於 4% 的日均振幅看,這些代幣在今年都走出強勢的單邊上漲行情。

不過,需要注意的是,一方面,幣價漲幅與幣價日均振幅基本成正比,即漲幅越高,振幅也越大,比如 MATIC,今年的日均振幅達到了 3.64%;另一方面,幣價漲幅與 DeFi 鎖倉量的漲幅並不完全成正相關,即 DeFi 鎖倉量增長越快,不代表著原生代幣的幣價漲幅就越高。

📍相關報導📍

新手科普|給初學者的「Layer 2 可擴展性方案」指南,怎樣的區塊鏈才算 L2?

資誠報告|加密對沖基金2020年AUM翻倍!增加對 DeFi 曝險 : LINK DOT AAVE 最受歡迎

Hester Peirce觀點|Bankless訪問SEC委員加密老媽 ,美國監管如何面對加密貨幣、DeFi?

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務