比特幣現貨 ETF 來去之間,SEC 已經成功拿捏住市場情緒,人們的焦點聚集在貝萊德和多空大戰上,但是礦工的悲傷卻被人無視。

(前情提要:礦機概念股暴漲56%》銘文拉動比特幣挖礦利潤,礦企「猛開槓桿」搶買礦機)

(背景補充:比特幣挖礦的未來:礦池是最後大問題嗎?)

比特幣現貨 ETF 來去之間,SEC 已經成功拿捏住市場情緒,人們的焦點聚集在貝萊德和多空大戰上,但是礦工的悲傷卻被人無視。

銘文火熱,礦工大賺

2023 年,在比特幣減半的背景下,礦工選擇支援銘文,以增加挖礦之外的手續費收入,但是現貨 ETF 的到來,並不會在幣價上傷害礦工利益,甚至是幫助他們增加被動收益:

- 現貨 ETF 通過,更多的傳統投資方和個人散戶可以合法方式購買比特幣,支撐比特幣的市場價格;

- 閃電網路等二層協議會得到合法化助推,小額、高頻鏈上活動會持續增加主網手續費,進而穩固生態。

不同於以太坊轉 PoS 時,礦工們無力抵抗,ETHW 等專案最終也是不了了之,比特幣礦機制造商 + 礦工 + 礦池三位一體的力量並不弱小,在以往的區塊擴容戰爭和最近的銘文大戰中,礦工對比特幣的支配力不遜於比特幣製造商和核心開發組。

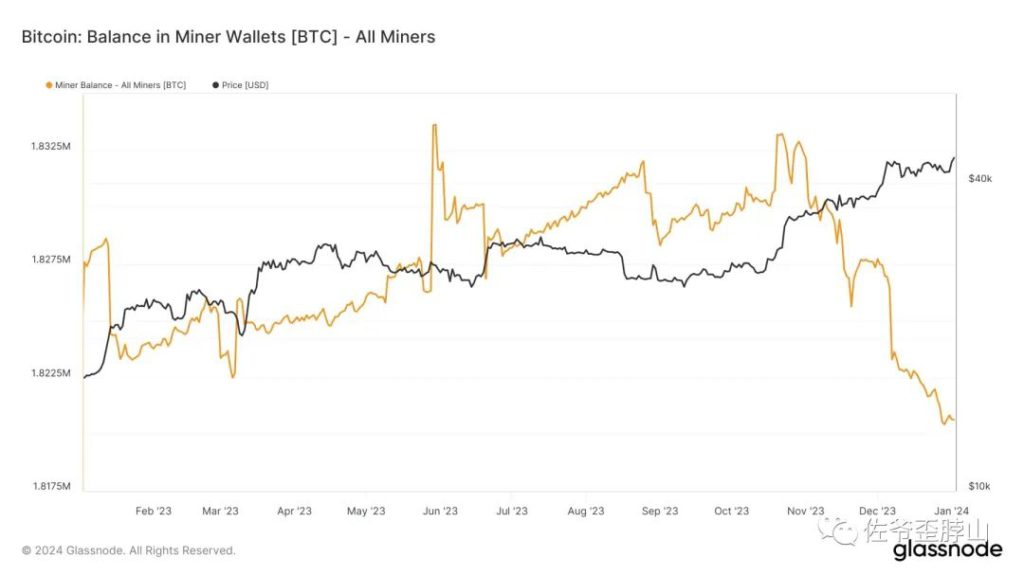

但是在貝萊德等資管巨頭面前,整個加密市場兆級的規模就不夠看了。比特幣礦工雖然表面不說,但是從持幣資料走勢來看,近兩月都是在不斷拋售中度過。這雖然有 ETF 逾期通過,利好出盡價格下跌的擔憂,但是從長期來看,礦工已經意識到問題。

定價權將從鏈上 + 礦工的組合轉移到鏈下 + 華爾街手中。

遷移的定價權:東方 –> 西方,中本聰 –> 礦工 –> 華爾街?

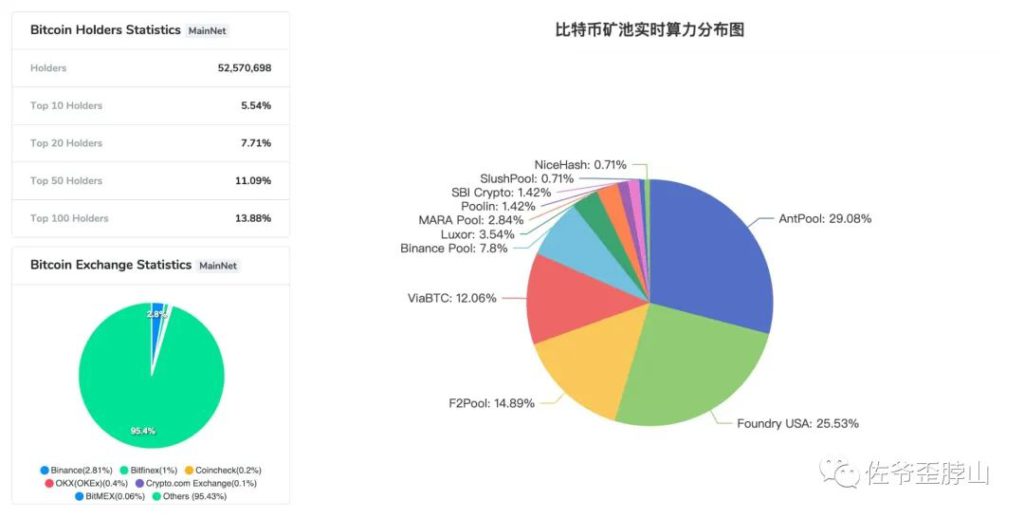

比特幣的定價權核心是算力。

在 2021 年的決策後,算力不可避免轉移向西方,尤其是美國,這個不再多言,而和地域分佈相對的是礦池的持續集中,在資本效率的驅動下,礦工和礦池達成結盟,礦工仍然具備礦機的控制權,而礦池負責日常維護,運作邏輯非常簡單:

礦工收益 = (礦機成本 – 電費 – 礦池費用)X 礦機數量 X 折舊率

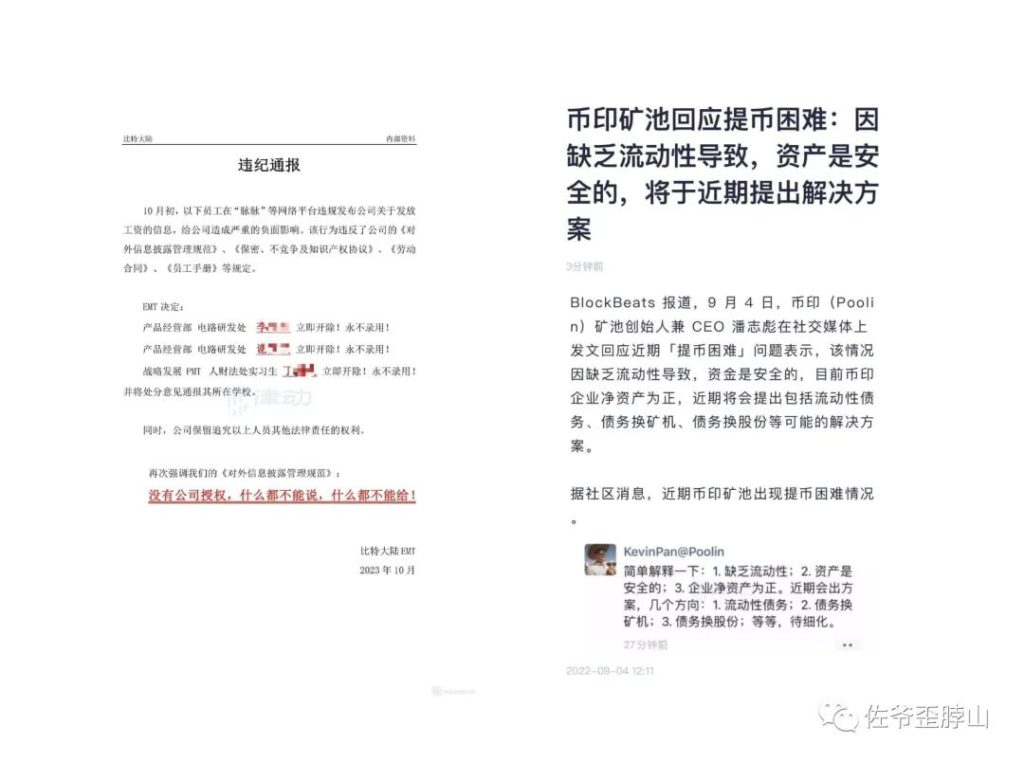

在整個牛熊期間,常說的關機價對礦池和礦機制造商最為危險,因為礦工至多浮虧,只要撐到牛市,總能賣幣回本,但是礦機制造商和礦池幹的是 「賣水」 的服務業,一旦收不抵支,則面臨經營危機。

本質上,礦工的損失屬於賣幣收益不能覆蓋現有支出,但是實際支出大頭只有電費,實在不行賣幣也會回籠部分資金。

礦池集中,群氓上岸

比特幣第一個區塊至今 15 年,比特幣大規模使用礦機至今 10 年左右,中本聰留下的 PoW 機制雖然不環保,但是靠著穩健性幫助礦工撐過了至少 5 輪牛熊,堪稱居功至偉。

最初的礦工並不完全是資本遊戲,更多參與者是來自於社會底層的 「賭徒」,包括網咖老闆、加密極客以及莫名其妙的先行者,這個市場初期的粗糲與混亂造就了最初的暴富神化,微策略的建倉成本四位數或五位數,他們的成本甚至是個位數,怎麼都是大賺特賺。

但現在一切都將發生改變。

比特幣價格將由算力驅動,轉向市場 + 情緒 + 華爾街驅動。

比特幣現貨 ETF 和期貨 ETF,甚至是加密礦企的 ETF 都不相同,這將從本質上改變比特幣的定價和執行邏輯。

在資本增值的動力下,現有比特幣的籌碼集中趨勢將進一步惡化,相較於其他幣種,比特幣持幣集中度已經相當分散,疊加比特幣算力的龐大,攻擊或控制比特幣網路達成的 51% 幾乎不可達成。

但這是 PoW 的邏輯,如果大量資本巨頭湧入,比特幣網路將在某種程度上變為 PoS 機制,當然,這不是說比特幣的產生會變為質押機制,而是說籌碼過度集中,可能會倒果為因,理論上現貨是衍生品的定價基礎,但是在過長的傳導鏈條下,調節和定價機制存在失衡的可能。

可以回想下 07 年的次貸危機,次貸的意思是不斷的基於前提條件去打包垃圾債券,進行售賣,最初的房貸反而不再對市場具備明顯調節作用,比特幣也存在重演這種情況的客觀條件。

現貨上架,財團火拼,礦工暴死,聽著多麼順耳

比特幣仍舊缺乏生態

銘文的火爆和二層的火熱,仍舊是基於舊有機制的縫縫補補。

比特幣最初的作用,已經被反覆說,說到大家已經不耐煩 —— 點對點的電子現金,在熊市期間,基於閃電網路的小額支付創新在阿根廷等拉美國家有過嘗試。

但現在,人們拾起了比特幣的神聖性,但是用填鴨的方式濫用區塊空間。

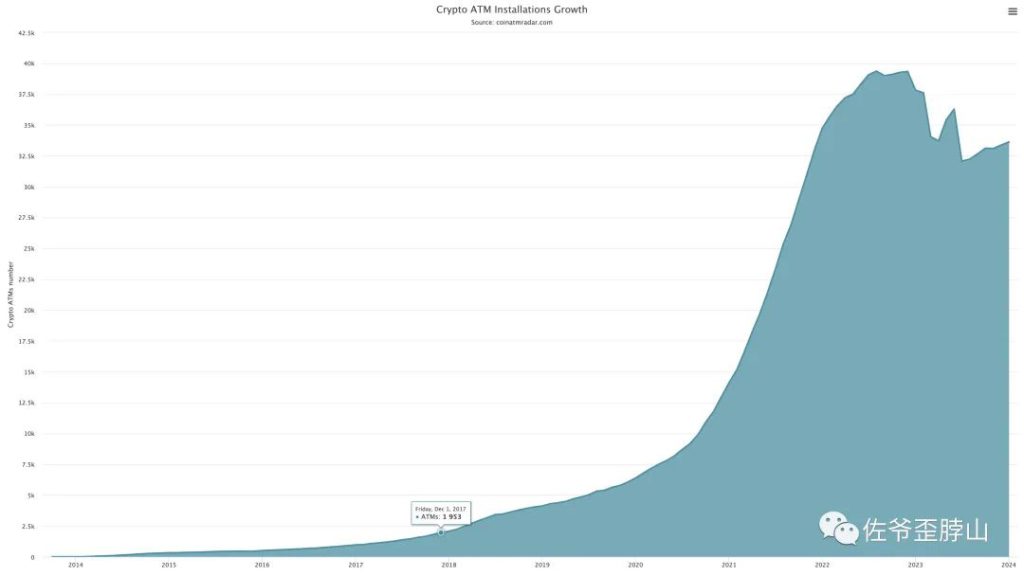

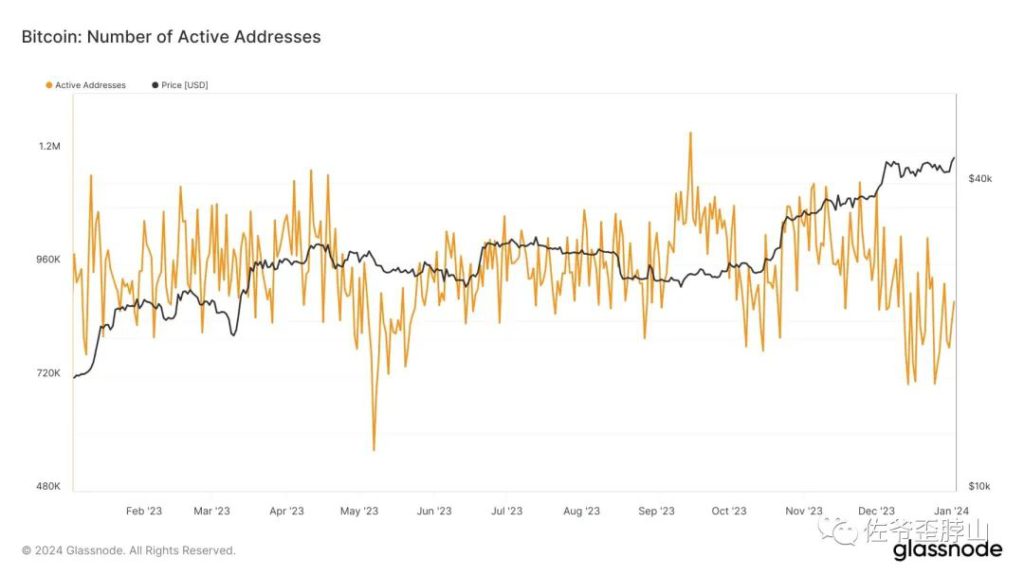

在比特幣的普及上,近期,比特幣 ATM 機和鏈上活躍地址均在小幅下降,比特幣需要實體硬體,來從物理上建立起人和人、點對點的連結,這一點可能會隨著 ETF 而大幅擴張。

而在活躍地址上,比特幣反而逐漸偏離 1 百萬的心理預期,呈現出 「鏈上開花鏈下熱」 的奇異景象,人人都在談論比特幣,但是反而在逐漸遠離使用比特幣,一種貨幣,一種電子貨幣如果沒有人使用如何流通呢?

這裡存在一個邏輯怪圈:生態缺乏導致無人使用,無人使用導致幣價缺乏支撐,幣價乏力導致礦工拋幣,礦工拋售導致場外資金囤幣,場外資金逐漸掌握定價權。

這在本質上和因特網的燒錢佔領市場別無二致,只要在前期燒錢佔領市場,那麼在取得壟斷市場後,則可以持續收取 「地租」,吃盡一個個行業的紅利,從外賣的千團大戰,到打車的快滴合並,莫不如是。

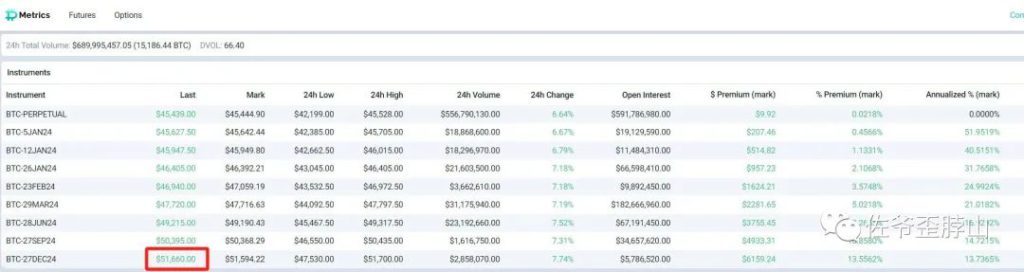

現如今,在 ETF 利好情緒下,比特幣的年末期權一路到過 51000 美元以上,嚴重偏離現貨市場價格,比特幣的價格和其作用以及礦工算力,已經沒有太大關係,可以說是最大的 Meme Coin,天大地大,情緒最大。

而在轉瞬之間,比特幣的價格從 45000 美元快速下跌至 4 萬,幣價波動之大堪比山寨幣。

結語:神聖性一定會破產

現貨 ETF 還未到來,基本上已經擊碎了礦工多年建立的算力定價體系,人們常說比特幣和其他幣種都不一樣,是獨特的煙火,逐步在信徒中建立起宗教般的神聖性,如今,一朝夢碎,塵歸塵土歸土,君不見,你連一個礦工的聲音都聽不到,也許他們還沉浸在銘文的火熱和出幣變現的歡笑中。

比特幣現貨 ETF 進退自如,但是最後的 PoW 礦工力量會就此走入歷史嗎?