歐洲央行的兩位官員近日發布一篇題為《比特幣 ETF 核准:皇帝的新衣》的文章,突然在社群媒體上炸鍋,兩位官員表示,即使美國 SEC 已經批准多個比特幣 ETF,以及湧入十億美元資金,也不能改變比特幣是一種全面的糟糕的投資和笨拙的支付手段。

(前情提要:幣市早報》以太坊攻破3100美元,創22個月新高!比特幣未能站上5.2萬)

(背景補充:比特幣大反派 Peter Schiff 改口「BTC可能飆到千萬美元」!但金價將漲更高…)

歐洲央行突發難,2 月 22 日,歐洲央行的兩位官員在官網釋出一篇題為《比特幣 ETF 獲批:皇帝的新衣》的文章,在社交媒體上炸鍋。放眼望向整個輿論場,大部分行業精英和行業 KOL 都在批評歐洲央行。

兩位官員在文章中表示,即使美國 SEC 已經批准多個比特幣 ETF,以及湧入十億美元資金也不能改變比特幣是一種全面的糟糕的投資和笨拙的支付手段。

兩位央行官員在文章中重申比特幣的公允價值為零,並指出比特幣的常見缺點,比如:波動性大、成本高、交易速度慢、挖礦能耗高。

以及比特幣當前上漲的三個結構性原因:

- 首先是,在一個不受監管市場中,「價格」不斷被操縱,沒有監督,沒有公允價值

- 對「犯罪貨幣」需求不斷增長

- 當局的判斷和措施存在缺陷。

兩位官員警告說,當紙牌屋最終倒塌時,當局必須保持警惕,以保護社會。

緊接著社交媒體上的上市公司高管以及行業 KOL 對歐洲央行過往的表現提出批評和質疑。比如,我們知道的上市公司中的最大持有者微策略創辦人 Michael Saylor,他表示:「歐洲央行希望每個人都知道比特幣。」

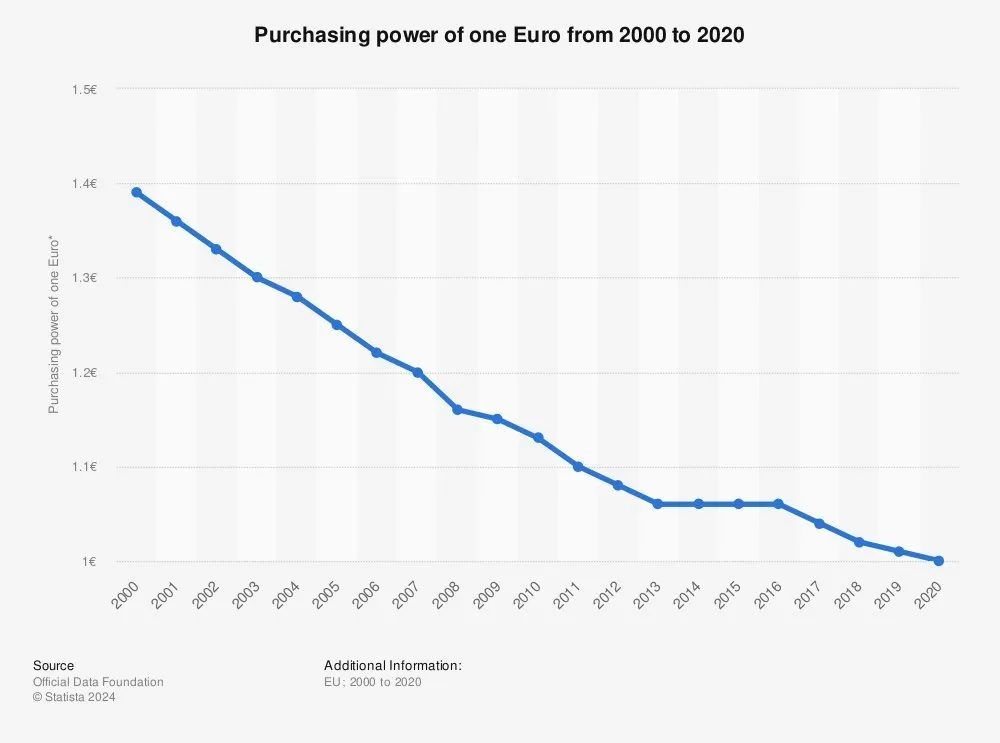

比特幣 ETF 發行商 VanEck 的戰略顧問 Gabor Gurbacs 貼出原文標題《歐洲央行:比特幣 ETF 批准赤裸皇帝的新衣》,並嘲諷表示歐洲央行也穿著皇帝的新衣,並附帶一張歐元在過去 24 年中,其購買力損失 30% 以上的圖表。

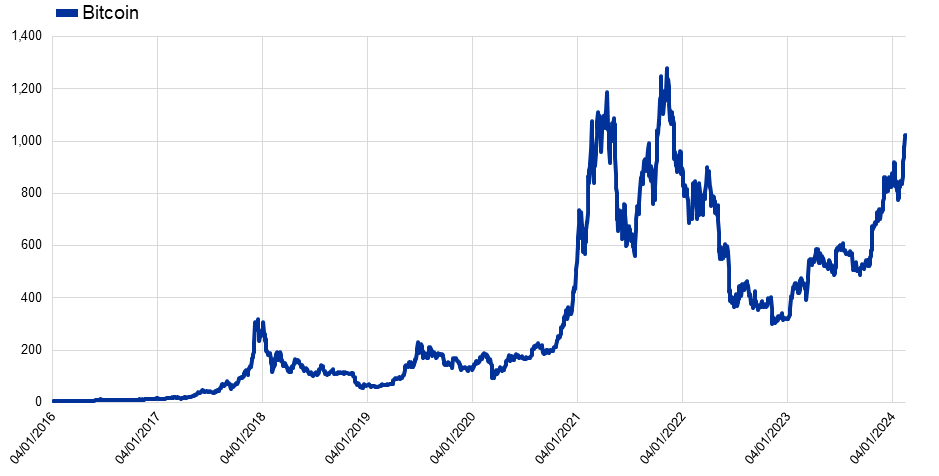

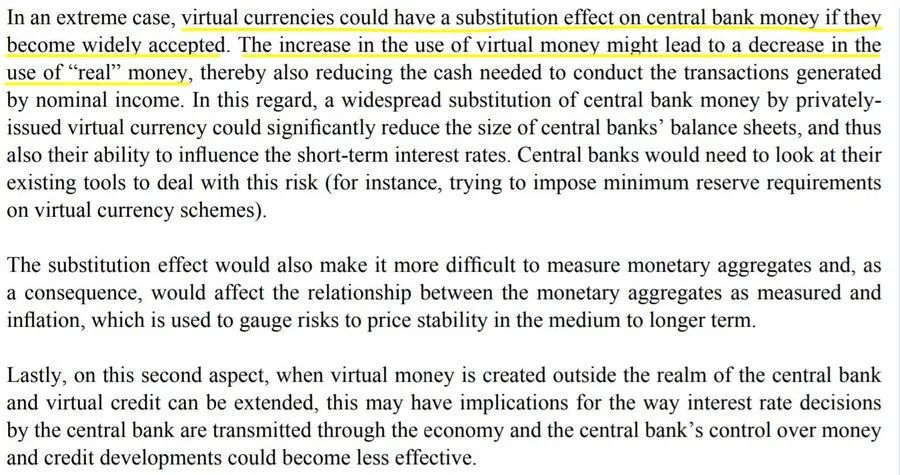

有一位行業分析師表示,這是你們歐洲央行在 2012 年 10 月寫的東西「在極端情況下,虛擬貨幣可能對央行貨幣產生替代效應」- 從那時起,比特幣對歐元的價格已經上漲了 5,700 倍。

有一位行業分析師表示,這是你們歐洲央行在 2012 年 10 月寫的東西「在極端情況下,虛擬貨幣可能對央行貨幣產生替代效應」- 從那時起,比特幣對歐元的價格已經上漲了 5,700 倍。

行業媒體高管 Marty Bent 表示,比特幣已經超越中央銀行。它們很快就會被淘汰。歐洲央行實際上是由一個已被定罪的罪犯管理的,其貨幣是靠操縱利率來運作的。

行業媒體高管 Marty Bent 表示,比特幣已經超越中央銀行。它們很快就會被淘汰。歐洲央行實際上是由一個已被定罪的罪犯管理的,其貨幣是靠操縱利率來運作的。

BTC 看漲訊號

還有人表示,這是看漲訊號,歐洲央行曾釋出《比特幣最後一搏》後,比特幣上漲了 197%。他稱,歐洲央行,繼續你的忽悠吧。

還有人稱,我認為這是一種恐懼。歐元已經存在 24 年,其購買力在此期間損失 30% 以上。人們選擇退出歐元,選擇比特幣。

縱觀下來,可以看到,大部分人的立場是反對歐洲央行對比特幣立場的。未曾看到支援歐洲央行立場的人士。無論歐元購買力下降,還是比特幣對歐元匯率上漲,是他們反擊歐洲央行的關鍵兩點。至於歐元與比特幣,孰優孰劣,我想大家心中自有公允。有任何想法可在評論區留言,大家一起討論。

我們把歐洲央行釋出的《比特幣 ETF 獲批:皇帝的新衣》翻譯成中文,供讀者參考。

比特幣 ETF 獲批:皇帝的新衣

作者:Ulrich Bindseil and Jürgen Schaaf

編譯:秦晉

比特幣未能兌現其成為全球去中心化數位貨幣的承諾,目前仍很難用於合法轉帳。最新批准的 ETF 並不能改變比特幣不適合作為支付手段或投資的事實。

1 月 10 日,美國 SEC 批准比特幣現貨 ETF。對於比特幣信徒們來說,正式批准意味著比特幣投資是安全的,以及之前的審批拉力賽則證明比特幣的勝利勢不可擋。我們不同意這兩種說法,並重申比特幣的公允價值仍為零。對社會而言,比特幣的牛市 – 熊市週期重現是一個可怕的前景。其附帶損害將是巨大的,包括對環境的破壞以及最終以犧牲不太成熟的人的利益為代價的財富再分配。

2022 年 11 月,歐洲中央銀行部落格上一篇文章揭穿了比特幣的虛假承諾,並警告稱如果不能有效解決,將會帶來社會危險。

我們認為,比特幣未能兌現其成為全球去中心化數位貨幣的最初承諾。我們還表明,比特幣作為金融資產的第二個承諾是,其價值將不可避免地繼續上漲,這同樣是錯誤的。我們警告說,如果比特幣遊說團體在立法者的無意幫助下重新掀起泡沫,就會給社會和環境帶來風險,因為立法者可能會在需要禁止的地方給予明確的支援。

所有這些風險都已成為現實。

目前,比特幣交易仍然不方便、速度慢且成本高。在暗網之外,比特幣幾乎不用於支付。打擊犯罪分子大規模使用比特幣網路的監管措施尚未取得成功。即使薩爾瓦多政府給予比特幣法定貨幣地位,並努力通過向公民免費贈送 30 美元的比特幣來啟動比特幣網路效應,也未能使比特幣成為成功的支付手段。

同樣,比特幣仍然不適合作為投資品。它不產生任何現金流(不像房地產或股票),不能用於生產(商品),也不提供社會效益(黃金珠寶)或基於傑出能力的主觀升值(藝術品)。金融知識較少的散戶投資者被「fomo」心理所吸引,導致他們可能血本無歸。

使用工作證明機制挖掘比特幣對環境造成的汙染程度不亞於整個國家的汙染規模,比特幣價格上漲意味著能源消耗增加,因為礦工需要支付更高的成本。

但是,儘管這些都是眾所周知的,而且整個加密貨幣領域的聲譽也因一長串不斷增加的醜聞而受到損害,但自 2022 年 12 月底以來,比特幣已從不足 17000 美元大幅回升至 52000 美元以上。小投資者們正在放鬆對加密貨幣的投資,儘管還沒有像三年前那樣一頭扎進去。

為什麼這隻死貓會蹦得這麼高?

對許多人來說,2023 年秋季的大漲是因美國聯準會降息前景、BTC 減半以及美國 SEC 批准比特幣現貨 ETF 所引發的。

較低利息會增加投資者的風險偏好。而現貨 ETF 的批准將為比特幣開啟通往華爾街的大門。兩者都會帶來大量資金流入 — 這是投機泡沫中唯一有效的燃料。

儘管如此,這可能只是曇花一現。雖然從短期來看,流入的資金會對價格產生巨大影響,而與基本面無關,但從長期來看,價格最終會迴歸其基本價值。在沒有任何現金流或其他回報情況下,資產的公允價值為零。脫離經濟基本面,每個價格都同樣不可信 — 這對騙子來說是一個絕佳機會。

同樣,將 ETF 用作融資工具也不會改變相關資產的公允價值。只有一種資產的 ETF 顛覆了其實際的金融邏輯(儘管美國也有其他 ETF)。ETF 通常旨在通過持有市場中的許多單個證券來分散風險。為什麼有人要向資產管理公司支付只託管一種資產的費用 — 而不是直接使用託管人,在大多數情況下,託管人就是一個巨大的加密貨幣交易所,甚至是在沒有任何中介情況下免費持有加密貨幣?此外,已經有其他簡便的方法來獲得比特幣的上市倉位,或在無需任何中介的情況下購買比特幣。問題從來就不在於缺乏使用比特幣投機的可能性,而在於它只是投機。最後,最極具諷刺意味的是,比特幣的目標是顛覆被妖魔化的原有金融體系,但它卻需要傳統金融中介機構才能傳播到更廣泛的投資者群體中。

BTC 減半將在 4 月中旬進行。在比特幣網路挖出 21 萬個區塊後,比特幣礦工處理交易的區塊獎勵將減半。目前每天 900 枚 BTC 限額將被削減至 450 枚。比特幣減半降低挖礦的比特幣獎勵,儘管其成本仍然很高。在過去,這種減半會導致價格上漲。但是,如果這是一種可靠模式,那麼價格上漲就已經被完全定價了(有人說情況就是這樣)。

雖然當前的漲勢是由暫時性因素推動。但有三個結構性原因可以解釋其表面看上去的韌性:首先是,在一個不受監管市場中,「價格」不斷被操縱,沒有監督,沒有公允價值。其次是,對「犯罪貨幣」需求不斷增長。最後是,當局的判斷和措施存在缺陷。

自比特幣誕生以來的價格操縱行為

比特幣的歷史充滿價格操縱和其他型別的欺詐行為。對於一種沒有公允價值的資產來說,這可能並不令人感到驚訝。在最初幾個週期中,加密貨幣交易所被關閉,經營者因詐騙被起訴。

而在去年的上漲行情中,定價仍然可疑。2022 年,福布斯在一項針對 157 家加密貨幣交易所的分析中發現,每天報告的比特幣交易量中有 51% 很可能是假的。

在最近被稱為「加密寒冬」的明顯低迷時期,交易量大幅減少,市場操縱在流動性較低時影響更大,因此操縱可能變得更加有效。據估計,2019 年至 2021 年期間,比特幣的平均交易量約為 200 萬枚,而 2023 年僅為 50 萬枚。

犯罪貨幣:資助邪惡

正如批評者經常指出的那樣:加密貨幣的一個主要用途是為恐怖主義和洗錢、勒索軟體等犯罪行為提供資金。對這種臭名昭著的益處的需求量很大,而且還在不斷增長。

儘管市場不景氣,但非法交易量卻持續上升。可能的應用範圍很廣。

比特幣仍然是數位世界洗錢首選,2022 年,非法地址轉移的加密貨幣達 238 億美元,比上年增長 68.0%。這些資金中約有一半是通過主流交易所轉移的,儘管這些交易所已採取合規措施,但仍是將非法加密貨幣轉化為現金的渠道。

此外,加密貨幣仍然是勒索軟體的首選支付手段,2023 年,針對醫院、學校和政府辦公室的攻擊已產生 11 億美元收益,而 2022 年的收益則為 5.67 億美元。

當局誤判?

國際社會最初承認比特幣缺乏積極的社會效益。由於指導方針的抽象性,以及對比特幣與傳統金融資產不同的擔憂,立法者在制定具體法規時猶豫不決。然而,來自資金雄厚的遊說者和社交媒體的輿論壓力促使他們做出妥協,這被理解為對比特幣投資的部分認可。

在歐洲,2023 年 6 月頒佈的《加密資產市場條例》(MiCA)旨在遏制加密單位的欺詐性發行者和交易者 — 儘管最初的意圖是針對真正的加密資產 — 但最終的重點是穩定幣和服務提供商,儘管沒有對比特幣本身進行監管和限制。同時,訊息靈通的局外人可能會產生錯覺,以為有了 MiCA,比特幣也會受到監管和安全。

在美國,美國 SEC 對比特幣 ETF 的態度最初大概是妥協,傾向於期貨 ETF,因為它們被認為波動性較低,價格操縱風險較低。然而,2023 年 8 月的一項法院裁決迫使美國 SEC 批准現貨 ETF,導致市場大幅上漲。

儘管有證據表明比特幣對環境存在巨大的負面影響,但美國和歐盟至今都沒有採取任何有效措施來解決比特幣的能源消耗問題。

比特幣的去中心化性質已給當局帶來挑戰,有時會導致不必要的監管宿命論。但比特幣交易提供的是假名而非完全匿名,因為每筆交易都與公共區塊鏈上的唯一地址相關聯。因此,比特幣一直是被詛咒的匿名工具,為非法活動提供便利,並導致通過追蹤交易對違法者採取法律行動。

此外,比特幣不應該受到強有力的監管幹預,甚至實際上是禁止使用,這似乎也是錯誤的。認為比特幣不會受到執法機構的有效監管,這種想法是非常具有欺騙性的,即使對於 DAO 來說也是如此。DAO 是成員所有的數位社群,沒有中央領導,以區塊鏈技術為基礎。最近的一個案例 BarnBridge DAO,該組織因未能登記加密證券的發行和銷售而被美國 SEC 罰款 170 多萬美元。儘管該 DAO 聲稱擁有自主權,但在美國 SEC 對其創辦人施加壓力後,該 DAO 還是達成了和解。當去中心化基礎設施管理者被發現時,當局可以對其進行起訴,這凸顯了其所聲稱的自治權的侷限性。

這一原則同樣適用於比特幣。比特幣網路有一個治理結構,其中的角色被分配給明確的個人。鑑於使用比特幣進行非法支付的規模很大,當局可以決定對這些人進行起訴。只要立法者認為有必要時,就可以對去中心化金融進行強有力監管。

最近的發展,如對控制不嚴的行為增加罰款,以及歐盟同意加強加密資產的反洗錢規則。表明人們日益認識到需要加強對加密領域的監管。

結論

比特幣的價格水平並不是其可持續性的指標。比特幣沒有經濟基本資料,也沒有公允價值,無法據此做出嚴肅預測。投機泡沫中沒有「價格證據」。

相反,投機泡沫的再膨脹表明比特幣遊說集團的有效性。「市場」資本化量化了紙牌屋倒塌時將造成的整體社會損害。當局必須保持警惕,保護社會免受洗錢、網路和其他犯罪、金融教育水平較低人群的經濟損失以及廣泛的環境破壞。這項工作尚未完成。