以太坊再質押協議 Eigenlayer 主打 ETH 「共享安全」的重大創新,並允許用戶將 ETH、lsdETH 及 LP Token 質押在其他公鏈、預言機、中間件等,作為節點並得到驗證獎勵,有望延續 24 年的新敘事。本文源自 7upDAO 的推特長文,經授權後由動區整理成文。

(前情提要:美國對質押加密貨幣下死手,大漲的 LSD 板塊能延續熱度? )

(背景補充:美國要搞「94大屠殺」?Coinbase執行長爆料,讓ETH質押風險浮出水面)

以太坊再質押協議 Eigenlayer 是能夠至少延續到 24 年的新敘事,作為主打 ETH「共享安全」的重大創新,其提出的 LSD 流動性 Token 的再質押方案,具有多條敘事邏輯加持,眾多機構在 22 年終回顧中將其放在重要位置:

- ETH 共識層擴容

- 活絡 LSD 資產,樂高更上一層,三層收益

- 真實收益的價值捕獲,為 ETH 生態下次牛市的重要推手

- LSD 中游紅海(過度競爭)+ 存量(0.5B$),應更關注上游 DVT,下游聚合器、lsdETH 再質押方案

- ETH「共識層擴容」新敘事,接力執行層擴容

項目簡介

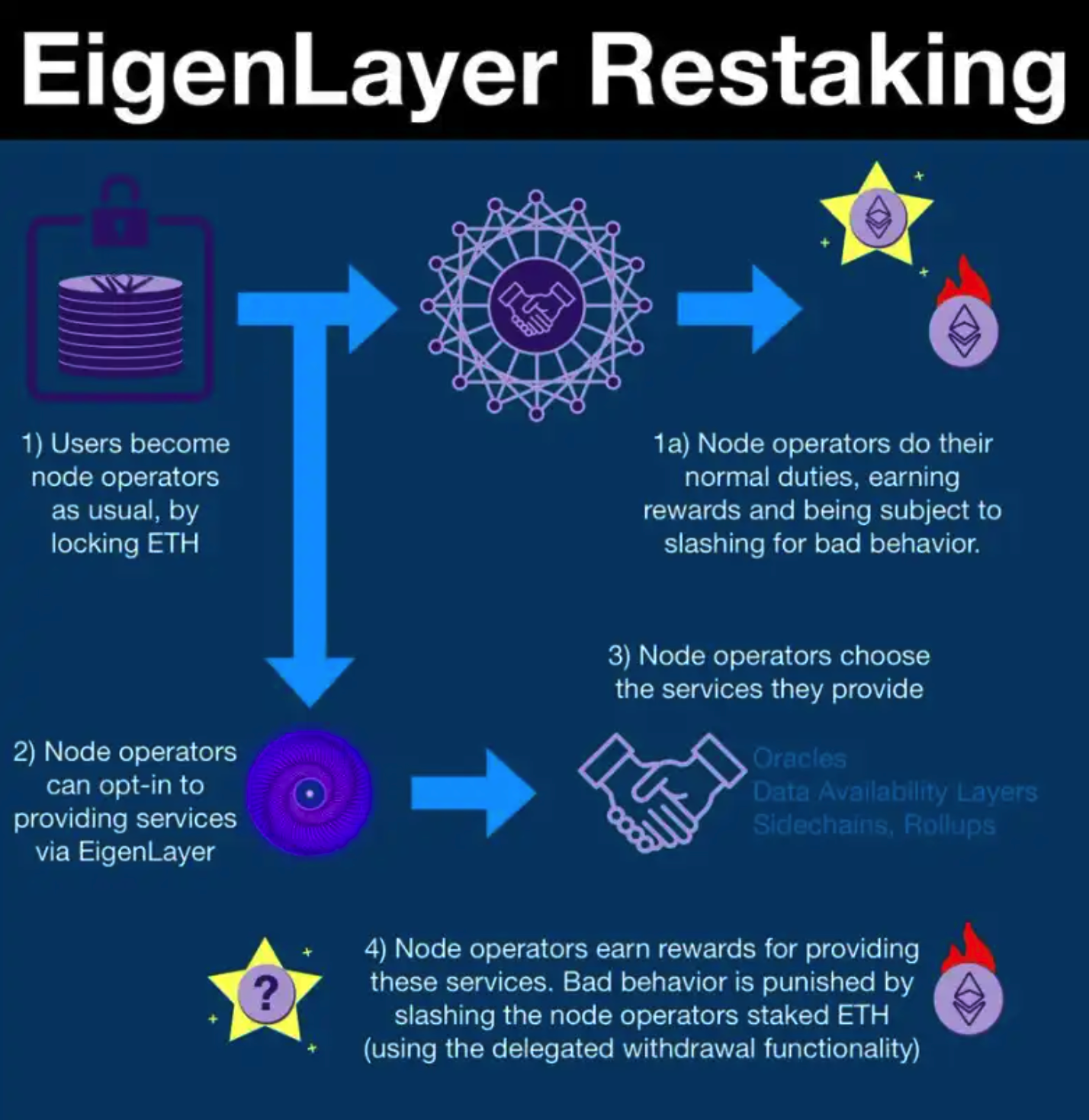

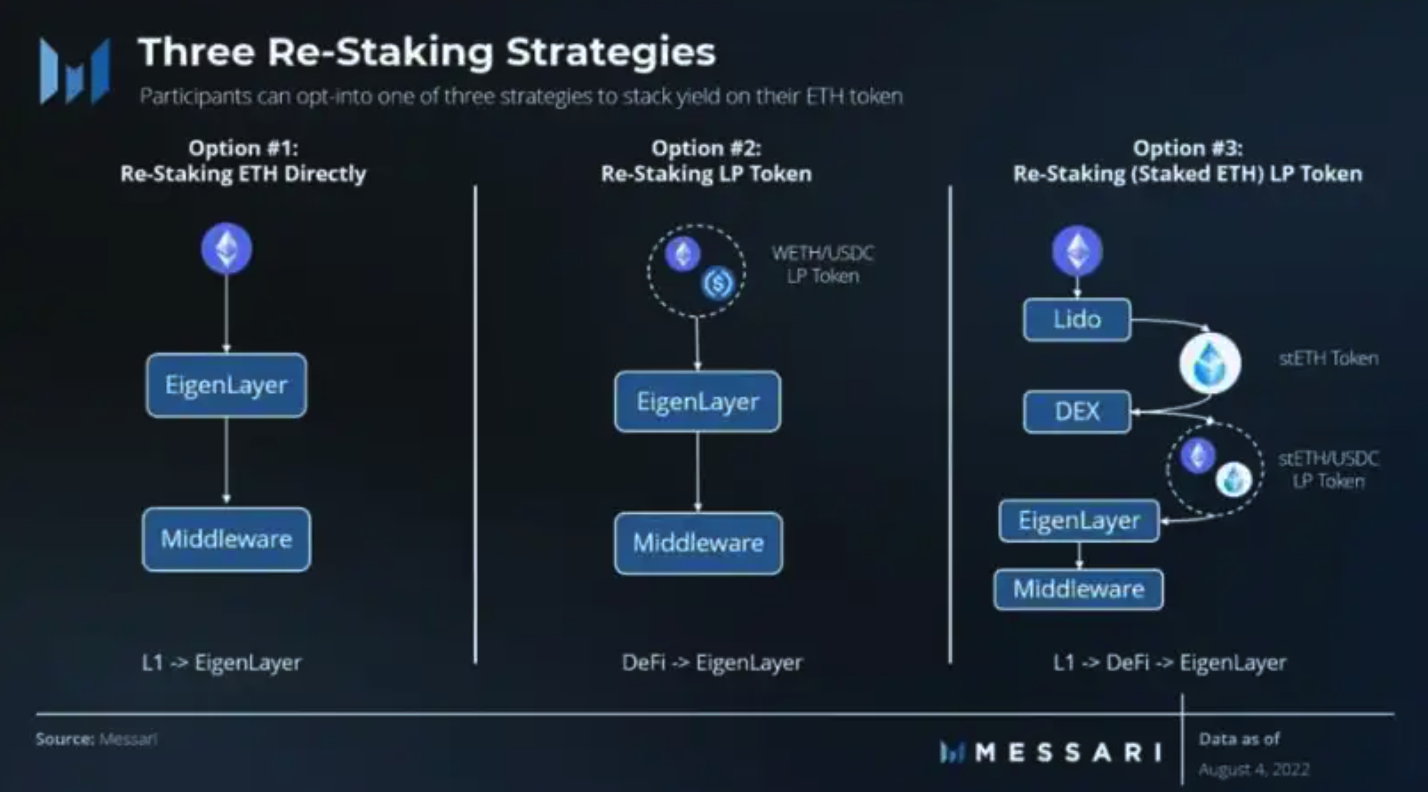

Eigenlayer 提出的再質押(Re-staking)方案,允許用戶將 ETH、lsdETH 及 LP Token 質押在其他公鏈、預言機、中間件等,作為節點並得到驗證獎勵,這樣第三方項目可以藉用 ETH 主網的安全性,ETH 共識層的安全性得到釋放。

節點網路安全性來自三個方面:資產價值、攻擊成本、節點數量,ETH 網路共識層安全性由質押資金「潛在罰沒風險」保障,即我們常說的暴力手段維繫安全性。

節點網路安全性來自三個方面:資產價值、攻擊成本、節點數量,ETH 網路共識層安全性由質押資金「潛在罰沒風險」保障,即我們常說的暴力手段維繫安全性。

L2 將交易數據反饋給主網並稽查,以繼承安全性,而 Eigenlayer 通過質押「類 ETH 價值資產」成為驗證節點,以質押罰沒的「暴力手段」借用主網的安全性。

敘事方向

模塊化敘事:共識層新方向的探索

區塊鏈的模塊分層主要可以劃分為四部分:

共識層(Consensus Layer)解決安全和信任,決定交易的順序性、有效性以及節點之間的⼀致性數據可⽤性層(Data Availability Layer)對數據進行儲存和驗證,即保證交易數據可以被使⽤結算層(Settlement Layer):保證指令執行的正確性,結算出狀態承諾執⾏層(Execution Layer):計算狀態轉換。

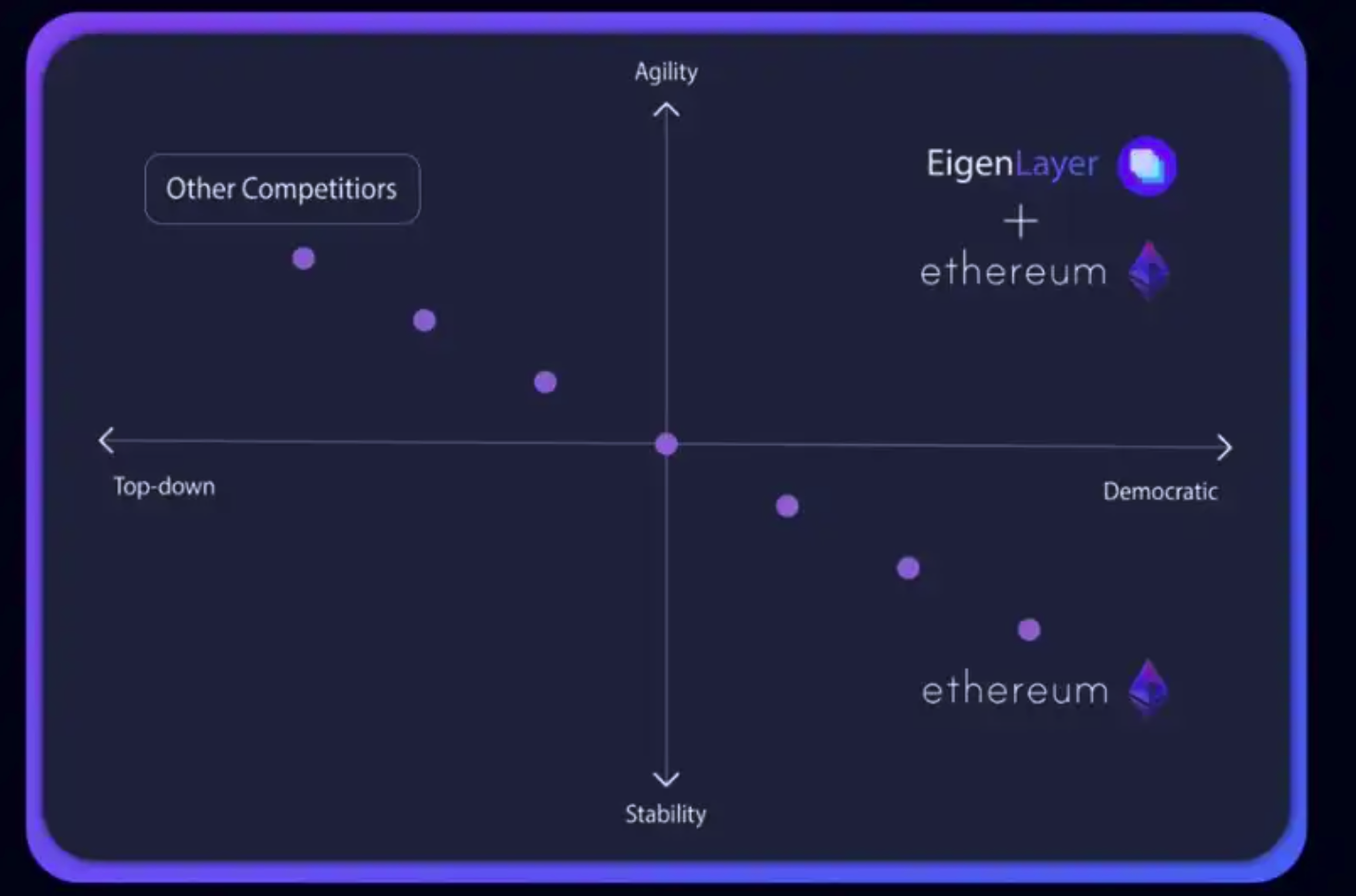

共識層模塊化敘事:其實 Eigenlayer 也是在做模塊化的事情,只是反其道而行之,避開執行層或數據可用性層的缺陷,不試圖通過改進的方式做 L1 或 L2(過度競爭),而是充分利用以太坊最大的優勢——安全,增加以太坊共識層的延展性,同時讓共識層驗證節點能夠獲得更多收益、對接更多項目方。

依託於以太坊信任層網路(或者說以太坊龐⼤的質押資本),搭建驗證平台和質押平台,給基礎設施 / 中間件服務商提供構建共識信任的方式,讓對接到 Eigenlayer 的項目方可以繼承以太坊的安全性。

依託於以太坊信任層網路(或者說以太坊龐⼤的質押資本),搭建驗證平台和質押平台,給基礎設施 / 中間件服務商提供構建共識信任的方式,讓對接到 Eigenlayer 的項目方可以繼承以太坊的安全性。

從兩個方面,一個是增加攻擊作惡成本(相比於質押原生 Token 有更強的價值穩定性),懲罰成本更具有威懾力;一個是節點本身的可信程度,以太坊質押者更成熟、更傾向於不會「貪圖小利」。當然,還需要看能否得到眾多以太坊驗證節點的支持,否則的話很難繼承主網的安全性。

類比 COSMOS 的共識層共享安全:在很長一段時間裡(直到今天),ATOM 幾乎沒有任何用途。但一旦 2.0 共享安全上線,ATOM 就可用於驗證不斷擴大的 IBC 生態系統中的應用鏈,也是拓展驗證節點收益很好地一條途徑,天才創舉,或許能成為 cosmos 生態的核心機制,又或許 cosmos 搞不成的共享安全在以太坊上可以順利進行..

降低項目方門檻

對於新的項目方而言,無論是 Layer1 還是預言機網路、跨鏈項目,他們都必須建立自己的安全基礎,或者 EigenLayer 所說的「信任層」。例如,比特幣的安全和信任層來自工作量證明(PoW)挖礦,保證數據的真實可信。

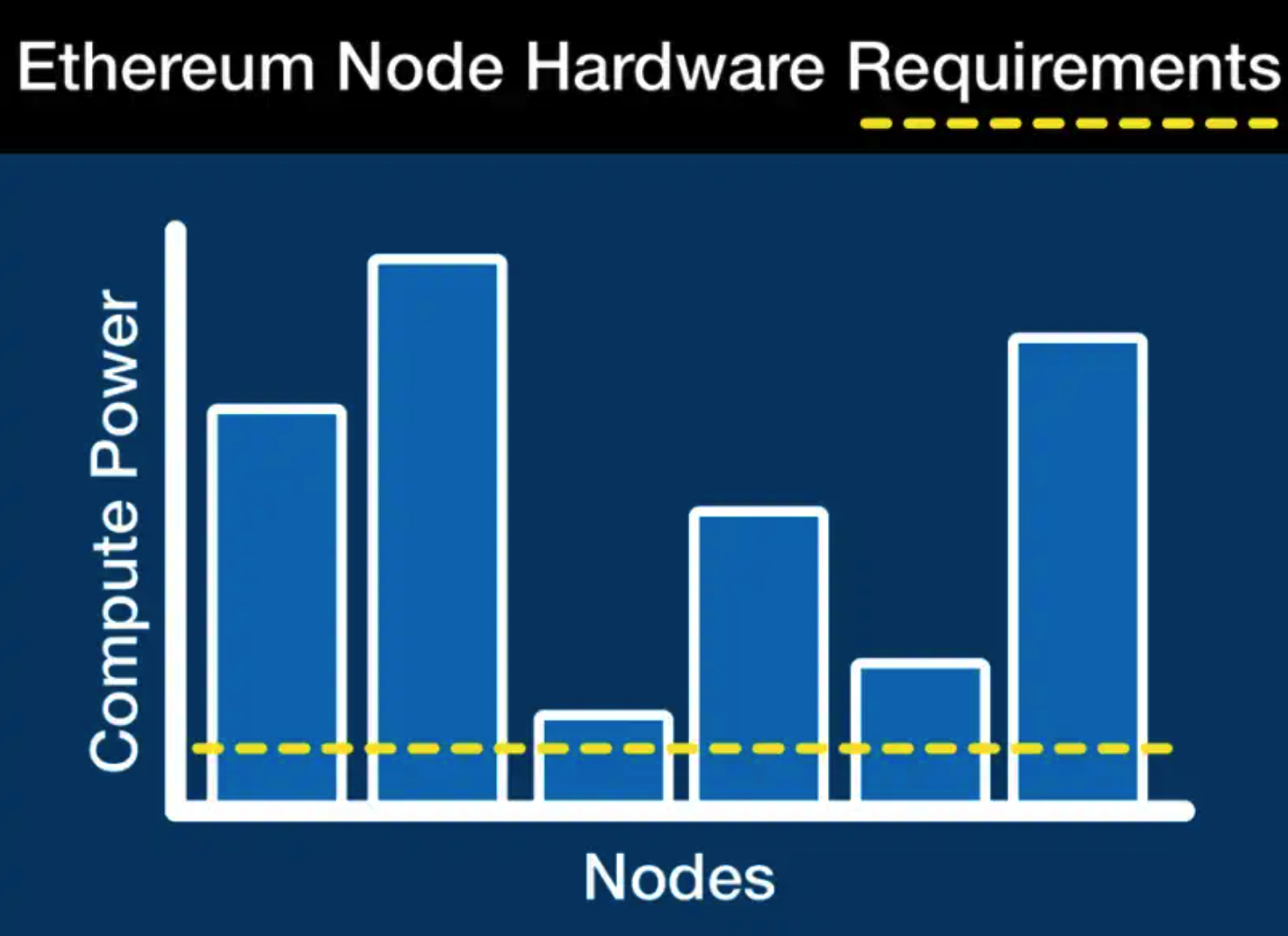

很多項目方是需要從 0 構建驗證節點的,直白些需要保證訊息、資金安全的項目都需要驗證節點,例如跨鏈橋需要委員會管理私鑰,預言機節點需要質押大量資金以做信任假設,保證傳輸數據、餵價的真實可信。

區塊鏈之間、DAPP 間的信任是相互割裂的,各自維持生態的信任支付高昂的資金成本,構建節點是很多項目方進入區塊鏈最大的門檻,類似於一場軍備競賽,很多項目方不斷延遲上線就是主網構建有問題。而以太坊信標鏈現在有超過 1300 萬枚 ETH 質押,龐大的體量如果能夠通過一種方式作為另一個項目方的信任層,能很大程度減少一個全新項目方運營的成本,將更多的精力放在核心功能和用戶體驗上。

區塊鏈之間、DAPP 間的信任是相互割裂的,各自維持生態的信任支付高昂的資金成本,構建節點是很多項目方進入區塊鏈最大的門檻,類似於一場軍備競賽,很多項目方不斷延遲上線就是主網構建有問題。而以太坊信標鏈現在有超過 1300 萬枚 ETH 質押,龐大的體量如果能夠通過一種方式作為另一個項目方的信任層,能很大程度減少一個全新項目方運營的成本,將更多的精力放在核心功能和用戶體驗上。

另外緩衝質押 Token 的 staking 解鎖的死亡螺旋。

接力 LSD 賽道,質押、收益飛輪更上一層樓

Eigenlayer 可以作為 LSD 敘事的延續,雖上海升級後會帶來 ETH 總質押量的上升,但避不開這是存量市場,1500(ETH 每日產出)* 365 * 1W$(假設 ETH 價格)*0.1(LSD 賽道收益分成)= 0.5B$,紅海(過度競爭)+ 存量(0.5B$),應更關注其上下游賽道,上游 DVT,下游聚合器、lsdETH 再質押方案。

Eigenlayer 可以作為 LSD 敘事的延續,雖上海升級後會帶來 ETH 總質押量的上升,但避不開這是存量市場,1500(ETH 每日產出)* 365 * 1W$(假設 ETH 價格)*0.1(LSD 賽道收益分成)= 0.5B$,紅海(過度競爭)+ 存量(0.5B$),應更關注其上下游賽道,上游 DVT,下游聚合器、lsdETH 再質押方案。

LSD 資產,樂高更上一層,真實收益的價值捕獲,如果 ETH 主網質押率達到 50%,預計整體 DeFi 鎖倉量 U 本位將擴充 10X,lsdETH 在 DeFi 中充當借貸資產 > 交易資產,其槓桿後的收益上限亦是有限,且收益率會隨著 TVL 規模逐漸下降,因此需要外部收入支撐如此大的鎖倉量。

三位一體的收益提振

透過 Eigenlayer 提出的再質押方案,流動性Token 除了在以太坊系統捕獲收益外,在其他跨鏈橋、預言機等也能獲得收益,如果後續推出 lsdETH 的 LP 質押,可以做到收益三位一體。

質押以太坊收益

合作項目方節點構建、驗證的 Token 獎勵

流動性 Token 質押 DeFi 組 LP 的獎勵

節點都做了,DA 層當然要蹭一蹭

去年 4 月 EigenLayer 開始了內部測試網測試,5 月參加了以太坊 DevConnect 開發者大會論壇和 ZK 峰會論壇,最近參加了波哥大黑客松,露臉的機會也讓很多 VC 注意到這個項目,Messari 推薦了這個項目。

EigenLayer 可以成為 Celestia 的競爭者。EigenLayer 的旗艦產品之一是一個數據可用性模塊。

相對於 Celestia,EigenDA 所具有的優勢在於:無需自我搭建主網節點,Ei 本來就是做這件事情的,將以太坊主網上的驗證節點以激勵的方式吸引到 Ei 做多項目的並行驗證;

從正統性的角度來說,集成了以太坊節點的良好共識,對以太坊的節點和安全性只是「借用」,而不是頂替,同時由於節點在不同項目中承擔驗證的通道,其承擔的責任和作惡潛在的「罰沒收益」都是更大的,從這點說能夠增加節點的可信程度,未來也能從側面增加以太坊的安全性,添加了 DA 層後,節點收益或許能再度擴大?充分激發 Ei 能同以太坊產生協同效應。

從正統性的角度來說,集成了以太坊節點的良好共識,對以太坊的節點和安全性只是「借用」,而不是頂替,同時由於節點在不同項目中承擔驗證的通道,其承擔的責任和作惡潛在的「罰沒收益」都是更大的,從這點說能夠增加節點的可信程度,未來也能從側面增加以太坊的安全性,添加了 DA 層後,節點收益或許能再度擴大?充分激發 Ei 能同以太坊產生協同效應。

另外,與 Celestia 不同,EigenDA 不是一個共識層,所以它的成本會更低,吞吐量會更大。

Ei 要做的就是通過多重、差異化的激勵方式,「引誘」以太坊的礦工完成共建。

安全問題

- 多了一個信任層,駭客攻擊少不了

- 以太坊價值捕獲增加,合作項目價值捕獲能力降低

- 項目方主權喪失,共識層直接「外包出去」

- 中心化風險,但創辦人解釋以太坊只是間接質押在 Eigenlayer,直接質押在各個項目上面

- 該項目仍在測試開發中,主網預計在今年 5 月至 7 月推出。

📍相關報導📍

LSD巨頭|Lido、Frax 和 Rocket Pool 優劣分析,上海升級前該選誰?