Footprint發布 2025 年 2 月公鏈行業研報,本月,比特幣表現穩健,主導地位進一步增強,而包括 Solana、Avalanche 和以太坊在內的大多數鏈均出現大幅下跌,Berachain、Base鏈和 Uniswap 的Layer 2成為本月亮點。

(前情提要:22條主流公鏈2024表現覆盤:半數活躍度下滑、Hyperliquid 多項數據排第一)

(背景補充:一月公鏈行業研報:比特幣主導地位強化、以太坊表現仍疲軟 )

2025 年 2 月,區塊鏈市場經歷了一次明顯的市場調整,對老牌網路和新興公鏈都構成了挑戰。比特幣表現穩健,主導地位進一步增強,而包括 Solana、Avalanche 和以太坊在內的大多數鏈均出現大幅下跌。儘管如此,公鏈領域開發活動並未放緩:Berachain 主網釋出、Base 基礎設施升級以及 Uniswap 的 Layer 2 推出成為本月亮點。

市場概覽

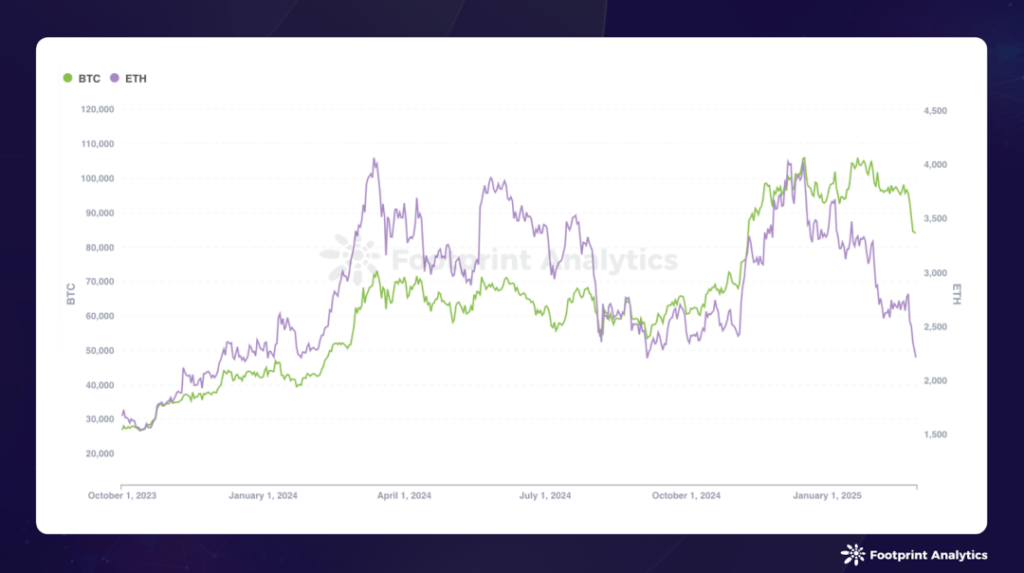

2 月市場出現明顯的回撥:比特幣從 98,768 美元下跌至 84,177 美元,跌幅達 14.8%,而以太坊跌幅更大,從 3,065 美元下跌至 2,216 美元,下跌 27.7%。月末最後一週,隨著安全恐慌情緒蔓延,拋售壓力進一步加劇。

此次回調緊隨 1 月的牛市行情,但市場訊號混雜,投資者在樂觀情緒與安全漏洞引發的擔憂之間搖擺。市場情緒惡化,風險偏好下降,尤其是在 Memecoin 等投機性領域。全球範圍內,北美市場因政策變化表現出謹慎樂觀,而亞太市場則更強烈地感受到了駭客攻擊的衝擊。

監管與政策變化

川普政府的加密貨幣行政令重點關注自託管和穩定幣發展,為行業提供了難得的政策明確性。然而,2 月 21 日發生的 ByBit 駭客事件,損失達 15 億美元,創下加密貨幣歷史最大損失記錄,引發了新的安全擔憂,市場情緒迅速轉變。

與此同時,SEC 的態度有所軟化,暫停了對 Coinbase、Binance 和 Uniswap 等企業的調查,並放棄了對 「交易商規則」 的上訴。兩黨支援的《GENIUS 法案》(《美國穩定幣國家創新指導與建立法案》)進一步強化了穩定幣的監管框架,顯示出美國監管環境的友好趨勢。

投資者行為反應了這種動盪。由阿根廷總統米萊相關代幣推動的 Memecoin 熱潮,因相關負面新聞而迅速降溫,估值暴跌,交易量大幅萎縮。這一轉變暗示了市場正在從高風險資產中撤退。

Layer 1

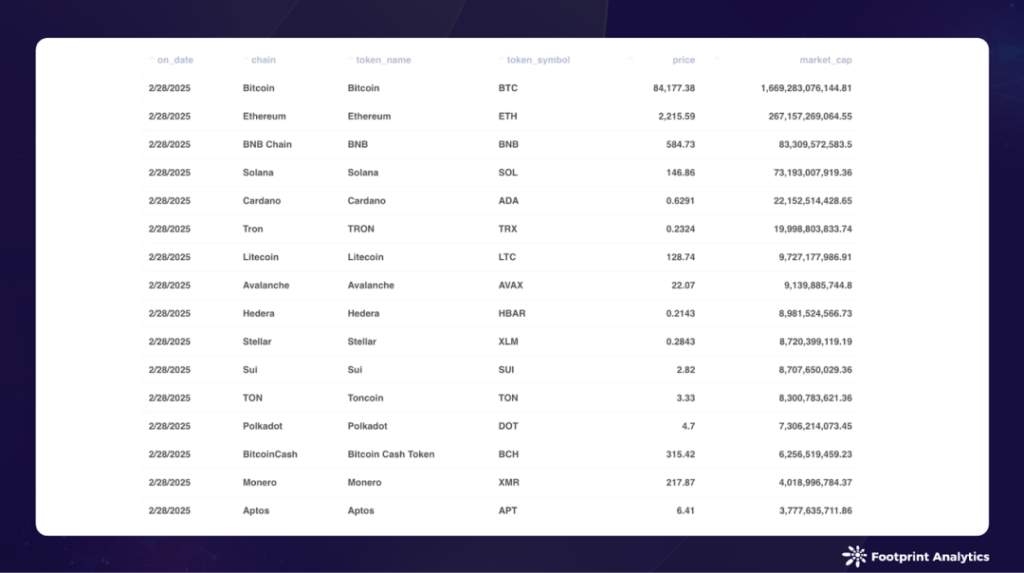

Layer 1 公鏈普遍承壓,市值總額下滑 20.8% 至 2.3 兆美元。比特幣的主導地位從 71.3% 上升至 74.2%,而以太坊的份額從 14.0% 萎縮至 11.9%。BNB 鏈份額小幅上升至 3.7%,但 Solana 在價格暴跌 36.3% 後,份額從 4.0% 下滑至 3.3%。

萊特幣逆勢而上,上漲 1.0% 至 128.7 美元,而 Solana(-36.3%)、Avalanche(-35.7%)等則表現落後。

DeFi TVL 下降 20.0% 至 829 億美元,其中以太坊為 449 億美元(下降 21.7%),Solana 為 86 億美元(下降 34.1%)。

Berachain 異軍突起,在 2 月 6 日主網啟動後迅速躍居第六位,TVL 達 32 億美元。該鏈發行了 8,000 萬 BERA 代幣,採用 「流動性證明」 模型 —— 這是一種創新的質押方式,將流動性轉化為網路安全。繼 2024 年 1 億美元融資後,本月的空投和治理權益激勵了市場熱情。與傳統的權益證明不同,這種方法可能重新定義公鏈如何平衡增長與穩定性,使 Berachain 成為值得關注的專案。

延伸閱讀:熊鏈 Berachain 三代幣模型機制詳解,Proof of Liquidity 特色是什麼?

Solana 的 Memecoin 熱潮明顯降溫。高調的失敗案例,如與阿根廷總統米萊相關的代幣,損害了市場信心,導致 Raydium 等 DEX 平臺交易量大幅下滑。雖然 Memecoin 不會消失,可以將其視為數位收藏卡牌,但其狂熱高峰可能已經過去,交易者開始更加關注基本面而非炒作。

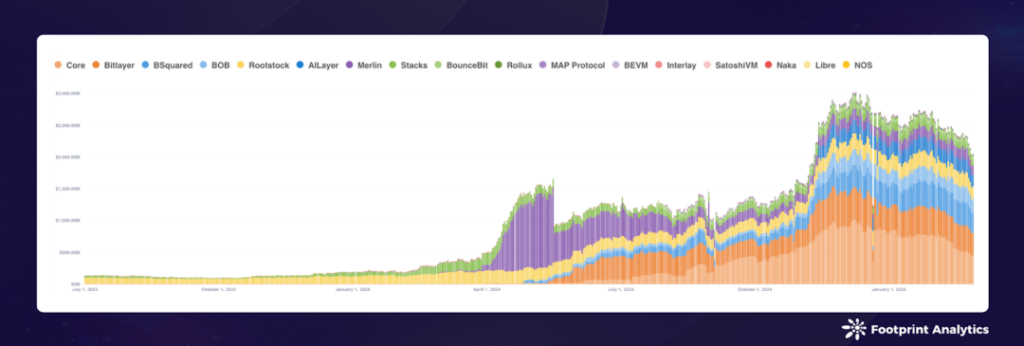

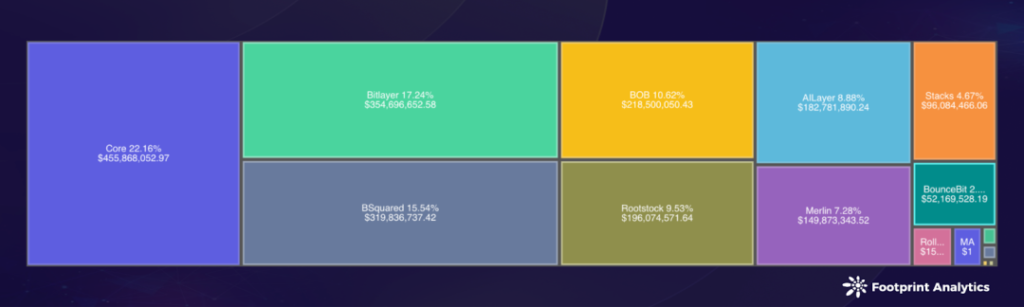

比特幣 Layer 2 & 側鏈

比特幣 L2 和側鏈的 TVL 從 27 億美元縮減 24.5% 至 21 億美元。Core 以 4.6 億美元的 TVL 領先(下降 42.0%),其次是 Bitlayer(3.5 億美元)和 BSquared(3.2 億美元)。BOB 表現突出,僅下跌 7.9% 至 2.2 億美元。

在中型平臺中,Merlin 表現較好,TVL 小幅下降 9.3% 至 1.5 億美元。小型平臺則面臨更大壓力,SatoshiVM 下跌 31.5%,MAP Protocol 下跌 29.6%,Interlay 下跌 27.4%。

該領域的低迷與 Stacks 共同創辦人 Muneeb Ali 在 Consensus 2025 上的觀點一致:「隨著初期熱情消退,現有比特幣 Layer 2 專案中超過三分之二將在三年內消失。」 他預測市場將面臨嚴峻挑戰,而 2 月行業低迷表明整合或許已經開始。展望未來,那些能夠證明實際效用的平臺可能會比僅靠勢頭維持的專案更具持久力。

以太坊 Layer 2

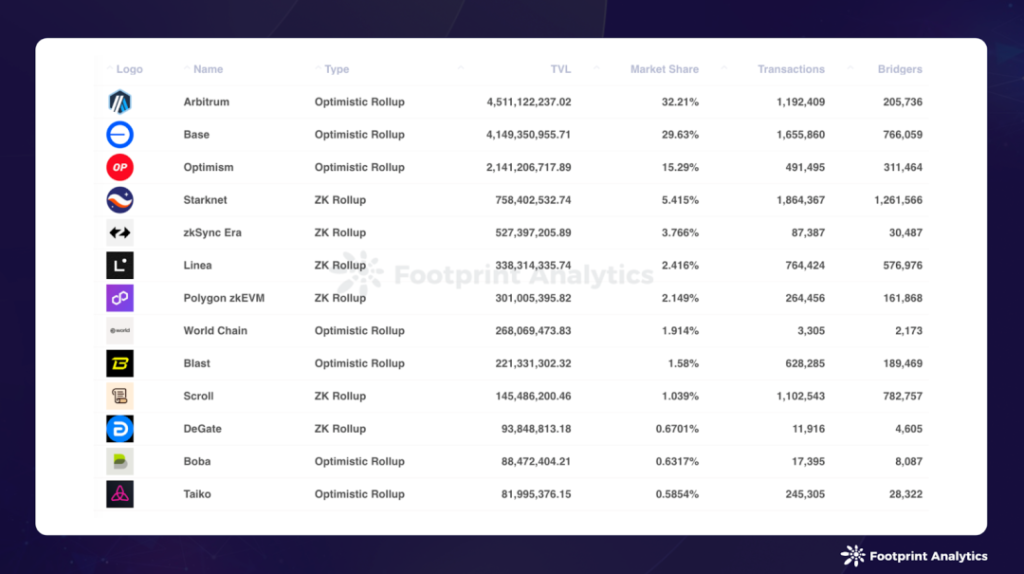

以太坊 L2 TVL 下降 23.4% 至 140 億美元。Arbitrum 以 45 億美元的 TVL 保持領先地位(下降 33.4%),Base 以 42 億美元的 TVL(下降 10.6%)攀升至第二位,將 Optimism(21 億美元)擠至第三。Polygon zkEVM 暴漲 104.1% 至 3.0 億美元,成為本月罕見的亮點。

Base 推出了 Flashblocks(更快的交易確認)、Appchains(訂製化 L3)和智慧錢包子帳戶,旨在保持使用者黏性。Unichain 在 2 月 16 日主網啟動,此前其測試網已累計處理 9,500 萬筆交易,定位為擴容效能的遊戲規則改變者,Circle 等重量級機構已加入。Starknet 的 Nums 應用鏈,作為一種 Layer 3 遊戲創新,展示了模組化設計的未來。

與此同時,Sonic EVM 雖然不是以太坊 Layer 2,但其 2 月 27 日 Mobius 主網上線作為 Solana 的首個 SVM 鏈擴展,吸引了大量關注,實現了 10,000 TPS,並在幾天內為 Aave 帶來了 4,760 萬美元的資金。這些舉措表明 Layer 2 專案正在加倍投入技術,而非只是噱頭。

Vitalik Buterin 在 2 月 19 日發表評論,強調以太坊需要在日益激烈的競爭中明確自身定位。他推動 Layer 2 在可擴展性(如 17 倍交易提升)和互操作性方面發揮領導作用,指出它們已從 「高階多重簽名」 演變為強大的網路。儘管他未直接評論 Sonic EVM,但其 EVM 相容性和速度與他對 「以太坊宇宙」 無縫連線的願景相呼應。不過,他也對生態系統中類似賭場的傾向表示不滿,呼籲關注真實價值而非投機泡沫。

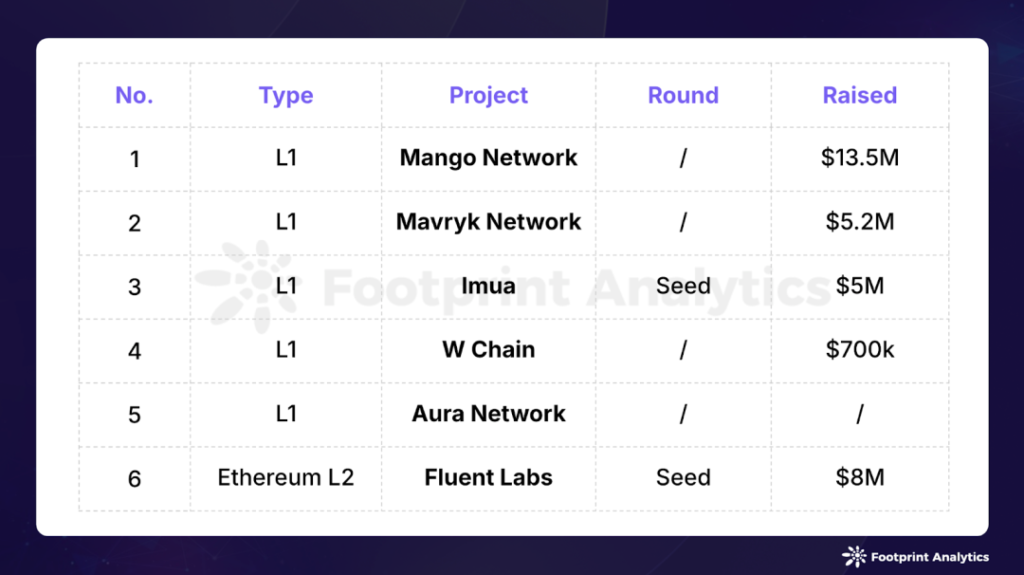

融資情況

融資活動放緩,2 月共完成 6 筆交易,總額為 3,240 萬美元。Mango Network 為其 EVM-MoveVM 混合鏈籌集了 1,350 萬美元,計劃在 2025 年第一季度推出。Fluent Labs 獲得了 800 萬美元融資,用於開發連線以太坊和 Solana 的多虛擬機器 Layer 2。

本報告資料來源於 Footprint Analytics 的公鏈研究頁面,該頁面提供了一個易於使用的儀表板,包含了解公鏈領域最關鍵的統計資料和指標,並即時更新。

本文內容僅作行業研究和交流使用,不構成任何投資建議。市場有風險,投資需謹慎。

本文作者:Stella L ([email protected])

資料來源:Footprint Analytics 公鏈研究頁面(點選文末閱讀原文即可檢視)

📍相關報導📍

Solana 將迎 SIMD-0123、0228 兩大升級,驗證者收益恐縮水 95%?