聯準會上周決議一口氣降息 2 碼,開啟新一輪寬鬆週期,但這使美國債券市場對通膨的擔憂再起,害怕聯準會將重點從抑制通膨轉向保護就業市場,可能導致物價壓力反彈。

(前情提要:芝加哥Fed總裁:市場需要更多降息來實現經濟軟著陸、保護勞工就業)

(背景補充:WSJ警告:雷曼兄弟可能重演,聯準會降息無法拯救我們)

美國 CPI 在過去兩年急劇下降,8 月 CPI 年增 2.5%,遠低於於 2022 年 6 月時的 9.1% 高峰,但據路透報導,聯準會以降息 2 碼開啟新一輪寬鬆週期,恐重新引發美國債券市場對通膨的擔憂,擔心金融環境放鬆可能重燃物價壓力。

債市憂物價壓力重起

對通膨前景最為敏感的長期美國國債殖利率已升至 9 月初以來的最高水平,一些投資者擔憂,聯準會將重點從抑制通膨轉向保護就業市場,可能導致物價壓力反彈。

道富證券(State Street)宏觀多重資產策略師 Cayla Seder 表示,如果處於降息環境,且聯準會表示希望在就業市場走弱前提供支持,那麼通膨能夠以多快的速度回到聯準會目標,將是個問題,預計隨著市場押注更強勁的經濟成長和通膨,長期美債殖利率將進一步攀升。

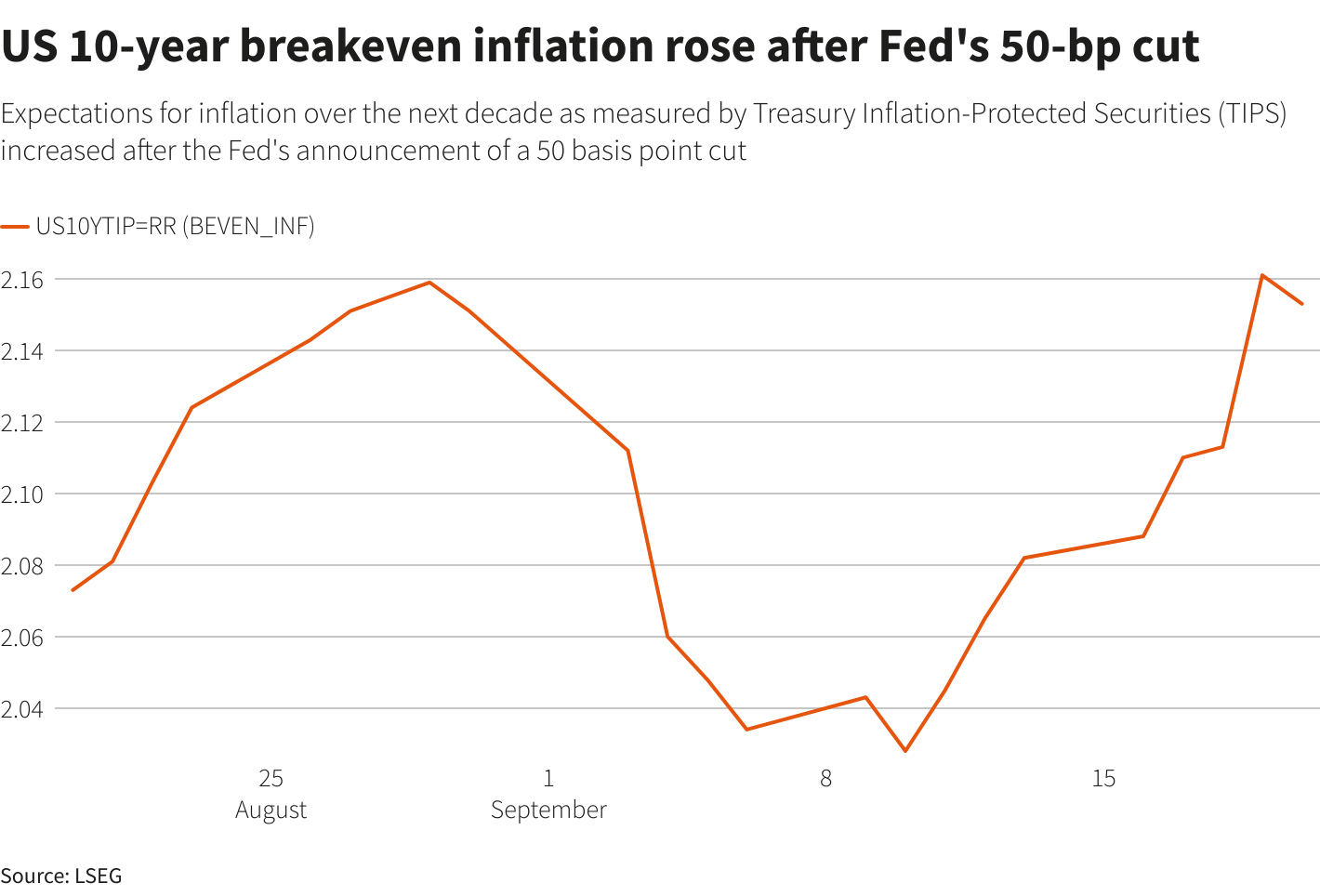

聯準會上週三宣佈降息後,以美國抗通膨債券(TIPS)衡量的未來十年通膨預期有所上升預期,上週四 10 年盈虧平衡通膨率升至 2.16%,創下 8 月初以來最高水平,該指數週一一度創下 2.167% 的新高。

在上週聯準會宣布大幅降息後,10 年期 TIPS 標售獲得投資者追捧,非交易商吸收 170 億美元國債標售中的 93.4%,創 1 月以來新高,但截至週一的一週內,流入通膨掛鈎債券的資金為負。

大幅降息使通膨難回落 2% 目標?

BMO Capital Markets 利率策略師在上週發布的報告中指出,投資者再次擔心再通膨的可能性,Ruffer 基金經理 Matt Smith 則表示,在過去的幾天和幾週裡,他一直在透過大宗商品和大宗商品股票,為自己的投資組合增加通膨保護措施。

聯準會理事 Christopher Walle 上週表示,近期數據讓他相信,需要加速降息,因為通膨可能會低於 2% 目標,但聯準會理事 Michelle Bowman 卻認為,更大幅度的降息可能會被解讀為對抗通膨過早宣告勝利,她反對降息 2 碼,而是支持降息 1 碼。

美國銀行證券經濟學家在上週報告中提及「聯準會賣權」(Fed put),即隱喻聯準會將在股市暴跌時採取行動以支撐資產價格的名詞,報告指出,鑑於經濟具韌性、股市處於歷史高檔,鮑爾賣權「來得太早了」,更激進的寬鬆週期可能會使通膨回落 2% 的目標變得更加困難。