Frax Finance 稱,當前加密貨幣穩定幣的各個生態需要合作,以增加彼此的流動性,以實現共同成長,而不是一味採用競爭手段。同時,他評價近期迎來快速增長的 USDC 受利於其更為透明的資金儲備池,並通過舉例 5 月崩盤的算法穩定幣項目 Terra,強調穩定幣資金儲備多樣化的必要性。

(前情提要:算法穩定幣Frax創辦人提議「砸2千萬鎂回購治理代幣」; FXS應聲飆漲25%)

(背景補充:穩定幣儲備戰!Frax Finance將花費數十億鎂購入主流 Layer 1 代幣,作為 FRAX 支持資產)

穩定幣協議 Frax Finance 的創辦人 Sam Kazemian 25 日在刊出的外媒訪談文章中,解釋了他對當前穩定幣領域的看法,回顧穩定幣市場當前現況、對算法穩定幣的理解,以及 USDC 為何能夠異軍突起等原因。

算法穩定幣 Terra 的崩盤

Kazemian 表示,Terra UST 這樣複雜的算法穩定幣,完全依賴市場條件來維持與美元的掛鉤。這與調整抵押品結構來維持掛鉤的傳統超額抵押穩定幣相比,缺乏對極端行情的抵抗能力。顯然,「純粹的算法穩定幣」是行不通的。

Terra 在後期也意識到了這個問題,Terraform Labs 創始人 Do Kwon 曾表示,Terra 需要不同形式的資產作為抵押品,尤其是購買 BTC 作為價值儲備。但 Terra 在五月底賣光價值 35 億美元的 BTC 後,依舊沒能挽回死亡螺旋的局面。

去中心化的鏈上穩定幣,抵押品依舊是必要的。雖然不需要像 Maker 那樣的過度抵押,但它需要多樣化的抵押品。在最後,Terra 也意識到了他們的模式並不會成功,所以他們也購買了許多其他加密貨幣作為價值儲備。

– Sam Kazemian

USDC的異軍突起

目前,按照市值排名,前三大穩定幣分別是 Tether(USDT)、USDC 和 Binance USD(BUSD),去中心化穩定幣 DAI 和 FRAX 分別佔據第四、五名。

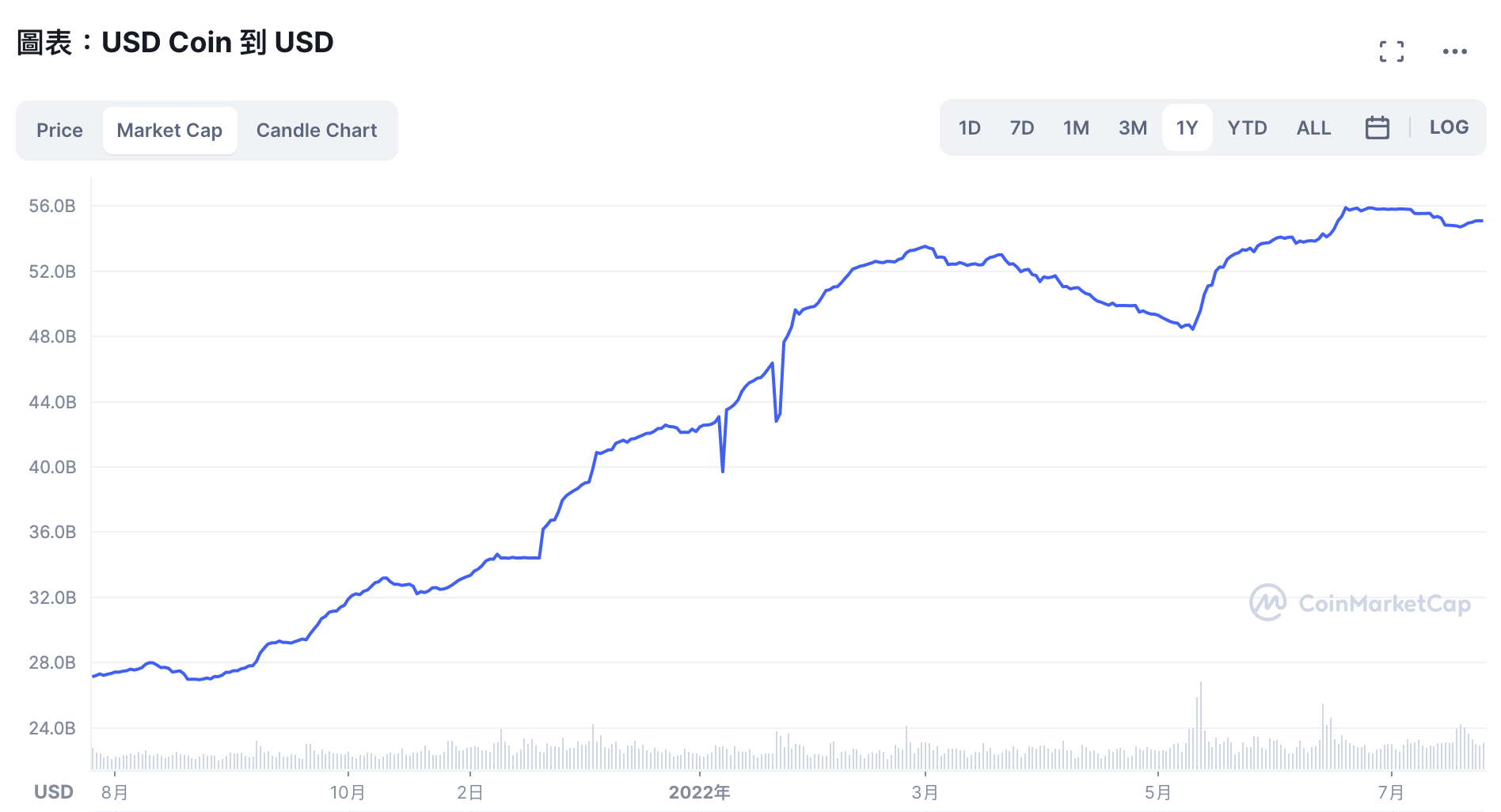

而 USDC 在上述穩定幣中增速最快。根據 CoinMarketCap 上的數據,過去的一年中,USDC 的市值從 271 億增長到 551 億,與 USDT 的市值相差無幾。

Kazemian 認為 USDC 是一個「低風險且低創新」的項目,它的成功是因為擁有更加透明的資金儲備池,該優勢使其成為穩定幣生態中最值得信賴的合作夥伴。FRAX 使用 USDC 作為其穩定幣的部分抵押品,而 DAI 作為 Maker Protocol 發起的去中心化穩定幣,資金儲備中有一半以上都是 USDC。

穩定幣生態應合作發展

穩定幣項目需要採取更多方式的合作來增加彼此的流動性來擴張市場,而一味的競爭反而會導致兩敗俱傷的局面。

假如 FRAX 和 DAI 等將 USDC 作為抵押品的項目持續發展,他們可能會需要更多的 USDC,這將形成形成雙贏的局面。但假如這些項目不再使用 USDC 作為抵押品,雙方的資金流動性都會受到影響。

這不是一個正面的假設,但假如 Maker 終止與 USDC 的合作,這對 USDC 背後的公司 Circle 來說是非常不利的,因為他們正從這些 USDC 中獲得收益。

– Sam Kazemian

因此,只要穩定幣持續通過共享流動性和抵押品的舉措,穩定幣的流動性就能成比例的正向增長。而當穩定幣的流動性持續增長,穩定幣之間也就不會存在真正意義上的競爭關係,而轉化為息息相關的合作關係。

📍相關報導📍

分析 : Circle (穩定幣USDC) 崩潰論、驚天巨額壞帳是真實的嗎?

英國央行 :《穩定幣立法》8月前出台、籲更嚴格的加密監管規則