比特幣已橫盤在2.9萬至3萬美元長達2周,分析機構 Glassnode 最新數據分析指出,比特幣巨鯨正在觀望與洗牌。本文源自Glassnode鏈上週報。

(前情提要:貝萊德竟建議投資人「大膽比特幣策略」:資產配置84.9%給 BTC )

(背景補充:比特幣2024「上看18萬鎂」,華爾街公牛Tom Lee:現貨ETF將點燃BTC減半火箭 )

執行摘要

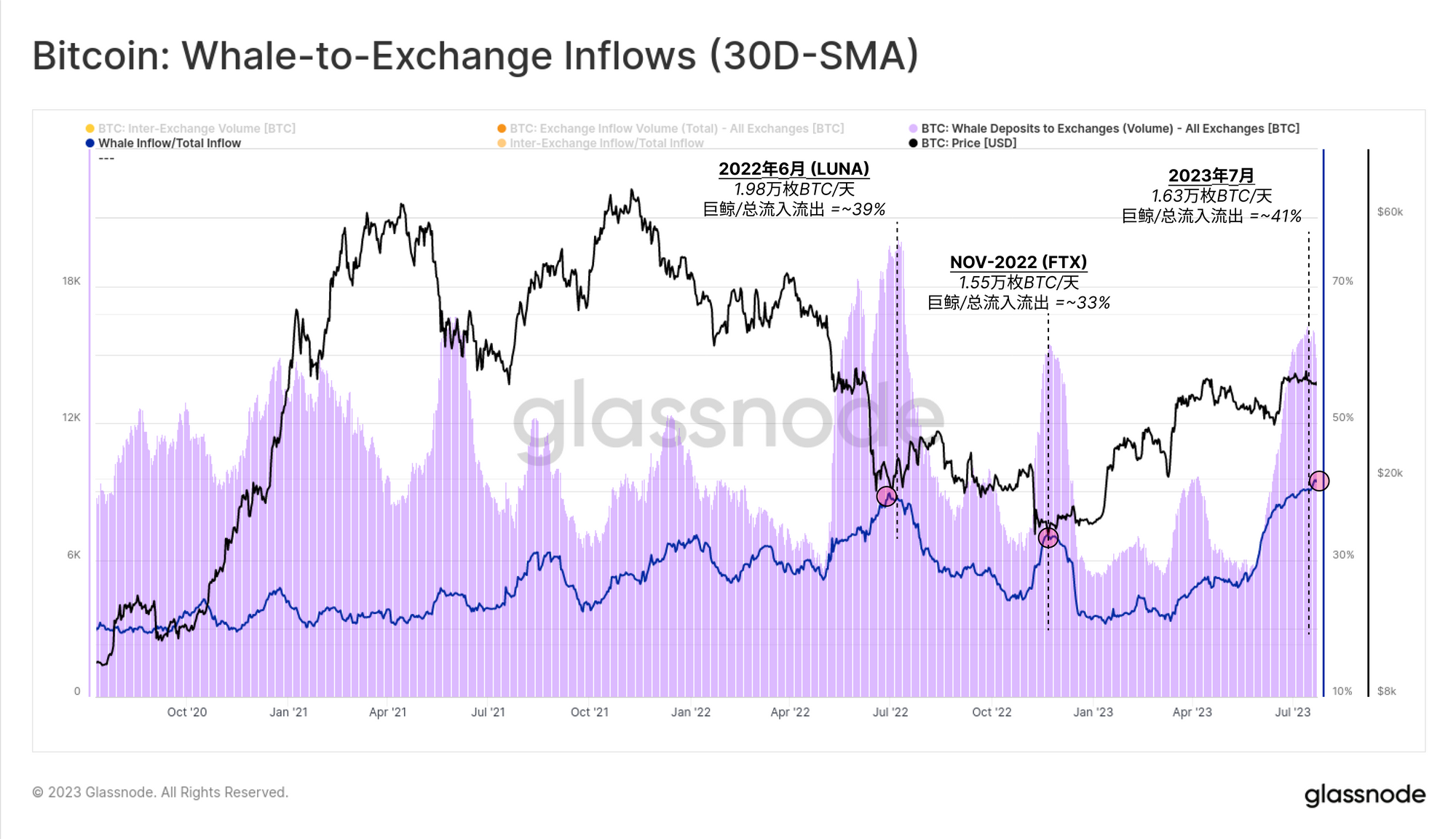

通過觀察各種鏈上實體的餘額變化,我們發現巨鯨(持有 1,000 個或更多比特幣)是最近幾周與交易所互動的主要群體之一。巨鯨流入交易所的交易量佔比很大,達到總量的 41%。其中,超過 82% 的巨鯨資金流入了業內最大的交易所幣安。

我們還可以發現,這些活躍的巨鯨實體中有許多都被歸類為短期持有者,在區域性市場的高峰 / 低穀期間活動顯著。由此,我們開發了一套指標來幫助監控我們來它們在鏈上的行為,從而發現超額利潤或虧損事件。

巨鯨在觀望

在 4 月中旬,比特幣市場首次嘗試突破 3 萬美元大關,導致大多數錢包大小組群的餘額進入賣出狀態,這種狀態持續到 6 月中旬。然而,在 6 月下旬,當比特幣價格第二次反彈至 3 萬美元時,這種模式開始發生改變。

根據不同組群的趨勢積累分數,最小的實體(持有 <100 枚 BTC)在過去一個月內減緩了其賣出速度。另一方面,巨鯨分群(持倉大於 1000 枚 BTC)表現出不同的行為,持倉> 1 萬枚 BTC 巨鯨的賣出和持倉在 1000-1 萬枚的巨鯨的累積速度明顯更高。

我們在最近題為 蝦類供應下沉 的報告中探討了巨鯨的長期行為。在這篇文章中,我們證明瞭在整個比特幣歷史上,巨鯨實體的總餘額一直在下降。下圖證實了這一點,巨鯨實體佔總供應量的 46%,低於 2021 年初的 63%。

值得注意的是,這裡的巨鯨實體將包括交易所,以及大型中心化持有者,如 ETF 產品、GBTC、WBTC 和企業持有者(如 Microstrategy)。

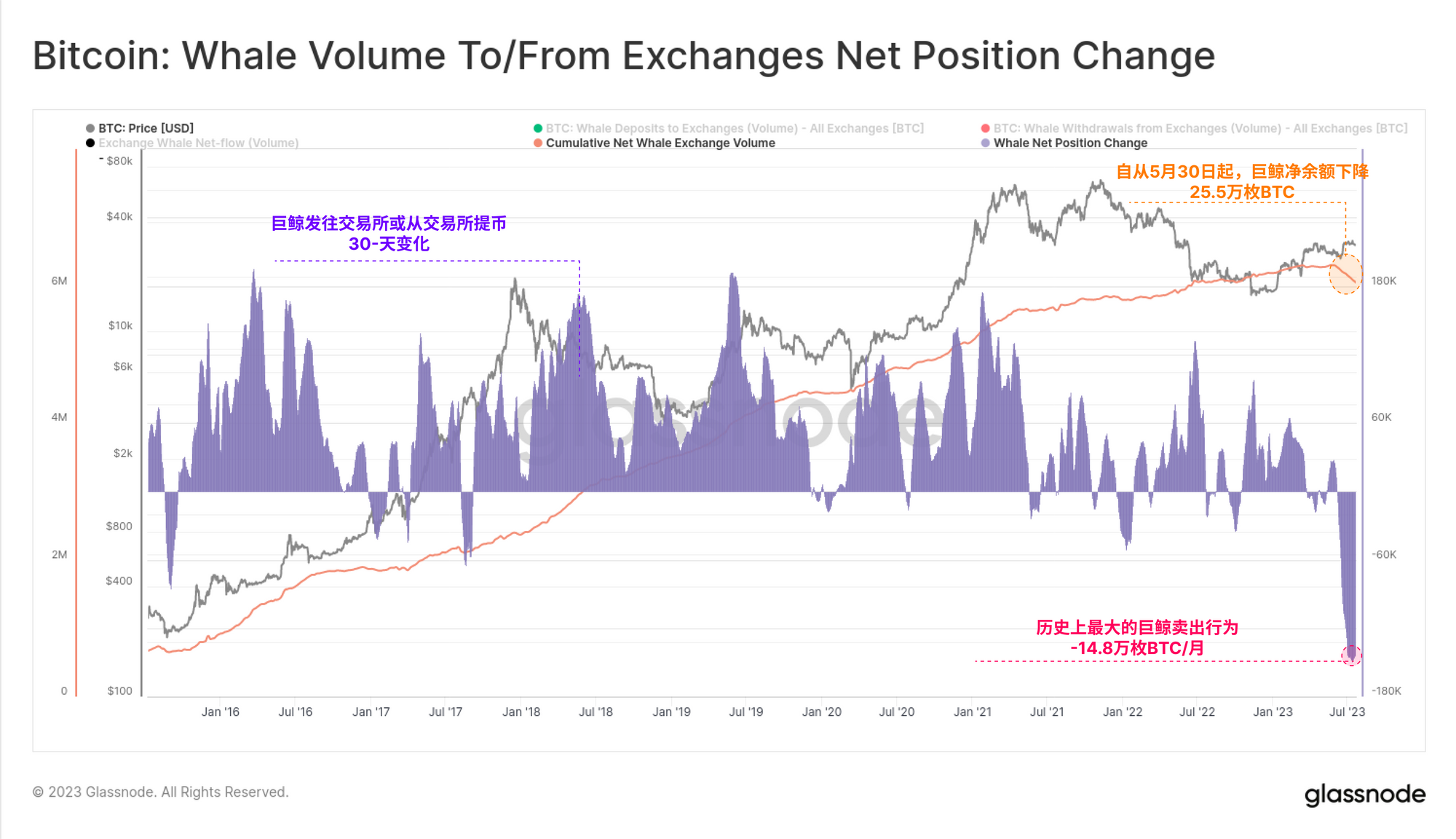

為了從資料集中剔除交易所,我們可以隻分離出在比特幣巨鯨實體和交易所之間流動的比特幣。下圖顯示,自 5 月 30 日以來,巨鯨總餘額減少了 25.5 萬枚 BTC。

這是歷史上最大的月度餘額下降,達到 – 14.8 萬枚 BTC / 月。這表明,比特幣巨鯨群中正在發生值得注意的變化,值得深入研究。

巨鯨重新洗牌

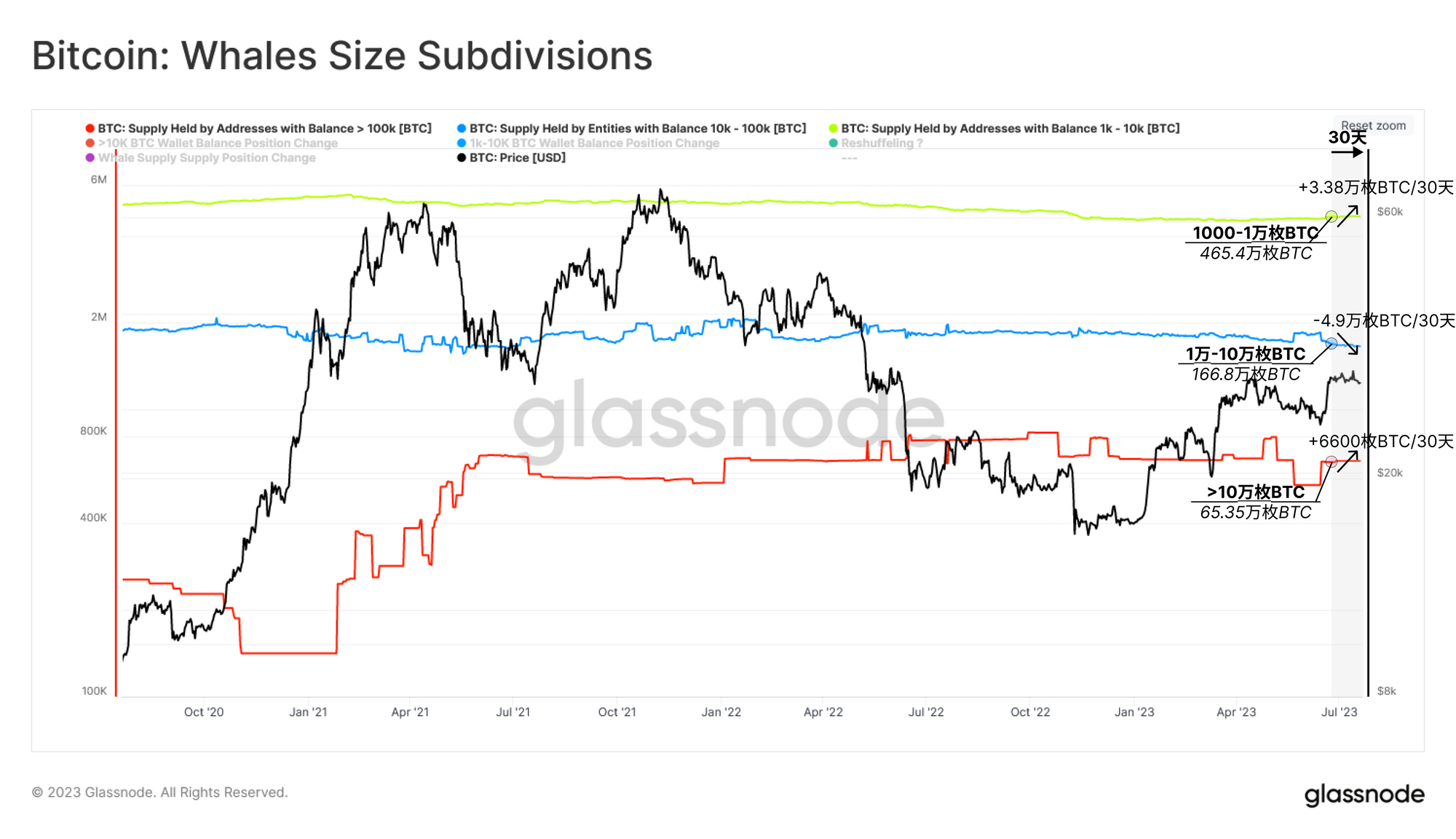

為了探索巨鯨群內部的分化,我們可以觀察每個子群在過去 30 天內擁有的供應量的變化:

・ 🔴擁有 > 10 萬枚 BTC 的巨鯨的餘額增加了 6600 枚 BTC。

・ 🔵擁有 10,000-100,000 枚 BTC 的巨鯨的餘額減少了 -49,000 枚 BTC。

・ 🟢 擁有 1,000-10,000 枚 BTC 的巨鯨的餘額增加了約 +33,800 BTC。

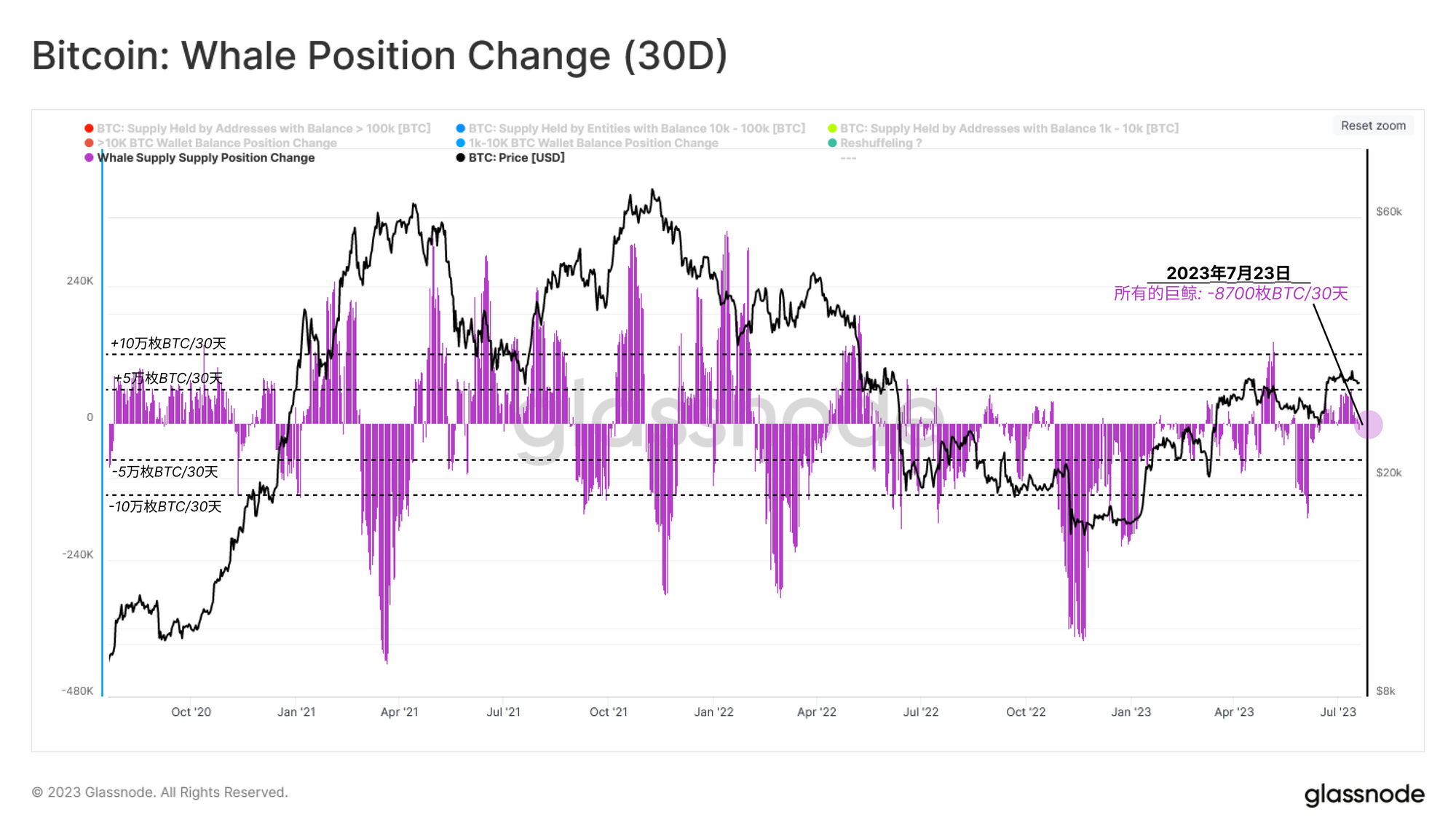

在所有巨鯨組(包括交易所)中,我們可以看到上個月的淨減少量僅為 8700 枚 BTC。儘管趨勢累積分數顯示了極端值, 但巨鯨實體在最近幾個月一直保持中立。

我們有這樣一個案例:

巨鯨流入交易所的資金達到歷史最高水平,有 25.5 萬枚比特幣從巨鯨流入交易所。

從內部來看,巨鯨子群的餘額變化在 – 4.9 萬到 + 3.38 萬枚比特幣之間。

總體而言,巨鯨組的淨流出量僅為 -8700 枚比特幣。

由於總餘額變化相對平緩,但在內部和通過交易所流量發生了重大變化,因此這些巨鯨實體極有可能正在內部轉移資金。我們將稱之為 「巨鯨洗牌」。

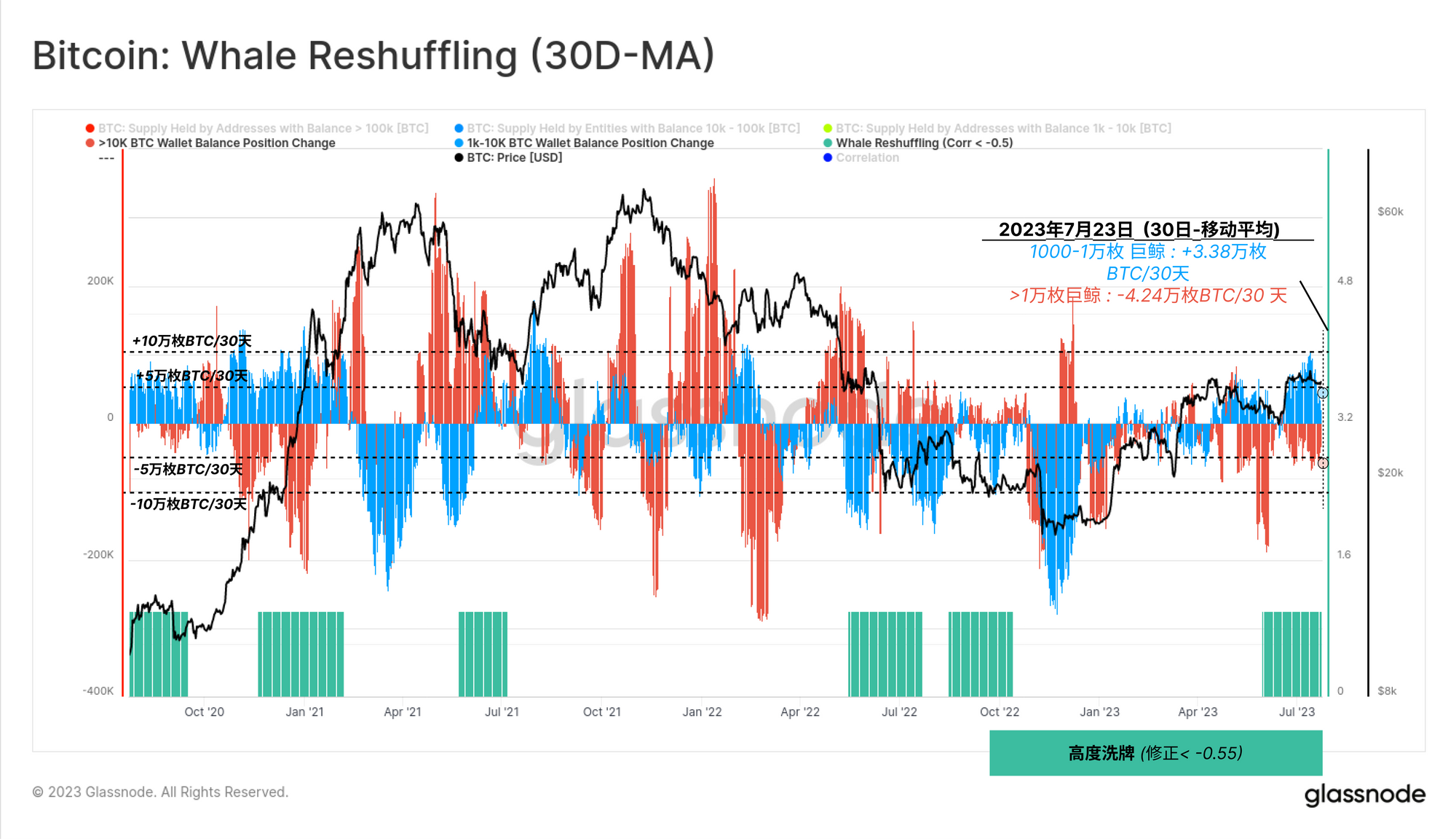

為了驗證巨鯨洗牌假設,我們可以調查巨鯨分割槽(>1 萬枚比特幣🟥和 1000-1 萬枚比特幣🟦)的 30 天倉位變化。我們的目標是找到一組餘額增加而另一組餘額減少的時期。

在下圖中,我們突出顯示了可以發現 – 0.55🟩 或更小的強反向相關性的時期。我們可以看到,這樣的區間與近期市場向 3 萬美元區間飆升的時間相吻合。

這表明,巨鯨近期確實表現出了相對中性的平衡變化,它們近期的大部分活動都是通過交易所進行的重新洗牌。

巨鯨和交易所

考慮到巨鯨的行為,我們現在可以嘗試觀察其對市場的影響,重點是交易所。下圖可用於通過兩種痕跡分析巨鯨實體與交易所之間的關係:

🟪歸因於巨鯨的以比特幣計價的交易所流入量

🔵巨鯨佔所有流入量的百分比。

在最近的反彈中,巨鯨流入交易所的數量顯著增加,達到每天 1.63 萬枚比特幣。巨鯨佔所有交易所流入量的比例為 41%,與 LUNA 崩潰時的情況(39%)和 FTX 失敗時的情況(33%)相當。

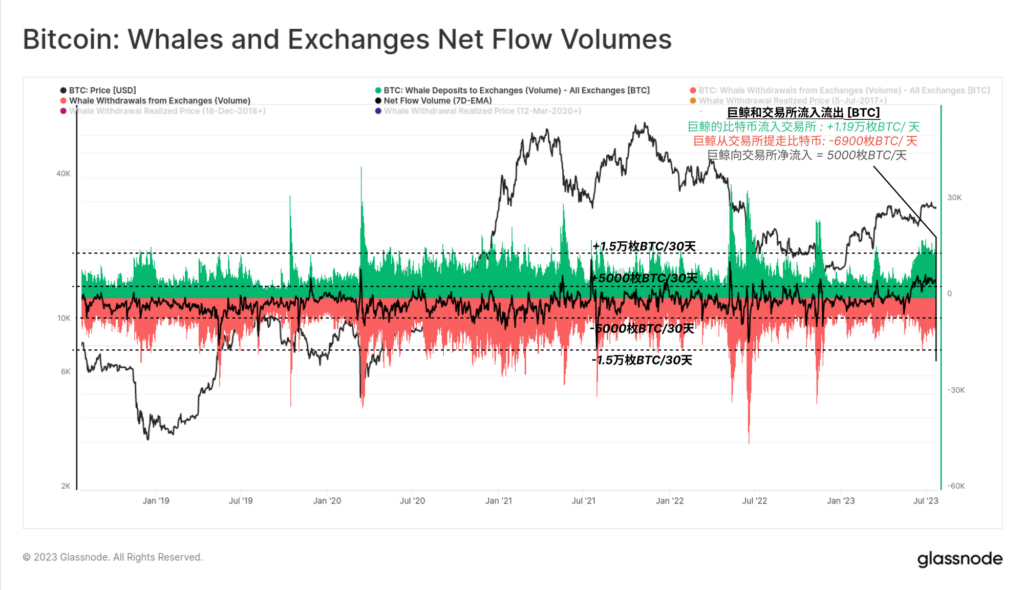

對巨鯨流向交易所的淨流量進行分析,可以作為巨鯨對供需平衡影響的代表。在過去五年中,巨鯨到交易所的淨流量往往在每天 ±5000 枚比特幣之間波動。

然而,在今年整個 6 月和 7 月,巨鯨流入量一直維持在每天 4000 到 6500 枚比特幣之間的高流入偏差。

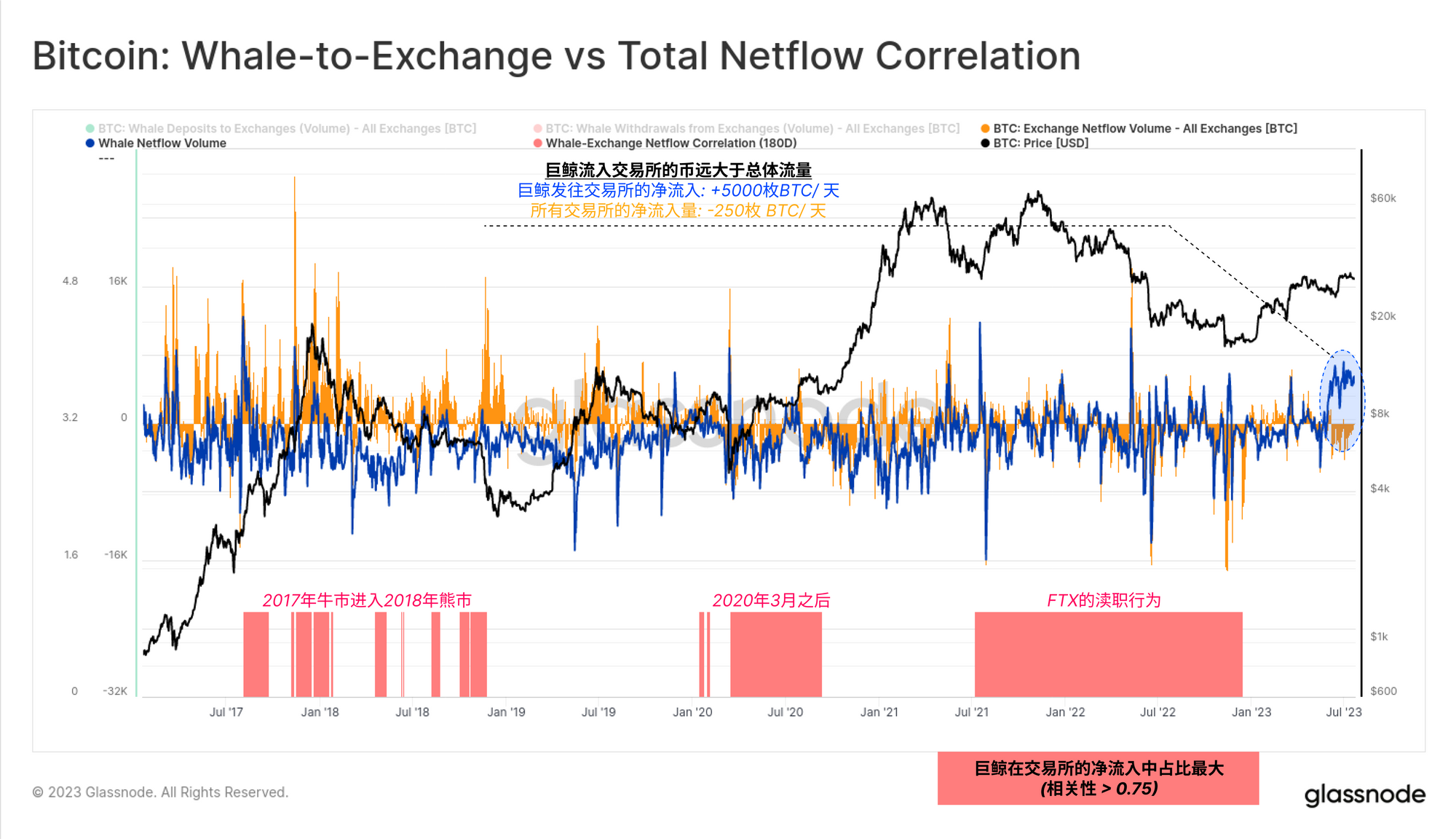

我們將回到一個簡單的相關性工具,以確定巨鯨在全球交易所淨流入中佔主導地位的時期。下圖顯示了巨鯨淨流量與全球交易所淨流量之間具有高度相關性🟥(0.75 或更高)的時期,表明巨鯨佔主導地位,其中可見三個關鍵時期:

1. 2017 年牛市進入 2018 年熊市(市場過渡和成熟)。

2. 2020 年 3 月後的時期(機構採用和擴大 GBTC)。

3. 2021 年底到 2022 年(FTX/Alameda 實體的不幸瀆職事件)。

從這一視角,我們可以再次看到,巨鯨的行為(強烈的流入偏好)與市場其他部分(適度的流出偏好)截然不同。

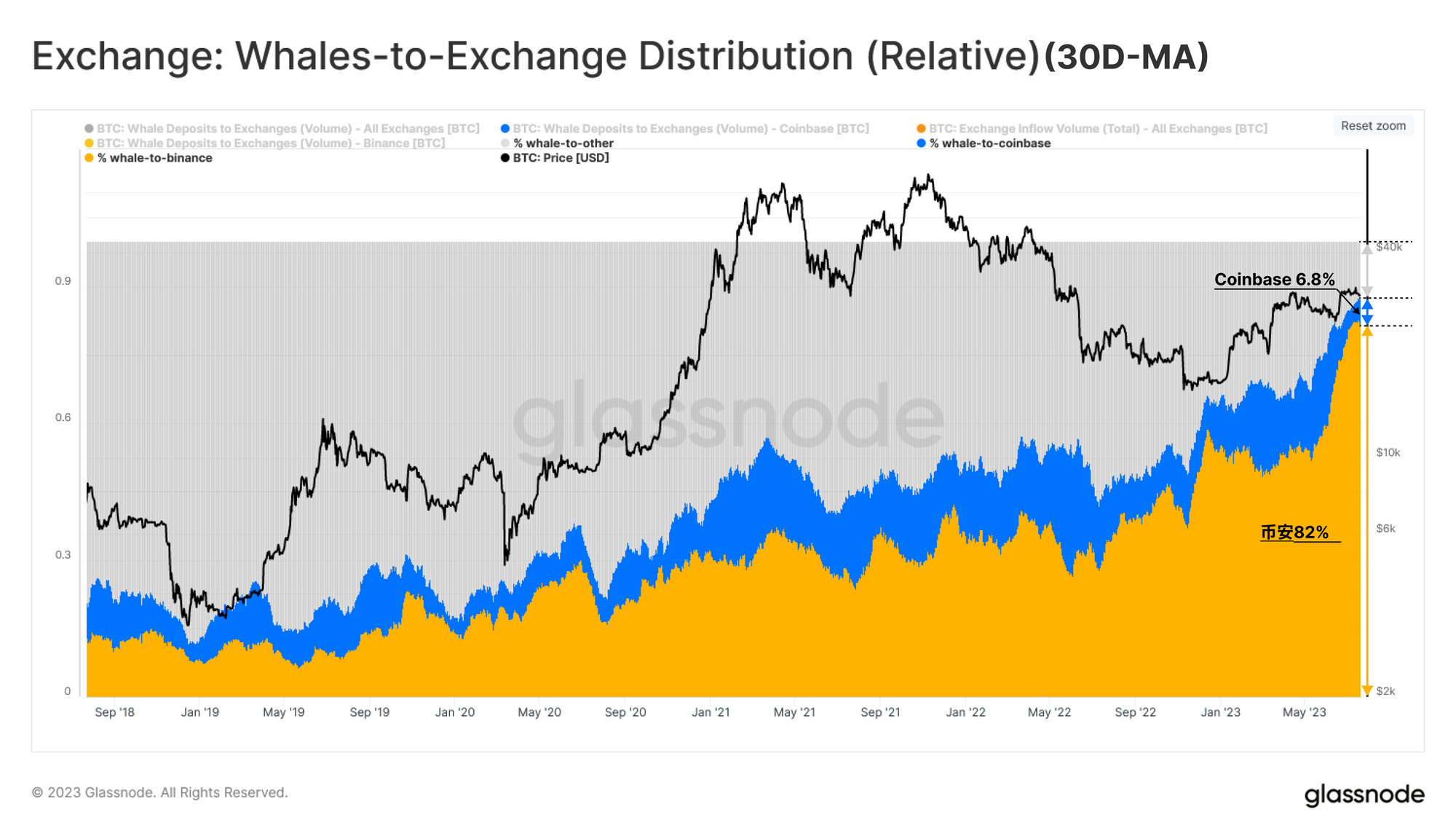

可以說,這個故事最有趣的部分是巨鯨幣的去向。如果我們對巨鯨幣的流入量進行細分,就會發現巨鯨幣流向交易所的資金中約有 82% 流向幣安🟨,Coinbase🟦佔 6.8%,其他交易所佔 11.2%。

這意味著在 7 月份的漲勢中,近 34% 的巨鯨資金流入了幣安,在過去 12 個月中,幣安的主導地位出現了非同尋常的上升。這也說明瞭我們在前幾周觀察到的一些區域性分歧。

短期的巨鯨

在確定巨鯨實體目前主導著交易所活動之後,我們可以將這些觀察結果與上週的報告聯絡起來,上週的報告中提到大多數交易所活動都與短期持有者有關。

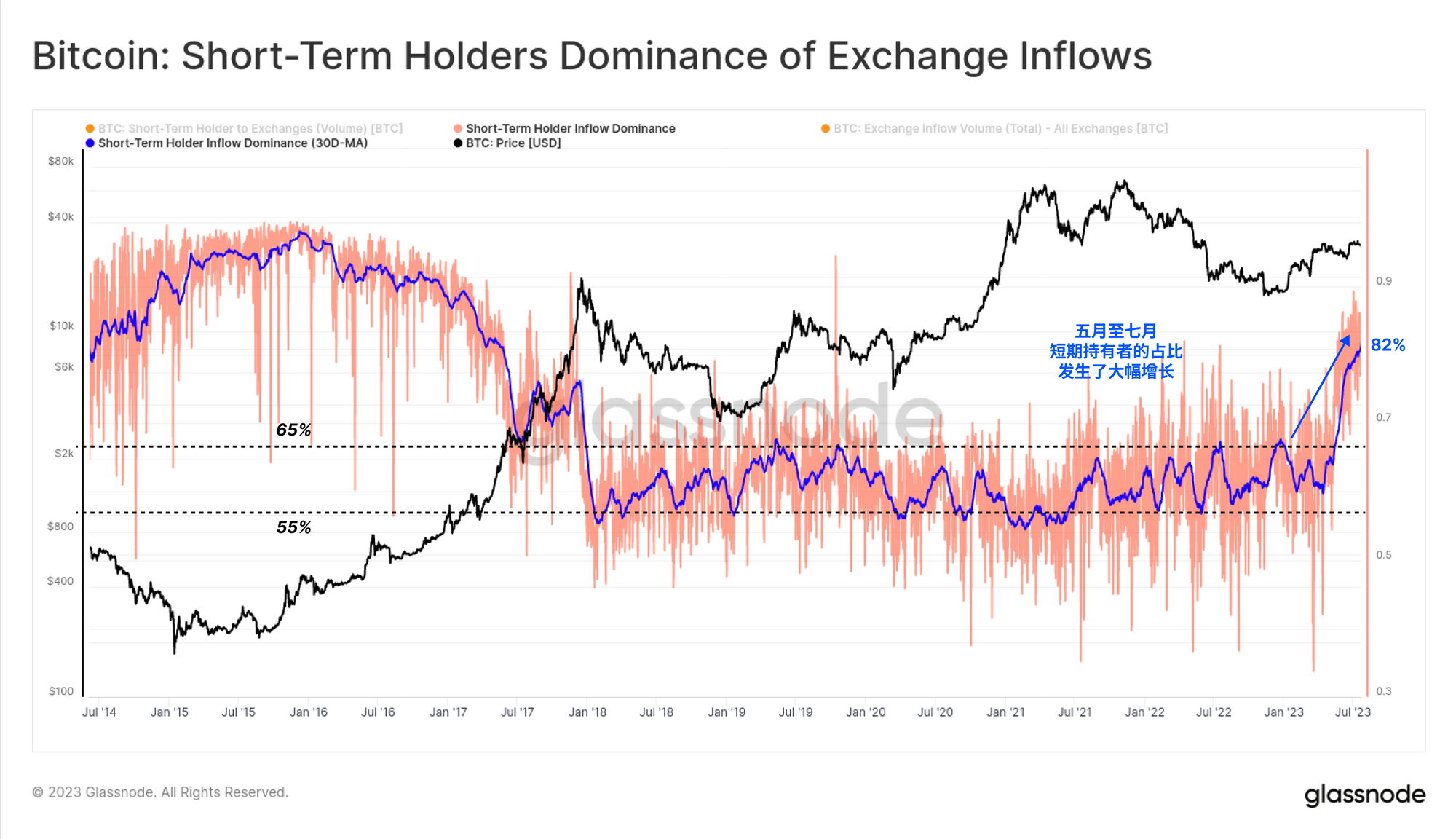

短期持有者在交易所資金流入中的主導地位已上升到 82%,大大高於過去五年的長期水平(通常為 55% 至 65%)。由此我們可以確定,近期的大部分交易活動是由活躍於 2023 年市場的巨鯨(因此被歸類為短期持有者)驅動的。

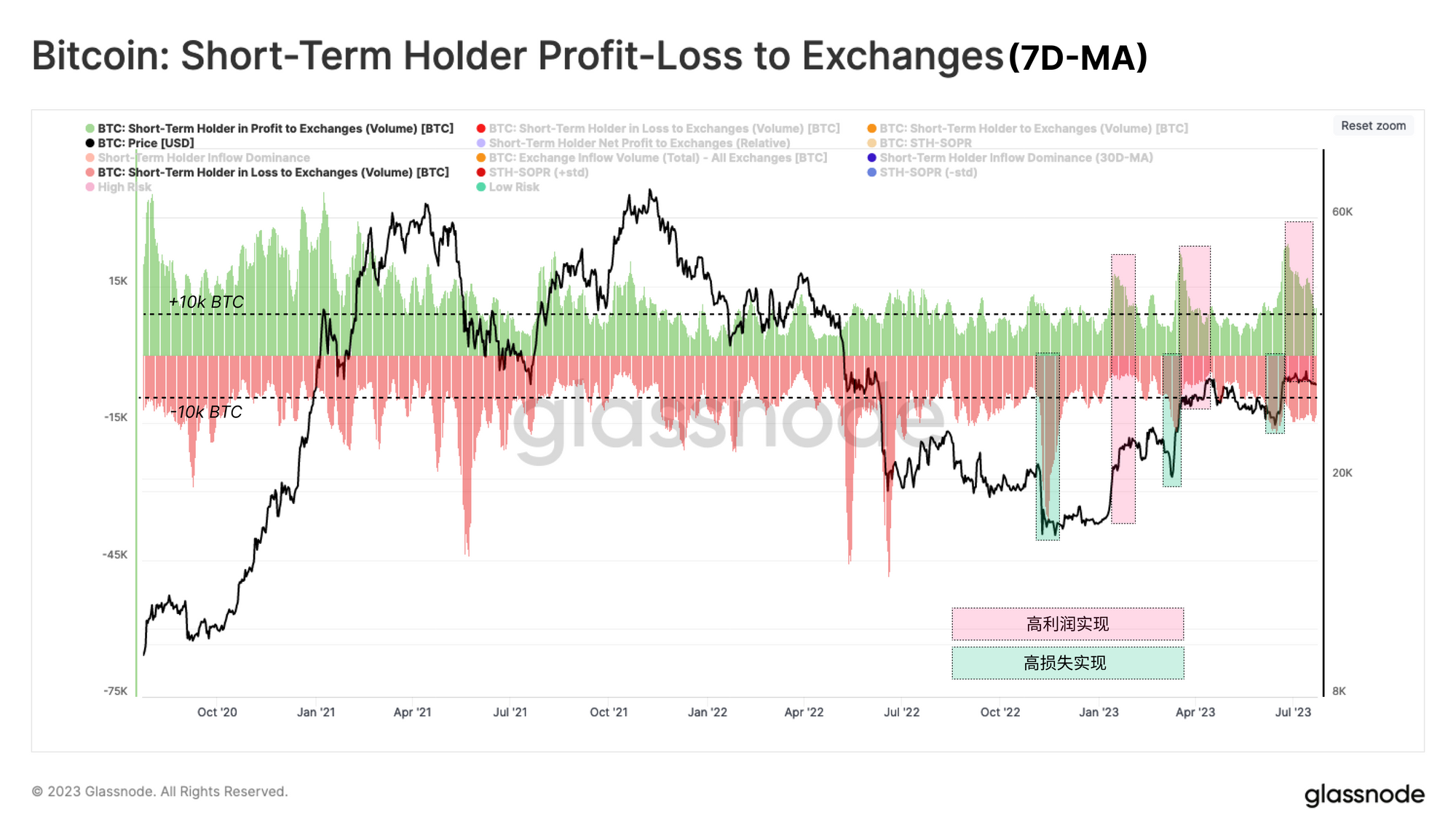

如果我們看看流入交易所的短期持有者交易量所實現的盈虧程度,就會發現這些新晉投資者是在交易當地市場狀況。自 FTX 暴跌以來,每次反彈和回撥,STH 盈利或虧損都會分別上升 1 萬枚比特幣。

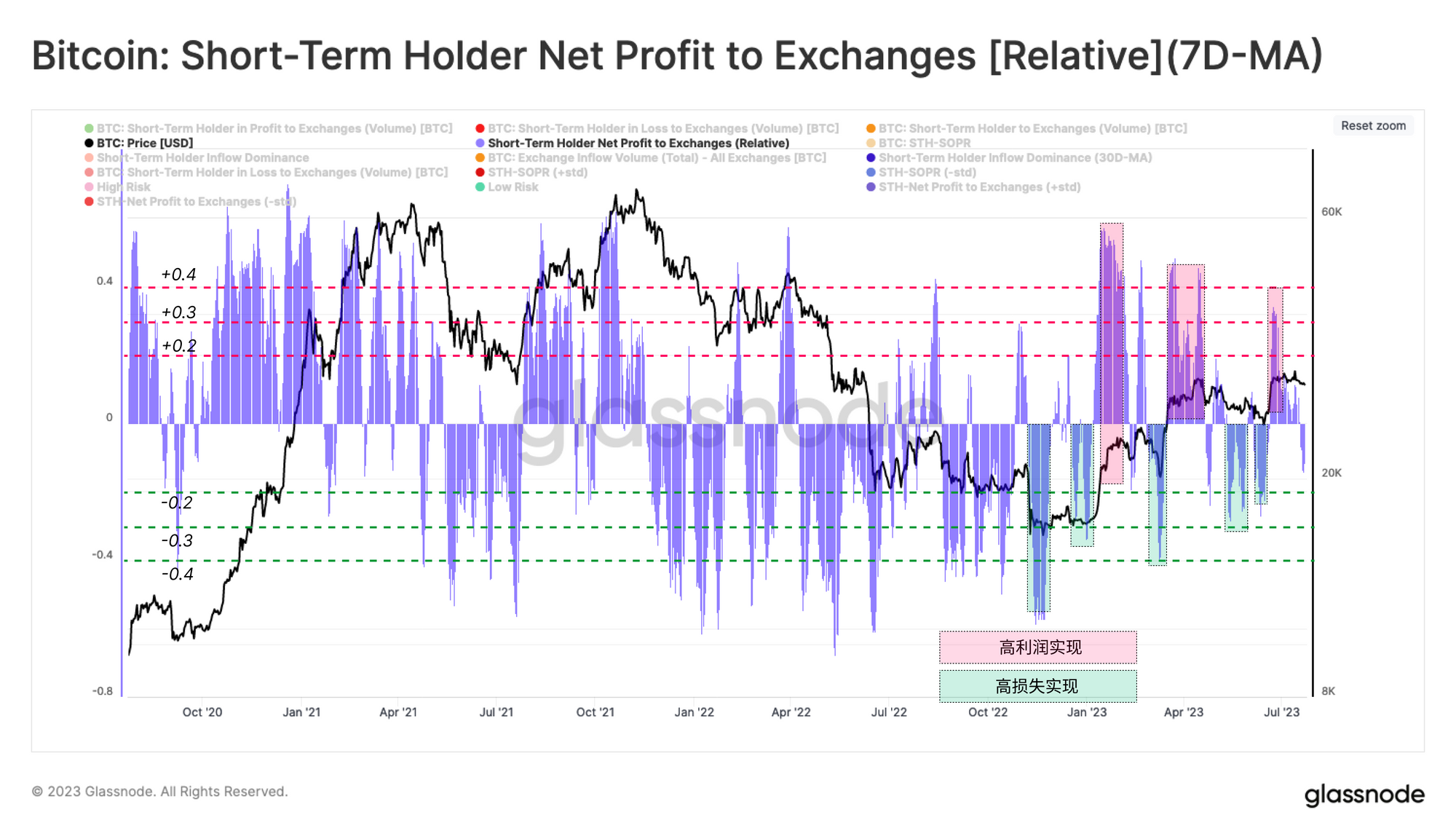

通過觀察短期持有者群組傳送到交易所的幣的淨盈虧偏差,我們可以更清楚地看到這種行為。在這裡,我們可以看到本地市場的極端情況,即短期持有者們鎖定了較高程度的盈利🟥或虧損🟩,分別表示為該指標交易高於或低於 ±0.3。

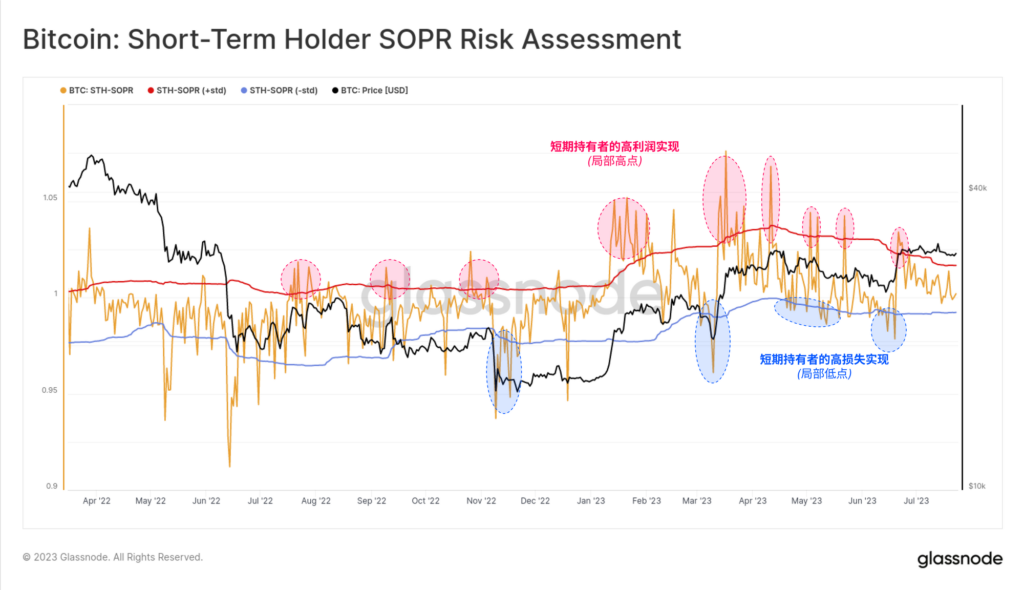

短期持有者 SOPR 是另一個強大的工具,可為現貨市場的這種本地交易行為提供彙合點。SOPR 這個指標跟蹤短期持有者的平均賣出價格(處置價格)與購買價格之間的比率。

下圖採用一個標準差區間(90 天)來表示實現超額利潤或虧損的時期。我們可以看到,在 2023 年當地市場極端情況前後,這些定價區間多次被突破。

最後,我們可以使用工作臺將這些觀察結果結合起來,開發出一種工具,在滿足上述兩個條件時進行重點分析:

1. 短期持有者的 SOPR 交易價格高於均值 + 1 個標準差帶 (90 天)。

2. 相對於交易所的 STH 淨盈虧偏差超過 0.3。

與近期歷史相比,這一工具有助於識別 STH 群體何時鎖定大量利潤。在整個 2023 年,已經發生了多次這樣的事件,許多事件都創造了當地市場的高峰。

比特幣的巨鯨實體經常被認為是影響市場價格走勢的關鍵因素。雖然跟蹤和監控這些實體相當具有挑戰性,但近幾個月來它們似乎越來越活躍。特別是,42% 的交易所資金流入與巨鯨實體有關,其中絕大多數流入幣安。

我們還可以推斷出,大多數活躍的巨鯨實體都被歸類為短期持有者。結合這些觀察結果,我們可以開發出一套工具,用於追蹤該群體實現強勁盈虧的時期。通過這樣的一套工具,我們可以利用鏈上資料幫助導航本地市場的極端情況。