一項最新研究顯示,Defi 世界最大的去中心化交易所 Uniswap V3 中,將近一半的流動性提供者(LP)因無常損失(Impermanent Loss, IL)而產生虧損,對於流動性提供者而言,單純持有可能是個更好的選擇。

(前情提要:Uniswap 創辦人發問「是否應建立 NFT 交易所?」 56.8% 投票贊成)

(背景補充:專欄 | Uniswap V3發展趨勢:高資金利用率、低手續費能否顛覆中心化交易所?)

加密貨幣諮詢公司 Topaz Blue 、DeFi 自動做市商(AMM) 始祖 Bancor Protocol 在 17 日發佈聯合研究報告顯示,在 Uniswap V3 中,高達 49.5% 的流動性提供者因無常損失(Impermanent Loss)而產生負回報。

該報告指出,Uniswap V3 目前可賺取的交易費用,是所有自動做市商中最高,但無常損失超過了這些賺取的費用,因此,對於流動性提供者來說,單純持有可能是一個更好的選擇。

該報告寫道:

Uniswap V3 生態系中,流動性提供者因為選擇提供流動性的活動,而在財務上受到損害,如果僅單純持有資產,他們本來能獲得更多利潤。

什麼是無常損失 Impermanent Loss (IL)?

《Cointelegraph》報導,無常損失指的是自動做市商上的流動性提供者,其加入流動資金池的資產現貨價格發生變化時產生的一種現象,由於流動性提供者將兩種資產配對在一起形成一種頭寸,當資產現貨價格產生變化時,頭寸中幣的比率也會發生變化。

舉例來說,如果一位用戶向一個流動資金池提供了同等美元價值的 USDT 、以太幣(ETH),而以太幣價格上漲,套利者就會開始將以太幣從池中移出,以更高的價格出售,這將導致用戶所持頭寸的美元價值下降,這就被稱為無常損失。

因此,該報告明確指出,向 Uniswap V3 提供流動性存在與生俱來的風險:

決定不提供流動性的用戶,可以預期其投資組合的價值,將比在 Uniswap v3 上積極管理流動性頭寸的用戶更快地成長。

延伸閱讀:科普| 不可不知的 DeFi 之王 Uniswap,V3 版本的運行原理及其利弊

延伸閱讀:專欄觀點|無常損失讓你賠更多?淺談無常損失 (Impermanent Loss) 及避險方式

無常損失比賺取費用多

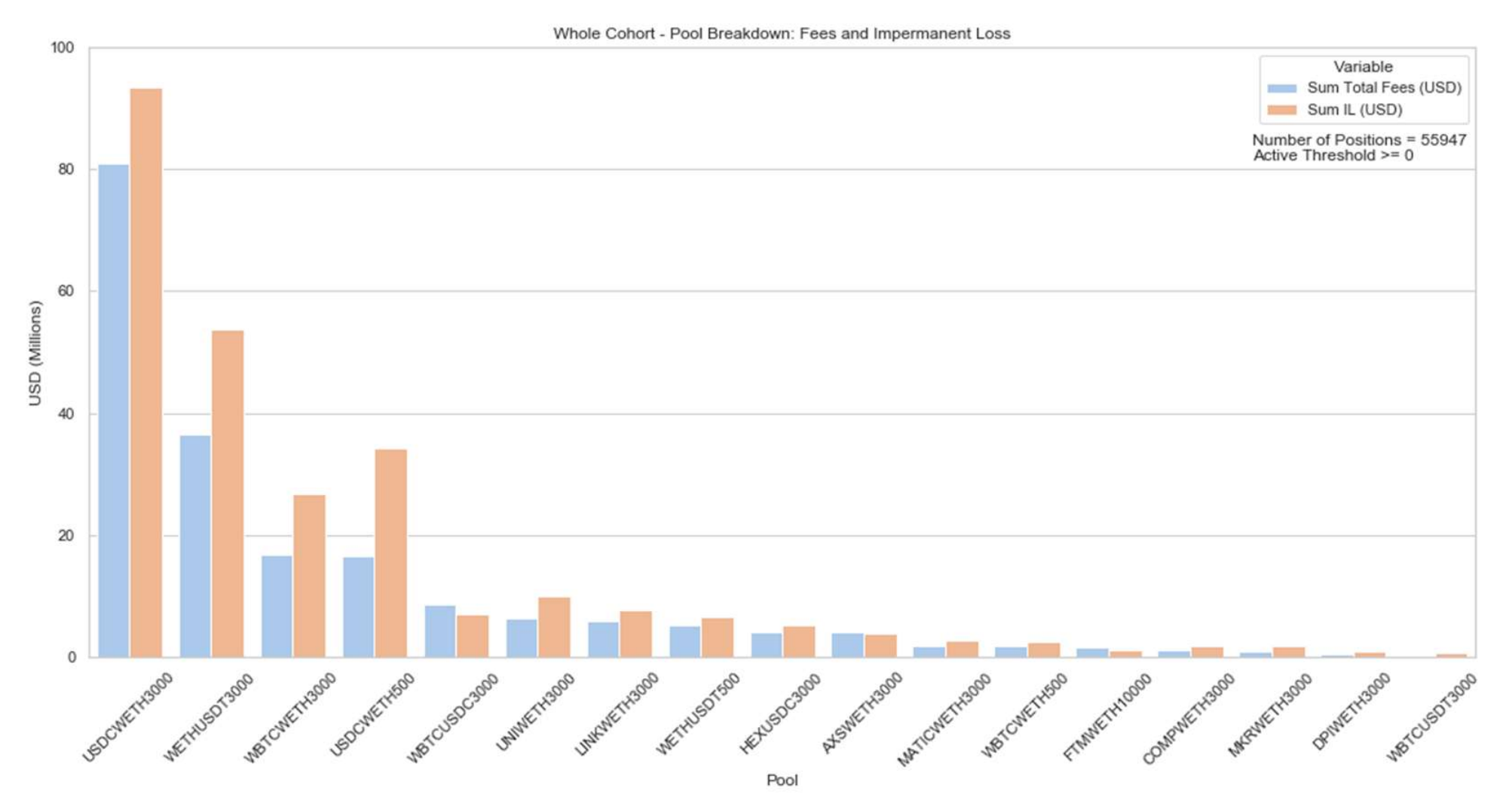

這份報告所研究的資金池,佔 Uniswap V3 全部流動性的 43%,總體而言,從今年 5 月 5 日到 9 月 20 日,被分析的資金池交易額為 1085 億美元,總計產生了 1.99 億美元的交易費用,與此同時,這些資金池承受了 2.6 億美元的無常損失,導致淨損失總額為達到 6000 萬美元。

在所分析的 17 個資金池中,80% 的資金池無常損失超過了流動性提供者所賺取的費用,只有 BTC/USDC、 AXS/WETH 、 FTM/WETH 等三個資金池出現淨正收益,另外,一些資金池的虧損比例遠遠超過 50% ,例如 MKR/ETH,74% 的用戶都承受損失。

這項研究還試圖確認,由於主動用戶比被動用戶更頻繁地調整自己的頭寸,主動策略、被動策略之間是否會出現不同的結果。研究結果是,短期來說,主動交易員的表現預期將優於被動交易員,但卻並未發現短期頭寸與更高利潤之間存在關聯性。

另外,研究發現,在被分析的主要時間段中,那些持有時間超過一個月的用戶表現最好,因為幾乎所有持有時間低於一個月的用戶,其無常損失都會高於收益。

結論

綜上所述,該報告總結道:

我們的核心發現是,總體而言,對於幾乎所有分析的資金池而言,無常損失超過了在此期間賺取的費用。 重要的是,這個結論似乎廣泛適用, 我們收集的證據表明,缺乏經驗的散戶,以及經驗豐富的專業人士,都難以在這種模式下盈利。

據動區此前報導,Uniswap V3 是在今年五月正式上線,主要引進了集中流動性、多級手續費率、部分範圍限價單、降低預言機手續費等 4 大更新,當時被預期將成為往後 DEX 的典範。

📍相關報導📍

科普 | 一文看懂基於 Uniswap V3 的做市商協議 —— Multiple Protocol

科普|Curve v2 迭代:「由線到面」,讀懂與 Uniswap V3 做市模式的差異

新手科普|Uniswap V3 是否能夠建立起護城河,顛覆現有 AMM 生態?

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務