進入2021年,“了得資本”消失了,取而代之的是LD CAPITAL 開始頻繁出現在各類項目的融資新聞中。投資風格依然激進,但這次稍微有所不同。

(前情提要:Hasu 對話三箭資本 Su Zhu:主權個人、加密貨幣如何解構民族國家?)

(事件背景:人物故事 | a16z 傳奇:不想當經紀人的媒體不是好風投,一覽 a16z 的新創扶植之道)

「你看,《BIG TIME》的這個畫質多漂亮!」

坐在對面的投資人一邊展示測試影片,一邊用湖南腔的普通話介紹著,顯得格外欣喜,他所在的機構僅在《BIG TIME》一個鏈遊項目上便可斬獲上百倍股權回報。

這位投資人是易理華,LD CAPITAL 創辦人。

隨著LD CAPITAL 在這個牛市週期中捕獲眾多Alpha 項目,易理華也重新成為大家口中的“易老闆”。

“不可思議”,一位與易理華有過接觸的上海傳統投資人這樣評價他的經歷,“幾年前,易理華還在“拉皮條”,那時他只是籃球場上的小弟,沒想搖身一變成了“幣圈大佬”,之後聽說他們在幣圈熊市中不行了,沒想到居然能東山再起。”

從湖南農村的窮小子到如今的“VC大佬”,易理華的人生軌跡生動詮釋了何為時代機遇下的區塊鏈革命,與他一同起飛的還有他親手創立的LD CAPITAL 。

從五十萬美元起步,沒有外部融資,四年內LD CAPITAL 投資了數百個項目,迅速將資產規模增至超十億美元,卻又飽受質疑與爭議。

深潮TechFlow 與LD CAPITAL 創辦人以及多位投資經理交流,嘗試還原LD CAPITAL 成長軌跡以及野蠻生長背後的秘密。

萌芽與挫折

「我的人生完全沒有水分,你不知道以前有多艱難,我拿了一手爛牌走到今天,心裡有一個大寫的不服。」

2018年9月,易理華回到湖南婁底,在母校新化一中捐款成立 “助教助學金”時,如此說道。

「我是農村孩子,一無所有,從小渴望擺脫那個世界,來到上海讀大學,在大學開始創業,從一路失敗被騙,到創業賺到第一桶金,再到古典投資,那些都不是我想要的世界,直到區塊鏈給了我一把武器,這種渴望支撐了我。」

這就是易理華前半生的人生掠影。

三次機緣,改變一生。

2013年,某地市政府正在招商引資,易理華得到消息後,把在上海認識的所有企業老闆都找了一遍,從400人中篩選出60人,然後幫他們填寫長達40多頁的申報材料,涵蓋技術、團隊到商業模式的各個方面。最終,有20人申報成功,易理華賺到人生中第一個500萬。

2015年,初識比特幣。易理華將資產的三分之一投入BitSE進行挖礦,彼時一枚比特幣僅為1000 元。

2016年底,“愛思歐”熱潮。易理華投入10 萬元,參與量子鏈天使輪融資,拿下10 萬枚Qtum ,5 月份Qtum 上線交易,價格很快飆升至100 元,最高一度達600元,為易理華賺得百倍收益。此後,他又連續參加Vechain,EOS等眾多項目的融資,斬獲頗豐。

通過“愛思歐”,易理華獲得了真正意義上的“第一桶金”。2018年1月,作為個人投資的延續,易理華正式創建了Crypto Fund 了得資本(LD CAPITAL)。

從成立的第一天起,了得資本極具話題與爭議。

一方面,易理華與加密OG的網絡爭吵吸睛無數;另一方面,了得資本的投資過於激進和高調。

在成立之初的十個月,了得資本就投資了超過80個項目。

GRE、Bitget、Bitgogo、Citex、Lbank、MEXC、BHEX、GGBTC、Coinsuper、BiLaxy……了得的投資組合中包含了大量交易所。

據悉,易理華還曾獲得參與Binance最早期投資的機會,結果因為朋友的幾句勸誡,沒有親自DD(盡職調查),最終主動錯過。

或是錯過Binance的悔恨,又或是對該賽道長期看好,導致易理華一直有交易所情節。

此外,了得資本延續了易理華在“愛思歐”熱潮時期的投資風格,快速投資了大量“國產項目”。

2018年在接受鏈捕手專訪時,易理華曾談及投資邏輯—— “不給任何項目下定義,只看進化速度”。同時,他還介紹了了得資本的投資決策流程,直言“投資決策時間很短,大家認為哪個項目好,討論沒問題就立馬投,一天就可以做決策。”

彼時,無論是了得資本還是易理華本人,在行業中異常高調。

一個典型的場景是,2018年的某一天,易理華在某媒體大咖群發布了一則“了得資本戰略投資海鏈”的消息,微信紅包炸群後,沉寂已久的區塊鏈媒體記者和相關從業者紛紛“送上祝福”。

快速決策,大量投資,加上高調的行事風格,了得資本存在感十足。

然而,短暫的虛假繁榮很快被熊市擊垮,當“愛思歐”泡沫破滅,大量項目上線即跌破發行價,甚至頻頻出現項目方跑路的情況。

憤怒的投資者開始調查各類“土狗項目方”背景,在投資機構中頻繁發現熟悉的身影,“怎麼到處都有了得資本,錢都被他們割走了”。

對於外界的質疑,易理華表示可以理解卻又很無辜。

一方面,了得資本被認為是收割市場的“鐮刀”,另一方面,易理華在朋友圈表示了得資本2018 年虧了6 億人民幣。

「市場的看法我非常理解,一是他們大部分不認識項目方,但是對幾個投資機構非常熟悉,項目失敗肯定有部分人將責任歸咎到投資機構;二是當年認知不足,又不夠國際化,投資能力一般,卻又異常高調,必然招人不喜歡。 」

名利雙失,加上慘淡的市場環境,了得資本一度瀕臨破產,痛定思痛,易理華和團隊進行了深刻反思,並做了四方面的調整:

一,聚焦投資,砍掉一切跟投資無關的業務。

二,盡力低調,努力提升對行業和賽道認知。

三,全方位提高投後服務能力,獲得優質項目的認可和支持。

四,雖然經歷了熊市慘烈的投資失敗,依然要堅信區塊鏈的未來。

此後,了得資本逐漸淡出輿論視野,亟待新生。

牛市贏家

進入2021年,“了得資本”消失了,取而代之的是LD CAPITAL 開始頻繁出現在各類項目的融資新聞中。

投資風格依然激進,但這次稍微有所不同。

不再只投交易所和“國產土狗”,Flow、Mina、Assembly、Flare、Immutable X、CoinList……眾多國際一線項目出現在了LD CAPITAL 的Portfolio中。

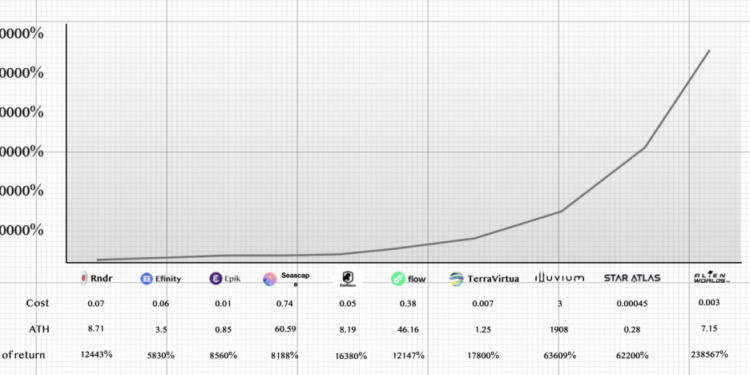

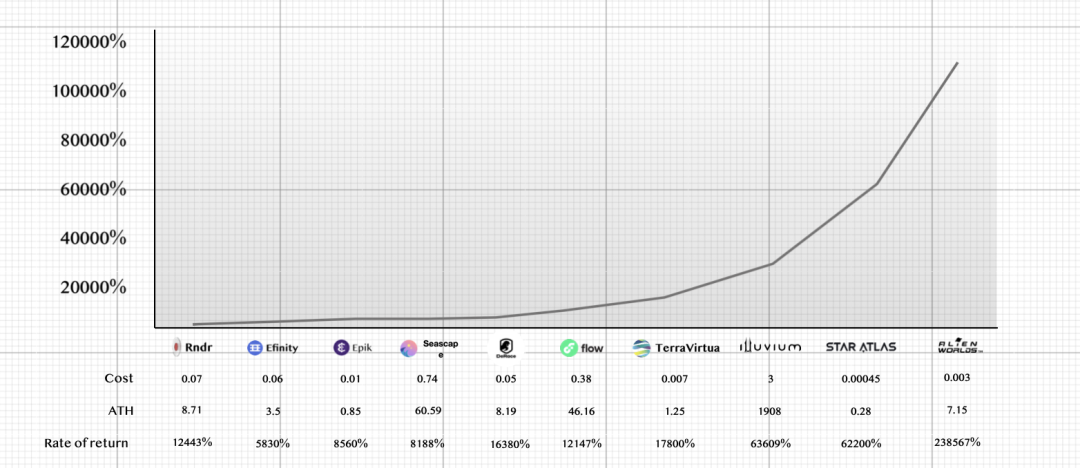

在NFT和GameFi領域,LD的投資組合更是Alpha雲集:區塊鏈3A遊戲大作Illuvium和Bigtime、分佈式渲染網絡Render Network、Solana 生態的明星鏈遊Star Atlas、首發BINANCE IEO的Alien Worlds (TLM)……

受益於GameFi 熱潮,LD 獲得了一個極度誇張的投資收益比。

Illuvium 最高63,609%帳面回報;Star Atlas 最高62,200%帳面回報;Alien Worlds 最高23,8567% 帳面回報……

LD CAPITAL 何以蛻變,在競爭激烈的一級市場獲得高Alpha項目的投資機會?

來自多位LD CAPITAL 投資經理的觀點,或許可以一窺問題的答案。

1. 敢投

LD CAPITAL 一如既往堅持了敢於下注的風格,幸運的是,這一次投在了牛市前夕。

2020年3月12日,經歷了歷史性的大崩盤,一、二級市場都降至冰點,大部分創業者和投資人紛紛選擇離場或者觀望,而LD CAPITAL 靠著對區塊鏈的信仰和一股衝勁,選擇“ALL IN ”,並加快在一級市場的佈局。

用投資經理的話來說,312之後的短暫空檔,其實是一級市場的黃金真空期:競爭小,相對容易投進;估值低,很多優質項目估值僅在千萬美元左右;在行業低谷選擇繼續前行的創業者更值得信任和投資……

更重要的是,LD 敢於做項目的第一個投資者,不在意其他VC是否已經參與了投資。

“我們是很多項目的第一個投資者,不僅是給錢,更給予了創辦人信心,這當然是一種冒險,但我們認為值得”,易理華如此表示。

2. 全方位投後

LD CAPITAL 將投後服務作為自己“拿下”項目的重要籌碼,號稱全員上陣做好投後服務,包括但不僅限於戰略諮詢、經濟模型設計、資本和平台關係、市場品牌增長、生態合作、技術開發和人才招聘等。

比如,投資某交易聚合協議後,LD 不僅協助項目方獲得海外頂尖VC投資;還協助其對接IDO平台和大型交易所、尋找海外知名KOL和社區進行合作、對接其他DeFi 項目進行合作,持續參與到項目的發展建設中,未退出一個Token。

3. 人才與激勵

人是一切投資的核心,如何吸引到更優秀的投資經理?如何激發投資經理的積極性?

由於是自有資金,LD CAPITAL 有更加靈活的激勵機制:與投資經理共享投資額度,最高可參投30%,並且這一比例還會不斷提高,最終投資負責人的參投比例可超過50%。

因此,有人曾調侃稱,在LD是給自己做投資,順便帶著老闆投一投。

此外,合夥人在頂尖項目的投資中能夠發揮重要的作用,每個合夥人都有自己的資源網絡和核心能力圈,Illuvium、Bigtime等頂尖項目的Pitch與投資,很大程度上是依靠合夥人的個人能力。

相較於其他不少VC 開始佛系躺平,LD 稱得上是行業中最努力的那一批,合夥人Lee XI 表示,自己已經兩年沒睡過好覺了。

目前,LD 有接近40人,仍在積極擴張中。

4. 另起爐灶

為什麼LD CAPITAL 抓住了NFT和GameFi 的投資機會?

因禍得福。

2020年,經歷DeFi Summer 之後,DeFi 賽道異常火熱。然而,優質項目主要集中在歐美,作為亞洲機構很難參與頭部項目的投資,說得直白一點,LD 想投頂尖DeFi 項目卻投不進去。

所以,LD 不得不轉向研究新的賽道和機會。早在兩年前,LD 的一位合夥人便開始研究NFT和GameFi,經過討論,LD 決心押注。判斷邏輯在於,這是出圈的賽道,DeFi能捕獲大量TVL,但集中在少數人,而NFT和GameFi可以帶來海量的用戶,任何機會都存在於巨大的增量市場。過去的Web2.0 時代已經證明了這一點,擁有用戶才擁有未來。

5. 出海&線下

LD CAPITAL 很早便意識到一件事,“加密世界,西升東降”,大量優質項目在美國或者歐洲,“出海”成為了一個必選項。

因此,LD 開始在美國、新加坡開展招聘,積極參加各類線下會議和活動,拓展項目。

疫情阻隔了世界,大量的溝通在線上進行,但線下更容易建立人與人之間的信任與連接,Pitch項目更簡單直接。

通過積極的線下跑動,LD CAPITAL 在美國投資了大量早期項目,其中很多還未曝光。

6. FOF與資源網絡

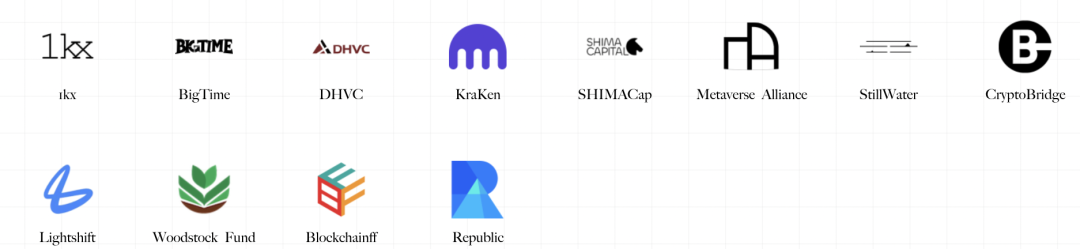

2021年9月,LD Capital 宣布成立5000 萬美元區塊鏈母基金,用於投資全球優秀區塊鏈基金。

官網顯示,目前LD 已投資1kx Capital、Kraken Ventures、Republic 基金、Shima Capital、BigTime 生態基金、DHVC等Fund。

易理華表示,FOF 投資主要是兩個目的,一是全球交朋友,結識更多合作夥伴,發現更多好項目投資機會;二是為項目儲備更多資源,做好投後服務,很多機構擁有不同的優勢,希望能組合起來幫助投資的項目,投後服務是核心。

一方面,Shima、Republic等VC成為了LD的Deal Sourcing,另一方面LD 也在搭建與頂尖項目之間連接網絡。

比如LD 投資DAOMaker 後,獲得了大量的Deal。

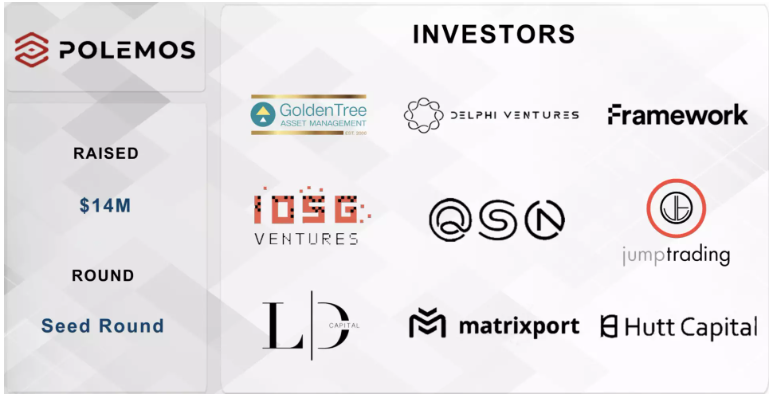

LD 投資的某頂尖AAA GameFi 項目,為LD 引薦了其他頂尖項目,比如P2E 遊戲公會Polemos,最近宣布完成1400 萬美元種子輪融資,由Framework Ventures 和Delphi Digital 領投,LD Capital 參投。

如果還要說最後一點,那就是堅持與執著,為了投中一個項目,LD 願意“放低姿態,N顧茅廬”。

一個項目方曾表示,LD Capital 多次溝通承諾,最終在“軟磨硬泡”、“誠意與堅持”下,最終讓LD Capital 參與投資。

爭奪議價權

就財務回報而言,LD Capital 稱得上這輪牛市週期中的大贏家,但是離一線Crypto Fund 依然有不小差距。

關於VC的評價標準,某Crypto VC 從業人員表示:“外行人評價的VC的標準是看賺了多少倍,但是行業內看VC是看資金規模、生態卡位、話語權。 ”

與真正的一線VC相比,LD仍然缺少“議價權”。

時至今日,在加密世界的無數VC中,真正擁有議價權的仍然只有a16z、Paradigm、Binance Labs、Multicoin Capital 等少數投資機構。

議價權來自於品牌和投後服務(Value-added)。

一個客觀存在的現像是,在品牌端,LD Capital 仍被“歷史記憶”所拖累,導致仍有一些項目和FUND會拒絕LD Capital 的投資,甚至出現過談好Deal,快要打款的時候,項目方臨時反悔,因為參與投資的其他VC中有人認為LD Capital 是Pump & Dump Capital 。

通常而言,行業中有兩種VC。一種是Pump & Dump ,一切只為更大的財務回報,沒有Value-added ,甚至會上線即拋售所有Token,傷害到項目方。

另一種是DiamondHand,不僅一直持有,還能持續提供Value-added,比如今年一月Coinbase Ventures 表示從未出售過投資的代幣。

易理華認為LD 介於兩者中間,因為都是自有資金,所以策略是退出一部分項目以支持新項目。不過,在選擇退出的時,LD 會和項目方進行充分的溝通,做到尊重項目方的訴求,對持續努力迭代成長的項目長期投資,相信價值增長複利。

“ LD 嚴重反對解鎖即砸盤,也強烈反對這類投資人,在極致盈利和市場尊重之間,LD 選擇後者”。

此外,此前流傳的“LobsterDAO 加密VC 榜單”也給LD 的投資造成了嚴重困擾,榜單中LD Capital 被列為黑名單,儘管後來LobsterDAO 闢謠該榜單和他們無關,但是該榜單已經在各大社區和社交媒體上被廣泛傳播。

對於外界的種種看法,易理華表示已不再關心,“專注於做好自己的事情,時代已經變了,除了投資,LD 接下來會把精力放在海外品牌和打造更優質的投後服務上,目前新招聘的人才大部分都是為投後服務做準備。 ”

據LD 投資經理表示,被拒絕接受投資的情況也已經大為減少,“因為投資本身存在正循環,投中一個好項目就更容易投中其他好項目,LD 已經用Portfolio 證明了自己,特別是在GameFi 領域。更何況,LD會給項目方做全方位的投後服務。”

那麼,LD 還會延續之前的海投風格嗎?

“也許是我們團隊強烈看好區塊鏈的未來,會忍不住支持那些展現出創新和理想的團隊,敢於做項目的第一個投資者”,易理華如此解釋,但變化也正在發生。

“我們也在復盤,持續提升,要把子彈留給最佳團隊,把服務和資源用來支持頂級項目,所以最近已經開始行動和改變,最近2個月的投資基本是對頂級項目下重註,相信以後市場會看到全新的LD Capital。”

關於未來看好的方向,LD 投資經理表示還在尋找各類能夠廣泛出圈的WEB3應用,遊戲仍然是其中重要的板塊,比如,Bigtime和Cradles此類區塊鏈遊戲。

Bigtime是由Decentraland共同創辦人Ari Meilich推出AAA 級鏈遊大作,團隊成員來自於Epic Games、暴雪、EA、Riot 等一線遊戲公司。

Cradles是一個史前文明背景的RPG遊戲,創造性地引入時間與熵系統,首次將現實世界的時間和空間規則融入遊戲。

Cradles團隊為此專門開發了一種新的NFT標準,EIP-3664 ,為靜態的NFT增加了可操作性的模塊,將它們變成一個“靈活的”、“有生命的”NFT,比如NFT具有了屬性衰減的特徵來模擬真實世界的物品老化。

模塊化公鏈,是LD 看好的另一方向。

一條公鏈通常可以被分解成共識層、數據可用層和執行層,而現階段大多數的公鏈屬於單片鏈。隨著鏈上節點越來越多,區塊也越來越大,交易擁堵不可避免。因此,模塊化成為趨勢,我們常聽到的Layer2中的Rollup,也是區塊鏈模塊化的產物,負責執行交易。

在這個賽道,LD 押注了IOTA 團隊開發的智能合約鏈Assembly,Assembly允許開發者根據需求自由創建自己的智能合約鏈,有點類似於類似Cosmos 或波卡的多鍊網絡。不同之處在於,Cosmos目前仍是鬆散的各鏈自製,沒有共享安全,而Assembly 鏈則依靠IOTA 2.0 的L1共識安全層,解決了共享安全問題。

總體上看,LD 的成長經歷了三個階段。

2018年,了得資本更像是有一個暴發戶心態的“投機VC”;2021年,LD Capital 開始國際化,並逐步形成了自己的投資方法論;如今,LD Capital,正邁向3.0 版本:

(1)更加聚焦,針對頂級項目下重註。

(2)打造更高質量的全方位投後服務體系,為項目深度賦能。

(3)全面出海,提升全球品牌影響力。

(4)敢於做項目方的第一家投資機構。

總體而言,無論是LD Capital 還是其創辦人,都充滿故事性和爭議,試圖定義LD Capital 是困難的,它受益於對區塊鏈的信念與堅持,甚至有一點好運氣,在WEB3席捲全球的時代浪潮中,踏浪前行,成為了一個典型的華人Crypto VC 樣本。

未來,WEB3必然是全球化的競爭,一級市場將更加殘酷與“階級固化”, LD Capital 能否完全走出“品牌陰影”,在更加西方的加密敘事語境中找到自己的生存堡壘,獲得更多話語權?

我不知道,但奔騰中的河流只能沖向大海,無法回頭。

📍相關報導📍

科普 | 元宇宙 Metaverse 是什麼?他將如何改變未來世界?

超越 a16z 規模,Paradigm宣布成立史上最大「25億美元」加密貨幣風險基金

精華整理|A16z : 「翻轉世界運作模式」!從加密貨幣技術從架構層面開始

橋水入局、紅杉”All in Crypto” ! 傳統風投跑步入場,機構要吃下加密產業新頭部?

風投|Paradigm 合夥人的方法論:如何對早期項目進行評估調查?

一級市場創業必讀 | 關於Crypto募資,你需要知道的事

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務