本文將以 MakerDAO 中比較成熟的現實世界資產(RWA)項目為基礎,分析 DeFi 項目捕獲鏈下資產的治理體系與交易架構。

(前情提要: 2024年RWA的7大展望:顛覆傳統金融模式)

(背景補充: RWA的散戶困境怎麼解?來看DeFi數個創新方案)

現實世界資產存在於鏈下,資產所有者可以從中獲得預期的收益,相關權屬收益由法律體系所規範,根植於我們的社會契約中。對於「Code is Law」的鏈上 DeFi 來說,如何適配鏈下的治理體系與法律架構,去幫助加密資本安全合規地去捕獲鏈下資產,是目前需要探索、解決的問題。

繼先前透過 Centrifuge 梳理鏈下資產上鍊的路徑之後,本文將透過 MakerDAO 的 DeFi 視角,梳理出中心化的鏈上協議捕捉鏈下資產的治理體系、法律框架與實踐路徑。希望對正在從事 RWA 的專案方、建造者有所幫助,也歡迎隨時與我們交流探討。

本文內容將涵蓋 MakerDAO 中較成熟的 RWA 項目,如 New Silver Restructuring,BlockTower Credit,BlockTower Andremeda,Monetalis Clydesdale,以及 Centrifuge 為 Aave 提供的交易架構。

DeFi 為什麼需要鏈下RWA

RWA 的敘事也可以說是 MakerDAO 的 DeFi 的敘事,非常有必要從 MakerDAO 的角度來看 RWA 對 DeFi 世界的意義。

MakerDAO 是一個去中心化自治組織(DAO),旨在管理在以太坊上的執行的 Maker 協議。協議提供了第一個去中心化的基礎穩定貨幣 DAI(可簡單理解成以太坊上的美元)和一系列的衍生金融體系。自 2017 年上線以來,DAI 始終和美元保持錨定。

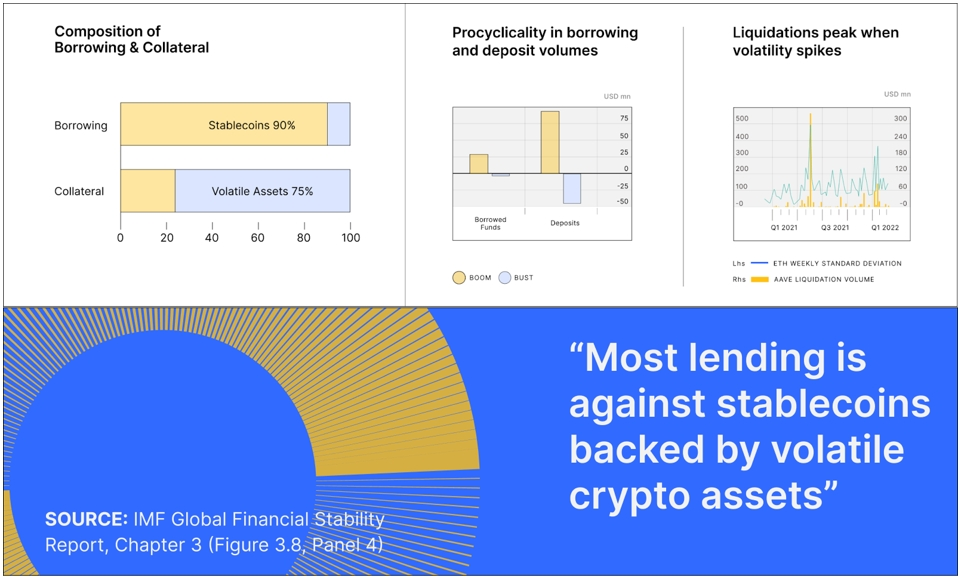

2021 年的 DeFi Summer,出現了眾多不可持續的 DeFi 收益率產品,帶來的是加密市場的大崩盤,信用違約傳染蔓延生態的各個角落。儘管加密原生資產是 DeFi 的關鍵組成部分和長期價值差異化因素,但是當下現實的需求無法與長期的發展價值相匹配。

由於加密貨幣市場的高波動性,依賴單一抵押資產可能會導致大量清算。對於 MakerDAO 這樣的巨型借貸協議來說,關鍵的考量因素是:抵押品的價值穩定。我們看到此前 MakerDAO 的抵押品包含了價值不穩定的加密貨幣,這種不穩定波動因素為借貸造成了風險,嚴重限制了 MakerDAO 的發展空間。

因此,MakerDAO 或者 DeFi 迫切需要一種更為穩定的基礎層抵押品(a Baselayer Level of Collateral),以支援穩定幣 DAI 在加密世界大規模採用,構築一條可持續、可規模化的通路。

RWA 作為 MakerDAO 最重要的議題之一,不斷地被社群探討、驗證,視為一種重要的解決方案。MakerDAO 在 2022 年 5 月釋出的 Endgame 計劃中,也強調 MakerDAO 構建去中心化穩定幣的其中一個關鍵部分是將 RWA 作為抵押品。

RWA 的益處包括:(1)提高市場風險和資產使用的透明度;(2)提供 DeFi 的可組合性;(3)改善銀行服務不足和資金不足人群的可觸達性;(4)從更大更穩定傳統金融市場中捕獲價值。

對於 MakerDAO 來說,RWA 具有兩個重要特性 —— 穩定性和規模化。更進一步,DAI 可以通過錨定無加密波動風險、穩定生息、可規模化的資產,來擴大使用範圍,尤其在如今加密資產收益率低下,美債收益率高企的市場環境。通過 RWA 的價值捕獲,MakerDAO 可以在熊市中繼續擴大規模和增長,並為下一個牛市週期做好充分準備。

最重要的是,RWA 能夠幫助 MakerDAO 實現其巨集大的願景:允許一個信用中立、去中心化的渠道,為人們的日常生活和企業的發展需求增加效用。通過開放的鏈上、社群驅動、可程式設計、去中心化協議的方式,來實現一個全新的開放 DeFi 金融市場。

然而,將現實世界資產上鏈並不容易,這會涉及全新產品架構設計上的挑戰,金融、法律合規和技術上的風險,以及未知的未知。

DeFi 如何捕獲鏈下現實世界資產

在明確 DeFi 捕獲現實世界資產的需求之後,就需要構建起適合鏈上協議或 DAO 組織的治理體系和法律架構。當然有人會說,這樣操作大可不必,可以直接去購買第三方發行的代幣化美債就足夠了,省時省力。

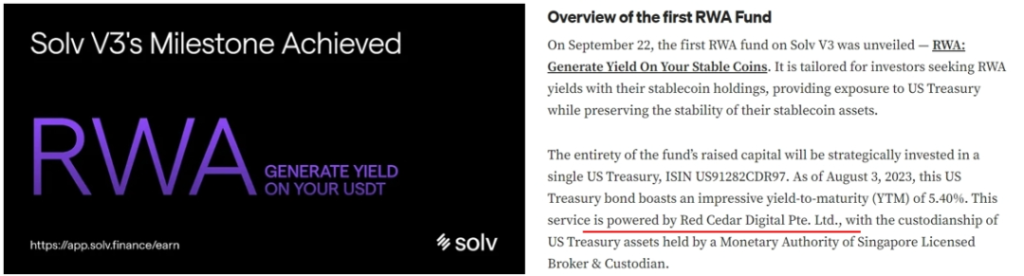

例如我們看到市面上非常成功的鏈上基金專案 ——Solv Protocol,在其 V3 版本推出了兩隻 RWA 基金,由 Solv RWA 作為基金管理人,目前管理合計 200 萬美金 TVL 的資產,通過 KYC/AML 的合格使用者可以存入穩定幣享受美債的收益。根據其新聞稿,該 RWA 基金的底層資產為 Red Cedar Digital. Ltd. 提供的代幣化美債。

對於資金體量不大的專案,且在風險可控 / 可承擔的前提下,可以直接採購第三方提供的代幣化美債,沒有問題。但是我們依然需要思考幾個問題:

(1)如何保障提供底層資產的交易對手(Red Cedar Digital. Ltd.)不會破產跑路?想想當初如日中天的 FTX;

(2)更進一步,交易對手破產之後,這種沒有法律實體的鏈上協議,如何作為債權人去法院參與資產清算 / 重整?

雖然 DeFi 專案去構建自身的治理體系和法律架構可能成本巨大,但是這是與風險的對衝。無論如何,這並不妨礙我們去探索、研究市場上的成功 RWA 案例,以作出適合自己的選擇。

DeFi 法律包裝的必要性

作為幾十億美元 RWA 資金體量的 MakerDAO,無論是在資金的安全形度,還是在法人主體資格層面,都考慮到了目前可識別的風險,這些風險來自:

交易對手風險。試想交易對手破產 / 跑路的案例,MakerDAO 需要保障的是任何第三方(包括基金經理 / 投資顧問)都沒有能力直接控制、支配、轉移其鉅額資金;

主體資格認證。鏈上協議或 DAO 組織無法完成合法持有資產需要的客戶識別認證(KYC/AML),導致無法合法購買、持有鏈下資產。同理,也無法持有自身的 IP 資產;

破產清算資格。一旦出現鏈下資產的違約、破產、清算情形,由於鏈上協議或 DAO 並不是一個法律主體,無法立即與現實世界的法院、清算機構做互動。那麼就需要保障 MakerDAO 有能力通過治理體系以及法律架構,及時行使處置鏈下資產的權利。

因此,就非常有必要通過法律包裝(Legal Wrapper)的方式,為鏈上協議或 DAO 組織搭建治理體系和法律架構,並通過 DAO 治理與法人主體治理體系的打通,實現 DeFi 對鏈下資產的治理控制。

DeFi 如何進行法律包裝

法律包裝(Legal Wrapper)是一種專門針對鏈上協議或 DAO 組織的法律框架或法人實體的集合,為鏈上協議或 DAO 組織提供了在相關司法轄區下的公認的法律地位。它的本質是將鏈上協議或 DAO 組織 「包裝」 在一個法律框架內,或 「下設」 一個法律框架,由此連通現實世界互動,使得鏈上協議或 DAO 組織能夠與傳統的法律體系進行連線。

法律包裝並非吸收或取代,鏈上協議或 DAO 組織繼續在鏈上執行,僅僅是將其部分功能和責任轉移給 DAO 的法人實體,從而能夠獲得相關司法轄區的法律保護,管理稅收和監管義務、簽訂合約、擁有資產、進行法定支付、並參與現實世界互動操作。DAO 和多籤錢包保留對智慧合約、金庫和任何鏈上資產的直接控制,並僅在需要時為其法律包裝的實體提供資金。

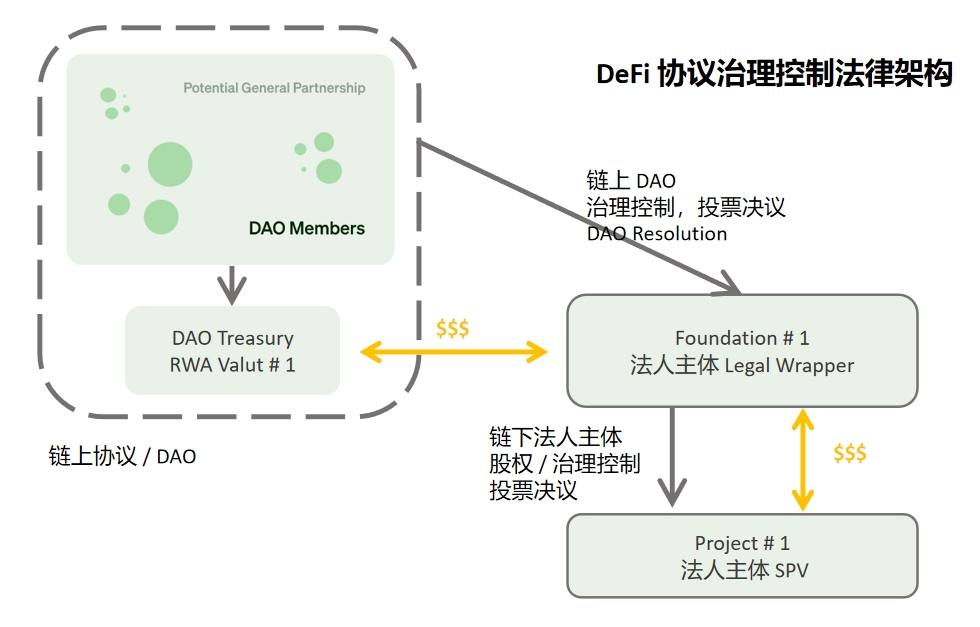

由此,我們可以從 RWA 的角度,專門為鏈上協議或 DAO 組織的特殊目的,而 「下設」 對應的法人實體,來進行鏈下資產的價值捕獲。

DeFi 如何治理鏈下法人實體

我們以目前 RWA 資產體量最大的 MakerDAO 實踐來進一步解釋。

上圖為根據 MakerDAO MIP58 提案專門為 RWA 專案設立的基金會 Foundation + SPV 的架構,旨在通過對基金會法人實體的治理控制,實現底層 RWA 資產的價值捕獲。

首先,MakerDAO 根據開曼法律框架下(the Foundation Company Law of the Cayman Islands 2017)設立 RWA Foundation # 1 的基金會,基金會能夠為鏈上協議或 DAO 組織提供一個靈活的治理框架。

基金會作為法人實體對內而言,無需任何註冊資本,無需股東 / 成員角色,使得基金會成為單一目的獨立孤兒法人實體;基金會也可類似於信託,指定 MakerDAO 或其成員為受益人(Beneficiary);同時基金會也能做到破產隔離(Bankruptcy-Remote),即使 MakerDAO 或者基金會 「Go Dark」 也不會影響彼此。

基金會作為法人實體對外而言,能夠實現(1)與鏈下實體進行互動,如簽約、提供服務等;(2)通過 KYC/AML 合法持有鏈下資產 / IP;(3)保護 DAO 成員的有限責任;(4)根據 DAO 的決議,代表 DAO 執行一系列鏈下的操作。

其次,基金會法人實體可以根據章程(Articles of Association)、公司註冊證書(Memorandum of Association)等組織檔案,為 MakerDAO 量身訂製治理體系,如在章程中限定只執行 MakerDAO 作出的決議,自身不作出任何決議與執行;指定受 MakerDAO 委派負有受託義務(Fiduciary Duties)的 Supervisor 和 Directors 根據基金會組織檔案 / 授予的許可權(Power of Attorney)進行治理,保證 MakerDAO 能夠在法人實體治理層面實現完全掌控。

最後,根據 MakerDAO 的決議,由 Foundation # 1 作為獨立的孤兒控股公司,持有下設 SPV # 1 法人實體的股權權益。SPV # 1 根據鏈下資產屬性在當地司法轄區設立,並由基金會的出資捕獲鏈下資產。例如鏈下資產所在地位於美國的,可以設立 Delaware LLC 作為 SPV 持有鏈下資產,資金來源於 Foundation # 1 與 MakerDAO 簽訂的貸款協議。

儘管在一些其他專案上我們也能看到 SPV + 信託的治理體系和法律架構,但是總體的原則是:

(1)保證鏈上協議或 DAO 組織的治理控制;

(2)DAO 組織 / Tokenholder 為受益人;

(3)包裝的法人實體能夠合法、有效、及時地處置資產。

MakerDAO 的 RWA 實踐案例

MakerDAO 自從參與 Solar X 能源專案融資以來,通過逐步實踐,探索出一套適合 DeFi 的 RWA 路徑 —— 即通過對 DeFi 的法律包裝(Foundation+ SPV or Trust)方式,實現對鏈下資產的價值捕獲,交易結構萬變不離其宗。

以下列舉 MakerDAO 幾個比較成功的 RWA 專案以作參考,包括了 New Silver Restructuring,BlockTower Credit,BlockTower Andremeda,Monetalis Clydesdale,以及 Centrifuge 為 Aave 提供的交易架構。

MakerDAO——New Silver Restructuring(信貸資產 RWA)

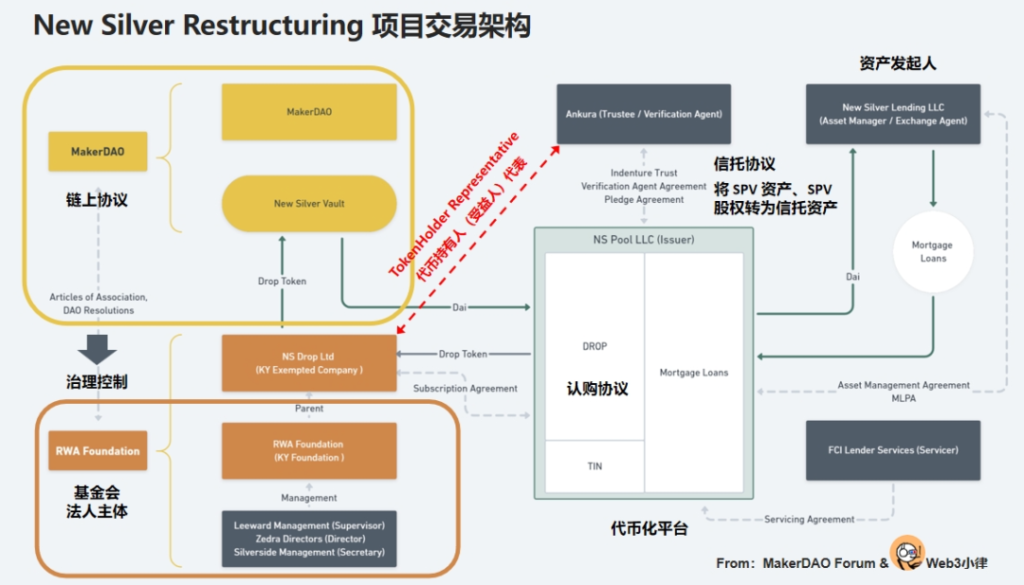

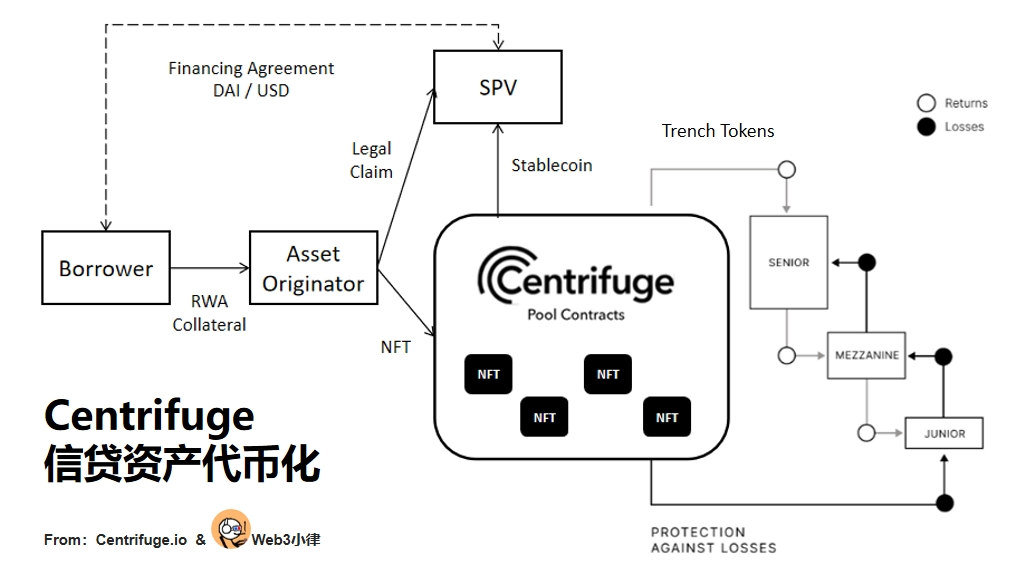

New Silver 應該是 MakerDAO 第一個正式的 RWA 專案,於 2021 年設立,債務上限達到 2000 萬美金,底層資產為由 New Sliver 作為發起人的房貸資產(Mortgage Loan),通過 New Sliver 下設的發行人 SPV 在 Centrifuge 代幣化平臺融資。

社群於 2022 年 11 月提出對 2021 年 New Silver 專案進行升級重組,這次升級重組完全採用了上述 Foundation+ SPV 的交易架構,可謂是教科書般的實踐。

在 New Silver Restructuring 升級重組的交易架構中,主要參與方包括:

RWA 基金會,該基金會於 2021 年設立,運營了此前的 HunTINgdon Valley Bank (HVB) 專案,由 MakerDAO 治理控制 —— 在治理檔案中約定基金會 Director 需要根據 MakerDAO Resolutions 來作出任何決議或行使任何權利。由此,通過 MakerDAO 鏈上治理 + 基金會鏈下治理的體系,保證 MakerDAO 能夠在法人實體治理層面實現完全掌控。

NS DROPLtd 作為 RWA 基金會的全資子公司,是本次交易的執行主體,參與認購 Centtifuge 為融資方發起的 DROP 代幣並提供資金;作為代幣持有人代表(DROP/TIN),行使 MakerDAO Resolutions 委託的相關權利;根據信託協議指示受託人 Ankura Trust 進行一系列資產操作等。

Ankura Trust 則是為了保證發行人 SPV 資產獨立和 MakerDAO 資金的安全,根據發行人 SPV 與信託公司的信託協議,約定 SPV 信貸資產的抵押、SPV 股權的質押,確保 MakerDAO 的資產完整以及違約的及時足額處置,為 MakerDAO 資金的安全提供了保證。

MakerDAO——BlockTower Credit(信貸資產 RWA)

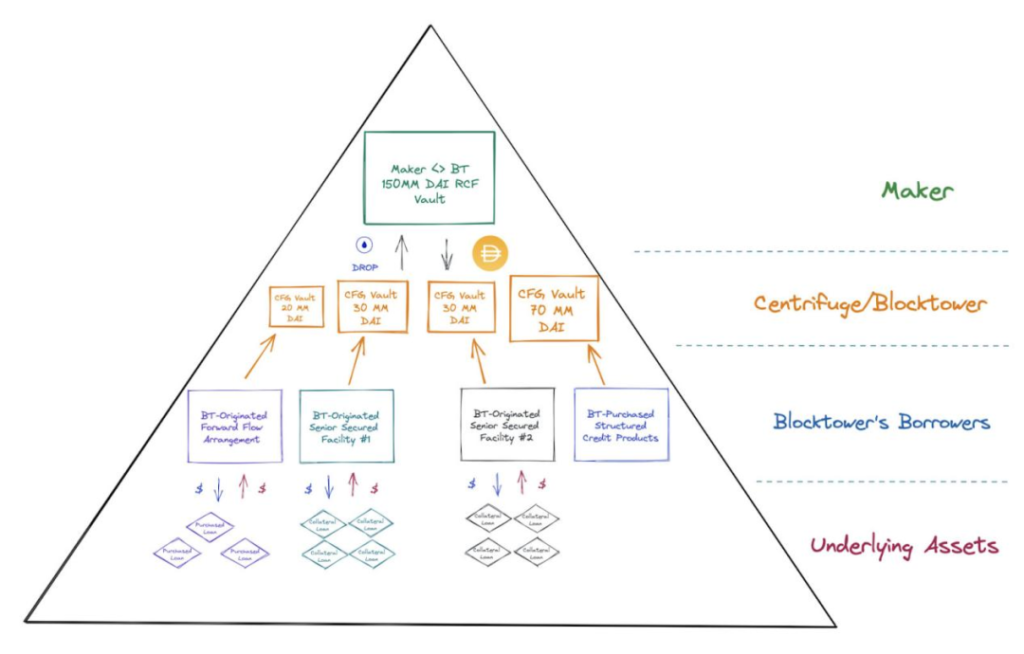

BlockTower Credit 是由 BlockTower Capital 發起的信貸資產代幣化專案,於 2022 年 11 月實施,整個專案債務上限為 1.5 億美金,分為 4 個資產池。BlockTower Credit 作為資產發起人,通過其下設的發行人 SPV 在 Centrifuge 代幣化平臺融資。

BlockTower Credit 的交易架構與 New Silver Restructuring 類似,我們進一步將其拆分,一部分是資金端的操作,即如何將鏈上資產安全合規轉換到鏈下,且依然控制在 MakerDAO 手中;另一部分是資產端的操作,即如何將鏈下資產代幣化,獲得 MakerDAO 的資金。

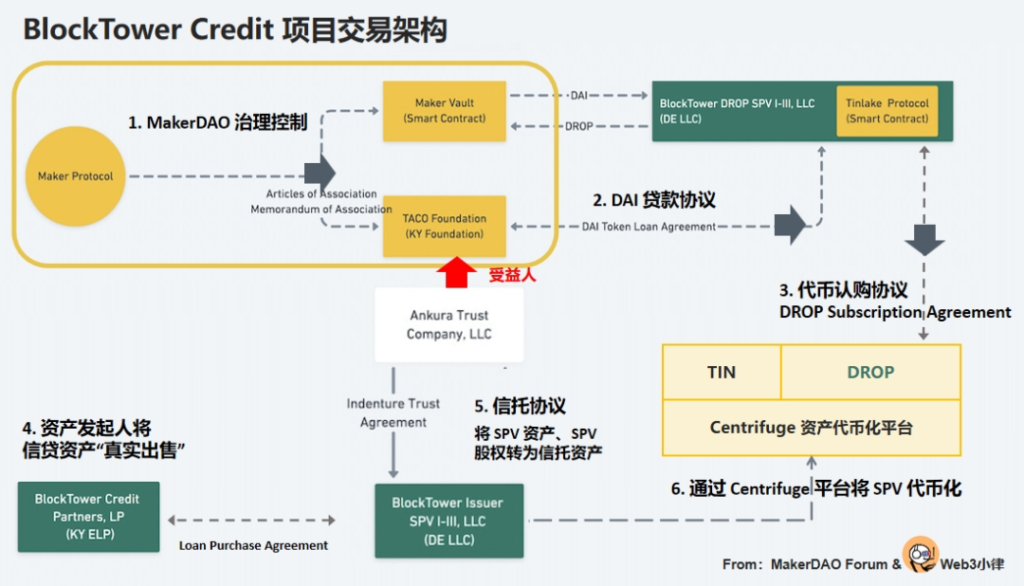

從 MakerDAO 的 DeFi 角度來看:

1. MakerDAO 首先通過治理實現對 TACO 基金會的控制(TACO 基金會與 RWA 基金會一樣都由 MakerDAO 治理控制);

2. 通過 TACO 基金會與 Blocktower DROPSPV 簽訂的貸款協議,將 MakerDAO 的 DAI 資金提供出來,以 DROP 代幣作為抵押;

3. 該部分資金用於認購 Centrifuge 平臺上的 DROP 代幣,該代幣由持有 Blocktower 底層資產的發行人 SPV 所發行。

從資產融資的角度來看:

4. BlockTower Credit Partners 作為資產發起人(Originator),將信貸資產通過 「真實出售」 裝入發行人 SPV;

5. 為了保證發行人 SPV 資產獨立和 MakerDAO 資金的安全,發行人 SPV 將與 Ankura Trust 信託公司簽訂信託協議,約定 SPV 信貸資產的抵押、SPV 的股權的質押,受益人為 DROP/TIN 代幣的持有者(即 TACO 基金會),確保 MakerDAO 的資產完整以及違約的及時足額處置,為 MakerDAO 資金的安全提供了保證;

6. 發行人 SPV 則通過 Centrifuge 資產代幣化平臺,發行 DROP 和 TIN 兩種代幣,其中 DROP 為優先順序代幣,由 TACO 通過上述途徑認購;TIN 代幣則為劣後級代幣,由 BlockTower Credit Partners 認購。

MakerDAO——BlockTower Andremeda(美債 RWA)

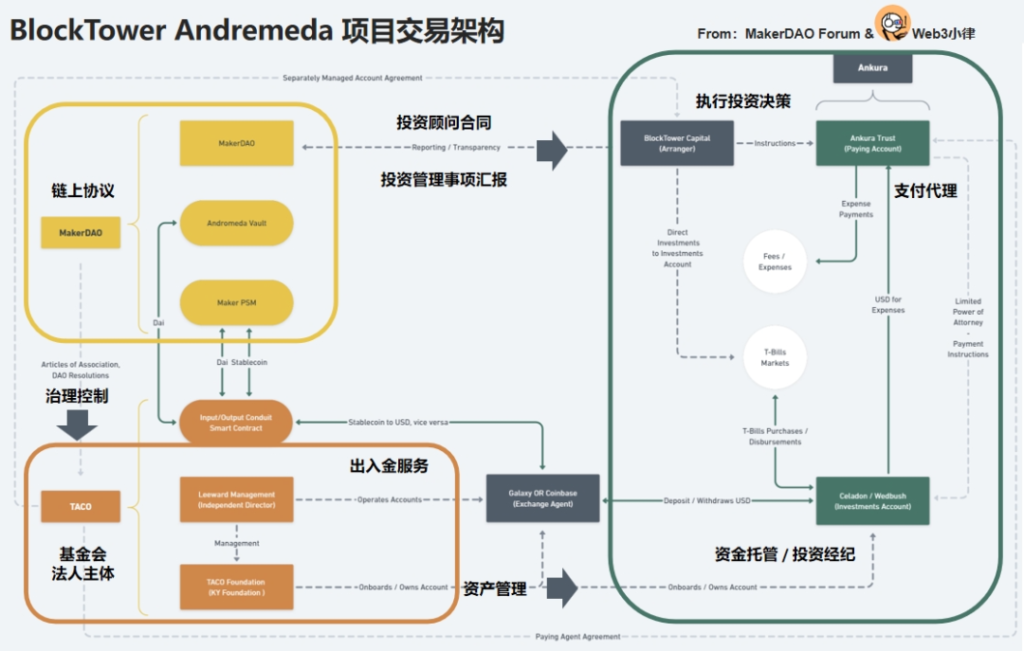

BlockTower Andremeda 是目前 MakerDAO 體量最大的 RWA 專案之一,債務上限為 12.8 億美元,目前資產規模超過 10 億美金。這是一個由 BlockTower Capital 發起的美債 RWA 專案,並通過 TACO 基金會執行,旨在多元化國庫資金,投資於鏈下美債。

在 BlockTower Andremeda 的專案架構中,主要參與方包括:

TACO 開曼基金會,該基金會於 2022 年設立,運營了此前的資管規模上限 1.5 億美金的 BlockTower S3/S4 信貸資產 RWA 專案。與 RWA Foundation 一樣,該基金會由 MakerDAO 治理控制,根據基金會章程(Articles of Association)4.16 條,基金會 Director 需要根據 MakerDAO 的治理表決(MakerDAO Resolutions)來作出任何決議或行使任何權利。

BlockTower Capital 作為本次專案的投資顧問,與 TACO Foundation 簽訂投資顧問合約,負責管理 TACO Foundation 的各個帳戶的資金,並作出投資決策;Coinbase 及 Galaxy Digital 作為出入金服務商;Celadon Financial Group 作為經紀人,執行投資顧問的投資決策;Wedbush Securities Inc. 作為資金託管方;Ankura Trust 作為支付代理。

在這個架構中,MakerDAO 更多的是將 TACO 基金會作為一個法人簽約主體去履行鏈下投資的相關事宜,並且將傳統金融中的投資決策與資產託管分離的方式,做到風控合規。

對比 BlockTower Credit 專案,我們看到的相同點是:在 DAO 治理層面,都用到了 MakerDAO 鏈上治理 + 基金會鏈下治理的體系,保證 MakerDAO 能夠在法人實體治理層面實現完全掌控。

區別在於:在底層資產價值捕獲層面,Andremeda 是直接將資金通過出入金、投資顧問、投資經紀、資金託管、支付代理的方式投資於美債資產,通過 TACO 基金會的形式實現;而 BlockTower S3/S4 專案由於底層資產的不同,則是加入了基金會與 SPV 的架構,SPV 專門用於捕獲通過 Centrifuge 平臺代幣化後的底層資產。

MakerDAO——Monetalis Clydesdale(美債 RWA)

雖然我們看到 Blocktower 的幾個專案在 MakerDAO 運營得非常成功,但是依然有成員表示存在交易對手過於集中的擔憂,如在 Blocktower 在專案中扮演多個重要角色,如投資顧問、資產發起人等。

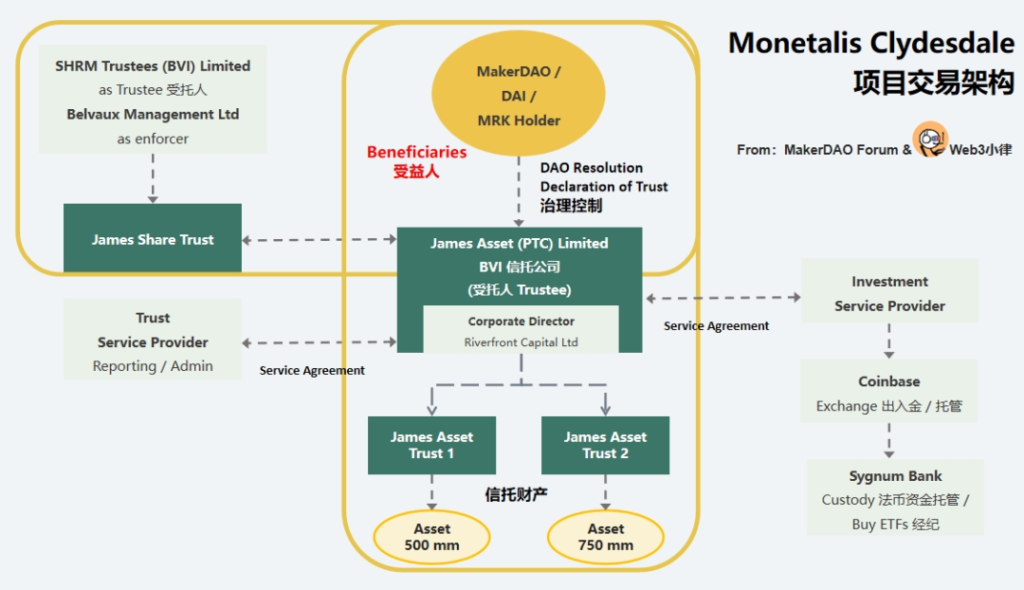

因此,由 Monetalis 創辦人 Allan Pedersen 發起的 Monetalis Clydesdale 專案旨在探索出更加安全的 RWA 路徑。該專案在 2022 年 1 月提出,在 2022 年 10 月通過並執行,專案初始債務上限為 5 億美金,並在 2023 年 5 月將債務上限提高到 12.5 億美金,資產投資於美債 ETF。

在 Monetalis Clydesdale 的交易架構中,對於資金端的操作至關重要,即如何將鏈上資產安全合規轉換到鏈下,且依然控制在 MakerDAO 手中:

財產信託的設立。首先成立名為 JAL 的 BVI 信託公司,該公司通過信託宣告(Declaration of Trust)設立 James Asset Trust。JAL 作為受託人持有 MakerDAO 提供的 DAI/ETF 信託資產,MakerDAO MKR 代幣持有人為受益人,通過信託治理檔案實現對受託人的控制,指示信託資產的購買和處置。

MakerDAO 的治理控制:根據信託宣告(Declaration of Trust),受託人 JAL 的必須依據 MakerDAO Resolution 採取任何行動;且採取任何行動必須經過交易管理人對的 MakerDAO Resolution 的核準與同意;受託人 JAL 不得採取任何與 MakerDAO Resolution 無關的行動。

股權信託的設立。在處理好 MakerDAO 對受託人 JAL 信託財產的治理控制之後,需要將受託人 JAL 的股權作為信託財產成立 James Asset Share Trust,由 SHRM Trustees (BVI) Limited 作為受託人,Belvaux Management Ltd 作為 enforcer,MakerDAO MKR 代幣持有人為受益人。

由此,MakerDAO 一方面實現了對 JAL 信託財產的控制(對應 MakerDAO 提供的 DAI 信託資產),一方面也實現了對 JAL 的股權控制(對應受託人 JAL)。在這種情況下,任何操作都需要通過 / 驗證 MakerDAO Resolution,且資金的來往不經過任何第三方的控制(MakerDAO Vault – JAL 信託財產託管帳戶 – Sygnum Bank 託管帳戶)。

在這樣的交易架構下,MakerDAO 實現了:

1)更少或者無交易對手風險,即第三方或投資管理人沒有能力改變法律條款,也不能接觸到相關資金;

2)無障礙的鏈上鏈下治理架構;

3)通過信託保障 MakerDAO MKR 代幣持有人有能力及時處理底層資產的違約救濟與清算風險;

4)明確資金固定的用途,以及不存在被挪用的風險等。

接下來受託人 JAL 的資產投資就相對來說比較簡單了,通過 Coinbase 將 DAI 出金成為 USD,並通過 Sygnum Bank 進行資金託管與 ETF 交易。

Centrifuge——RWA Roadmap(美債 RWA)

Centrifuge 在早期就參與了此前 MakerDAO 的多個信貸資產 RWA 專案,如上述提到的 New Silver Restructuring 與 BlockTower Credit。具體的流程在此不作展開,有興趣的可以閱讀我們此前分析 Centrifuge 的文章 —— 從 RWA 本質,看去中心化資產融資協議 Centrifuge。

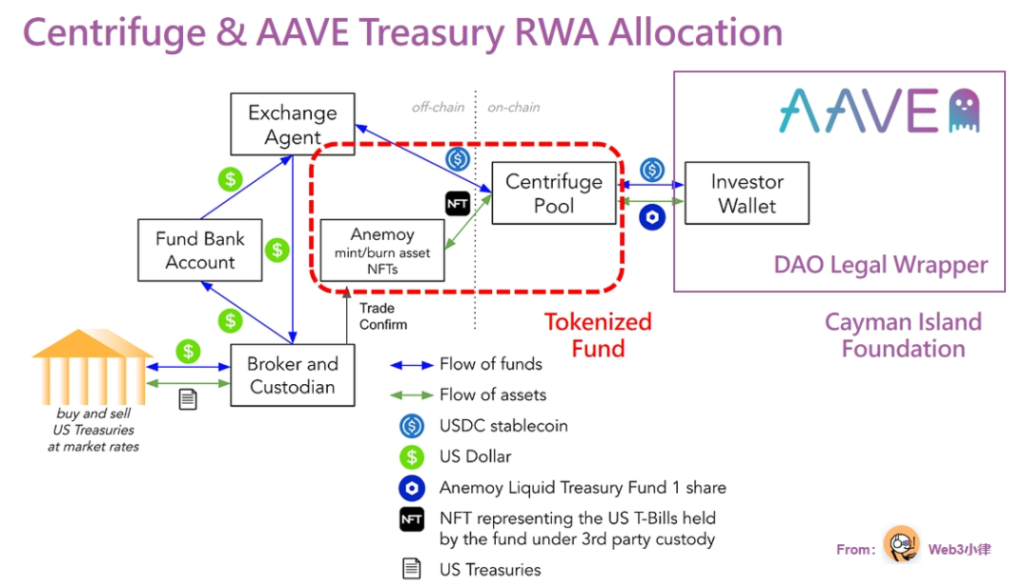

這裡更多想講的是 Centrifuge Prime 服務,該服務旨在幫助加密資本 / DeFi 協議 / DAO 金庫,去捕獲現實世界資產(如美債無風險收益)的收益價值。此前 Aave 社群在 2023 年 8 月 8 日提議通過與 Centrifuge 合作將 Aave 金庫中的穩定幣投資於 RWA 資產,來捕獲基於美債 RWA 5% 的無風險收益。

上圖 Centrifuge Prime 服務分為兩個部分:

第一步:需要為鏈上 DeFi 協議進行法律包裝(Legal Wrapper),如為 Aave 設立一個專門的法律主體 —— 開曼基金會。該法律主體一方面能夠取代 DAO 成員的無限責任,一方面也能作為實施 RWA 價值捕獲的獨立主體,受 Aave 社群的治理、控制,起到嫁接 DeFi 與 TradiFi 的橋樑作用。

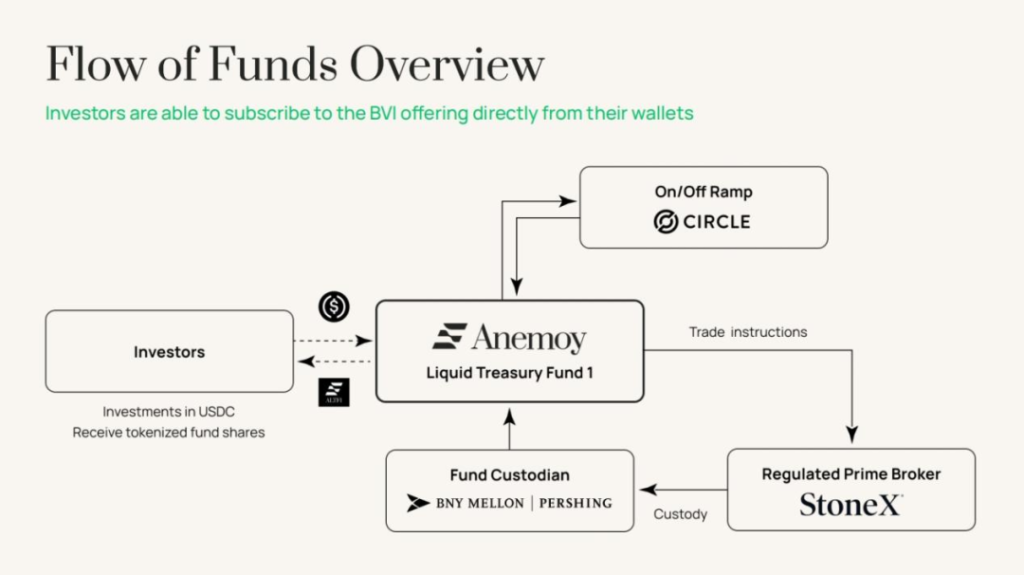

第二步:Centrifuge 將專門設立一個 Anemoy Liquid Treasury Fund 1 的資產池。不同於以往資產池的底層信貸資產(將資產裝入 SPV,生成 NFT 抵押到對應的 Centrifuge 資產池中),這次 Anemoy Liquid Treasury Fund 1 資產池的底層資產是美債,需要把持有美債資產的 Anemoy LTF 基金直接代幣化。

Anemoy LTF 是註冊在 BVI 的基金,首先通過 Centrifuge 協議將該基金代幣化;然後,Aave 將金庫資金投資於 Anemoy LTF 對應的 Centrifuge 資產池中,並產生的基金代幣憑證;之後,Centrifuge 資產池通過協議將 Aave 金庫投入的資產分配到 Anemoy LTF 基金手中;最後 Anemoy LTF 基金通過出入金、託管、經紀商買入美國國債,實現美債收益上鏈。

同樣的方式,Centrifuge 幫助穩定幣專案 Frax Finance 的 2000 萬美金通過上述方式捕獲鏈下資產收益。

RWA 與 DeFi 結合的無需許可

我們看到包括本文覆蓋到的專案,以及市面上的大多數 RWA 專案都只針對單一 / 限定資金方,或者說是隻針對合格投資者,散戶無法參與。這是因為出於監管合規以及當地《證券法》的要求,如果做到散戶參與,那麼就會面臨 IPO 一樣的發行成本。所以說,並不是任何 RWA 平臺將資產上鏈之後,就能對所有使用者開放。

在我們此前的研報中《RWA 萬字研報:拆解當下 RWA 的實現路徑,探索未來 RWA-Fi 的發展邏輯》,我們依然可以看到一些專案能夠通過與 DeFi 結合,走出一條無需許可,散戶能夠參與的路徑。

例如 Ondo Finance & Flux Financ,Matrixdock & T protocal 的 DeFi 借貸路徑,即以合格投資者需許可的限制 Token 作為抵押,設立 DeFi 借貸池,散戶可以將穩定幣存入 DeFi 借貸池,獲取借貸利率的收益。此外,還有 Ondo & USDY,MatrixDock & USDV 的生息穩定幣路徑,即以合格投資者需許可的限制 Token 作為抵押,發行穩定幣,散戶可以將穩定幣存入以換取生息穩定幣。

DeFi 的可組合不言而喻,此前也看到 Pendle 接入 RWA 資產實現利率互換。我們也在積極探索 RWA 與 DeFi 的結合,目前正在構建一個美債 RWA 的平臺,以此為基礎探索 RWA 的無限可能。

寫在最後

目前市面上看到專案可以稱為 RWA 1.0 版本,更多解決的是鏈下資產端的融資需求(無論是通過 Security Token Offering 的方式,還是通過抵押借貸的方式)和鏈上資金端的投資需求(如何去捕獲風險低、穩定生息、可規模化、與加密波動無關的現實世界資產是關鍵)。

RWA 也將於不久的將來發展出更加與現實世界融合的 2.0,3.0 版本。在此之前,未雨綢繆。

📍相關報導📍

RWA爆發!鏈上信貸市場總額上衝5.82億美元,年增率達128%