本文旨在梳理 Frax 未來的產品規劃,包括 FRAX V3、frxETH V2 和 Fraxchain,並分析其可能產生的影響,由 LD Capital Research 撰文。

(前情提要:Curve創辦人頂不住的高利貸!Fraxlend利率如何在3天半衝到10000%? )

(背景補充:Frax穩定幣甩掉USDC錨定!預告V3版本30天內上線 )

FXS 在 CRV 風波之中由於 FraxLend 保護借款人的動態利率設計受到了市場的良好評價;同時 Frax Protocol 創辦人 Sam 在 8 月 4 日發起治理提案推進 RWA 業務也吸引了部分市場關注。本文旨在梳理 Frax 未來的產品規劃(FRAX V3、frxETH V2 與 Fraxchain)以及分析其可能產生的影響。

Frax V3 — — 關注 RWA 業務的開展(8 月內上線)

目前 Frax 創辦人 Sam 在治理論壇上發起提案擬通過 FinresPBC 拓展 RWA 業務,大約會在 8 月份內上線。要點如下:

1、FinresPBC 是於今年年初設立的非營利性公司,故其代表 Frax Protocol 持有的資產產生的所有收益除去公司運營成本外都將返還協議;

2、FinresPBC 不參與 Frax 協議的開發、運營和治理,同時也不參與任何其他任何的營利活動(抵押、借貸、質押或其他商業活動)以保證業務的單純與穩健;

3、目前 FinresPBC 的合作銀行為 Lead Bank,其為 Crypto 協議提供合規的金融服務,FinresPBC 目前也在積極拓展更多的 Crypto 友好的金融合作夥伴;

4、FinresPBC 未來的業務操作範圍包括:鑄造 / 贖回 USDP 和 USDC;在由美國聯邦存款保險公司承保的 IntraFi 儲蓄帳戶中獲取美元存款收益;在獨立帳戶中購買美國國債賺取利息;

5、FinresPBC 將每月公佈資產明細、儲備金報告與運營成本。FinresPBC 可以為 Frax 協議提供 7*24 小時的託管資產訪問同時按需使用儲備金回購銷毀 FRAX 或鑄造 USDP、USDC 傳送至 Frax Protocol AMO。

針對 FRAX V3 業務更多的架構細節還沒有官方披露,不過通過團隊在 Telegram、論壇、採訪中釋放的一些資訊彙總如下:

1、Sam 指出 FinresPBC 的運營費用會大幅低於 Maker 或其他 RWA 協議,如果 FinresPBC 為 Frax Protocol 持有 5 億美元資產,年費用預計不會高於 20 萬美元。

2、Sam 在 7 月 28 日接受 Ourodoros Capital 的採訪中提及 Frax V3 會在 30 天內推出,結合目前 FinresPBC 及基礎的銀行關係已經建立,由此推測其 RWA 業務應該也會與 8 月份落地,目前等待 DAO 進行提案投票與確定初始引數。

3、在 FRAX V3 中推出 FraxBonds:Frax Potocol 會連續發行 4 只債券允許任何人購買,債券持有到期後會自動轉化成 FRAX 穩定幣,通過 FinresPBC,FraxBonds 的規模拓展沒有上限;同時 FraxBonds 將是標準的 ERC20 代幣,Frax Protocol 會在 Curve 中為其部署流動性,使得其可以在二級市場上交易。

4、FRAX V3 中針對 FRAX 流動性的 Borrow-AMM 設計不需要預言機喂價,去除預言機風險。

可能產生的影響:

1、FRAX 穩定幣的規模目前受到 Maker 大力推行 RWA 業務的擠壓出現下滑,尤其是目前 Maker DSR 的存款利率高達 8%,部分市場參與者轉向持 Dai 生息。當下 DSR 中的收益遠高於美國國債收益的原因是 Maker 購買國債規模與協議端存 Dai 生息存在剪刀差,而這一收益率目前看來不可持續。Frax RWA 業務的具體細節還未披露,不過由於其與 ETH 質押業務結構的相似性,結合目前已知資訊,推測 Frax 在 RWA 業務在早期業務規模未起量時由於國債收益率疊加 Crv 激勵可以獲得很高的收益率以完成產品啟動。中長期來看,若如 Sam 所說,FinresPBC 的運營成本遠低於競品,則 Frax RWA 業務或將具備長期競爭力,有助於擴大 FRAX 穩定幣的市佔率。

Frax 市值近期從 10 億下降至 8.13 億。

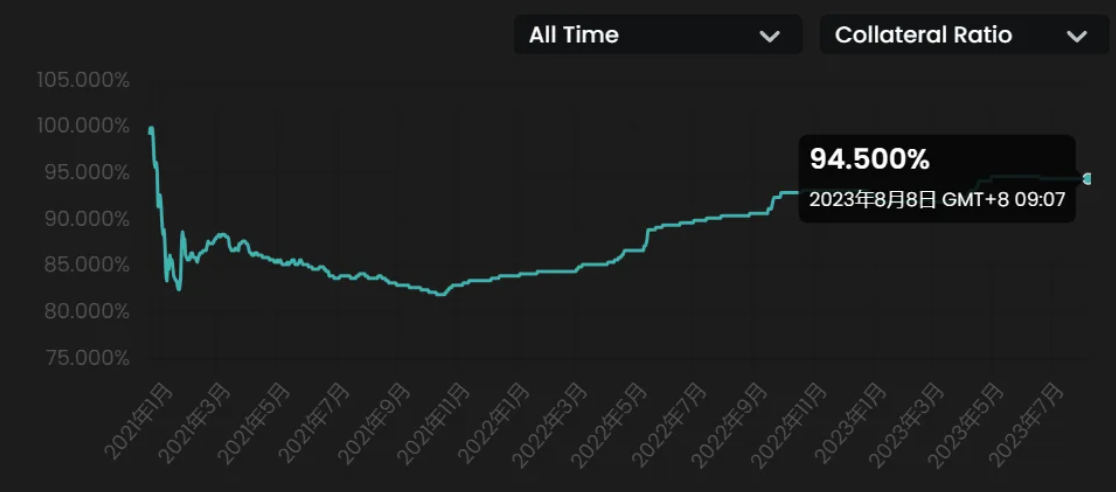

2、Maker 通過美債 RWA 的策略賺取了大量利潤並於鏈上回購 MKR 成為近期 MKR 上漲的主要動因。Frax 由於目前穩定幣部分抵押,協議收入用以提升 FRAX 穩定幣的抵押率 CR,若 RWA 業務能為 Frax 協議帶來額外收入加快抵押品的補充,將協議收入重新流向 veFXS 持有者或用以回購 FXS,將對 FXS 的價格產生支撐。目前 FRAX 的抵押率 94.5%;Frax Protocol 持有閒置 USDC 2.8 億美元,以 5% 收益率計算,每年可以產生 1400 萬美元收入,佔目前 Frax 年化收入的 75%。

目前 FRAX 的抵押率為 94.5%

二、frxETH V2 — — 關注去中心化與吸引質押的能力(50 天後上線)

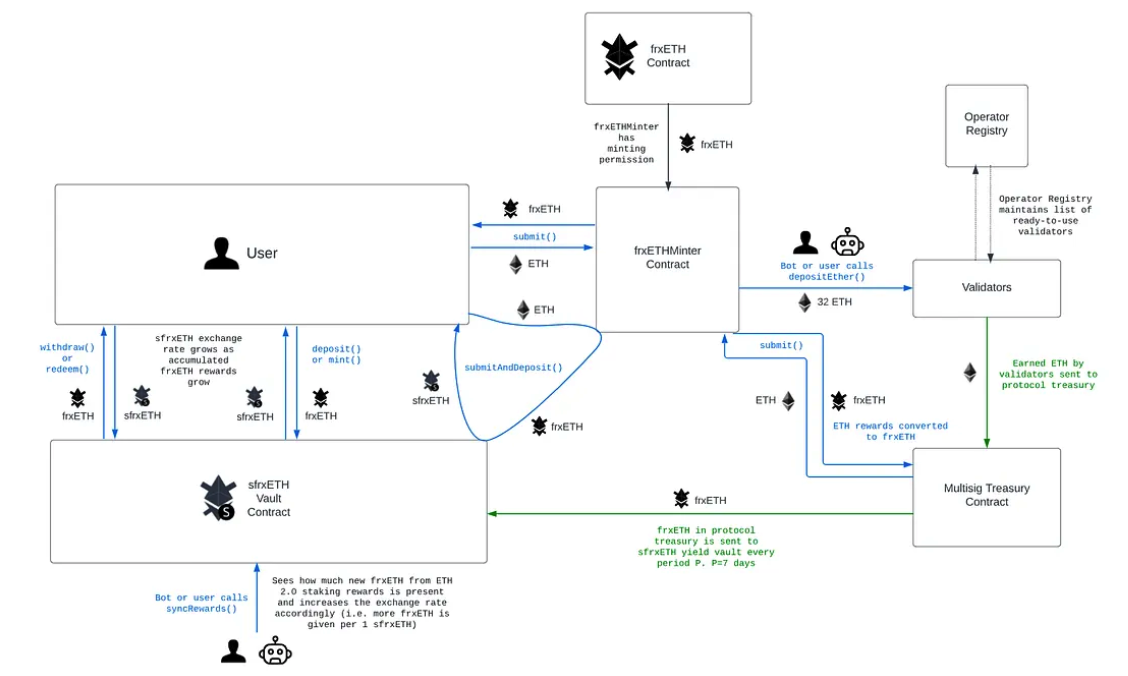

Sam 在 Twitter space 中提及 frxETHV2 大約會在 50 天後上線;在目前的 frxETH V1 中,使用者的 ETH 由團隊運營的節點質押,同時協議抽水 10%。frxETH V1 的優勢在於其利用在 Curve 生態治理權的優勢,可以很好的引導 frxETH 的流動性,同時 frxETH 與 sfrxETH 雙幣模型的設計可以讓 Frax Ether 系統擁有全市場最高的收益率。這一點幫助 Frax Ether 在 LST 領域作為一個後來者躋身前三大 LSD 協議。

frxETH V1 質押流程圖:

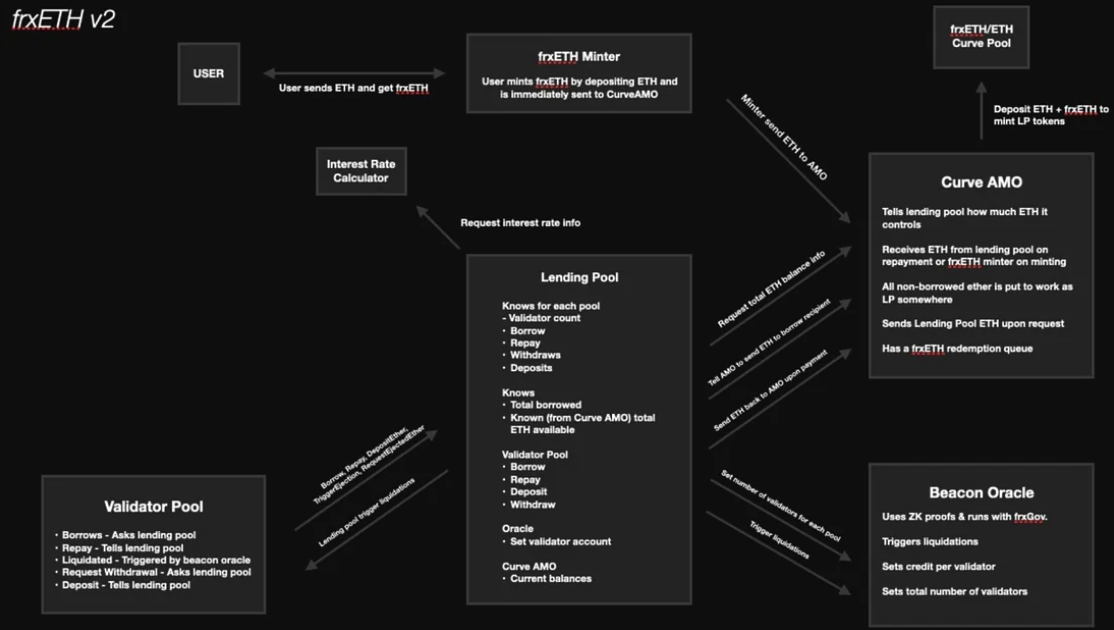

在 Frax protocol 未來將要推出的 frxETH V2 版本中,團隊將致力於保證高年化收益的同時解決中心化的問題。frxETH V2 的的整體設計邏輯與 Rocket Pool 類似,但是又有 Frax 自身的特殊之處,關鍵區別在於:

1、在 Rocket Pool 中使用者存入的 ETH 會被累積在存款池,在啟用驗證之前無法產生收益,這將會拖累 rETH 的整體收益率,目前該存款池存在上限為 1.8 萬枚 ETH;而在 frxETH V2 的設計中,使用者存款首先會分配給 Curve AMO,當節點需要使用者端 ETH 配對之時再由 Curve AMO 分配給 Lending Pool。如此一來由於閒置的 ETH 可以在 Curve AMO 中賺取交易手續費與挖礦獎勵,其相較於 Rocket Pool 的整體收益就會提高。

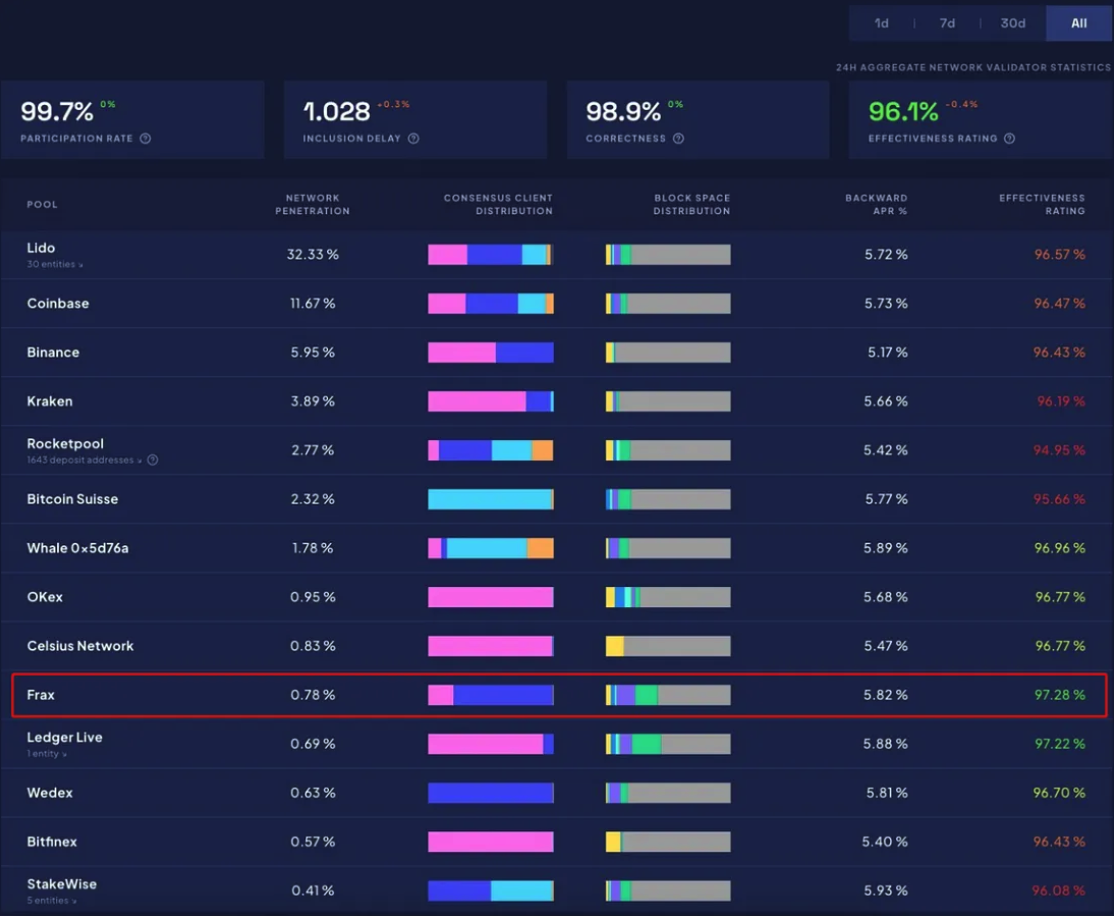

2、Rocket Pool 在 Atlas 升級後執行的節點抽水基本固定為 14%,而 frxETH V2 擬通過市場調節確定節點抽水比例。在 frxETH V1 中,Frax 是市場中節點運營最高效穩定的團隊,其也會加入 frxETH V2 通過市場化的方式競爭節點抽水。競爭機製的引入與高效團隊的加入預計會進一步讓利給使用者,使得使用者獲得更高的收益率。

目前 Frax Ether 的質押最高效

frxETH V2 的產品流程圖

關於 frxETH 產品,除去對 frxETHV2 的關注,也需要關注贖回功能的上線。目前 sfrxETH 在擁有全市場最高收益率的同時,近一個月增速 4.56% 落後於 Lido+5.17% 與 Rocket Pool 的 + 7.47%,主要原因在於目前 frxETH 不可贖回,只能通過 Curve 在二級市場中兌換為 ETH,這放大了巨鯨和部分使用者的擔憂,使得其轉向使用 Lido 或者 Rocket Pool。

三、Fraxchain — — 關注其生態發展與 frxeth 消耗沉澱(2024 年初上線)

Fraxchain 是一條基於以太坊的 Layer2 網路,擬採用 hybrid rollup 方案(op rollup 與 zk rollup 的結合),可以為開發者提供 op 帶來的易編碼環境同時為使用者提供 zk 帶來的最終確定性、安全性和去中心化。在作為前三大的 LSD 協議,Fraxchain 和 frxETH 也會產生協同效應,Fraxchain 採用 frxETH 作為 GAS 費,由此帶來的 frxETH 持有會減少其向 sfrxETH 的轉化,進而有助於 Frax 協議為市場提供更高的質押收益來競爭市佔率。在規劃中未來 Frax 協議完整的 DeFi 產品矩陣都會遷移至 Fraxchain 以降低 Gas 同時為 Fraxchain 帶來初始的流量與資金。需要注意的是 Fraxchain 的定位不是一條應用鏈,其在支援 Frax 目前穩定幣生態的同時還旨在拓展生態與提高採用以更好地回饋協議原生生態。

總的來說 Frax 具備精悍與強單兵作戰能力的團隊,高效的執行與快速的產品落地,在目前 FRAX V3 與 frxETH V2 推出之際值得相應的關注。

📍相關報導📍

讀懂 Frax Finance:LSD 與穩定幣賽道的「雙龍頭」種子選手