以太坊現貨 ETF 將於今晚上市,本文將探討流動性預測、ETHE 的解散及 ETH 的相對流動性。本文源自 ASXN 所著文章,由 深潮 TechFlow 整理、編譯及撰稿。

(前情提要:來了!以太坊現貨ETF「獲SEC批准」今晚上市交易,但ETH不漲反跌破3450美元 )

(背景補充:加密老媽Hester Peirce:以太坊ETF仍有望加入質押、若出任SEC主席會確保Web3產業活力)

以太坊 ETF 預計將於 7 月 23 日今晚上市交易。但市場忽視了許多與以太坊 ETF 相關的動態,而這些動態在比特幣 ETF 中並不存在。我們將探討流動性預測、ETHE 的解散以及 ETH 的相對流動性:

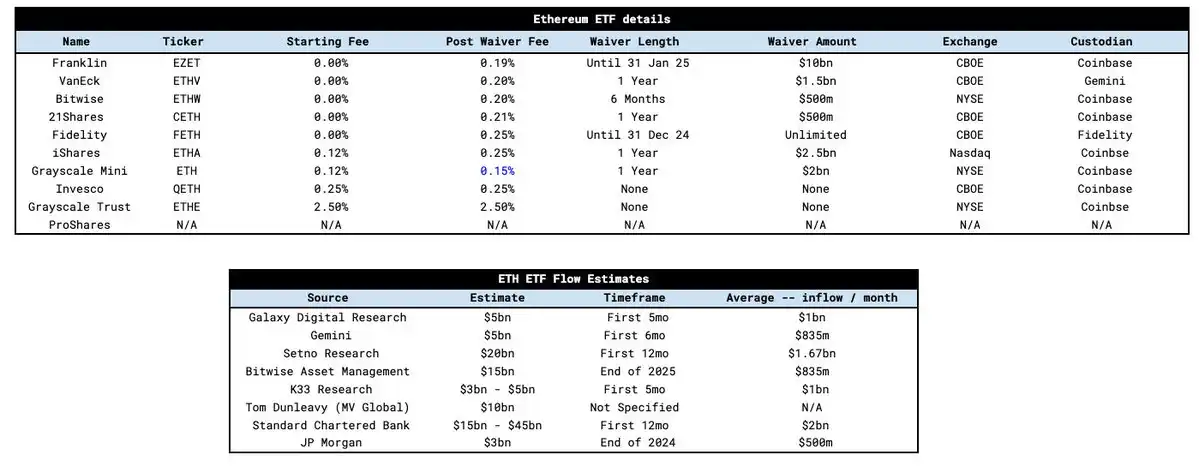

以太坊 ETF 費用結構

以太坊 ETF 的費用結構與比特幣 ETF 類似,大多數提供商在指定期間內免收費用,以幫助積累資產管理規模(AUM)。

與 BTC ETF 類似,Grayscale 將其 ETHE 費用維持在 2.5%,比其他提供商高出一個數量級。這次的關鍵區別在於引入了 Grayscale mini ETH ETF,這在之前的 BTC ETF 中並不存在。

mini trust 是 Grayscale 推出的一個新 ETF 產品,最初披露的費用為 0.25%,與其他 ETF 提供商相似。Grayscale 的策略是對那些不活躍的 ETHE 持有者收取 2.5% 的費用,同時將更積極和對費用敏感的 ETHE 持有者引導到他們的新產品,而不是轉向低費用的產品如 Blackrock 的 ETHA ETF。

在其他提供商削減 Grayscale 的 25 個基點費用後,Grayscale 將 mini trust 費用降低到僅 15 個基點,使其成為最具競爭力的產品。

此外,他們將 10% 的 ETHE AUM 轉移到 mini trust 並贈送給 ETHE 持有者這個新 ETF。這一過渡是在相同的基礎上完成的,因此不是一個應稅事件。

結果是 ETHE 的流出將比 GBTC 更加緩和,因為持有者只是轉移到 mini trust。

現在我們來看流動性

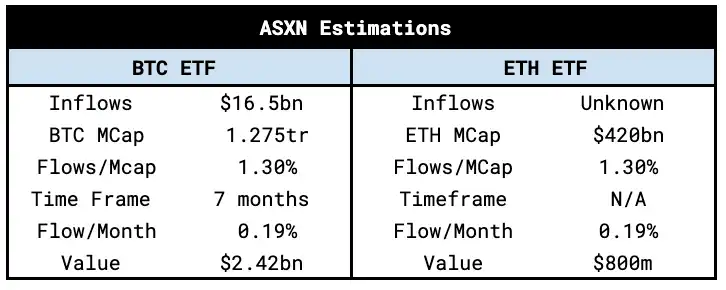

有許多關於 ETF 流動性的估計,我們在下面列出了一些。將這些估計標準化後,得出的平均值約為每月 10 億美元。渣打銀行提供的最高估計為每月 20 億美元,而摩根大通的最低估計為每月 5 億美元。

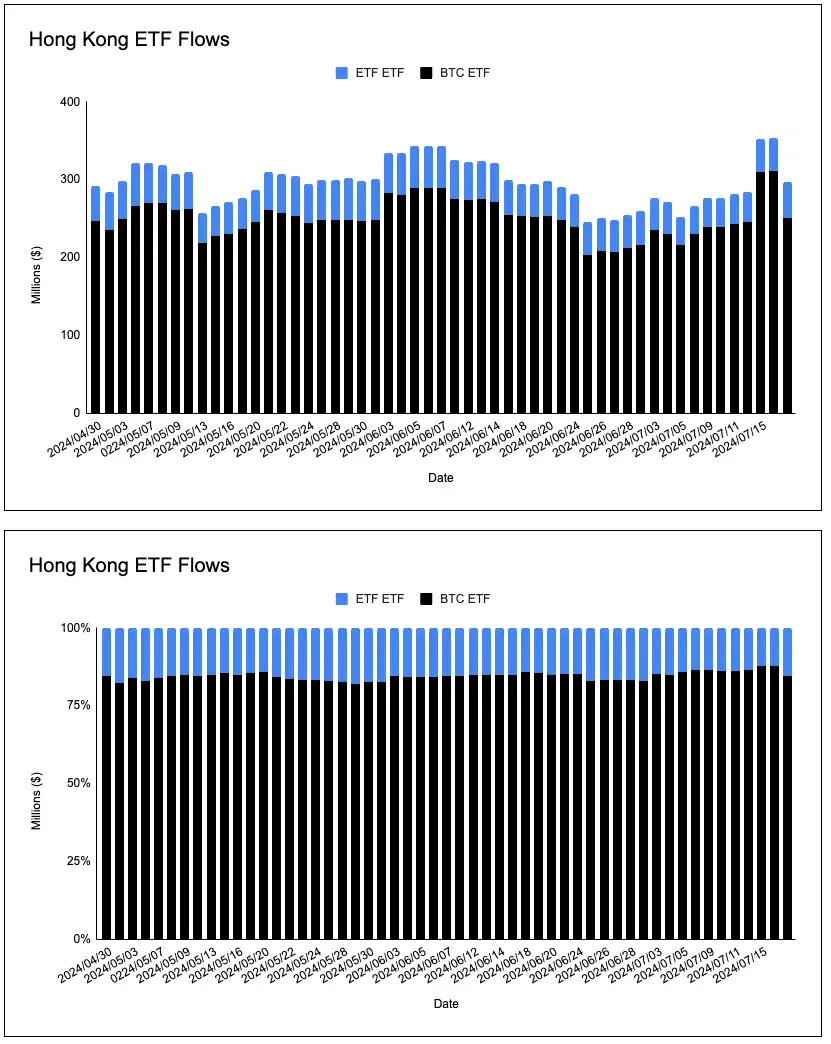

幸運的是,我們可以利用香港和歐洲 ETP 的資料以及 ETHE 折扣的消失來幫助估計流動性。如果我們看看香港 ETP 的 AUM 分佈,我們得出兩個結論:

- 相對於市值,BTC 和 ETH ETP 的 AUM 比例更偏向 BTC。市值比例為 75:25,而 AUM 比例為 85:15。

- 這些 ETP 中的 BTC 與 ETH 比例相對恆定,並與 BTC 市值與 ETH 市值的比例一致。

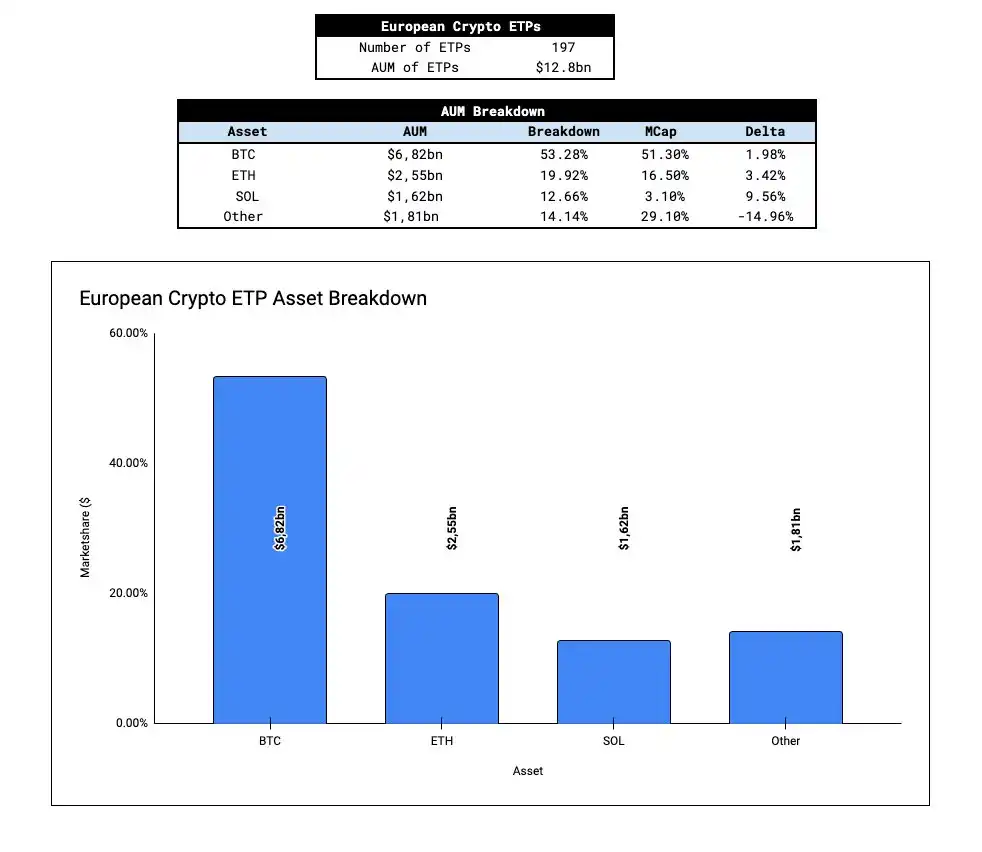

在歐洲,我們有一個更大的樣本規模 ——197 個加密 ETP,總資產管理規模(AUM)為 120 億美元。經過資料分析後,我們發現歐洲 ETP 的 AUM 分佈大致與比特幣和以太坊的市值相符。而 Solana 的分配比例相對於其市值過高,這犧牲了「其他加密 ETP」(任何非 BTC、ETH 或 SOL)。

撇開 Solana,一個趨勢開始顯現 —— 全球範圍內 BTC 和 ETH 之間的 AUM 分佈大致反應了按市值加權的比例。

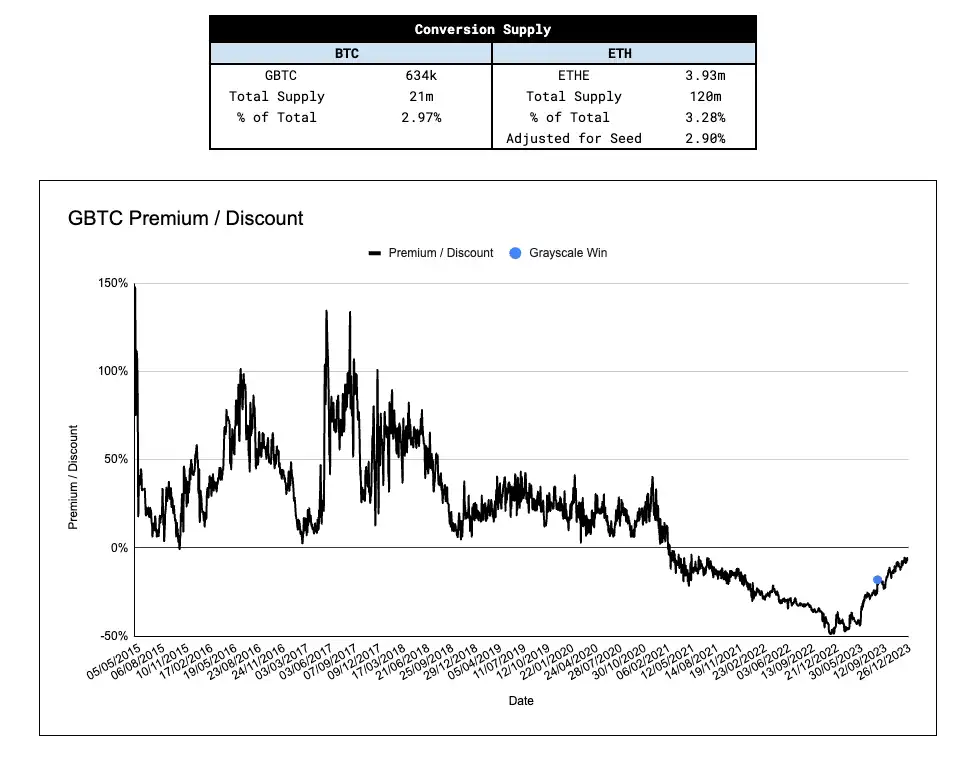

考慮到 GBTC 流出的起因是「賣訊息」sell the news 敘事,評估 ETHE 流出的潛力非常重要。為了模擬潛在的 ETHE 流出及其對價格的影響,研究 ETHE 車輛中 ETH 供應的百分比是有幫助的。

在調整了 Grayscale mini seed capital(ETHE AUM 的 10%)後,ETHE 作為載體,其中 ETH 的供應占總供應的比例與 GBTC 啟動時相似。雖然目前尚不清楚 GBTC 流出中有多少是換手與退出,但如果假設換手與退出的比例相似,那麼 ETHE 流出對價格的影響也會類似於 GBTC 流出。

另一個大多數人忽視的關鍵資訊是 ETHE 相對於淨資產值(NAV)的溢價 / 折扣。自 5 月 24 日以來,ETHE 的交易價格一直在淨值的 2% 以內 —— 而 GBTC 在 1 月 22 日首次交易在 NAV 的 2% 以內,僅在 GBTC 轉換為 ETF 後 11 天。

現貨 BTC ETF 的批准及其對 GBTC 的影響逐漸被市場定價,而 ETHE 折扣與 NAV 交易的情況已經通過 GBTC 更加明確地傳達出來。到 ETH ETF 上線時,ETHE 持有者將有 2 個月的時間以接近淨值退出 ETHE。這是一個關鍵因素,有助於遏制 ETHE 的流出,特別是直接退出市場的資金流出。

在 ASXN,我們的內部估計每月的流入量在 8 億到 12 億美元之間。這是通過計算比特幣月度流入的市值加權平均值,並按以太坊的市值進行調整得出的。

我們的估計得到了全球加密 ETP 資料的支援,這些資料表明市值加權籃子是主要策略(我們可能會看到 BTC ETF 的輪換流採用類似策略)。此外,由於 ETHE 在上線前按面值交易以及 mini trust 的引入,我們對潛在的上漲驚喜持開放態度。

我們的 ETF 流入估計與各自的市值成比例,因此對價格的影響應該相似。然而,還需要評估資產中有多少是流動的並準備出售 —— 假設「浮動」越小,價格對流入的反應越敏感。有兩個特異性因素影響 ETH 的流動供應,即原生質押和智慧合約中的供應。

因此,可流動和可出售的 ETH 比 BTC 少,這使其對 ETF 流動更加敏感。然而,重要的是要注意兩種資產之間的流動性差距並不像一些人所說的那麼大(ETH 的累積 +-2% 訂單簿深度是 BTC 的 80%)。

我們對流動供應的估算如下

隨著我們接近 ETF 上線,瞭解以太坊的反身性非常重要。其機制類似於 BTC,但以太坊的燃燒機制以及其上建立的 DeFi 生態系統使得回饋迴圈更加有力。反身迴圈大致如下:

ETH 流入 ETH ETF → ETH 價格上漲 → 對 ETH 的興趣增加 → DeFi / 鏈使用增加 → DeFi 基本指標改善 → EIP-1559 燃燒增加 → ETH 供應減少 → ETH 價格上漲 → 更多 ETH 流入 ETH ETF → 對 ETH 的興趣增加 → …

BTC ETF 缺少的一個重要因素是生態系統的「財富效應」。在新興的比特幣生態系統中,我們沒有看到很多收益被重新投資到基礎層的專案或協議中,儘管對 ordinals 和 inscriptions 有些小興趣。

以太坊作為一個「去中心化應用商店」,有一個完整的生態系統將從持續流入基礎資產中受益。我們認為,這種財富效應沒有得到足夠的關注,特別是在 DeFi 領域。

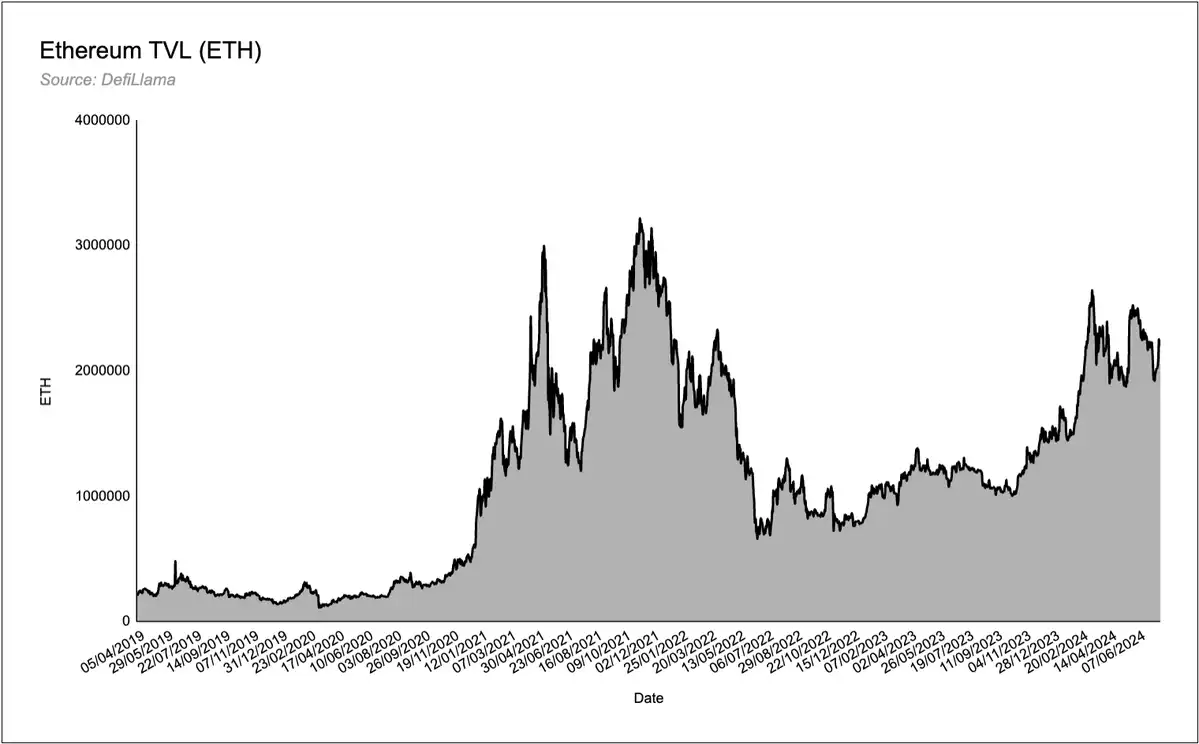

以太坊 DeFi 協議中有 2000 萬 ETH(630 億美元)的鎖定總價值 (TVL),隨著 ETH 價格上漲,ETH DeFi 變得更具吸引力,因為以美元計的 TVL 和收入激增。ETH 具有比特幣生態系統中不存在的反身性。

其他需要考慮的因素:

BTC ETF 轉向 ETH ETF 的輪換流動將如何?假設有一部分 BTC ETF 投資者不願意增加他們的淨加密貨幣倉位,但希望進行多樣化投資。特別是傳統金融 (TradFi) 投資者更傾向於市值加權策略。

傳統金融對 ETH 作為資產以及以太坊作為智慧合約平臺的理解程度如何?比特幣的「數位黃金」敘述既簡單又廣為人知。以太坊的敘述(如數位經濟的結算層、三點資產理論、代幣化等)能被多好地理解?

之前的市場狀況將如何影響 ETH 的流動和價格走勢?

傳統金融的決策者已經選擇了兩種加密資產來連線他們的世界 —— 比特幣和以太坊。這些資產已經成為主流。現貨 ETF 的引入如何改變傳統金融資本分配者對 ETH 的看法,考慮到他們現在能夠提供一種可以收取費用的產品。

傳統金融對收益的渴望使得以太坊通過質押獲得的原生收益成為一個非常有吸引力的提議,我們認為質押 ETH ETF 是遲早的事,而不是是否的問題。

提供者可以提供零費用產品,只需在後臺質押 ETH,賺取比普通 ETH ETF 高一個數量級的收益。