去中心化交易所龍頭 Uniswap 經歷一年多的集體訴訟傳來好消息,美國法院駁回了原告要求,專家表示這可能會為 DeFi 監管樹立法律先例。

(前情提要:Uniswap訴訟案》法官認定以太坊是「商品」!ConsenSys律師保證:是定義)

(背景補充:DeFi好消息!美國法院駁回Uniswap出售未註冊證券的集體訴訟)

監管合規如今已是加密領域繞不開的一個話題。前有 Binance、Coinbase 等主流 CEX 和美國監管機構大戰,後有 Ripple、Grayscale 與 SEC 在法庭內外一決高下。如果聚焦到 DeFi 領域,Tornado Cash 折戟於監管問題,以至創辦人面臨牢獄之災,如今 DEX 龍頭 Uniswap 也加入這場「流行派對」,將 DeFi 監管這塊硬骨頭呈上桌面。

DeFi 的「Huge Win」時刻

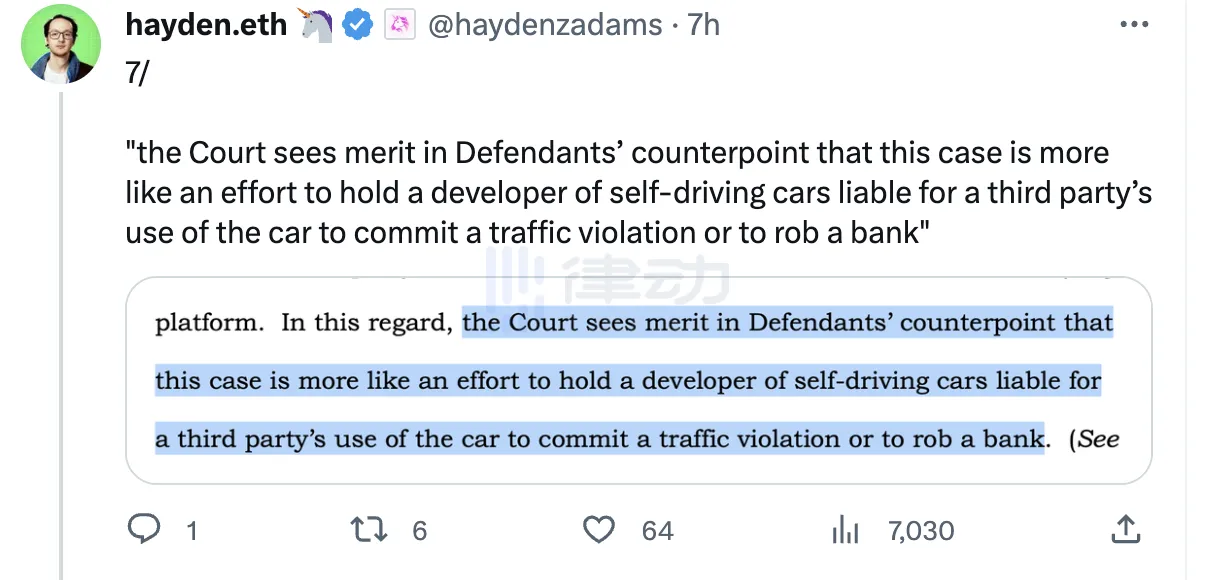

「法院認為被告的反駁有其道理,本案更像是要求自動駕駛汽車開發商對第三方使用該汽車造成交通違規或搶劫銀行的行為承擔責任」。Uniswap 創辦人 Hayden Adams 在今天的一個長文裡,把美國紐約南區法院的一份法庭檔案摘錄出來,並大呼「Huge Win,DeFi 萬歲!」

這個被稱為「Huge Win」的事情是美國紐約南區法院法官駁回了針對 Uniswap 的一起集體訴訟。

2022 年 4 月 9 日,美國律師事務所 Kim & Serritella 以及 Barton 宣佈發起一項證券集體訴訟,指控 Uniswap Labs 和 Paradigm 、a16z 等被告違反證券法,在 Uniswap 平臺以數位代幣的形式發行和出售未註冊證券,包括 Uniswap 自己的代幣 UNI。

而這場訴訟的結果定於 2023 年的 8 月 29 日。美國紐約南區法院法庭檔案表明 Uniswap 平臺有能力,並且在很多情況下是合法經營的;原告與 Uniswap 平臺和協議之間沒有交易;目前的證券法似乎不涵蓋 DeFi 協議本身對使用其欺詐他人行為的責任。

法官認為原告受到了欺詐代幣發行者的傷害,他們利用 Uniswap 的核心合約和中繼進行了搶籌,而 Uniswap 建立了這個平臺,欺詐代幣發行者在其中進行了欺詐,至少根據美國證券法這並不意味著 Uniswap 對詐騙和隨之產生的損害負有責任。

Consensys 律師 Bill Hughes 表示法官在針對 Uniswap 的集體訴訟裁決中明確判定,以太坊是一種商品,而不是證券。雖然目前不清楚原告是否會上訴,但未來可能會有很多加密貨幣領域的律師引用這個案例及判定結果,而 Uniswap 的「Huge Win」時刻,也讓我們聯想到 Tornado Cash 案。

受到美國強烈制裁衝擊的 Tornado Cash

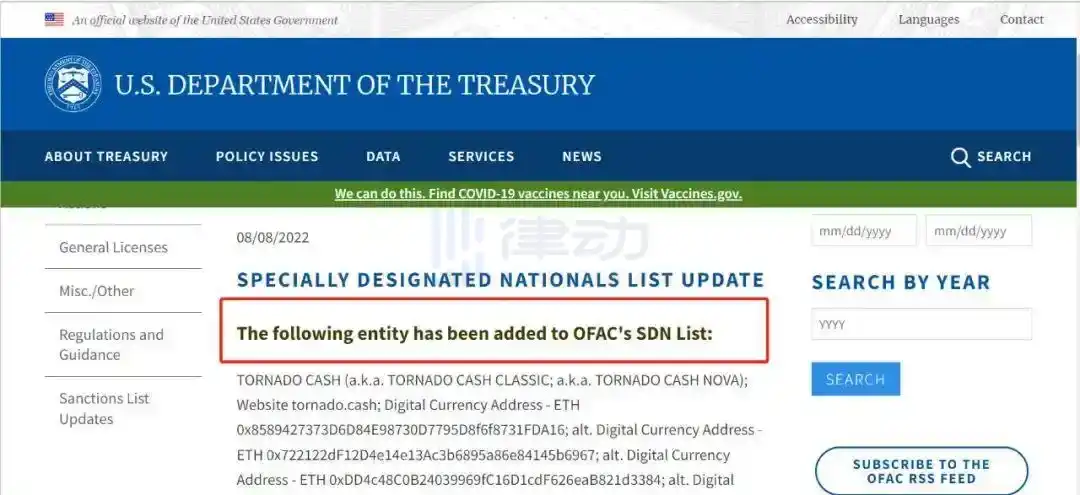

一年前的 8 月 8 日,OFAC (美國財政部的海外資產控制辦公室) 的官網顯示,將部分與 Tornado Cash 協議或與之相關的以太坊地址進行互動的地址,放入 SDN List (美國特別制定國民名單),進行制裁。

Tornado Cash 自創立以來就一直強調其平臺的隱私性,允許使用者在不透露身份的情況下進行交易。然而,這一隱私特點在某種程度上也為非法交易提供了便利。

Uniswap 創辦人 Hayden Adams 曾發推就 Tornado Cash 事件表達過自己的看法:

「隱私對於一個正常和安全的社會來說至關重要,只關注隱私會為非法活動帶來便利是非常荒謬且危險的。制裁公司使其遵守法律通常不如拿出合理的法律或政策更有效。」

而今年,Tornado Cash 又受到了美國政府新一輪的制裁打擊,美國政府聲稱 Tornado Cash 涉嫌為一系列非法交易提供掩蓋。8 月 24 日,Tornado Cash 共同創辦人 Roman Storm 被 FBI 和國稅局逮捕,罪名是「串謀洗錢、串謀經營未經許可的資金傳輸業務以及串謀違反制裁規定。」

目前 Roman Storm 已經獲得保釋,但他們對檢察官因 Roman Storm 幫助開發軟體而指控 Roman Storm 感到非常失望,他們新穎的法律理論對所有軟體開發人員都有危險的影響。Tornado Cash 另一創辦人 Roman Semenov 仍然在逃。

延伸閱讀:Tornado Cash創辦人保釋出獄!律師聲援:司法對程式開發者不公

現在,Tornado Cash 創辦人也被列入了美國無數其他政治罪犯的名單中,像之前的 Ross Ulbricht(暗網絲路創辦人)和 Julian Assange(維基解密創辦人)一樣。

Tornado Cash 的事件在前,讓所有加密圈的協議層捏了一把汗,因為本次的制裁繞過了使用者隱私層而直接針對到了協議層。這是監管對協議層的直接攻擊,「建立可供犯罪分子使用的隱私協議是犯罪行為」。

協議層和 DeFi:全球監管的新方向

在 Tornado Cash 之後,其他加密貨幣服務機構也被敲響了警鐘,提醒它們在追求技術創新的同時,也要確保合規性。今天的 Uniswap 訴訟案件也引發了我們對於 DeFi 監管的討論。

如今,DeFi 不僅是風頭正勁的趨勢,更被許多行業內部人士視為未來金融的顛覆者。但隨著金融體系的轉型,對於這一新型經濟模式的監管困境亦隨之浮現。隨著 DeFi 領域的持續擴張,監管機構已經開始採取行動,制定相應的政策來確保該領域的健康發展。可以說,DeFi 逐漸受到各國監管機構的關注,從美國到法國,再到香港,全球監管趨勢的風向標已經發生了明顯的變化。

2023 年 4 月,美國財政部為全球獻上了一份引人深思的禮物,釋出了有關 DeFi 非法金融活動的評估報告。這份精心編撰的文獻,不僅揭示了 DeFi 服務中的潛在風險,更對非法行為者利用這些服務進行犯罪活動進行了深入剖析。此外,7 月份四位美國參議員提出了《加密資產國家安全增強和執行法案》,旨在對 KYC、AML 及 DeFi 領域進行加強監管。

其中的一些條款已經引起了社交媒體上的廣泛討論:該法案提供了監管 DeFi 的新框架,它要求監管 DeFi 就該如同監管其他加密貨幣機構一般,要求任何能控制該專案的「人」,必須對該專案負責。該法案或提及,若沒有特定人能控制該 DeFi 服務,那麼任何投資該專案超過 25 萬美元的投資者,都應該要對該專案負責。

僅僅一天後,國際證監會組織(IOSCO)的動態再度引發市場的廣泛關注。訊息透露,該組織有意在今年內逐步釋出關於加密資產和 DeFi 的監管諮詢。值得注意的是,IOSCO 並不是一個孤立的個體,它所代表的是一個國際合作網路,旨在推動全球認可的證券監管準則。

而在歐洲,法國金融市場管理局(AMF)對 DeFi 的態度則較為積極。其近期的討論報告認為 DeFi 不僅有推動金融創新的潛力,同時也潛藏著風險。因此,AMF 表示有意在未來幾年與各方深度合作,打造一個均衡的監管體系。

加密圈的老對頭,SEC 主席 Gary Gensler 的觀點更為尖銳。他認為,多數 DeFi 交易平臺實際上與傳統的交易所在定義上無異。而美國的四位重量級參議員也已針對加密資產、KYC、反洗錢及 DeFi 提出了全新的法案,旨在進一步明確監管框架與責任人。

大部分國家對 DeFi 的具體管理策略仍處於摸索階段。杜拜金融服務管理局(DFSA)作為少數幾個明確釋出 DeFi 相關政策的地區之一,對 DeFi 的參與者設定了明確的許可門檻。而英國金融行為監管局(FCA)也向 DeFi 應用開放了監管沙盒,為新興企業提供了試驗場地。

香港,作為全球金融中心之一,對於 DeFi 的態度似乎更為務實。在香港證券及期貨事務檢查委員會的主管金融科技諮詢小組主席蔡鍾輝的觀點中,DeFi 並不是一個完全新穎的存在,其實質活動應當受到與傳統金融實體相似的監管要求。

監管對 Uniswap 和 Tornado Cash 完全不同的判決

Tornado Cash 事件意味著這場「加密協議」和「監管」之間的鬥爭再次升級,但今天在針對 Uniswap 的集體訴訟裁決中,法官卻做出了對 Uniswap 有利的判決,似乎想壓一壓這場戰爭的火焰。

去年年底,a16z 為金融穩定委員會(FSB)的「加密資產活動的國際監管」主題活動撰寫了一封的 評論信 ,一開始就提到要討論清楚 DeFi 和 CeFi 之間的區別,以及適當的 DeFi 監管框架應如何監管 Web3 應用,而不是 Web3 協議(監管企業,而不是軟體)。關於 DeFi 協議和應用在哪些方面適合監管環境的爭論一直在持續,但即便如此,大多數法律專家都同意,與任何美國互動(廣義)的 DeFi 前端必須遵守美國制裁法。

Tornado Cash 和 Uniswap 兩種不同的判決結果為這種觀點提供了絕佳的觀察範本。監管機構試圖找到某個平衡點,既不壓制金融技術創新,又能確保市場的公平、公正與穩定。而在這背後,監管的真正挑戰在於如何確保技術與法律同步進步,以及如何在一個全球化的金融市場中尋找到一個共同的規範。

📍相關報導📍

FBI逮捕Tornado Cash創辦人Roman Storm!司法部指控「協助洗錢」違反美國制裁