聯準會在今晨宣布啟動降息,將基準利率下調 0.5 % 至 4.75% 到 5%,隨後比特幣大漲、衝破 6.2 萬美元,通常來說,降息將會有利風險資產,那麼如今聯準會再度啟動降息周期後,比特幣是否將迎來大量流動性注入後的上漲行情?

(前情提要:聯準會決策重點:鮑爾大幅降息2碼原因、利率點陣圖分析、轉向關注就業)

(背景補充:Fed降2碼》比特幣突破6.2萬、以太坊衝高2400美元,但鮑爾一句話美股收黑)

聯準會在台灣時間今(19)日凌晨宣布,將基準利率下調 0.5 %(2 碼)至 4.75% 到 5%,啟動自 2020 年以來的首次降息。幣市隨後開啟漲勢,比特幣突破 6.2 萬美元、以太坊漲破 2400 美元,山寨幣也有不錯的表現。

降息後有利幣市?

通常來說,降息將會有利風險資產,隨著時間推移及持續降息,市場流動性會大舉湧入股市、幣市。

不過回顧歷史,當聯準會在 2019 年 9 月啟動時隔多年的首度降息後,比特幣走勢在短期內並未上漲,反而在該月下跌 13.54% ,從 1 萬美元跌至 8300 美元附近,因為當時是為了拯救經濟衰退所啟動的快速降息。

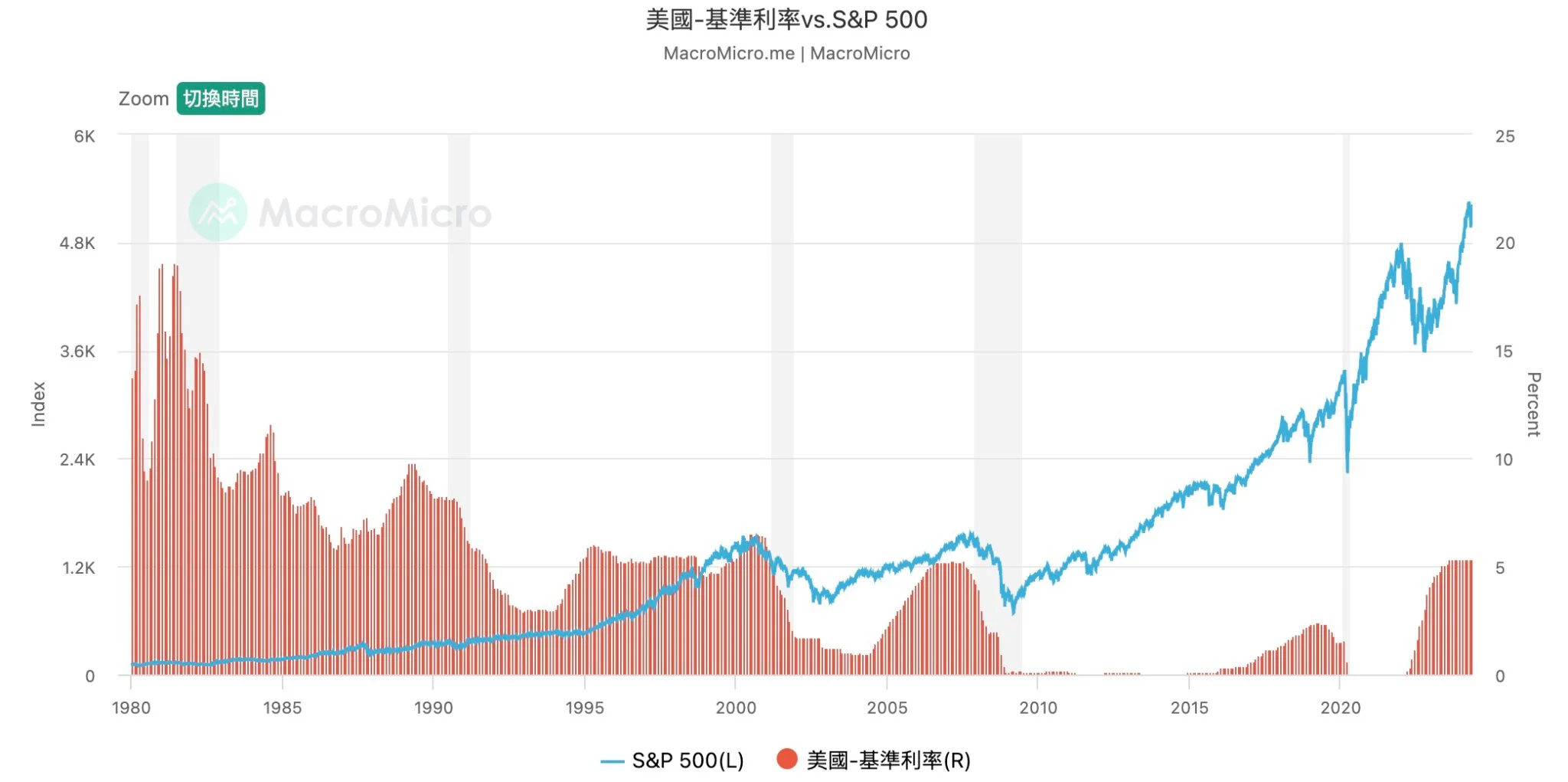

下圖是 1980 年以來,美股標普 500 指數與美國基準利率的比較圖,可以發現, 2020 年的新冠疫情、2008 年的金融海嘯以及 2000 年的網路泡沫,指數隨著利率同步下滑。

會有如此表現,是因為聯準會在當時啟動降息,是有更嚴重的經濟問題,迫使聯準會放水,對投資市場而言並非好消息。

會有如此表現,是因為聯準會在當時啟動降息,是有更嚴重的經濟問題,迫使聯準會放水,對投資市場而言並非好消息。

本次聯準會降息原因

接下來,我們了解一下本次聯準會大幅降息 2 碼的原因?主席鮑爾強調這是預防性措施,目的是維持經濟和勞動力市場穩健,不代表經濟衰退臨近或就業市場可能崩潰,令市場對經濟衰退的擔憂有所降低,軟著陸的可能性增加。(如果真的成功軟著陸,那對全球風險投資都是好消息)

另外從市場數據來看,比特幣現貨 ETF 淨流入雖然有所減慢但仍是正數,USDT 總市值從今年 4 月的 1047 億美元升至當前的 1187 億美元、USDC 市值則從 8 月底的 344 億美元升至 355 億美元,這些數據也尚表明,場外資金仍持續進入幣市。

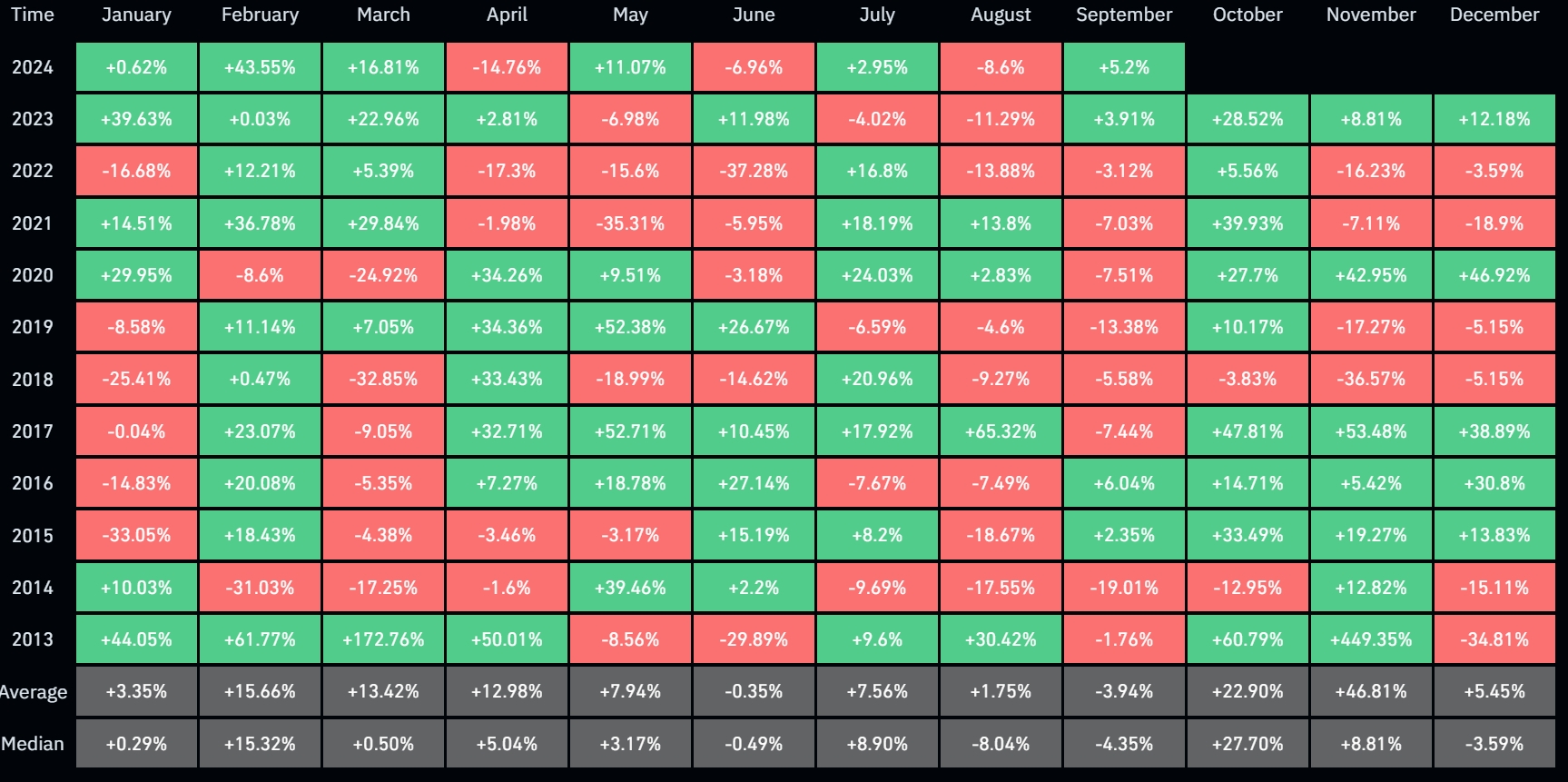

另外,幣市也會有季節性趨勢,夏季通常表現不佳,但在年尾、年初又會有不錯表現,比特幣在過去 9 年,除了 2018 年 10 月處於熊市,從 2015 年至 2023 年,皆有強勁表現,今年底前或可望歷史重演。

市場反應

而在本次降息後,市場上反應不一,民主黨籍參議員 Elizabeth Warren 批評,鮑爾的降息行動過遲,需要進一步降息,她此前抨擊鮑爾將經濟置於危險之中,並呼籲該大幅降息 3 碼。

民主黨總統候選人、美國副總統賀錦麗表示,降息對承受高物價壓力的美國人來說是個好消息,共和黨總統候選人、前美國總統川普則批評,此次降息幅度之大,表明要麼是美國經濟非常糟糕,要麼是聯準會操弄政治,或者兩者皆有。

Global X 投資策略主管 Scott Helfstein 分析,降息 2 碼可能過於激進,恐被視為聯準會對經濟走弱的擔憂,不過,未來幾週強勁的基本面,可望能讓市場平靜下來,並可能讓資金不再離場。

有「新債王」稱號的雙線資本執行長岡拉克 (Jeffrey Gundlach)認為,聯準會降息來得太晚,裁員數據顯示,美國經濟已經陷入衰退,而他預計年底前將再降息 3 碼,基準情境假設是,終端利率將達到 3.50%。

利率預測與經濟展望

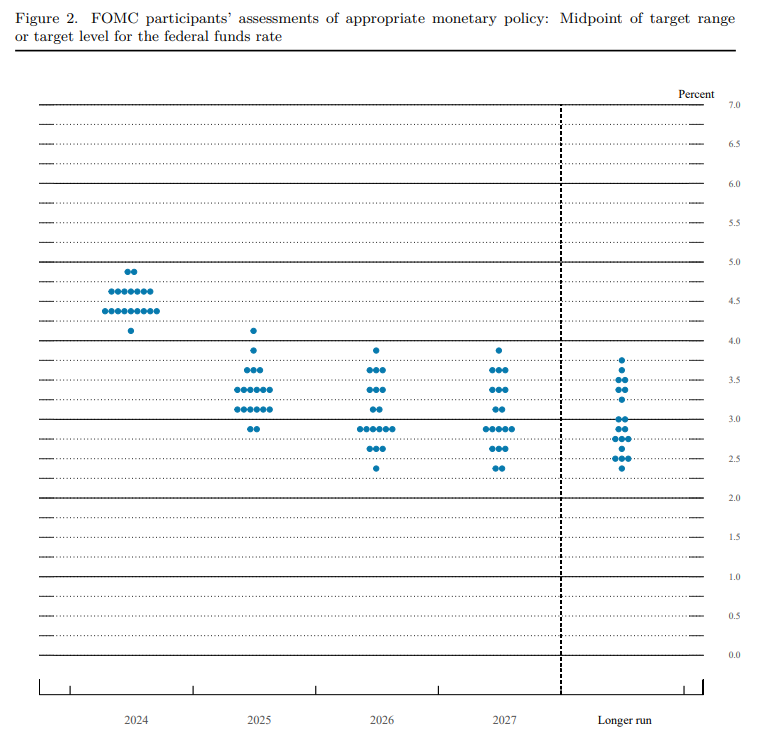

根據聯準會最新的利率點陣圖,決策者們預計,今年 11 月和 12 月的最後兩次會議中,總共將再降息 2 碼,可能是在這 2 次會議中分別降息 1 碼,或者是在這 2 次會議中,可能會有一次會議降息 2 碼。

同時陣圖預計, 2025 年還會有 4 次降息,2026 年則有 2 次,這意味著降息終點可能落在 2.75% 至 3% 區間,雖然鮑爾補充指出,未來的利率水平,不太可能回到疫情前的超低水平。

如果未來幾次開會的利率預測仍保持在市場預測之中,那出現大規模經濟衰退擔憂的風險也會小的多,值得持續觀察。

📍相關報導📍

九連勝!以太坊波段巨鯨在Fed降息前「1300萬美元重倉ETH」火速清倉獲利