從FTX 事件吸取教訓,監控與中心化交易所(CEX)相關的風險是數位資產風險管理的關鍵組成部分。本文源自分析師 CryptoVizArt 數據分析平台 GlassNode 的分析報告《Evaluating Exchange Risk》由動區專欄OdailyNews整理、編譯與撰寫。

(前情提要:CZ 預言:下一輪牛市 DeFi交易量可望超越CeFi)

(背景補充:動區獨家 | 看懂台灣金管會《指導原則》草案 : 交易所可發加密貨幣?海外平台下廣告?產業公會…)

要點概括

交易所仍然是數位資產行業的核心,絕大部分交易都發生於此;

根據經過實體調整的資料,我們的評估顯示, BTC 的活動有 54% 與交易所的存款或提款有關;

借鑑 FTX 崩潰的教訓,我們引入了三個指標來評定異常的交易所活動:內部轉帳率、交易所依賴率和巨鯨提款率;

利用這個交易所風險框架,我們對幣安、 Coinbase 、 Huobi 和 FTX 進行評估,以提供各種交易所鏈上漲為的概覽。

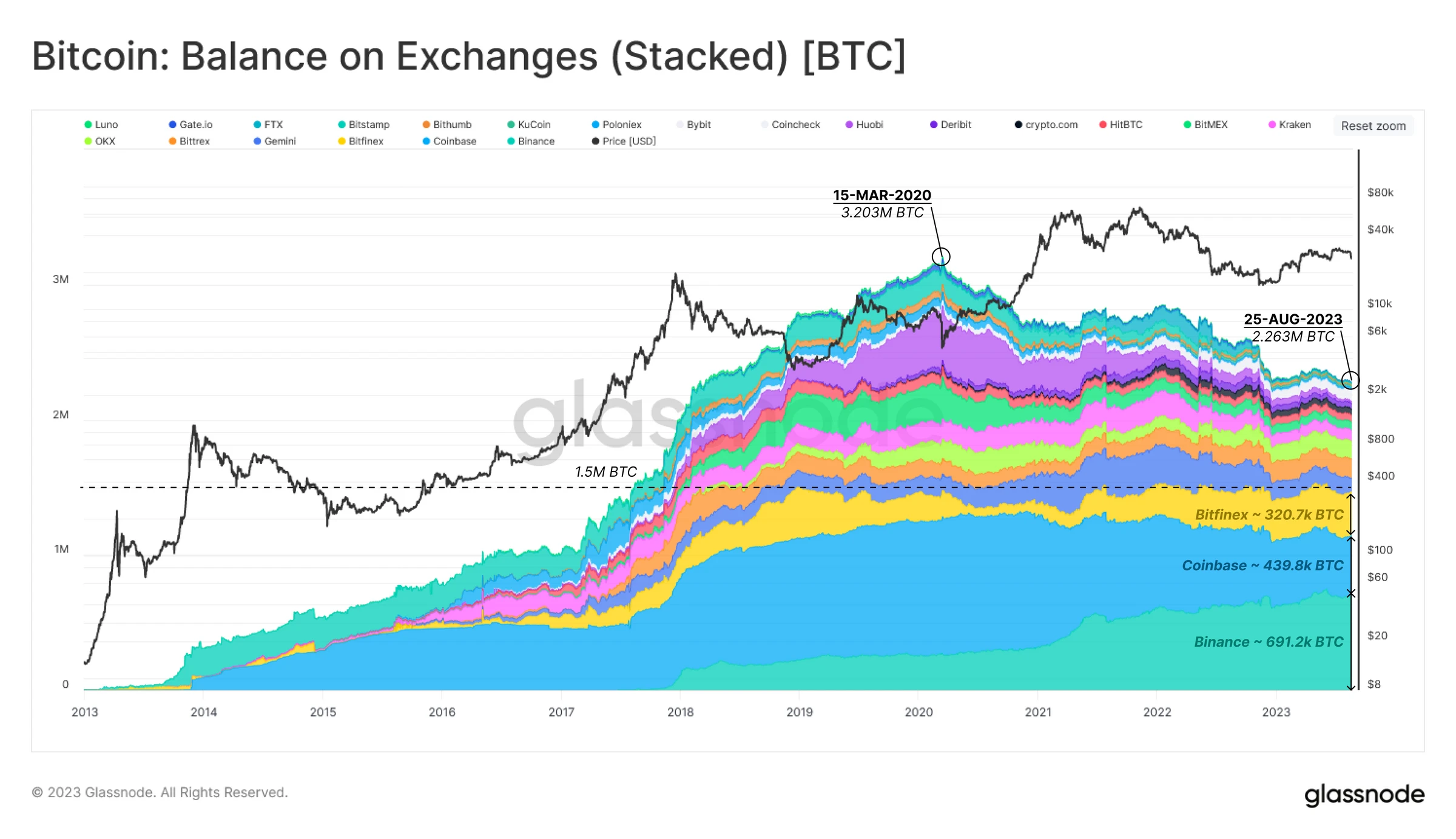

交易所餘額

CEX 持有量在 2020 年 3 月達到了 320.3 萬個比特幣的峰值,此後穩步下降。本週(8 月末),交易所餘額總量達到了五年來的最低水平,為 225.6 萬個比特幣。些交易所餘額考慮了直接與交易所相關的錢包,不包括專門託管人或 ETF 工具(如 GBTC 或 Microstrategy 等)。

此圖表的一個顯著特徵是 前三家交易所佔據主導地位 ,自 2019 年初以來一直持有約 150 萬個比特幣左右。目前這些交易所持有量估計如下:

– 幣安 69.12 萬個比特幣

– Coinbase 43.98 萬個比特幣

– Bitfinex 32.07 萬個比特幣

排除了被視為丟失的 145.7 萬個比特幣後,交易所儲備量為流通供應的 11.8% ,達 231 萬個比特幣,而每天鏈上轉移的量為 12.2 萬比特幣(0.6% )。

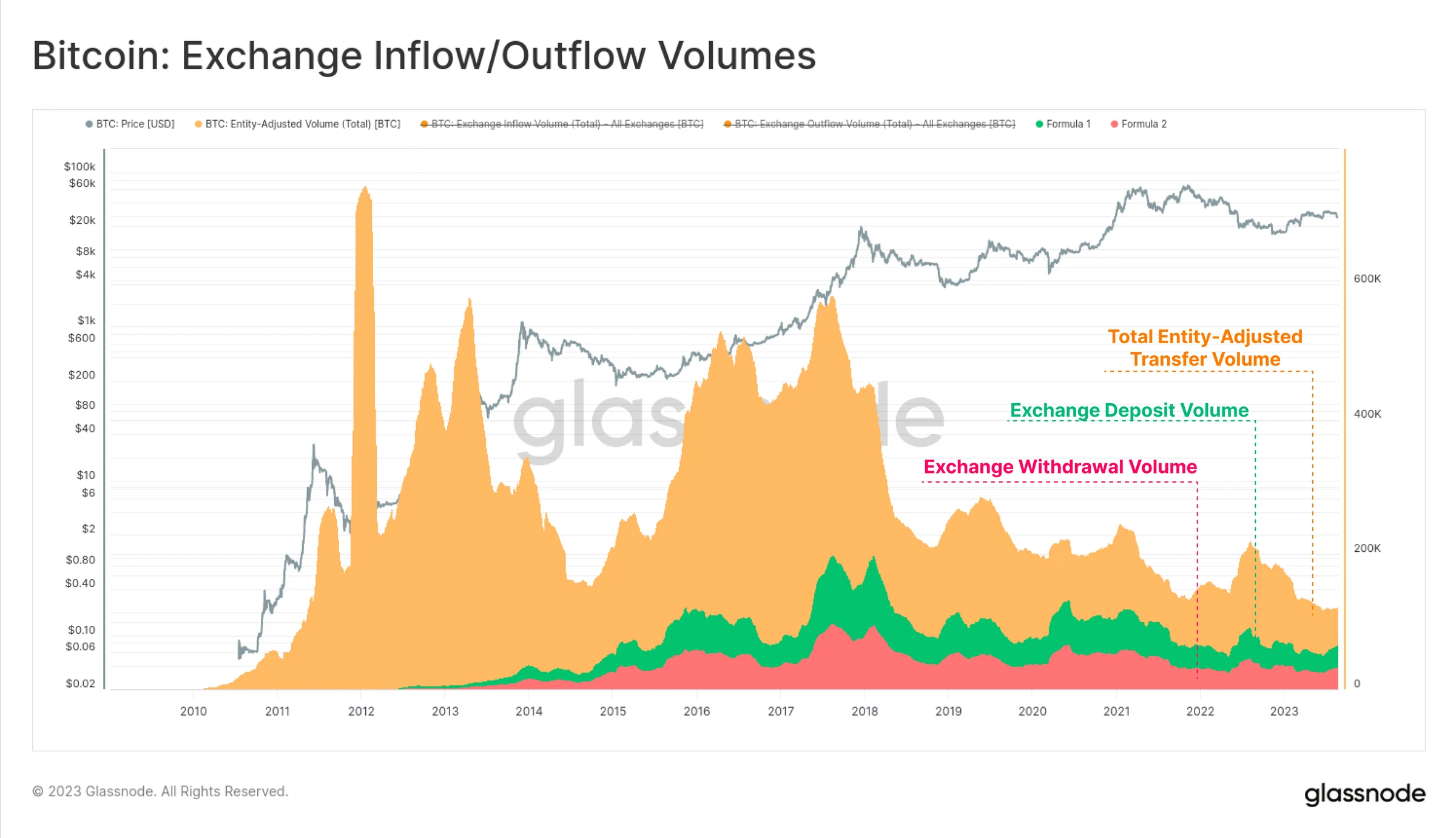

在這 12.2 萬個比特幣的交易量中,交易所的存款或提款佔了其中的超過 54% (每天約為 6.73 萬個比特幣,通常 存款和提款各佔一半)。因此,對資金流入和流出交易所的觀察通常包含了相當豐富的資訊。

資金流動分析

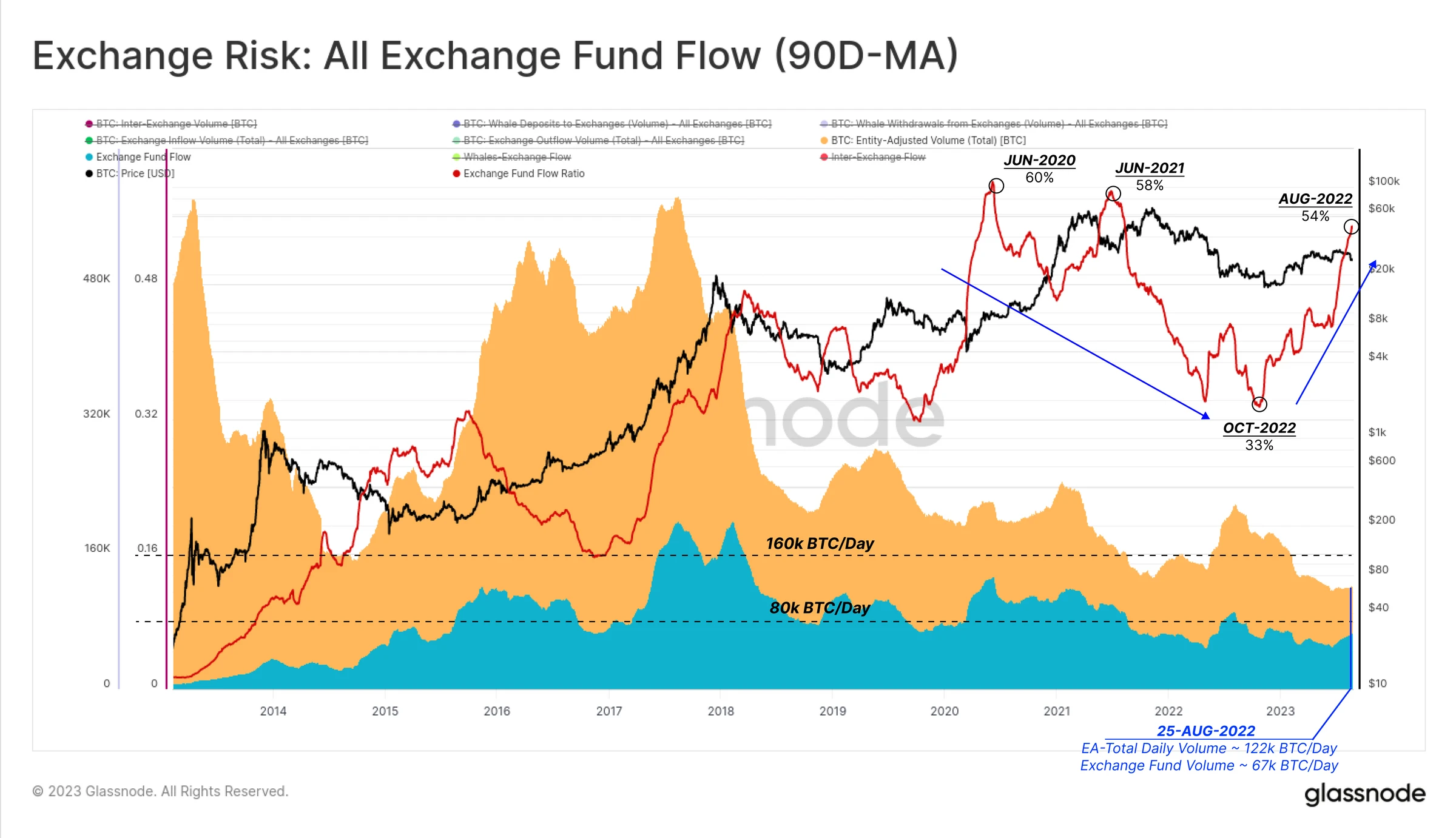

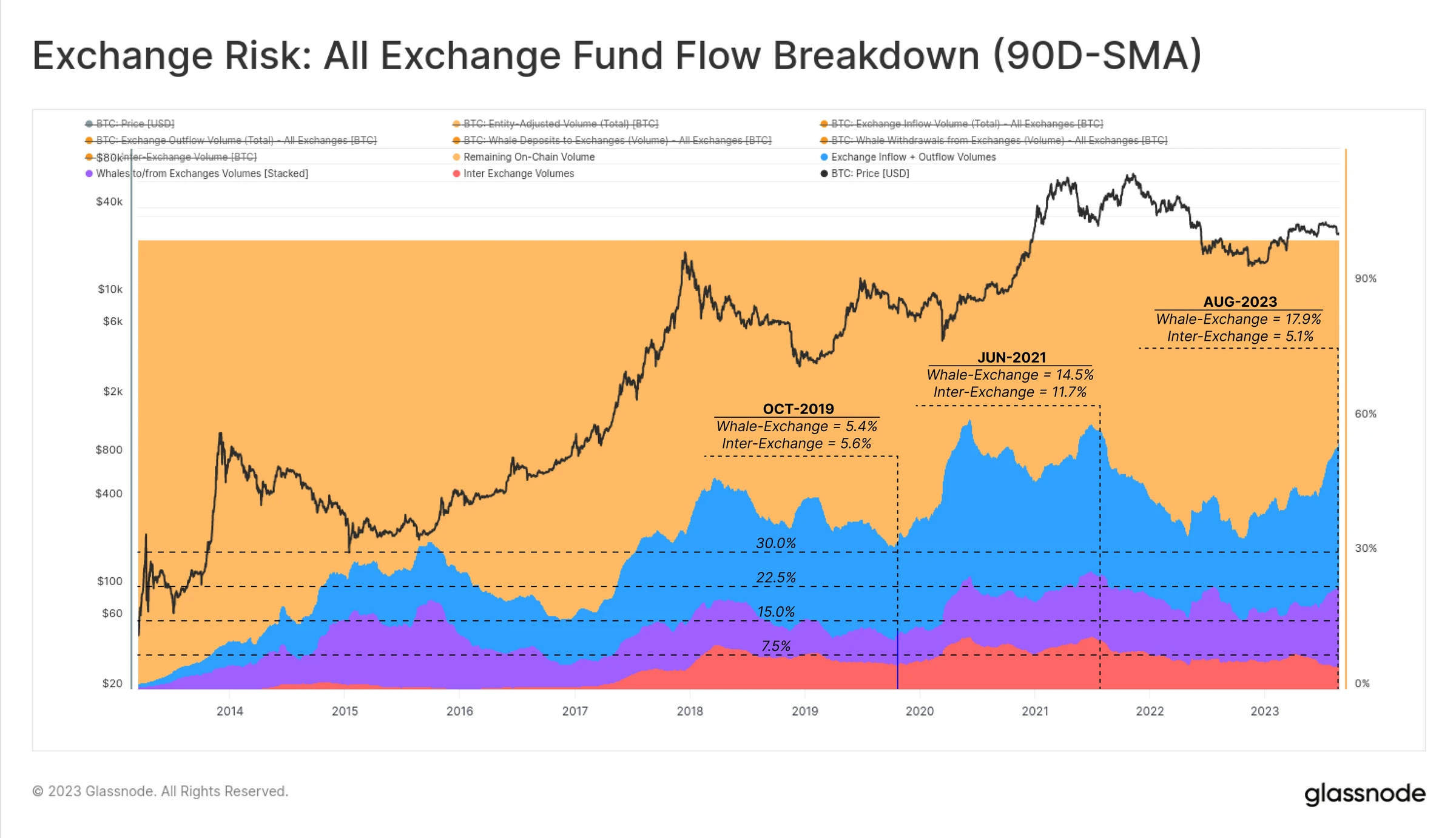

在瞭解了流動的規模之後,我們可以更深入地研究實體和交易所之間流動的資金。在下圖中,我們將交易所的流入和流出量相加,形成了一個單一指標,即交易所資金流(取 90 天平均)。

在這裡,我們可以看到交易所資金流動佔比已達到總量的 54% ,並且正處於巨集觀上升趨勢中。交易所佔比在 2021 年 6 月達到了 58% ,然後隨著全球利率加速上升、流動性緊縮以及隨後的熊市而急劇下降。在 2022 年 10 月,隨著全球流動性和市場從 FTX 事件的衝擊中恢復,主導地位再次上升。

我們可以將鏈上交易流動的主導地位分解為四個部分:

與交易所無關的鏈上交易量(實體調整)。

所有與交易所相關的流動(流入和流出)。

鯨魚與交易所之間的資金流動:鯨魚(1, 000 BTC +)與交易所之間的資金轉移。

交易所之間的流動:從一個交易所到另一個交易所的資金轉移。

交易所之間的流動一直相對穩定,佔鏈上交易量的約 7.5% ,在 2021 年 6 月達到了 11.7% 的峰值。與此同時,鯨魚與交易所流動佔比最近達到了新的歷史高點,達 17.9% 。

正如我們所見,與交易所相關的流動(54% )目前接近歷史最高水平。

交易所風險分析框架

報告的第一部分建立了關於交易所在比特幣生態系統中的占主導地位的觀點。然而,在 FTX 事件之後,交易所也可能成為交易對手風險的源頭。

在接下來的部分中, 我們旨在建立一個框架,可用於分析個別交易所的相關風險 。在本節中,我們將把 FTX 資料集作為未來高風險情況的參考點。考慮到 Coinbase 的主導地位,以及關於幣安和 Huobi 的最近市場評論,我們將提供與這些交易所相關的資料,以供比較之用。

我們將使用三個指標構建這個框架:

內部轉帳率 – 一段時間內內部轉帳與總儲備之比。

交易所依賴比率 – 交易所與其他交易所之間的流動程度(交易所之間的轉帳)。

巨鯨提款比率 – 大型實體加速提取資金的衡量指標。

內部轉帳率

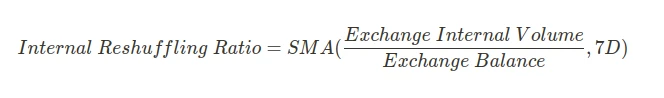

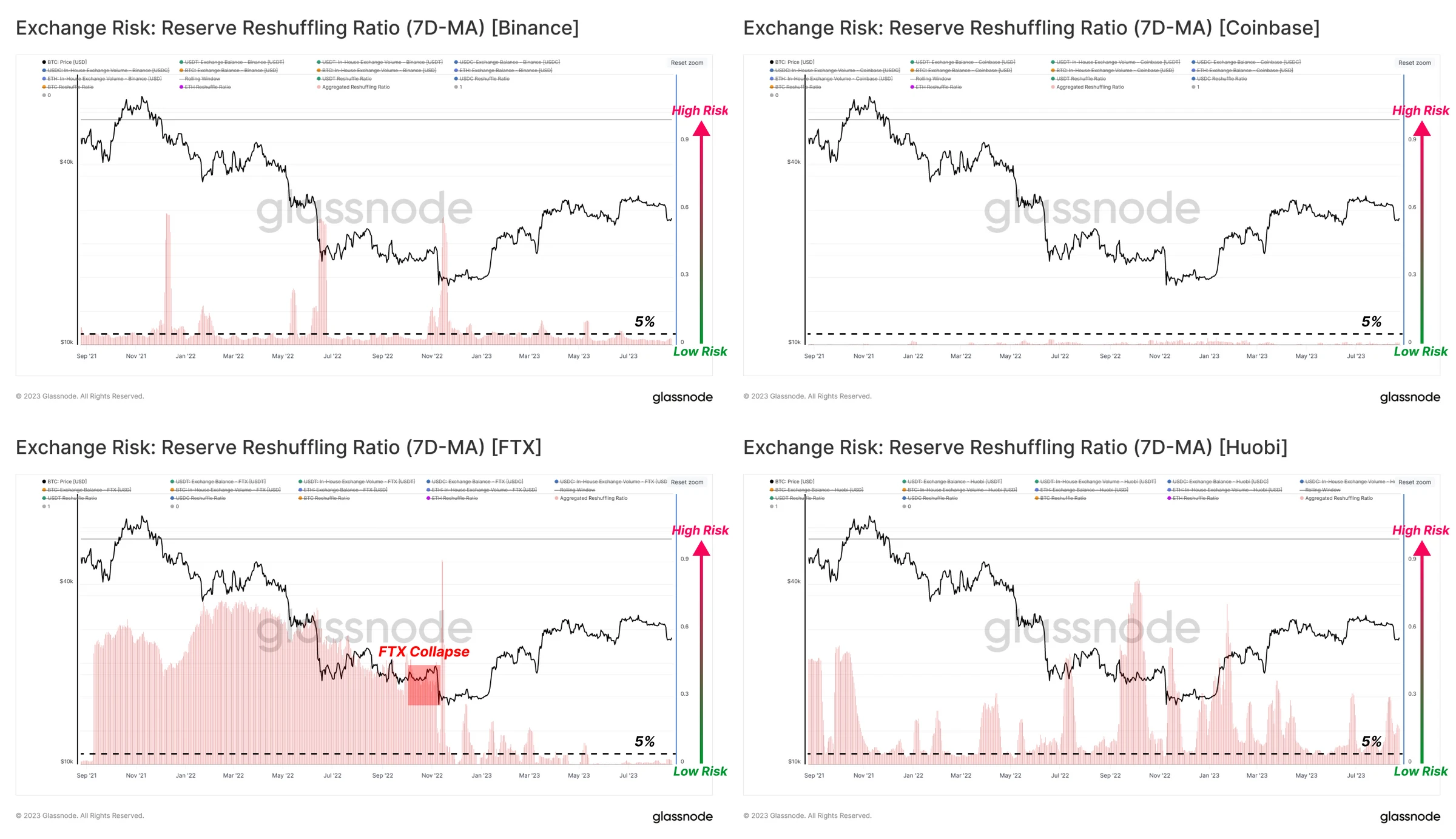

第一個指標為交易所內部錢包轉帳金額與交易所總儲備餘額之比。為了在所有交易所和資產之間提供可比較的指標,輸出值範圍在 0-1 之間。

其核心思想是識別在 7 天內在交易所內部轉帳超過 100% 的情況。如果這種情況在長時間內持續存在,且跨多種資產型別,可能是資金管理不當的警示訊號。

對於 FTX ,我們可以看到他們的比特幣內部轉帳率從 2021 年 3 月一直維持在 1.0 ,直到 2022 年 11 月崩潰。我們還展示了一個考慮到四種最大資產 BTC 、 ETH 、 USDC 和 USDT 的 「綜合風險」 評分。

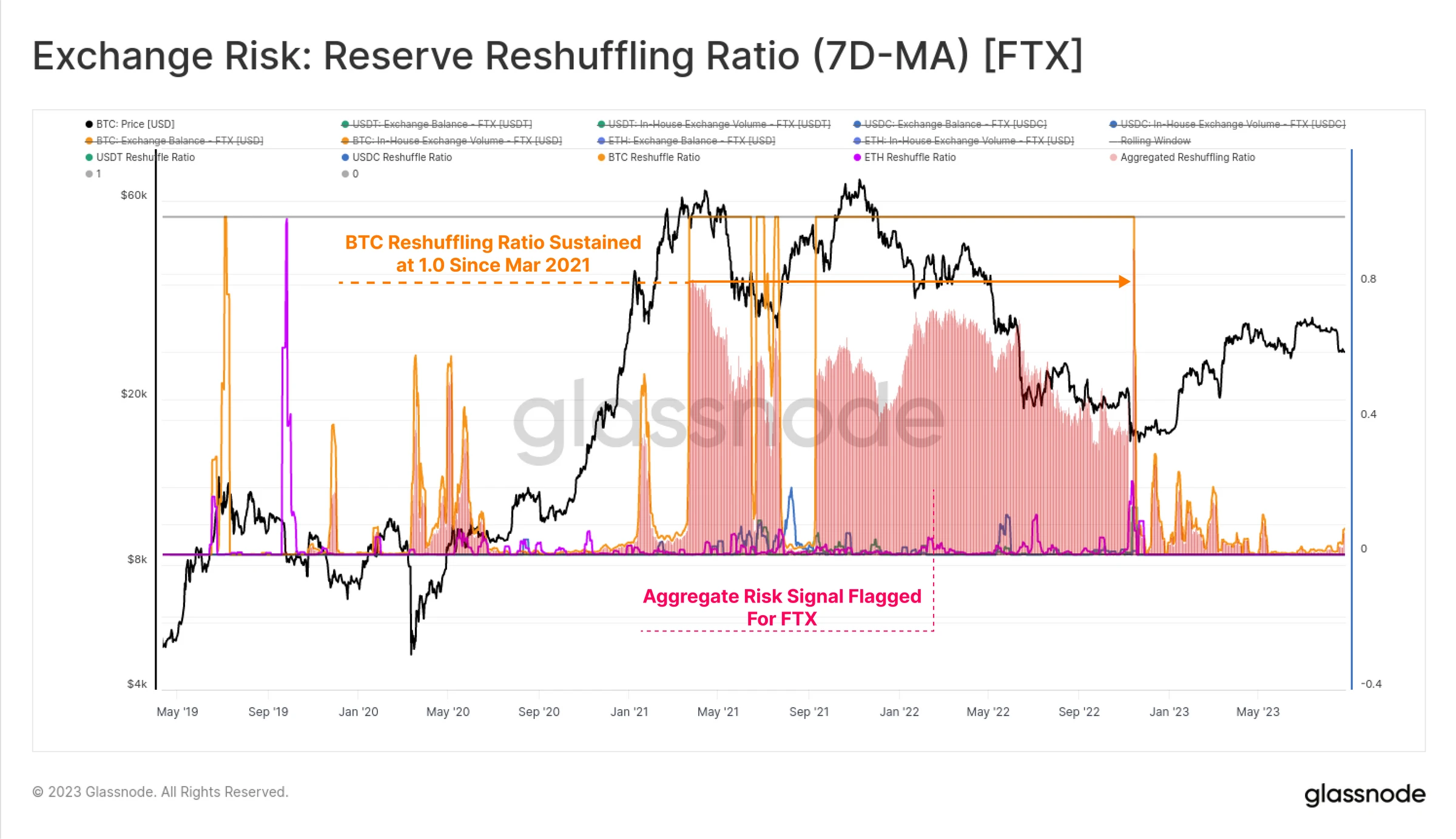

如果將其與其他三家交易所進行比較,可以看到一些交易所特定的細微差異:

幣安(左上):在市場劇烈波動期間,內部轉帳率在所有資產上都出現突然的峰值,然後迅速降低。這似乎是市場的反應,而且不是持續存在的,很可能是新的存款和提款處理的結果。

Coinbase (右上):除了 USDC 以 1.0 長時間持續,很少有內部轉帳事件。這很可能與 Coinbase 與發行者 Circle 的合作以及作為 USDC 進出的主要場所有關。

FTX (左下):比特幣的內部轉帳率在交易所崩潰前的 14 個月內進入高風險區間。事後看來,這很可能是 Alameda 侵佔客戶資金的結果。

Huobi (右下):這家交易所出現了與幣安類似的與波動性相關的活動。

下圖比較了這四家交易所在四種資產上的內部轉帳率。在這裡,我們使用了 5% 的閾值來標記可能的高風險事件。從這個角度看, 幣安和 Coinbase 幾乎沒有內部的 「變動」。

正如我們現在所知, FTX 因為種種原因而指標突出,但都是不好的原因。

火幣情況位處中游,其內部轉帳率與幣安類似,但由於 交易所 資產餘額逐漸下降(分母減小),因此波動性更大 。

交易所依賴率

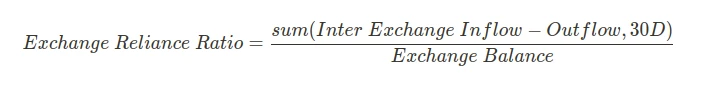

另一個衡量交易所潛在風險的指標是交易所代幣經常從另一個交易所轉入或轉出。這可能表明這些交易所之間的流動性存在較高程度的依賴。

與前一部分類似,我們計算了市場前四資產的這一比率,並將輸出值限制在 – 1 到 1 的範圍內。我們還可以通過比率是正數(淨流入)還是負數(淨流出)來檢視資金的方向,以及調查資金的來源和目的地。

這一指標中的大幅負值表明資產正在快速流出該交易所,並流向另一個交易所,如果這種情況持續一段時間,可能引發警報。

回顧上述交易所的前四大資產:

幣安(左上):所有資產都具有中性或接近零的依賴率,這表明與幣安餘額相比,從其他交易所流入或流出的資金較小。自 2022 年 9 月以來, USDC 轉入率高,可能是從 Coinbase 獲取 USDC 。

Coinbase (右上):與幣安類似,所有資產顯示出中性的依賴率。然而自 2022 年 9 月以來, USDC 轉出率高。這表明在過去 12 個月中,大量的 USDC 供應從 Coinbase 遷移到了幣安。

FTX (左下):所有四種資產的依賴率在交易所崩潰之前就顯著為負。這表明投資者(以及 Alameda )正在將所有主要資產轉移到其他交易所帳戶。

Huobi (右下):評估 Huobi 的這一風險指標,我們可以看到所有資產的依賴率都為較大負值,這表明火幣向其他交易所的淨轉出。

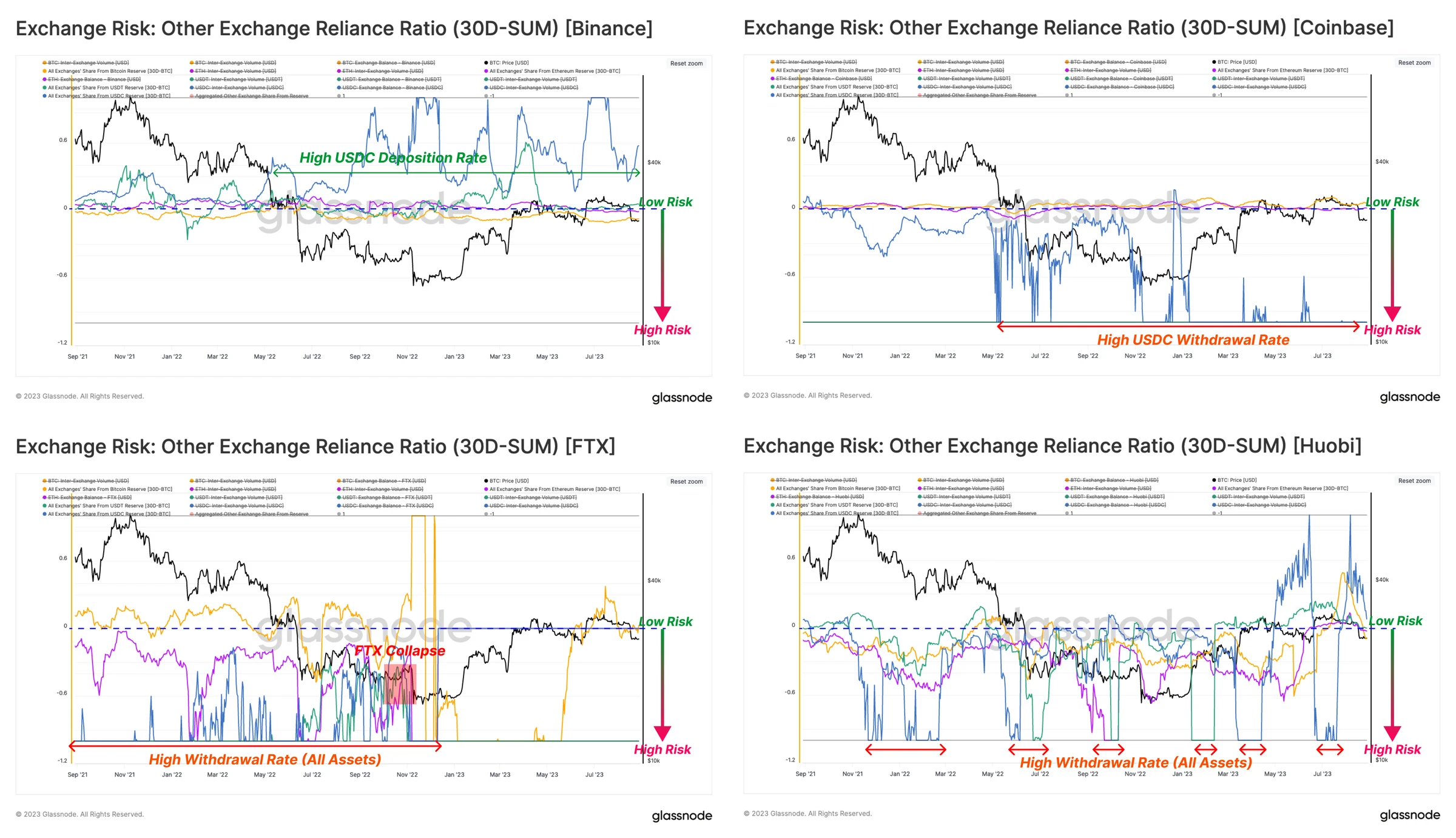

我們再次展示了綜合依賴率,其中顯示幣安和 Coinbase 的依賴度非常小,為 – 5% 或更高,表明它們的行為在很大程度上獨立於其他交易所。

另一方面,FTX 和火幣的綜合依賴率為負,表明在 其他交易所活躍的實體在一直從這些實體中提取資金 。

比特幣鯨魚提款率

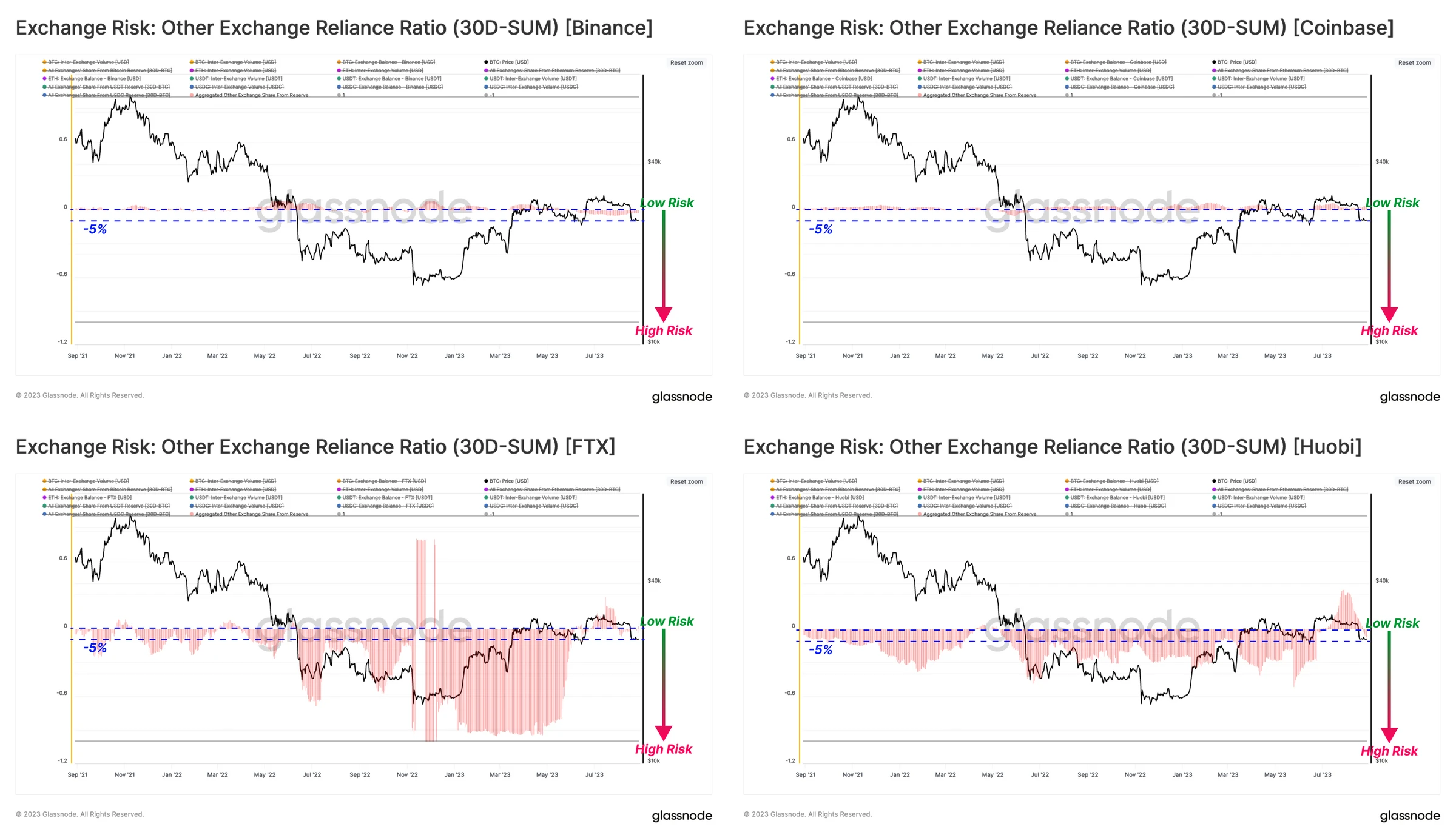

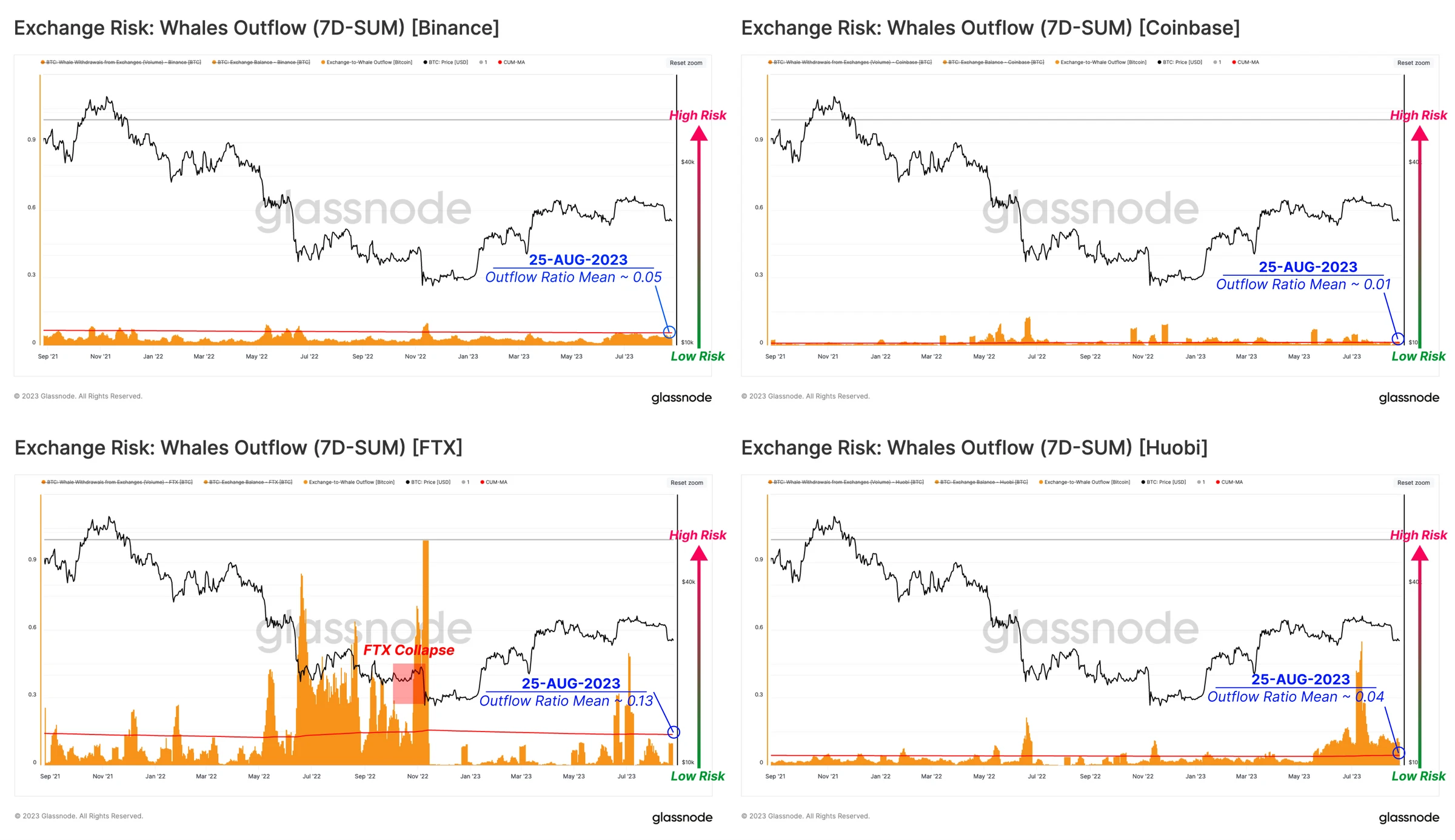

最後一個指標是監控比特幣鯨魚是否在加速提款。該引數為每週鯨魚總轉出量與交易所比特幣餘額之間的比率。

除了鯨魚提款率,我們還展示了這一指標的歷史平均值作為長期的基準。

在過去兩年中, Coinbase 和幣安的鯨魚提款率非常低,長期平均值保持在 5% 以下;

對 FTX 來說,鯨魚提款率的飆升始於 LUNA 和 3AC 的崩潰,並一直維持在高水平,直到交易所倒閉;

對於 Huobi ,直到 2023 年 6 月前 Huobi 風險相對較低。正是在最近幾個月,相對於 Huobi BTC 餘額,鯨魚提現率持續上升。而這將在一定程度上推動 Huobi BTC 餘額持續下降,該指標具備反身性。

結論

FTX 的失敗提醒數位資產行業,交易對手風險仍然存在於 CEX 和託管機構。以事後認知為指導,我們提出了三個指標,利用我們的鏈上資料和標記叢集,提供了關於交易所內一些潛在風險的簡單觀點。

我們發現,通過內部轉帳率、交易所依賴率和鯨魚提現率, Coinbase 和幣安鏈上資料相似而安全。不幸的是, FTX 是一個值得注意的風險指標典型案例,對於 Huobi 來說,四大資產 BTC 、 ETH 、 USDT 和 USDC 的餘額持續下降將使這些指標惡化,表明可能需要一定程度的謹慎。