老牌 DeFi 項目近期動作頻頻:Maker DAO 終局計劃想發行 New Chain、Aave 將啟動 GHO 穩定幣、Frax 公佈新 L2 網路 FraxChain、dYdX 啟動應用鏈公共測試網…等,下文為您整理。

(前情提要:下次牛市,會出現新一輪 DeFi 盛夏嗎?)

(背景補充:SEC 砲火開始轉向「小規模 DeFi 項目」了!BarnBridge 為首遭調查)

Maker DAO 終局計劃是發行 New Chain、Aave 將啟動 GHO 穩定幣、Frax 公佈新 L2 網路 FraxChain、dYdX 啟動應用鏈公共測試網、Yearn 的 LSD 產品 yETH 開放 LST 資產白名單申請等等。

2023 年下半年,COMP、MKR、Aave 等代幣價格的輪番上漲,讓沉寂已久的藍籌 DeFi 專案又熱鬧了起來。

近 30 天內,COMP 代幣漲幅為 150%,現報價 70 美元;MKR、AAVE、YFI、UNI、FXS 等代幣漲幅都超過了 30%。價格的異動自然帶來了關注,探究其推動上漲的邏輯在哪裡,關於其相關產品的討論也多了起來。

這些曾經的藍籌專案其實一直在默默探索自己的發展道路,產品差異化越來越明顯,有的發行了穩定幣,有的開創了新賽道、有的搭建了自己的應用鏈、有的已從一個工具型產品轉向了基礎設施等等。

如借貸三巨頭的 Maker DAO 的終局計劃是發行一個 New Chain,Aave 是金融和社交兩條賽道同發展,Compound 躋身 RWA 賽道;Yearn 開放了 LSD 產品 yETH 首批 LST 資產申請;dYdX 啟動應用鏈公共測試網;Frax 公佈新 L2 網路 FraxChain 等等。

那麼,這些曾經的藍籌專案究竟在產品上有哪些新進展、新敘事?會是推動幣價上漲的背後原因嗎?

一、借貸三巨頭有什麼新策略

MakerDAO 推出借貸產品 Spark Protocol,終局計劃搭建一個 NewChain

自 5 月 9 日借貸協議 Spark Protocol 啟動以來,該平臺上已存入(Supply)的資產已突破 4737 萬美元,借出的資產 1192 萬美元,當前 TVL 為 3545 萬。

Spark Protocol 是由 MakerDAO 社群核心成員組織 Phoenix Labs 開發的首個產品,致力於開發新的去中心化產品以擴大 MakerDAO 生態系統。該協議是一個基於 AAVE V3 開原始碼構建的去中心化借貸市場,主要用於超額抵押借貸以 DAI 為中心的加密資產。

其中,Spark Protocol 整合了 MakerDAO 的 DSR(DAI 的存款利率)功能,這是一個貨幣政策調節工具,可通過調整 DAI 的存款利率(DSR)來幫助平衡 DAI 的供需。

如當 DAI 的存款利率(DSR)上調時,DAI 持有者會將流動在外的 DAI 收回或將其它穩定幣換成 DAI,將其回收到 Maker 系統內部,減少市場上的流通量;當 DSR 下降時,使用者將會從 Maker 系統取回 DAI,投放到市場中尋求其它收益,增大 DAI 的市場供應量。

當前,使用者存入 DAI 獲取的存款利率(DSR)為 3.49%。Spark Protocol 平臺支援的抵押資產包括 DAI、還有 sDAI(即 DSR 版的 DAI)、GNO、WETH 和流動性質押憑證 wstETH(包裝版本的 stETH)、rETH。

7 月 5 日,MakerDAO 宣佈其借貸協議 Spark Protocol 將擴充套件至多鏈,並公佈了在各區塊鏈網路中部署其協議的步驟與流程。

此外,根據原有的規劃,MakerDAO 通過 EtherDAI(簡稱 ETHD)切入 LSD 市場,然後通過 Spark 協議來引導 ETHD 的使用,支援 ETHD 作為抵押品借出 DAI,讓參與質押的 ETH 代幣都處於 MakerDAO 應用的控制之下。

由此來看,MakerDAO 通過 Spark Protocol 增加了 DAI 的使用場景、部署了多鏈市場、切入了 LSD 賽道,可謂一舉多得。

其實,這些只是 MakerDAO 在 5 月份公佈的終局計劃(The Endgame)中的一部分,該計劃旨將重塑 MakerDAO 品牌,部署一個新的區塊鏈網路,將其由穩定幣借貸產品轉型為向 Layer1 的基礎設施,通過建立若干 SubDAO 將 MakerDAO 的新功能及產品分離出去、自建自治、並基於 Maker 系統打造新的去中心化產品,讓其生態萬物生長。而 Spark Protocol 就是該生態的第一個產品,未來會有越來越多基於 MakerDAO 的生態應用產品,那時 MakerDAO 的敘事將會開啟新的篇章,至於 MKR 和 DAI 代幣會在該生態中承擔什麼角色,還是未知。

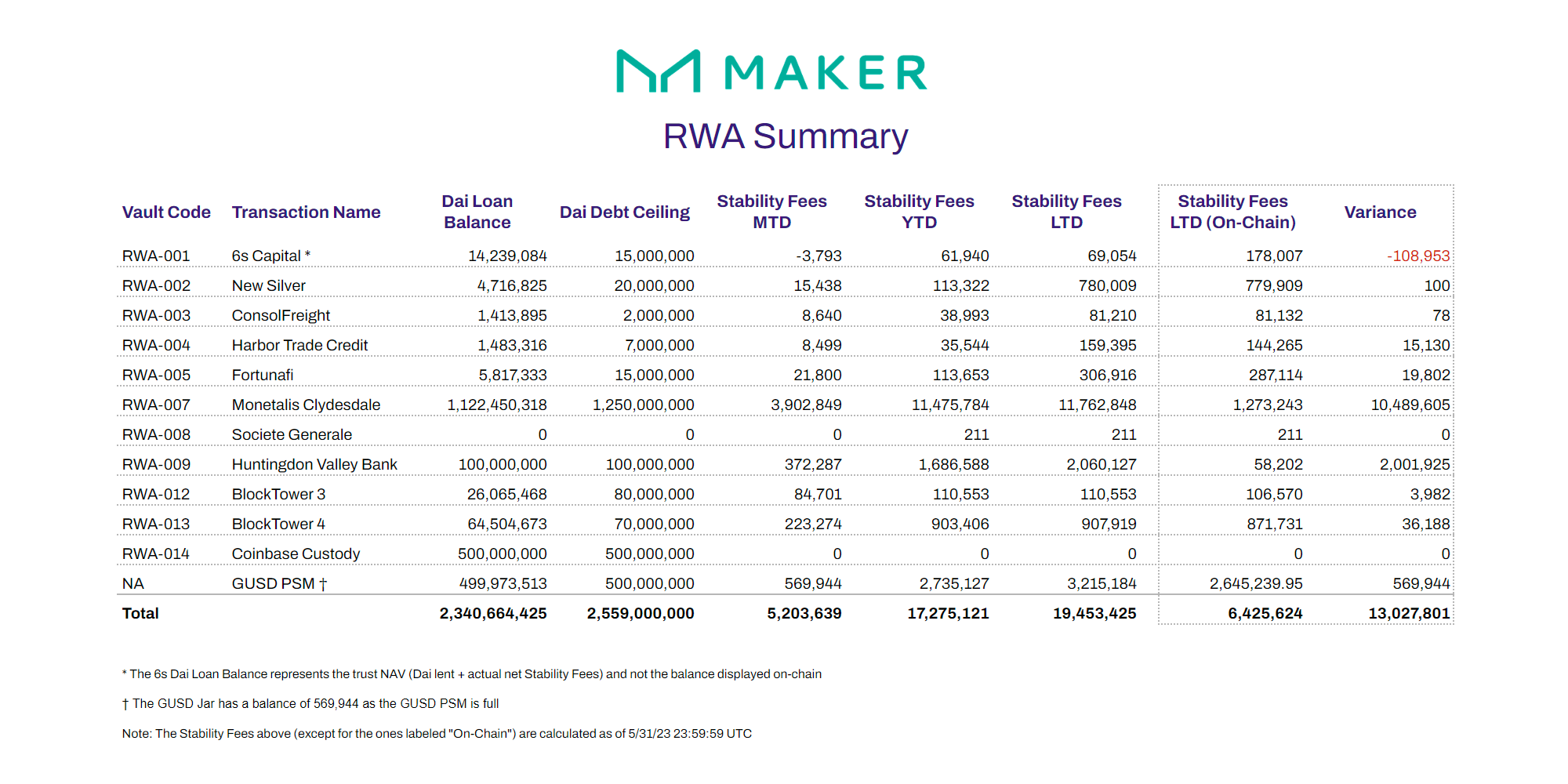

除了在產品上、和業務發展路線上進行了新的探索和規劃外,Maker DAO 在資產收益方面也進行了更多的嘗試,是第一個切入 RWA 的去中心化金融產品。

根據官方資料,截至 5 月,MakerDAO 在 RWA 投資組合總額達到 23.4 億 DAI,主要用於購買美國國債。據 makerburn 的統計,MakerDao 單從 RWA 獲取的預測年化收入就高達近 7100 萬美金,已成為其協議重要的收入來源。

正如使用者所言:現在的 Maker DAO=DeFi +LSDfi+RWA+DAO+Incubator(孵化器)+L2/L1。

不過對此也有不同的觀點,在 MakerDAO 終局計劃的提案下,有使用者評論道,Maker DAO 發行新鏈不是一個好主意甚至有點愚蠢,更應該關注如何為 MKR 代幣賦能以及如何擴大 DAI 規模。

Aave 兩大產品:GHO 和去中心化社交產品 Lens Protocal

進入 7 月份,Aave 關於穩定幣 GHO 的公開動作越來越多。7 月 11 日,Aave 社群發起在以太坊主網啟動去中心化穩定幣 GHO 的提案投票,如果該提案獲批,以太坊上的 Aave V3 使用者可以用其抵押品鑄造 GHO,當前投票支援率為 100%。投票截至日期為 7 月 14 日。

GHO 是一個由多個加密資產支援的超額抵押穩定幣。該穩定幣與 DAI 的原理類似,使用 Aave 的 aTokens 作為抵押資產就可進行鑄造,唯一的區別在於 aTokens 是一個生息資產,使用者在鑄造 GHO 的同時還可以獲得利息收入,具體利率多少取決於借貸市場的資金供需。

而就在該提案發起的前一天(7 月 10 日),Aave 創辦人 Stani Kulechov 發推稱,下半年將專注於 DeFi 的支付場景用例。他解釋到,對於 2023 年下半年的 DeFi 行業而言,應重點關注合適的支付用例,而透明、去中心化的穩定幣非常適合支付結算。此言論被使用者解讀為,穩定幣 GHO 將會是 Aave 下半年是要重點發力的專案。

除了穩定幣 GHO 外,Stani Kulechov 如今談論最多的就是去中心化社交產品 Lens Protocal,並將在巴黎 EthCC(Ethereum Community Conference)大會期間釋出 V2 版本。

有不少使用者紛紛猜測,Lens Protocal V2 是不是要開放個人資料(profile)NFT 申請 (今年 4 月已暫停了該 NFT 新註冊) 或者公佈 Token 治理相關的內容。此前有 Aave 高管在採訪中透露,Lens Protocal 生態會使用 GHO 代幣,比如在 Lens Protocal 生態上的應用,使用者可以使用信用卡直接購買 GHO,以支援或打賞喜歡的創作者等。

儘管看起來 Aave 專注於金融場景,而 Lens Protocal 專注於社交領域,二者似乎毫無關聯,但通過穩定幣 GHO 就可以將其聯動起來。

此外,Aave 類 DeFi 應用還可與去中心化社交應用融合開發新性的社交金融產品,如 Lens Protocal 的社交圖譜還可為 Aave 引入鏈上聲譽系統,開發部分抵押或者無抵押信貸產品,降低借貸門檻,即使用者無需抵押任何資產,僅憑鏈上的個人資料 NFT 聲譽和身份系統就可貸出資金。

目前,Lens Protocal 生態已整合或開發了百個社交類應用可供使用者體驗。

由於參與 Lens Protocal 生態應用需要 profile NFT,而當前該 NFT 已暫停新註冊、未全面對使用者開發,加上穩定幣 GHO 也未正式上線,可理解為 Aave 的這兩大法寶還未正式開動。

不過,從當前的產品發展路線來看,Aave 在社交產品的重點部署,與其它借貸產品相比顯得格外與眾不同,但究竟會不會使其生態產生如預期的正向飛輪的效果,還需等產品上線運轉後才能知曉。

Compound 創辦人成立新公司 Superstate 躋身 RWA 賽道

COMP 代幣價格近 30 天內翻了一倍多,但是相對於幣價的爆漲,Compound 產品本身似乎已進入發展停滯階段。

最近產品相關的公開資訊,就是 7 月 7 日,Compound Labs 推出了 Encumber 機制,該機制允許使用者將代幣所有權與轉讓權分開。使用者通過使用 Encumber,代幣持有者可以保留輔助所有權利益,例如空投、治理權或對內容和活動的訪問權,同時仍然參與 DeFi,獲取收益。

不過,這似乎與其借貸業務關係不大。對於 Compound 來說,唯一的利好就是其創辦人進軍了 RWA 賽道。

6 月 29 日,Compound 創辦人 Robert Leshner 宣佈,已向美國證券監管機構提交成立 Superstate 的債券基金公司檔案,致力於購買短期美國國債並上鏈,通過區塊鏈做二次記錄,追蹤基金的所有權份額,並可以直接在鏈上交易流轉。另外,Superstate 已完成 400 萬美元種子輪融資,本輪融資由 ParaFi Capital、1kx、Cumberland、CoinFund 等機構參投。

不過,當前 Superstate 還處於申請階段。

二、Uniswap 推出 V4 轉為基礎設施、Curve 上線穩定幣 crvUSD

Uniswap V4 從工具性產品轉型為具有可組合性的基礎設施

根據 Uniswap 基金會最新訊息,現 Uniswap V4 程式碼正處於審計中,具體部署時間需要等以太坊坎昆升級和程式碼審計無誤通過後。

在 6 月份公佈的 Uniswap V4 程式碼中,其中核心升級是引入了創新的 Hooks(鉤子)功能。該功能允許任何人使用自定義合約來部署流動性池,並附加各種功能。而此前的 UniswapV3 是整合流動性池,即針對某一幣對的流動性相對集中,而 Uniswap V4 則是支援人人可自定義池子。

曾有加密使用者把這個過程形象地比喻為吃火鍋:Uniswap V3 就像吃火鍋時選擇的是一口大鍋,大家都涮同一種口味,無需選擇,水夠深就行(資金池流動性)。而 Uniswap V4 允許大家自定義小鍋(自定義資金池),提供番茄、菌菇類等各種特色口味(類比的是通過鉤掛新增的功能,比如鏈上限價、自動復投)來吸引食客,口味繁多,大家各取所好。

簡單來說,Uniswap V4 將支援任何人在此基礎上做訂製化開發,如交易所提供的撮合邏輯、執行邏輯、手續費訂製、返傭和激勵、掛單範圍和深度等都可以通過 Hooks 來設計,加上其推出的鏈上限價訂單(limit order)功能,構建「鏈上的幣安」夢想將成為現實。

這意味著開發者可以基於 Uniswap V4 構建任何型別的 DEX,包括合約、期權等衍生品產品,還可搭建借貸協議、穩定幣協議等,未來可能會基於 Uniswap 出現一個龐大的生態。

Hook 在增加了 Uniswap 流動性的可組合性和可擴充套件性同時,也讓其從一個工具類產品,走向基建屬性。

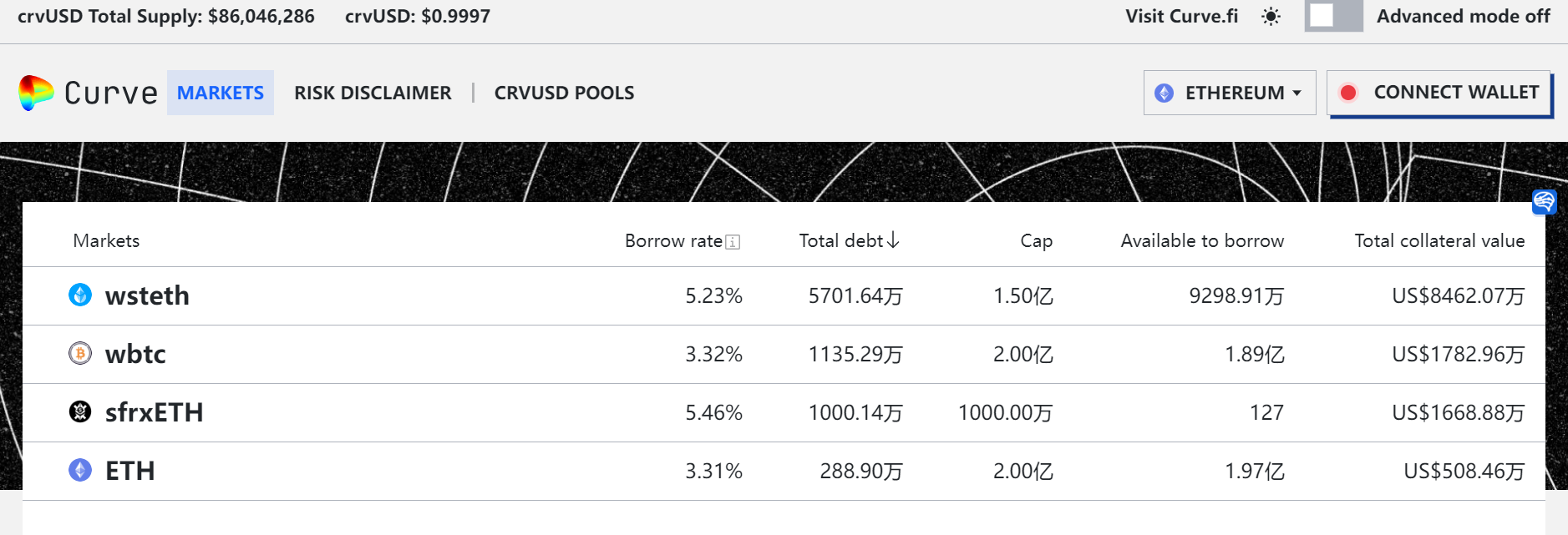

Curve 穩定幣 crvUSD 上線 2 個月鎖倉資產價值超 2 億美元

截至 7 月 13 日,Curve 原生穩定幣 crvUSD 鑄造數量為 8602 萬枚,鎖倉的抵押品價值已超過 1.23 億美元。

目前,鑄造 crvUSD 的抵押品主要是 sfrxETH、wstETH、WBTC、ETH。其中,抵押品中佔最高的是 wstETH,在所有抵押品中佔據了 60% 以上的份額,總價值約 8420 萬美元。

與 DAI、GHO 一樣,crvUSD 也是通過超額抵押的方式發行。但不同的地方在於,crvUSD 引入了軟清算,當抵押品價格下跌時,crvUSD 創新地通過特定 AMM 實現軟清算,並在抵押品價格回升後通過 AMM 買回抵押品。

常見的資產抵押型穩定幣的發行,相當於使用者超額抵押借貸,抵押資產會因為價格下跌到一定水平線而被清算,以償還系統債務。但這種情況清算的抵押資產價格遠遠低於市場水平,即使抵押資產價格很快回升,但由於抵押者的倉位已經在低價被完全被清算掉了,造成的損失是難以彌補。

為此,crvUSD 對清算過程進行了改良設計,通過 LLAMMA(Lending-Liquidating AMM Algorithm)機制實現軟清算,為抵押資產設計了一個特殊的 AMM 池,實現在資產價格下跌時逐漸清算,而不是一次清算倉位全無。當價格下跌到一定區間時,AMM 中的抵押品就會開始被賣出換成穩定幣,之後在價格下跌過程中抵押品被逐漸賣出,在抵押品價格跌至清算價格之下時,AMM 池中只剩下穩定幣。在抵押品價格從下跌回升至一定區間後,AMM 又會幫助使用者買回資產。

crvUSD 根據價格波動可以重新平衡使用者的抵押品種類構成,即避免了使用者的無償損失、大規模清算導致的價格劇烈波動等。

不過,由於 crvUSD 還是一個新穩定幣,自 5 月份上線以來,還未經歷過市場黑天鵝事件導致的價格劇烈波動考驗,能否在市場劇烈波動下還能保持穩定價格穩定,不拋錨仍需測試。另外,Curve 創辦人套現、買豪宅被投資人起訴等負面風波不斷,也為專案本身的發展蒙上一層陰影。

三:dYdX、Frax 發行應用鏈,Yearn 進軍 LSD

衍生品龍頭 dYdX 探索應用鏈

去中心化衍生品協議 dYdX v4 版本的公共測試網已於 7 月 6 日正式上線,使用者可以進行連線錢包、檢視訂單簿、下單和檢視帳戶資訊等功能測試。這是其主網上線前的最後一個測試步驟。

dYdX V4 主要目的是將其遷移至基於 Cosmos 共識搭建的應用鏈 dYdX Chain 上,不但可以提升其交易處理速度,官方還能自定義 Gas 費。根據此前規劃,其主網的啟動預計將在今年 9 月底前完成。

對於 dYdX 的使用者來說,最重要的是應用鏈賦予了原生代幣 DYDX 新的敘事邏輯。

當前 DYDX 代幣僅能作為治理投票使用,沒有其它用途,該應用的收益也未被 DYDX 代幣捕捉。但 dYdX Chain 上線後,DYDX 不僅僅是一個治理投票代幣,持有使用者可以將其質押作為網路節點驗證者,還有可能作為其鏈上 Gas 費的支付手段等。據悉,dYdX Chain 的收入將會賦能。

目前,dYdX 平臺 24 小時交易量為 10 億美元、持倉量為 2.8 億美元,是當前加密市場最大的去中心化合約交易平臺。

演算法穩定幣 Frax 進軍 LSD、發行新鏈

上月中旬,Frax Finance 構建的 L2 網路 Fraxchain 正式露面,致力於建立一個強調去中心化金融的智慧合約平臺。

Fraxchain 採用了 Hybrid Rollup(也稱混合 Rollup,融合了 Optimistic Rollups 與 ZK Rollup 兩種技術)技術搭建,預計今年年底前準備就緒。該網路將支援所有 Frax 生態資產,且會第一整合其官方 Fraxferry 跨鏈橋,以實現其資產無縫轉移。

此外,Frax 創辦人 Sam Kazemian 透露,Fraxchain 將採用穩定幣 FRAX 和流動性質押憑證 frxETH 來支付鏈上 Gas 費。而 Fraxchain 網路產生的費用將會部分分配給 FXS 持有者。

有使用者曾預測,保守估計 Fraxchain 的 Gas 費約為每年 180 萬美元。

由此來看,Fraxchain 是 Frax Finance 未來價值累積的重要陣地。

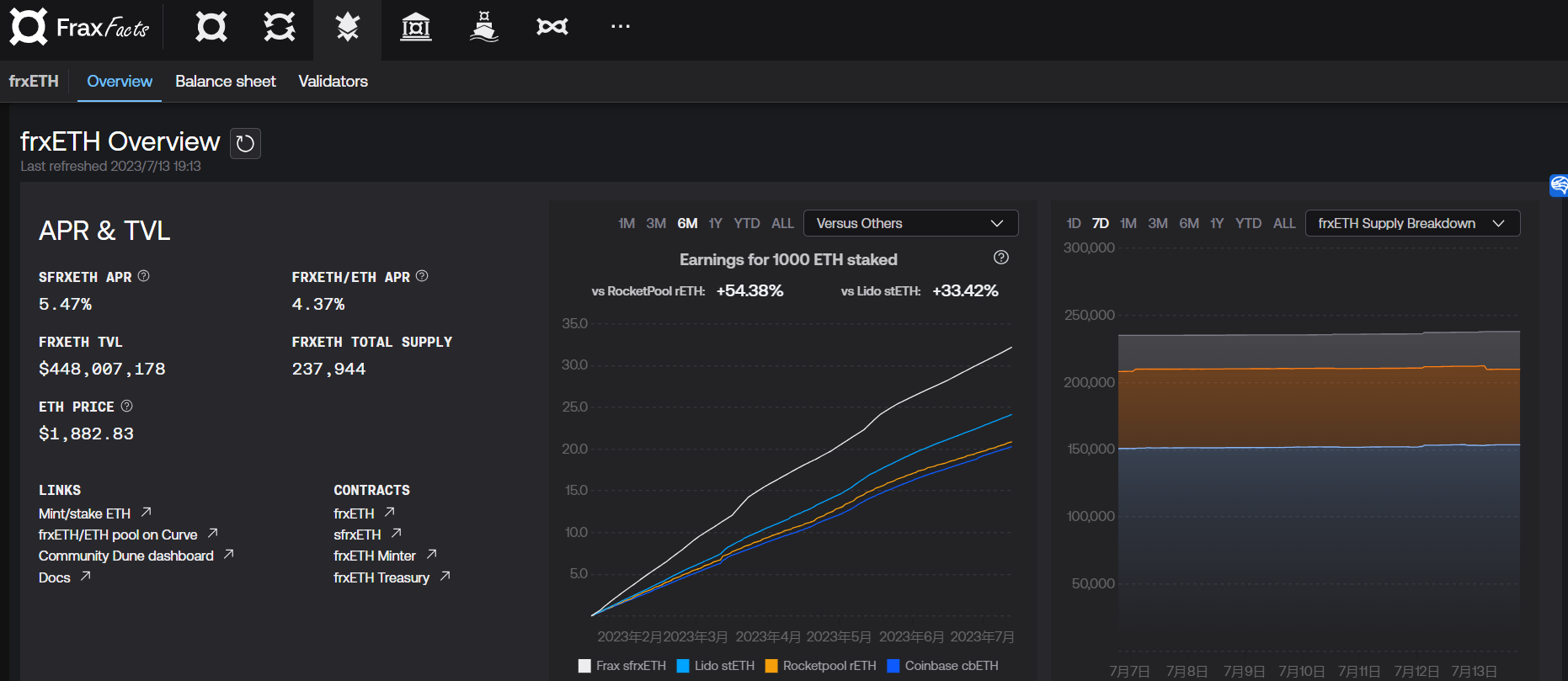

除了發行新鏈外,Frax Finance 在 LSD 賽道部署的產品 frxETH 發展得如火如荼。截至 7 月 13 日,frxETH 鎖倉的 ETH 約為 23.8 萬個,價值 4.45 億美元,鎖倉量在整個 LSD 應用中排名第三。此外,sfrxETH(質押的 frxETH)已成為鑄造 crvUSD 的第三大抵押品之一;今年 2 月份 Aave 社群通過將 sfrxETH 作為戰略儲備資產引入 Aave V3 的提案。

另外,在產品上,Frax Finance 已經開發並上線 DeFi 三件套的 DEX Fraxwap、借貸 FraxLend、跨鏈橋 Fraxferry。

總的來說,Frax Finance 一直在探索其業務邊界,已從穩定幣到 DeFi 三件套、LSD、應用鏈等開發了一整套的從發行資產到搭建應用場景的產品線。

當然,Frax 在治理代幣 FXS 賦能方面也未落後,6 月 30 日,Frax 社群通過了回購 FXS 代幣調整提案 FIP-256,擬用 200 萬美元回購 FXS 代幣,每當 FXS 代幣價格低於 5 美元時,就會回購。當前,FXS 價格為 6.29 美元。

相關閱讀:《 老牌演算法穩定幣 Frax Finance 是如何憑藉 LSD 熱點重拾「江湖地位」的?》

Yearn 上線 yETH 進軍 LSD

7 月 5 日,Yearn 公佈了其 LSD 產品 yETH 的最新進展,開放流動質押憑證 LST 代幣專案白名單申請。yETH 是一個單一的 LSD 代幣,代表的是一籃子 LST 資產,其成分由多種流動性質押憑證(如 stETH、fxsETH 等)組成,在為使用者分散投資風險的同時可幫助提高投資收益。

在本次白名單申請,yETH 最終將選擇 5 個 LST 資產作為 yETH,最終選擇的專案將有 st-yETH 持有者投票決定,本輪申請將於 7 月 21 日截止。

如何參與 st-yETH 投票?使用者需要將其 ETH 鎖定在 Bootstrapper 合約中,鎖定 16 周,就可 1:1 獲得 st-yETH。最終入選的 5 個 LST 將會分別支付 1ETH 費用額外獎勵 st-yETH 投票使用者。目前,排名前五的專案為 LidoFinance、FraxFinance、StaFi_Protocol、Tranchess、Swellnetwork。