多鏈並起的格局和 Layer2 的蓬勃發展,為使用者和開發者帶來了更多的選擇,但也引發了流動性的嚴重割裂。使用者如何充分利用全域流動性來優化交易體驗?多鏈應用的開發者如何部署和引導流動性,才能夠達到效用最大化?本文將列舉多種業內解決方案,分析彼此的利弊與發展趨勢。

(前情提要:以太坊基礎設施 Omni Network:將 Rollups「串一起」創造流動性)

(背景補充:淺論Celestia商業思路:引流以太坊Layer2)

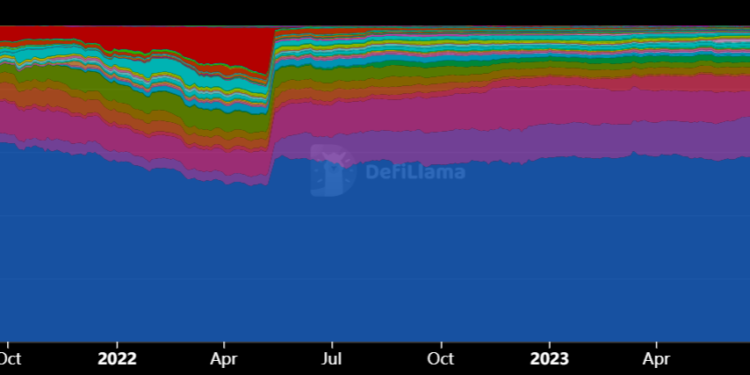

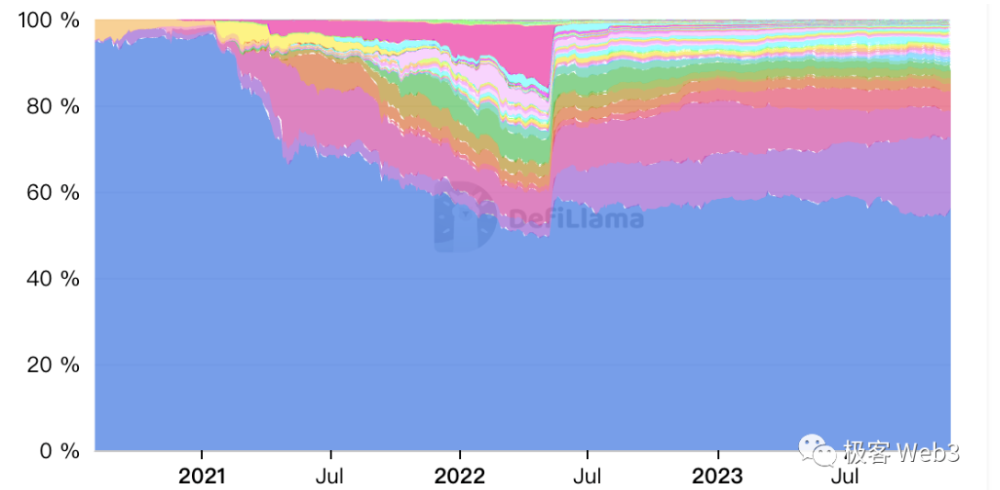

如今的Crypto是一個由多鏈構成的混沌世界。曾經,以太坊聚集了加密世界絕大多數的流動性與DeFi應用,但現在其TVL佔比已經降到60%以下,並且仍處於下降態勢。

一些EVM相容鏈與新公鏈仍在持續蠶食市場份額,面對這樣的局面,以太坊也在為提高性能和生態容納量而自我革命,各種Layer2成為了新公鏈最大的競爭對手,再次從Alt chain手中搶走了資產與用戶。

這個多鏈與L2並存的世界為dApps和DeFi金融創新提供了更多可能,dApp不必建構在昂貴擁擠的以太坊主網,避免因Gas費而限制自身採用率。Layer2在帶來高效能的同時,仍可與Layer1乃至整個EVM生態內的資產交互,dApp甚至可以選擇獨立建構專屬的L2應用鏈。

可以預見的是,應用程式與流動性的分散化將在未來愈演愈烈,這種分散化給開發者和使用者都帶來了新的挑戰。

對使用者而言,無論在哪條鏈上交易,幾乎都無法調動全域流動性,這會帶來更高的price imact,使得大額交易容易因流動性不足而受到影響。有些資產在某些鏈甚至沒有流動性,用戶必須跨到其他鏈才能交易。

而從開發者的角度來看,為了滿足不同鏈上的用戶,需要在不同鏈上引導流動性,這帶來了額外的成本。有限的流動性如果被引導到不同鏈上,會讓所有鏈的流動性都很單薄,交易體驗變差,可如果放棄某些鏈,又將放棄部分用戶和業務收入。

面對流動性割裂的困局,一些解決方案試圖從用戶角度入手,讓用戶在交易時盡可能高效利用不同鏈上的流動性,減少交易折損。大體來說,有兩種方式——流動性路由(Liquidity Router)和交易代理(Trading Agency)。

流動性路由

流動性路由表現為交易聚合器類別的應用。當使用者在其中進行交易的時候,系統不是僅僅用本地流動性為用戶完成交易,而是從不同鏈上尋找最優交易路徑。流動性路由可以服務於本地交易,也可以服務於跨鏈交易。

我們以Chainhop和Chainge Finance為例來說明Liquidity Router的工作方式。二者都是跨鏈兌換聚合器。

在ChainHop上,如果用戶希望將X鏈的資產A換成Y鏈上的資產B,但是A/B的主要流動性都在Z鏈上,那麼ChainHop會執行多跳交易,幫助用戶把資產A發送到Z鏈,換成資產B,再發送到Y鏈。透過這種「多跳」的方式,儘管增加了Gas支出,但綜合算下來,還是能為用戶提供更優的交易結果。

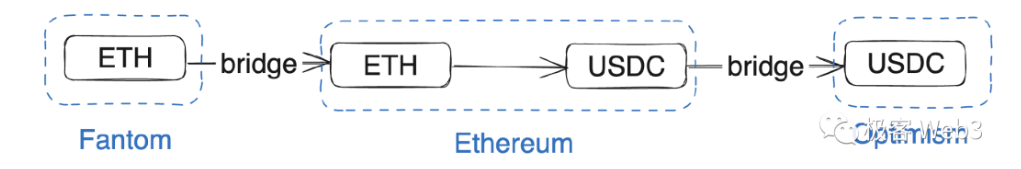

例如,當用戶要求在Fantom上將大量ETH兌換成Optimism上的USDC。Chainhop會先將ETH橋接到以太坊,然後在以太坊上完成ETH-USDC交換(通常price impact要小得多),最後將USDC橋接到Optimism。

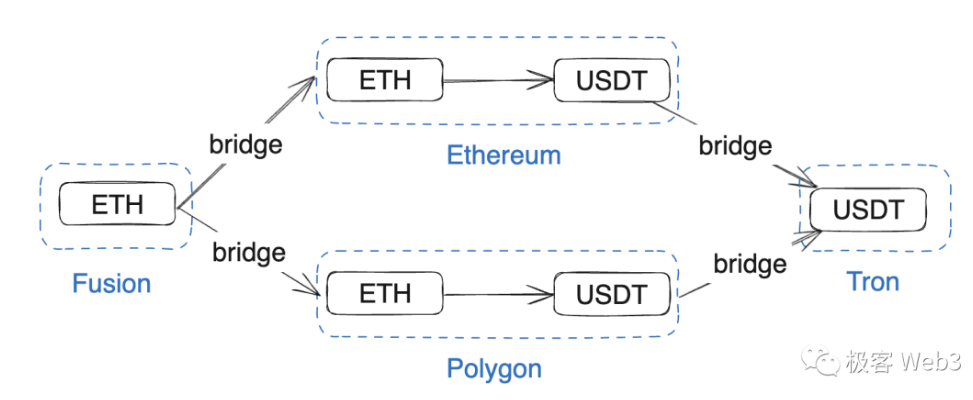

Chainge Finance則更進一步,在多跳的基礎上,支持把訂單拆分給多個鏈上的流動性池,共同完成交易。例如用戶需要將Fusion鏈上的大量ETH換成Tron鏈上的USDT,系統可能會拆分到以太坊和Polygon上,分別完成兌換之後,再為用戶將USDT傳輸到Tron鏈上。

透過「多跳」和「拆單」機制,「流動性路由」的方式可以更聰明的充分利用多鏈上分散的流動性,為用戶完成交易,有效的減小整體的price impact。

交易代理

交易代理是指用戶在發出交易請求後,由交易代理幫助用戶完成交易。交易代理會形成一個競價市場,用戶可以選擇其中能夠提供最優價格的代理來成交。這種方式有點像訂單薄,但不同的是,這些交易代理並不一定事先儲備自有流動性,而是可以在接到訂單後,幫助用戶尋找最佳交易路徑並完成交易,從中賺取佣金。在這個過程中,交易代理甚至可以充分利用CEX中的流動性,只要能為用戶提供更優的價格,可以使用任何地方的可用流動性。

與流動性路由方案一樣,交易代理方案也可以同時為使用者提供本地交易服務和跨鏈交易服務。

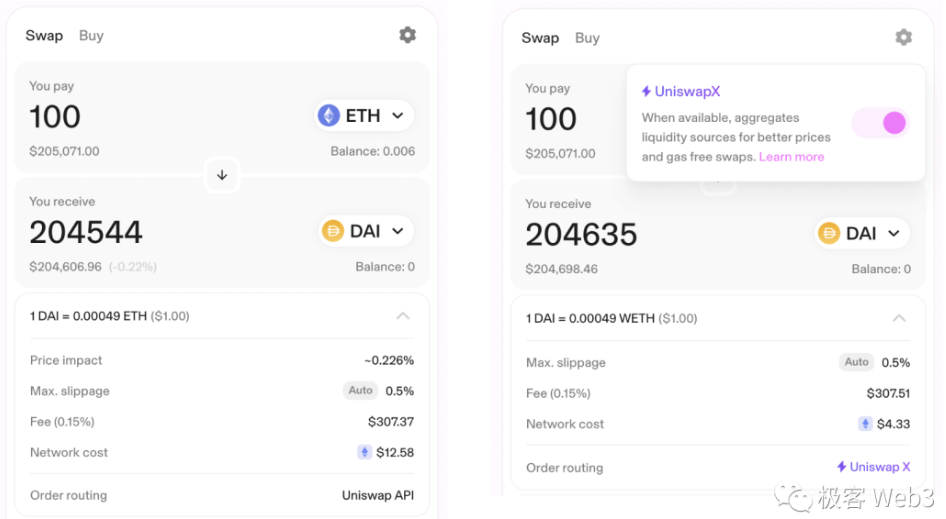

採用此方案的典型案例是Uniswap X。Uniswap X是Uniswap Labs於2023年7月發布的新產品。在官方的描述中,Uniswap X是一種新型的無需許可的、開源的、基於荷蘭拍的聚合交易協議,用於跨AMM和其他流動性來源為用戶提供服務,具有無Gas、無滑點、抗MEV等優勢。

Uniswap X中的交易代理程式名為「填充者」(Filler)。用戶透過Uniswap X發起交易請求後,會由Filler回應。Filler之間是競爭關係,系統透過荷蘭拍的方式決定誰來接單,最後拿到訂單的Filler會幫助用戶完成兌換。一言以蔽之,Uniswap X讓眾多Filler透過競價為用戶提供最優成交價格,而Filler透過發現更優的交易路徑來獲得競爭優勢。

延伸閱讀:Uniswap V4 結合 UniswapX 能打造最好的DEX交易體驗?

整個過程中,Gas是Filler代付的,因此使用者感受到的是無Gas體驗。至於MEV攻擊和滑點的風險,其實也都轉嫁為Filler了,用戶可以獲得「所見即所得」的成交體驗。

Uniswap官網介面已經有開啟Uniswap X的按鈕,使用者可以點選右上角小齒輪手動開啟,目前僅支援以太坊網路。

現在,無論是「流動性路由」或「交易代理」模式,其核心都是專注於向用戶輸出結果——最優的成交價格,把複雜的過程隱藏起來,由智慧演算法也好,競價市場也好,代替使用者完成。這樣的方式,其實現在有個更時髦、也更貼切的概念去描述它,那就是“意圖層”,無論是流動性路由,還是交易代理,他們都可以被認為是不同形式的Intent Solver。當然,Intent-Centric的敘事很宏大,還包括許多其他面向。

如何更好的部署流動性?

上面我們討論的是,如何幫助使用者更好的、充分利用多鏈的流動性。那麼從流動性的部署與引導者,也就是DeFi專案方的角度而言,如何提升流動性的使用效率呢?

對DeFi專案而言,流動性是其核心,甚至流動性就是DeFi專案所提供的服務本身。分散和割裂的流動性會讓每個部分的流動性都無法發揮最大效用,整體的流動性效率處於較低水平,阻礙其競爭優勢的建立。如果將流動性集中在一條鏈上,又會喪失其他鏈的使用者和機會。

改善這樣的問題,有兩種可行的想法。

第一個想法是SLAMM(Shared Liquidity AMM),其基本想法是設定一個被稱為「預測者」的角色,他們負責預測未來一段時間內交易量的分佈,並以此為依據,進行流動性的提前調度。預測者的預測越接近真實情況,預測者就會獲得越多的獎勵。

理想情況下,預測者可以在某條鏈的交易量爆發之前,提前將其他鏈的流動性轉移到那條鏈上,防止流動性不足導致的交易失敗,也可以在某條鏈的交易量縮減之前,提前將富餘的流動性轉移到更需要的地方,以避免流動性的浪費。

但這種方式的缺點也很顯著,其一,即便調度合理,每條鏈依舊無法使用全局流動性,其二,交易量的變化很多時候無跡可尋,預測者缺乏依據去做合理的預測和調度,其三,用戶必須為預測者支付費用。

儘管SLAMM被提出已超過1年時間,但迄今為止,作者沒有看到SLAMM的實踐案例,這顯示開發者並不看好這種方式。

延伸閱讀:探討跨鏈橋的未來:全鏈互操作成必要,流動性橋將沒落

遠程調用流動性

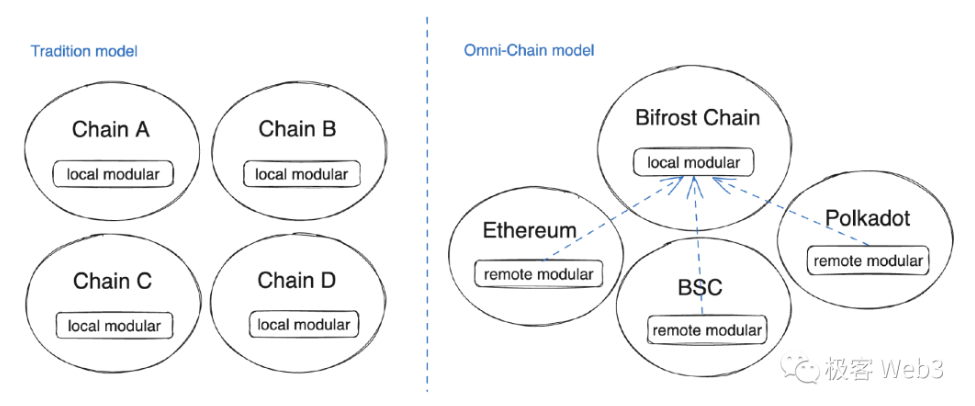

這是一種更簡單的方式。DeFi專案方在一條鏈上部署和引導所有的流動性,並在其他鏈上提供遠端存取模組,當使用者在其他鏈上發起交易請求時,實際上會透過跨鏈的方式,遠端使用流動性。

這種方式有許多優勢,包括:

- 在任何鏈上,使用者存取的都是全域流動性

- 流動性的引導和部署變的很簡單,不存在分配和調度的問題

- 更好的跨鏈可整合性,其他鏈上的應用也可以透過遠端呼叫的方式,使用該專案的全局流動性。例如借貸項目可以遠端使用全域流動性完成清算,減少清算時的折損。

全鏈LSD計畫Bifrost正在實踐這樣的方式,作者0xmiddle在前作《跨鏈橋的未來:全鏈互操作成必然,流動性橋將沒落》中有過闡述。實際上,這不只一種流動性部署方式,更是一種全新的應用架構。我們可以描述為「總店+分店」結構。

在這種結構下,應用程式並不需要在所有鏈上重複部署實例,而是僅在一條鏈上部署核心模組(總店)的同時,在其他鏈上部署一個輕量化的遠端模組(分店) 。任何其他鏈的用戶都透過跨鏈的方式遠端存取應用程序,獲取服務。

也就是說,統一在一條鏈上的,不隻流動性,還包括應用程式的主體部分。

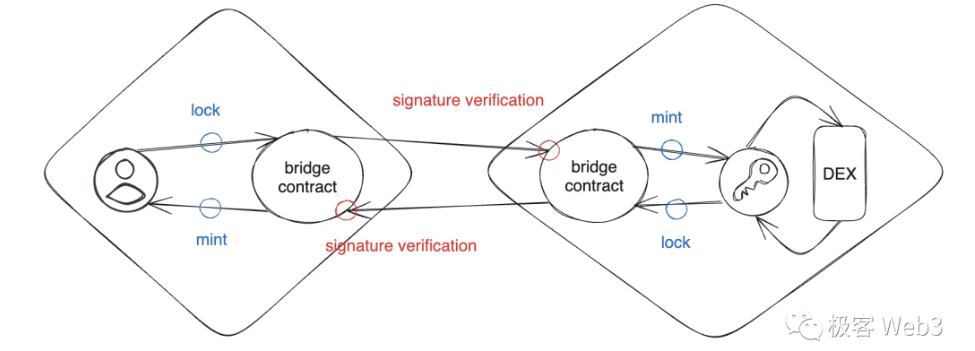

當然,這種模式也存在挑戰,遠端呼叫過程中,需要用到跨鏈橋,執行一來一回兩次跨鏈傳輸,會產生額外的成本,如果跨鏈橋基礎設施不夠安全的話,還會讓這樣的操作有額外的風險。

但作者看到的是,跨鏈橋基礎設施正在不斷發展完善,新一代更安全的跨鏈橋正在成長起來,跨鏈橋對人們造成的不安全印象將會隨之消弒。可以參考作者的文章《Multichain 的倒下或將成為跨鏈橋轉型的契機》。

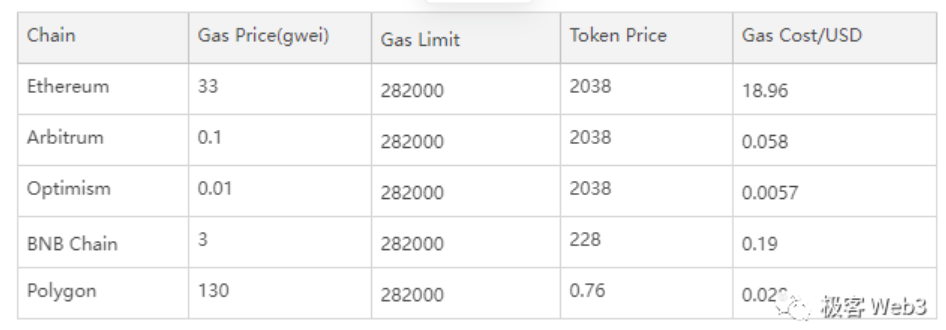

我們再來分析下跨鏈資產傳輸的成本。此成本分為兩部分:一是跨鏈橋收取的用戶維持Bridge Nodes和Relayers運作的Protocol Fee,一般很少,幾乎可以忽略,甚至有的跨鏈橋對此完全補貼,如Wormhole、Zetachain;二是跨鏈過程產生的Gas費,這是主要部分。

遠端兌換比本地兌換相比,會額外支出大概282000Gas(以EVM為例),這筆Gas的費用,在Arbitrum、Polygon、BSC、Optimism上大致在0.005~0.2美金之間,儘管這個價格會隨著網路擁塞情況和Token價格波動而波動,但都在可接受範圍內。以太坊L1要貴一些,可以做例外處理。

關於Gas費的計算:

一次跨鏈Token傳輸,包含源鏈和目標鏈上各一筆,共2筆Token Transer(可能是lock-mint,也可能是burn-unlock,或者burn-mint),一筆ERC20 Token傳輸的Gas費一般是60000 Gas,兩筆則為120000 Gas。

另外跨鏈傳輸還存在一筆簽名驗證成本,簽名驗證的目的是確認跨鏈訊息被Bridge Nodes確認,BridgesNodes可以透過MPC技術進行聯合簽名,形成的簽名是一個單一的簽名,與普通地址的簽名無異,驗證該簽名所需花費的Gas,也與驗證普通地址的簽名無異,大約是21000 Gas(關於MPC技術在跨鏈橋中的應用,可以參考這篇文章了解更多)。

因此一筆跨鏈傳輸的Gas費可以認為是:

120000+21000Gas=141000Gas,一來一回兩筆跨鏈傳輸的Gas費則是282000gas。

所以,我們從成本角度來權衡利弊,也可以得出結論:比起流動性割裂造成的困擾而言,跨鏈互通的代價並不大。流動性的遠端呼叫模式相比動態調度模式更可行。

觀點與總結

以上,我們闡述了多鏈格局的產生緣由及其必然性,並透過考察業內既有的探索,為流動性分散的問題開了方子。

總的來說有兩點,其一,包括流動性路由、交易代理等形式的,以意圖為中心的新交易方式正在幫助用戶更加充分利用各條鏈上的流動性,減少交易的損耗;

其二,DeFi應用程式也在透過更好的部署流動性來追求更高的效率,動態流動性方案比靜態好一些,但隨著跨鏈基礎設施的成熟,「單鏈部署流動性+遠端調用」反而是更有前景的方案。

在未來的多鏈流動性格局中,大多數資產的主要流動性將集中在一條鏈上,遠程兌換將成為常態。穩定幣(USDT、USDC、甚至某種意義上包括ETH)例外,它們將分佈在各個鏈上,承擔跨鏈資產兌換的媒介職能。