Cetus 是一個基於 Move 生態的 Dex 和流動性協議,使用類似於 uniswap V3 的演算法構建集中性流動性協議和一系列附屬功能,為 DeFi 使用者提供最佳的交易體驗和更高的資金效率;同時利用 SUI 的生態特性,創造出與 Uniswap 不同的可組合功能。源文自 AC Capital。

(前情提要:OKX 開賣 $SUI 當機!創辦人徐明星:受害買家都有「限價補償」 )

(背景補充:快訊》SUI啟動主網!最高衝上2美元暴漲 2000% )

基於 Move 生態的 Dex 流動性協議 Cetus,使用類似於 uniswap V3 的演算法構建集中性流動性協議和一系列附屬功能,為 DeFi 使用者提供最佳的交易體驗和更高的資金效率。同時,利用 SUI 的獨特生態特性,創造出與 Uniswap 不同的可組合功能。

01、DEX 為誰服務?

鏈上加密交易市場是一個相對體量較小但總量快速增長的市場。在這樣的市場中,最大的特性就是絕大多數(並且每天仍在大量產生)的資產種類屬於低流動性低市值資產,價格發現需求旺盛。在這樣的市場狀況中,如何更好的做價格發現從而吸引流動性,是鏈上交易繁榮的前提。因此我們認為 DEX 首先應該服務於 LP。

LP 的訴求是什麼?在不同的交易場景中,LP 的訴求並不相同。我們曾在年初提出受眾決定流動性的觀點,並將鏈上資產劃分為主流資產(主要公鏈交易量前十資產)以及長尾資產兩個類別。他們的 LP 需求並不一致:

主流 LP: 獲得更多的手續費收入,更少的無常損失 (Uni V3 更優)

長尾資產 LP:更便宜、可控、靈活的市值策略 (Uni V2 更方便,流動性管理成本低)

從長期看,資本效率更優的 V3 是趨勢,但因為這樣的需求區別,Uni V2 與 V3 始終能夠在數據上仍然並存。但是市場必然會誕生兼顧兩者需求的選手。在 SUI 這樣一個新興生態中,Cetus 是更強的候選人。

02、Cetus:Move 生態第一個集中流動性協議 Dex

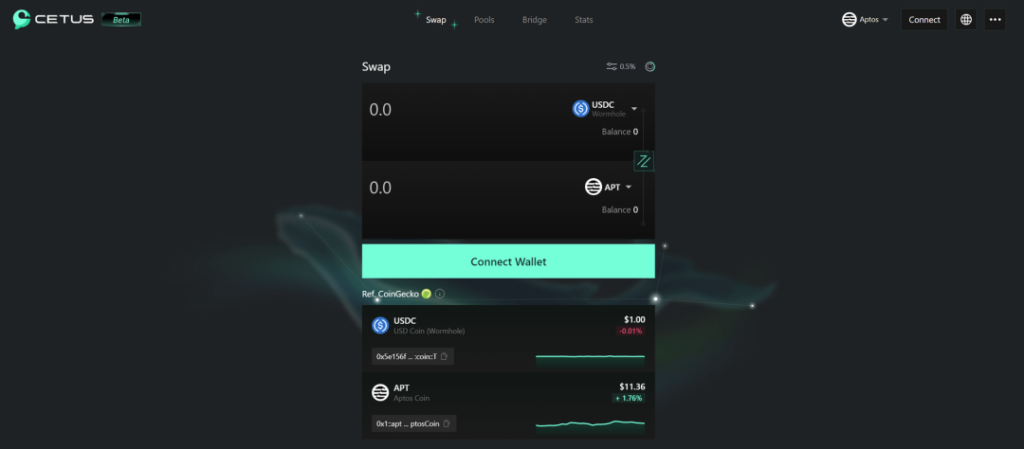

Cetus 目前已經有了包括 Swap、無許可流動性池、跨鏈橋在內的完備產品。

集中流動性

Cetus 使用和 Uniswap V3 類似的集中流動性做市演算法,一個 LP 可以在同一個池子裡建立多個部位,通過設定不同的價格區間,LP 可以模擬不同的價格曲線來實現他們的自定義策略。當價格隨著新掉期的執行而不斷變化時,智能合約會消耗當前報價區間內的所有可用流動性,直到達到下一個價格 Tick,此時合約將立即切換到新的 Tick,新啟用的 Tick 間隔內的任何休眠流動性都將被啟用。同時 Tick 的間隔和交易手續費的等級存在關聯性,手續費越高,Tick 的點位相距越近。

通過集中流動性,LP 可以賺取更多的交易手續費,具有更高的資本效率。

無許可建池

在 SUI 之前,高速公鏈的代表之一是 Solana,然而 Solana 生態發展缺乏後勁的一大因素在於生態內很長一段時間缺乏無許可建池 DEX。社群原生或 MEME 專案難以興起,導致生態受關注度不足,缺乏新的熱錢,淪為 「大戶鏈」。對於 SUI 上線的今天,生態能否快速繁榮,社群原生專案地位將舉足輕重。在 Cetus,使用者可以無許可的建立流動性池子,專案可以無許可的在 Cetus 上推出新代幣。藉此 Cetus 會吸引更多早期專案方,快速形成對於長尾資產的定價權。

靈活的交易手續費

Cetus 允許團隊和使用者選擇自定義的交易手續費等級,不同交易手續費等級的同一代幣可以設定多個池子,目前允許 4 個等級的交易手續費 0.01%, 0.05%, 0.25%, 1%。通過這種設計來鼓勵市場自行尋找到最合適的流動性分配方案,為 LP 和交易使用者提供更大的靈活性。穩定幣交易對這種的低波動性資產可能會集中於手續費最低的池子中,高波動或交易量少的資產可能會更多集中於高手續費池子中用以對衝風險。

倉位自動管理

使用者基於範圍訂單可以實現止盈單和限價單等操作,穿倉後一般使用者需要及時退出倉位的資產,避免現貨價格重新進入價格區間。使用者也可以使用整合 Cetus 的第三方部位管理器進行管理,從而降低流動性管理難度,方便長尾資產 LP。

可組合性

CETUS 支援高度可組合性,其他專案團隊也可以通過整合 Cetus SDK,在自己的前端輕鬆建立一個互換介面,實現快速地訪問 Cetus 的流動性。如生態內期權專案 Typus 通過接入 CETUS 實現長尾資產一鍵對沖,同時提升了自身期權的流動性和覆蓋面。

安全的跨鏈橋

Cetus 基於 Wormhole 建立的跨鏈橋在去年 11 月份上線,使用者可以安全便捷的跨鏈近 20 條公鏈的資產。

強關聯的代幣經濟模型

Cetus 選用了 xToken 的經濟模型。通過持有 CETUS token 和 xCETUS 的方式,使用者可以獲得協議收益分成,保證了社群與協議利益的一致性。

03、Cetus 團隊:成熟的集中流動性做市演算法開發經驗

Uniswap v3 是 Defi 架構的一次革新,其核心是集中流動性做市演算法(CLMM),使得 LP 的資金利用率可以最大化。但 Uniswap 在 2021 年 3 月份制定了商業原始碼許可證,以防止他人對其原始碼進行分叉,該許可證已於 4 月到期。在 EVM 鏈上,已有 Pancake 和 Quickswap 等競爭者推出 V3 替代品。但在非 EVM 高速鏈上,CLMM 賽道競爭者較少。未來 CLMM 型別 DEX 的競爭將趨向運營側,輕運營的 Uniswap 將逐漸趨於弱勢。

而 Cetus 背後是一隻開發及運營經驗成熟的 Dex 團隊,其 APTOS 版本已部署並穩定執行。在產品有保障,生態內 BD 能力強,運營有持續敘事能力的前提下,Cetus 團隊將有望在 SUI 上獲得 CLMM 基礎設施龍頭的地位。

04、集中流動性協議帶來的 Defi 創新土壤

LP 自動化流動性管理協議

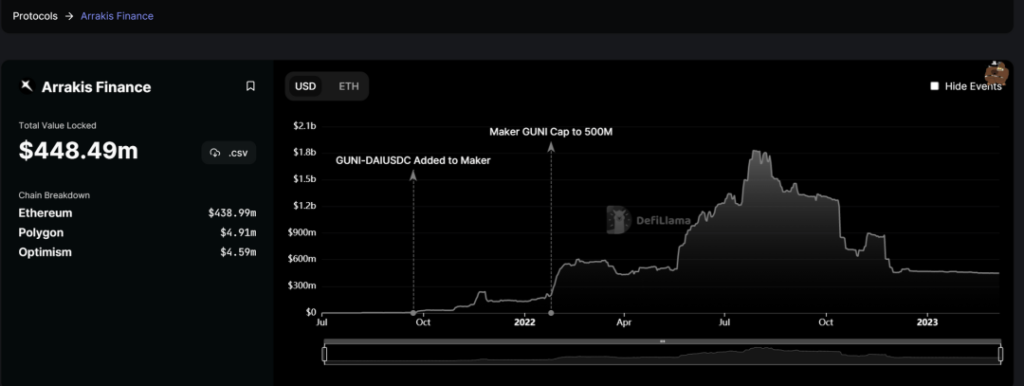

集中流動性協議下,LP 一般都會選擇是市場價格附近提供流動性,但當市場價超出策略範圍時,LP 不僅面臨著無常損失還會無法再賺取 LP 費用,LP 需要再次主動部署做市策略。自動化流動性管理協議應運而生,它可以幫助 LP 自動執行做市策略。頂級專案如 Arrakis Finance 的 TVL 已經達到 4.4 億美金。

這類協議還可以實現:

單邊資產的 LP 挖礦,LP 可以傾斜性的部署初始流動性,比如只部署專案方代幣,協議可以幫助吸收基礎資產如 USDT 或者 ETH 使得流動性組合達到平衡,然後隨著交易,專案的原生資產會被逐漸轉換為基礎資產,這種情況下,意味著 LP 可以不售出自身代幣或不需要激勵外部資本的情況下就可以實現流動性。

為 LP 提供者發行 ERC20 的 LP 代幣,這些 LP 代幣不僅可以流動,也可以進行再抵押,進一步提升 LP 資產的資金效率。

- 新型機槍池和槓桿挖礦

以往的被動型流動性挖礦也存在槓桿挖礦,但由於流動性是均勻分佈的,槓桿挖礦的綜合收益率並不理想,在 CLMM 演算法下,資金優勢被放大,專業的量化機構和做市商團隊可以顆粒化的實現更多訂製化策略,機槍池可以從協議使用者或者借貸協議處獲取資金,採取主動型的穩健策略獲取收益,這對於有著投資需求的大體量使用者有著巨大價值。

- 新型衍生品體系

CLMM 體系下,LP 收益提高的同時也面臨著更高的無常風險,極端行情下,LP 設定區間的流動性會被套利者抽乾,如何構造出可以對沖 LP 做市風險的衍生品,以緩衝專案惡意砸盤導致的 LP 利益受損,這也是一個值得關注的賽道。

基於 CLMM 演算法的可組合性優勢,還有著很多的潛力 Defi 協議可被挖掘,尤其在 FTX 暴雷、BUSD 被監管等事件之後,Defi 的重要性愈發體現,以上三種 Defi 產品僅僅只是冰山一角。

05、總結

我們認為 Cetus 團隊是一只有成熟產品交付能力,較強生態間 BD 能力和運營能力的團隊。他們對 DEX 這一產品和賽道有深刻獨到的理解。我們相信 Cetus 在 SUI 這樣一個獨特的生態賽道內有很高的成為龍頭的潛力。

📍相關報導📍

快訊》SUI不上永續合約!團隊要求Binance、Bybit等交易所暫緩上架