DeFi 協議 AlloyX 聚合了代币化信用,爲現實世界的資産生态系統帶來了流動性、可組合性和效率。

(前情提要:一文對比 RWA 和 ABS,資產數位化將引爆市場行情?)

(背景補充:RWA專案地圖:10大頂級專案+20個早期專案一次看)

現實世界資産(RWA)中的信貸協議為 AlloyX 提供了即時機會。RWA 是存在於現實世界中的有形資産,通過代幣化帶入鏈上,例如貸款、應收帳款、發票和房地産。自 2020 年以來,代幣化的 RWA 信貸作為一種加密資産類別不斷增長,其存款規模在 2022 年年中達到頂峰時已經超過 10 億美元。

然而,隨著 RWA 中似乎只有一種資産型別的巨大長,這個資産類別不僅碎片化,而且在投資者需要考慮的各種引數上也非常多樣。

延伸閱讀:RWA專案地圖:10大頂級專案+20個早期專案一次看

信貸協議中的資産池中的基礎有形資産(即借款人)代表了許多地區、行業、業務型別和成熟週期。例如,Goldfinch Senior Pool 代表了來自非洲、拉丁美洲和東南亞國家的鏈上貸款,涵蓋了金融科技債務、消費者貸款和中小企業貸款。當投資者將資金分配到一個信貸協議中時,除了考慮資産池中的廣泛風險類別外,他們還需要考慮 DeFi 和區塊鏈相關的風險,如區塊鏈停機風險、智慧合約風險、治理風險和協議風險。

此外,由於其資産持有的長期性質,RWA 也經常難以管理提款需求的流動性。信貸協議中的貸款具有數年的到期期限,對於投資於 RWA 的資本來說,這意味著長期的鎖定期。在這種鎖定期間,使用者無法提取其 USDC,也無法將其用作抵押品。如果信貸協議仍希望支援提款,它可以留出一部分總鎖定價值來處理贖回,但是這會導緻由於閑置現金而顯著降低資産池的績效回報。

建立初衷

AlloyX 專案團隊早期經歷了與信用協議和借款人合作時的情況,哪怕現實世界中的企業具有健全的財務和運營狀況,但是流動性提供者在鏈上借貸真實世界資産時依舊面臨著巨大的挑戰性。作為運營商和投資者,他們發現了效率低下的問題,這是一個建立一個平臺的機會,該平臺可以抽象出複雜性,使任何人都可以輕鬆投資現實世界的資産並獲得收益。

産品

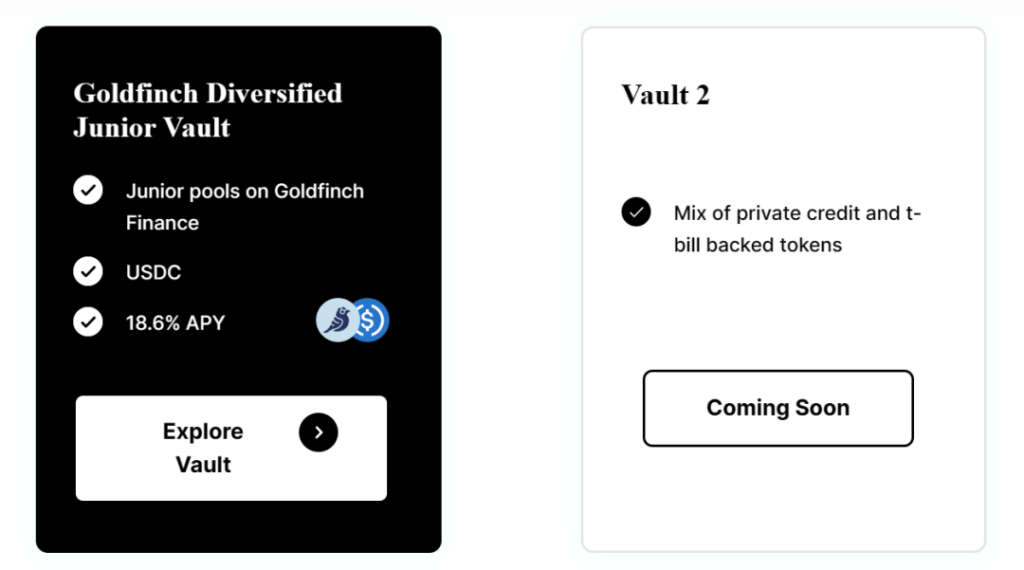

使用者通過在金庫中存入 USDC 來選擇想要投資的「主題金庫」,然後使用者將獲得金庫代幣。當使用者想要提取時,將金庫代幣兌換成 USDC 即可。

RWA 金庫工作原理

AlloyX 的金庫將 Credix Finance 的超額抵押代幣化信貸(由貸款或債務工具等現實世界資産支援的數位代幣)與代幣化美國國庫券的智慧合約結合起來,為 DeFi 投資者提供現實世界資産流動性的機會。

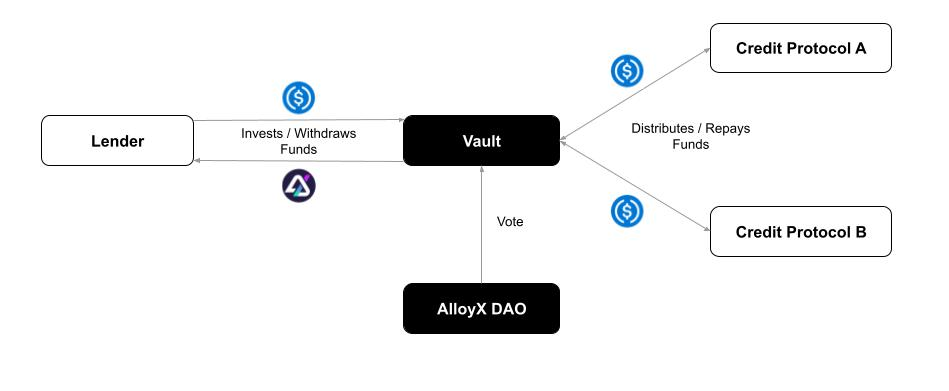

AlloyX 上的金庫遵循一個簡單而強大的原則:貸方以 USDC 的形式向金庫提供資金,該金庫彙總了存入代幣的資産,這些資産根據金庫的預設引數進行分配和執行。通過存入 USDC,使用者會收到基於浮動彙率的金庫代幣並獲得收益。AlloyX 的與眾不同之處在於它跨多個信用協議的自動分配,其中 USDC 是根據金庫的分配規則部署的。

為了滿足投資者的偏好,使用者還可以在獲得 AlloyX DAO 的批準後建立自己的金庫。這些訂製的金庫可以投資 AlloyX 的合作夥伴信貸協議中的白名單資産。一旦資金存入金庫,分配的資金將被引導到合作夥伴。

基礎借款人的還款通過信用協議流回 AlloyX 平臺上的金庫。根據他們的流動性需求,投資者可以以金庫代幣的形式或將其轉換為 USDC 來贖回他們的還款份額。

在 AlloyX 平臺上進行投資和兌換的每個實體都需要與合規合作夥伴 Parallel Markets 完成客戶瞭解(KYC),從而節省了他們通過個別協議進行多次 KYC 流程的時間和資源。

同時 AlloyX 建立了一個無縫高效的生態系統,允許使用者在代幣化信貸市場中訂製策略,獲得資金收益,並從償還款項的自動再投資中受益。

借貸:使用者可以將他們的資本借給一個金庫來獲得收益。存入 USDC 並根據浮動彙率獲得保險庫代幣。還款將自動再投資,或轉換為 USDC 以滿足贖回需求。

管理:使用者可以選擇建立自己的保險庫,其中包含從合作夥伴信用協議中獲取的目標資産和交易桌。

克服代幣化信用的挑戰

AlloyX 由一個在金融科技貸款,信貸承銷,投資和區塊鏈技術方面具有深厚專業知識的團隊開發。在投資 RWA 時,核心創始團隊親身體驗了代幣化信貸投資的侷限性。

與一些加密貸款不同,大多數信貸協議要求投資者在設定的期限內鎖定其資金,這意味著在到期之前不能將其用於抵押品或訪問。隨著 RWA 貸款的增長,貸款人將要求輕鬆獲得流動性並能夠使其投資部位多樣化。到目前為止,加密投資者還沒有選擇在 RWA 中輕鬆制定訂製策略。投資不同的信貸協議需要經歷多個 KYC 入職流程,這需要花費大量時間、精力和資源。所有這些問題都是 RWA 增長的障礙。

截至目前,活動的 RWA 貸款總額已達到 5.3 億美元,並且在加密貨幣熊市中繼續增長。來自 Coinbase 和 Coinmetrics 的分析師都預計 RWA 的代幣化將繼續顯著增長,這一趨勢是由於機構的日益採用以及對加密貨幣透明度和吸引人的應用場景的需求。

AlloyX 優勢

靈活性和可組合性:使用者通過根據自身的流動性需求、目標回報和風險承受能力量身訂製投資策略,掌握對其的控制。輕鬆混合包含美國國債在內的真實世界相關資産,以最大限度地發揮投資潛力。

增強流動性:在需要的情況下,使用者可以在貸款到期之前提取部分資金,並獲得獲取流動性的權利。

多樣化:通過從各種信貸和美國國債協議彙集的資金建立多元化的投資策略。將投資分散到多個池和資産中,使用者可以潛在地降低風險和最大化回報。

簡化入職流程:通過簡化的入職流程,節省時間、精力和金錢。只需完成一個 KYC 流程即可訪問多個信貸協議,省去了重複手續的麻煩。

自動再投資和降低資金拖累:AlloyX 通過在每個支付週期自動再投資資金來簡化投資過程。這使得使用者的資本不斷為回報而工作,最大限度地減少閑置資金並最大化收益潛力。

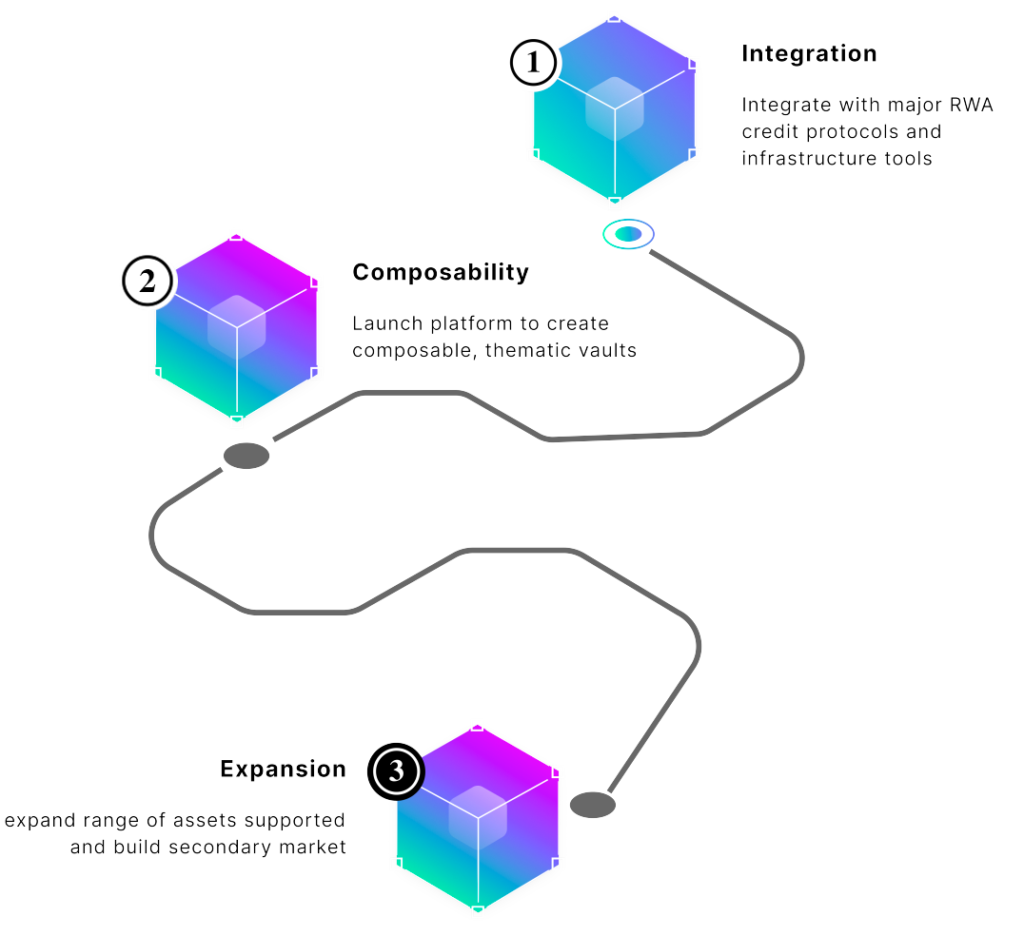

路線圖

通過種子輪融資,團隊已經與九個信貸協議整合。與 Credix Finance 和美國國債混合的金室將於 2023 年第三季度初上線,並可供非美國使用者使用。産品路線圖將繼續專注於與其他 DeFi 協議的整合,並建立 DAO 組織。自成立以來,AlloyX 的總鎖定價值(TVL)已達到了 500 萬美元,並實現了平均 18% 以上的收益率。

Summary

在 6 月末,AlloyX 宣佈獲得 200 萬美元 pre-seed 輪融資,該輪融資由 Hack VC 領投,Circle Ventures、Digital Money Group、Stratos、Lecca Ventures、MH Ventures、very Early Ventures、Archblock、dao5 和 Credix Finance 參投。

AlloyX 希望能夠在區塊鏈上構建由真實世界企業支援的多樣化信用投資組合。AlloyX 使協議、DAO 和機構投資者能夠輕鬆便捷地構建多樣化的 RWA 投資策略,並且 AlloyX 為借款人提供一個靈活高效的平臺,根據使用者自身收益、風險和流動性偏好來管理所有的 RWA 投資。AlloyX 相信通過利用加密和區塊鏈技術,可以為 RWA DeFi 的生態系統提供更高效、透明、可訪問和公平的貢獻。