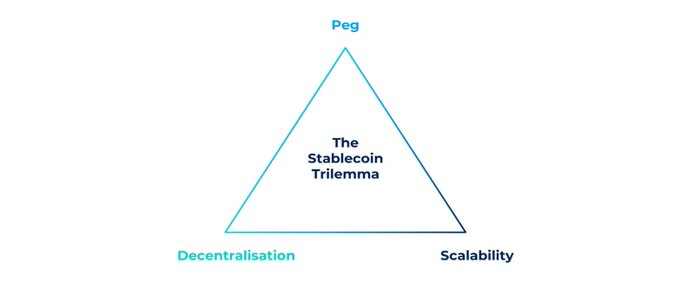

錨定利率的維持、去中心化、資本效率的可擴展性。本文源自 DeFi Made Here《Introduction to crvUSD Part 2: Three birds with one stone》,由 BlockBeats 編譯、整理。

(前情提要:Curve穩定幣機制》一文了解 LLAMMA 具體是如何工作的?)

(事件背景:Curve穩定幣 | 解讀crvUSD:可提高協議收入,減少借貸清算帶來的負面影響)

我將在本篇推文中為大家介紹 Curve 的原生 Stablecoin crvUSD,它將一次性解決三個問題。

創建協議的原生 Stablecoin 基本就等於為協議提供了流動資金。它們只用允許用戶抵押他們個人或外部的頭寸進行借貸,並每年收取固定比例的造幣 / 還款費就可以了。很多協議已經意識到了這一點,並且已經部署完成了自己的 Stablecoin,或者正在部署當中。比如說,Aave 就發布了自己的 Stablecoin GHO。

目前,Aave 上有近 10 億 Stablecoin 的借款,如果我們假設 GHO 將以 2% 的年利率佔據 Aave Stablecoin 市場份額的 1/5 ,那麼它每年將有 400 萬美元的額外收入。在牛市期間,收入可能還會更高。

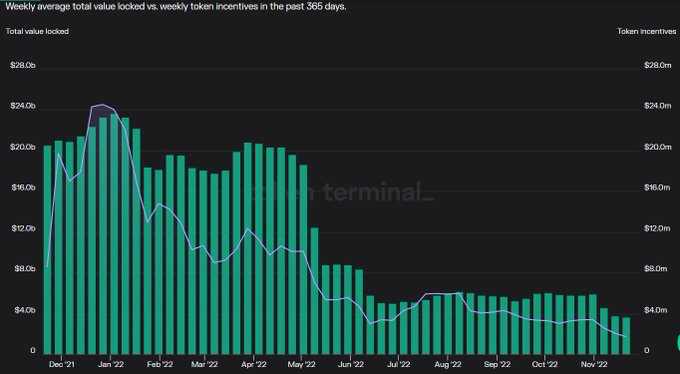

不過,Curve Finance 並不需要另一個抵押債務頭寸(CDP)Stablecoin,就算它的 TVL 會隨著 CRV 的價格而下降也是如此。

隨著流動性的減少,掉期的效率也會降低,原因在於:

- 交易量減少

- 產生的費用減少

- CRV 的吸引力變小

- TVL 下降:為此,Curve 計劃通過 crvUSD 的設計來解決下面這三個方面:

- 獲取更多流動性

- 提高交易量

- 增加 veCRV 的收益

那麼,crvUSD 將如何解決這三個問題?由於白皮書沒有澄清所有的細節,所以在下面的分析中我會做出一些假設。

1. 獲取更多流動性

我們還不清楚 crvUSD 可以用什麼抵押品來鑄造(目前似乎只有 ETH),但我認為未來流動性提供者的頭寸( 3 CRV,tricrypto 等)也可以用於鑄造。

引入具有清算 – 反清算機制的 CDPStablecoin,本身就可以穩定流動性,並構建一個龐大的 Crypto 世界。另外,如果流動性提供者可以抵押其頭寸用於借貸,那麼 Curve 的流動性池將會有更高的 TVL。

2. 提高交易量

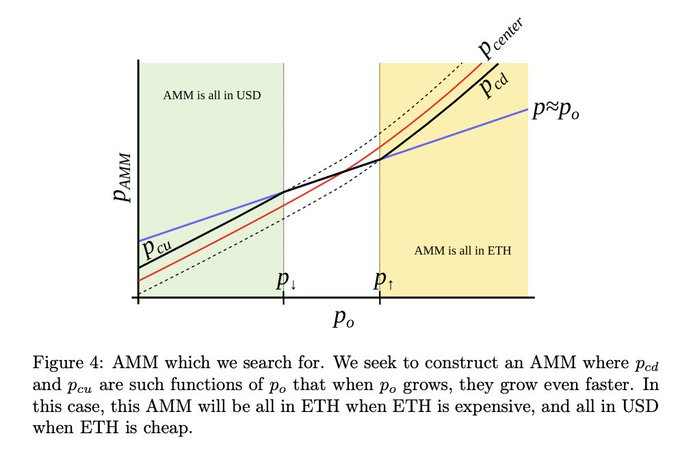

LLAMMA—— 一種獨特的借貸 – 清算自動化做市商算法,允許用戶以抵押品進行借貸,而不會有被清算的風險。同時,資產組合的不斷再平衡會增加資金池內的交易量和費用。

LLAMMA 通過逐步清算 / 反清算用戶的抵押品,讓抵押品和 Stablecoin 不斷進行轉換,從而解決了清算問題:

- 當抵押品價格下跌時,LLAMMA 將賣出抵押品並買入 crvUSD

- 當抵押品價格再次上漲,LLAMMA 會回購抵押品

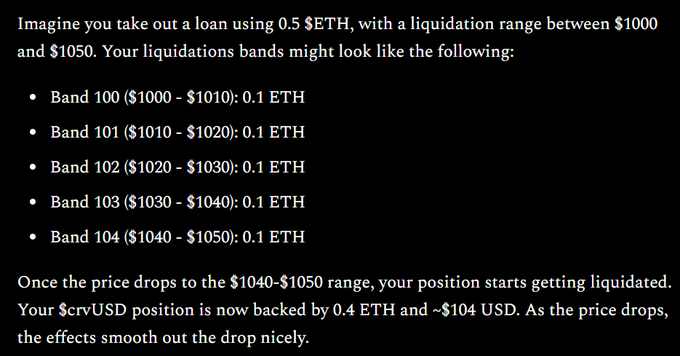

該算法將抵押品價格分為不同的區間,這樣一來抵押品的清算價格將在某一範圍內波動,而不是一個具體的數值。

這與傳統的清算引擎完全不同(Aave、Compound、Maker 等),因為在它們當中:

- 當價格下跌時,你的抵押品會被出售

- 當價格上漲時,你會以底價持有美元

而在 LLAMMA 當中:

- 當價格下跌時,你的抵押品會被賣出

- 當價格上漲時,你的抵押品將被買入

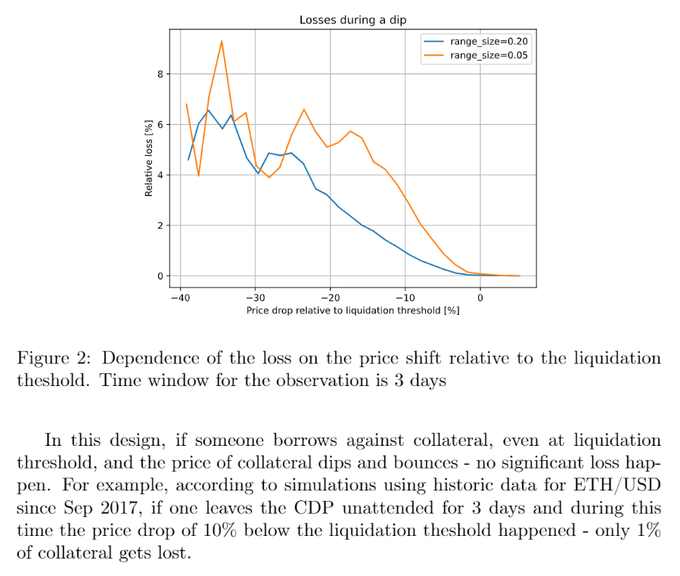

然而,LLAMMA 也有其不足之處:自動化資產組合再平衡系統會出現永久性損失。簡單來說,LLAMMA 每次在進行再平衡時都會出現賣低買高。當然,這是為不失去所有抵押品而必然會發生的損失。

根據 crvUSD 白皮書,這一部分損失的金額相對較低 —— 三天內價格下跌 10% 並低於清算門檻時,只有 1% 的抵押品會被清算。

Curve 還有著高昂的 Gas 成本,而這也引出了一個問題:不斷再平衡過程中的 Gas 費用和滑價成本 (slippage) 將如何支付?

3. 增加 veCRV 的收益

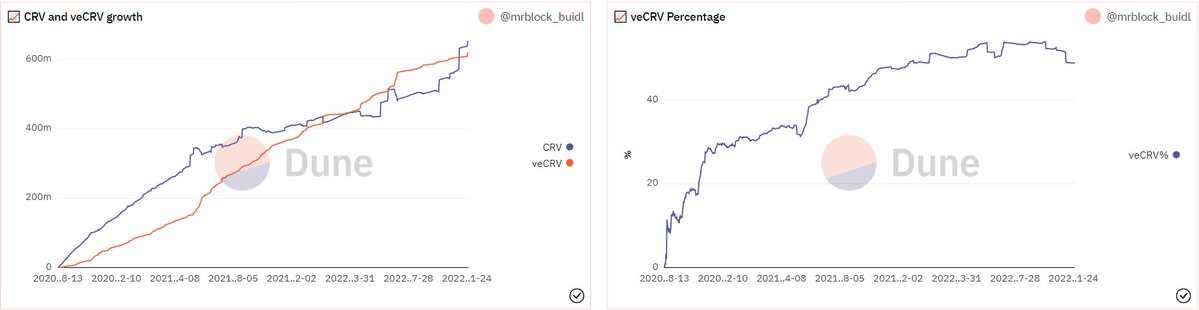

Curve 非常依賴於 CRV,它需要人們盡可能多地鎖定 CRV,以降低來自約 53 萬 CRV 日排放量的沽售壓力。

雖然市場上有很多包含 veCRV 的捆綁金融商品和「終身現金」的炒作,但如今投資者已經意識到了 Curve 的問題,並不會像以前那樣鎖定那麼多的 CRV,因此 veCRV 的百分比也在下降。

隨著 crvUSD 的推出,veCRV 持有者將會有新的費用支出:

- crvUSD 的借貸費用

- LLAMMA 增加的交易量

在下一篇文章中,我們將更深入地研究這些數字,以了解 crvUSD 是否能夠顯著提高 veCRV 持有者的收入。

另一件重要的事情在於,crvUSD 將如何穩定其錨定匯率。比如說,LUSD 總是在錨定匯率之上交易,而如果人們不用 ETH 鑄造更多的 LUSD,就不能滿足該幣的需求。

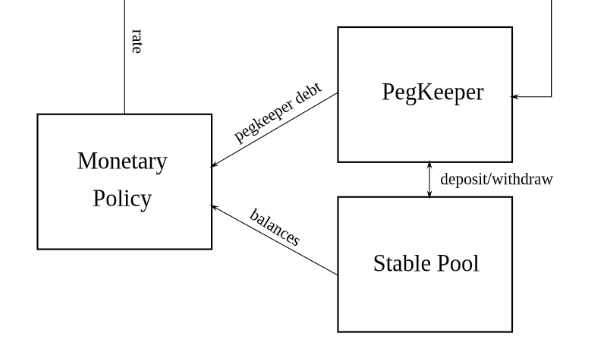

當錨定匯率超過 1 美元時,Beanstalk 會擴大其供應量,但是當錨定匯率低於 1 美元時,Beanstalk 卻不能減少供應量,而是依靠貸款來恢復錨定匯率。在 crvUSD 的情況中,當它的錨定匯率超過 1 美元時,crvUSD 通過算法擴大供應量(無抵押物的鑄幣),而當錨定匯率低於 1 美元時,它也會通過燒毀減少其供應量。

這種情況下,貨幣政策將允許在沒有大的 PSM、對第三方套利者的依賴、信貸、部分準備金制度等的情況下維持該錨定利率。

結論

真正讓我感到驚訝的是,Michael Egorov 沒有選擇創造一種全新的 Stablecoin,而是在以往 Token 的基礎上進行了優化設計,而這也是 Curve 真正需要的。

與此同時,crvUSD 正在解決 Stablecoin 的三大問題:

- 錨定利率的維持

- 去中心化

- 資本效率的可擴展性

現在我們只需要等待 crvUSD 的最終上線,並期待流動性提供者的頭寸能夠用於抵押。在此之前,你也可以閱讀一下 crvUSD 介紹的第一部分。

📍相關報導📍

Curve穩定幣機制》一文了解 LLAMMA 具體是如何工作的?

Curve 將推出穩定幣?創辦人暗示:是超額抵押,只能說這麼多了