本文梳理對照了 2022 Q3 web3 遊戲的融資趨勢和人才流向,在這個寒冬裡,資本和人才在怎麼選擇。

(相關補充:遊戲公鏈 Oasys 獲新一輪戰略融資,韓國遊戲巨頭 Nexon、Galaxy Interactive 等參投)

2022年逐漸走向尾聲,陰霾重重,泥沙俱下,裸泳者一覽無餘。

在遊戲這個賽道裡,寒冬中,無論是資本還是人,都在用腳投票,走向那些需求地基紮實的,能交付產品的子賽道和項目。

用戶數

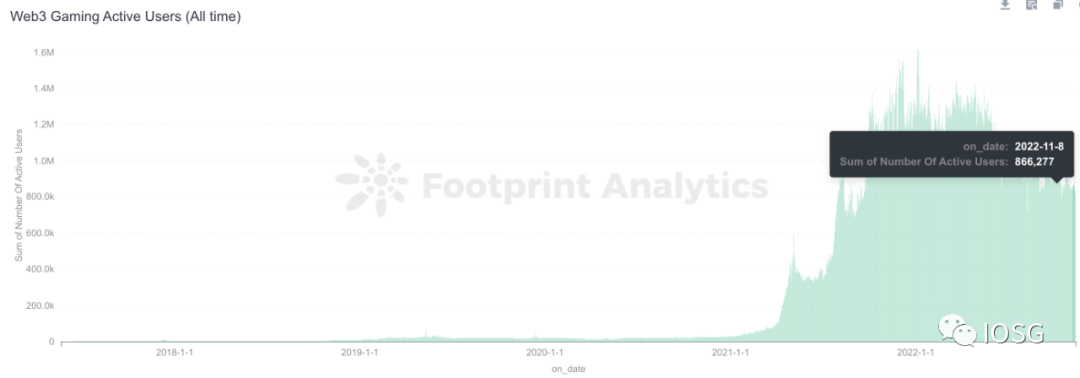

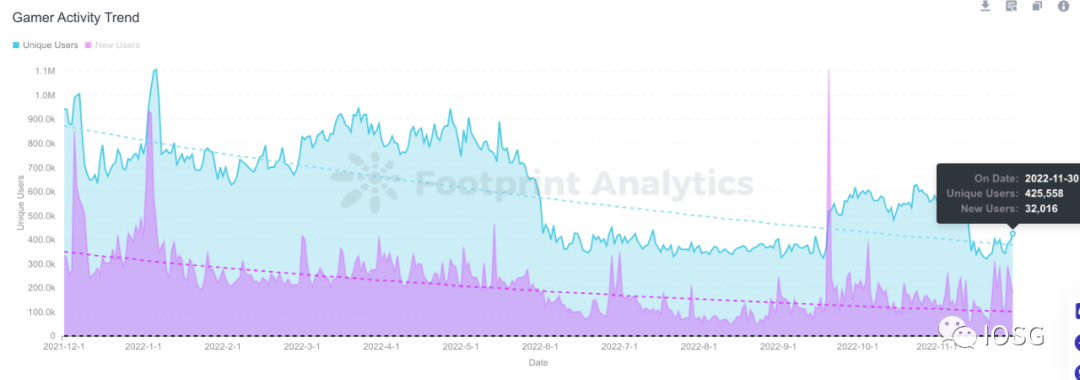

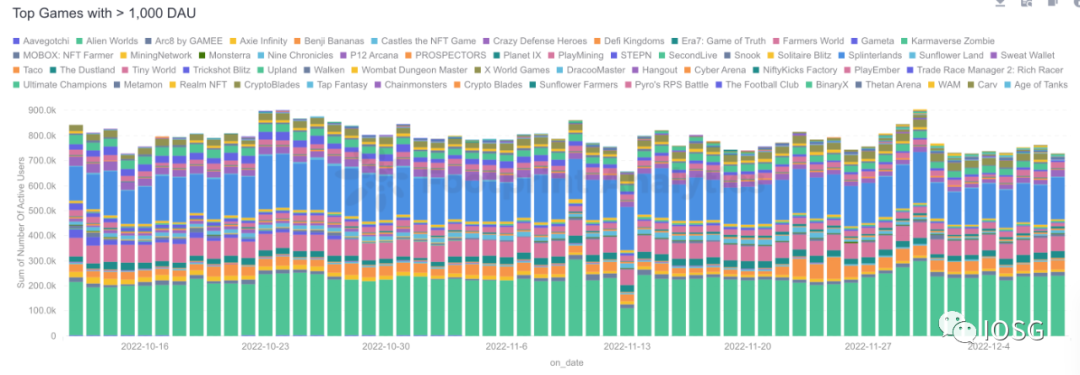

先來看看 web3 遊戲的用戶數趨勢,值得注意的是,不同項目上鏈的程度不同,與 smart contract 交互的模塊也不一樣,且不同項目對多帳號羊毛黨的容忍度不一,通過鏈上數據獲得的用戶數只能作為參考。

總活躍錢包數:

去重錢包數:

從整體用戶數量上看,錢包地址數大概在 80 萬左右,但是獨立錢包數大概只有 40 萬。

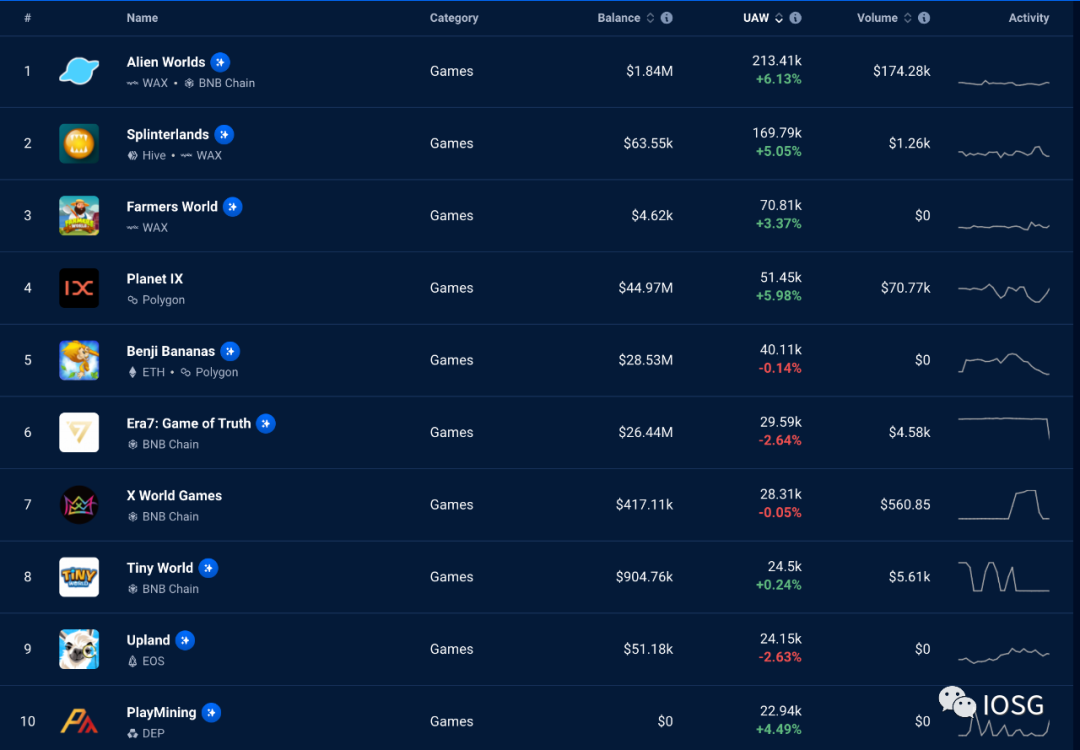

從鏈上活躍地址項目上來看,Alien world & Splinterland 佔據了 50% 左右的地址數,活躍量級都 20 萬左右。但是對比最近大火的 Beacon 等遊戲的真實活躍玩家數都在 6000 人左右。

GameFi 的玩家畫像仍然是多帳號的羊毛黨還是多帳號羊毛黨 \ 科學家為主,數據橫向的比較難得出指向性結論,因此本文打算換個思路,看看人才和資本相對看好哪個賽道。

本文梳理對照了 2022 Q3 web3 遊戲的融資趨勢和人才流向,在這個寒冬裡,資本和人才在怎麼選擇。(融資數據來源:messari fundrasing data ,filters:gaming)

Blockchain Gaming Funding in Q3 2021

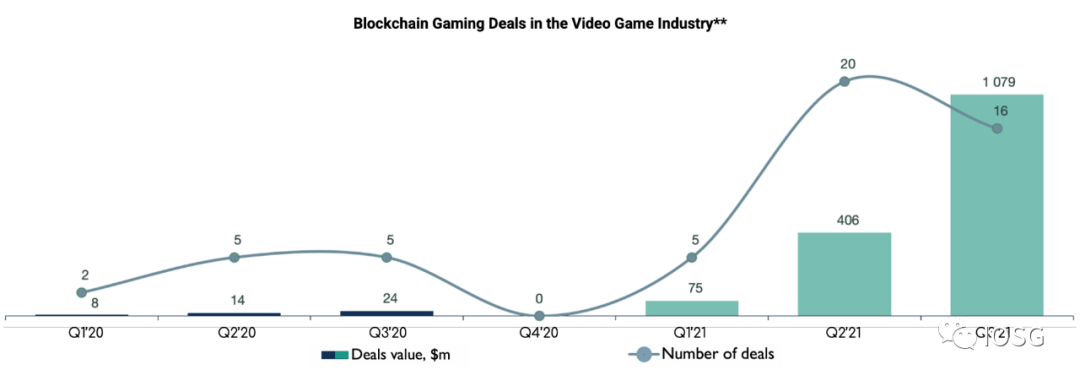

在梳理 2022 年 Q3 的融資動向前,可以先對照下 2021 年同季度的情況。去年同期,web3 gaming 融資情況十分火熱,在 22 個項目總融資額度達到 10 億美元,而 Q1-Q2 總計才 15 億,Q3 總融資額同比上漲了 3400%,融資項目數量同比上漲了 400%。

從融資數量來看,大部分項目集中在種子輪 (~55%), deal size 相對比較小(~3m/deal)。種子輪的的融資額佔 2021 q1-q3 總融資額的 4%。

投資者們願意在早期通過 private token sales 參與項目,但是整體上對於一個新出現的產品形態,資本仍保持謹慎。

從融資額上看,70% 的額度來自 A/B 輪的 11 個項目,其中最著名的是 Sorare 的 $728 (series A+B) ,Forte 的 $185m (series A), Mythical Games 的 75m(series B), Immutable 的 $60m(series B)。其他備受關注 series B 包括 Animoca Brand 的~140m 融資。

整體上來看,2021 年 Q3,平台類和基建類項目獲得了資本的青睞,他們被認為是未來的區塊鏈遊戲的基石。遊戲工作室和純遊戲類項目整體上也獲得了一定注意力,但整體的 deal size 小很多。

因為遊戲類項目的開發週期較長,商業模式也一直有待驗證,基建平台類 picks and shovels 類項目在去年獲得了源源不斷的資金,但是換個角度,如果所有人都在賣鏟子,就沒有人真正去挖金子了。

於是,在 2021 年年末,22 年年初,專注遊戲內容的項目開始走進行業的視野,比起上一代 GameFi 項目,我們開始在創業團隊的履歷裡看到更多的傳統遊戲從業者,也不乏從傳統遊戲整個工作室轉移過來的團隊,按照項目預算(某種程度上體現出團隊的方向選擇),可以粗略地分為以下幾類:

1) 預算小,但野心勃勃的開發者:

Rooniverse, Playmint, First Light Games, Blockstars, Village Studio, Genopets, Galaxy Fight Club, Crypto Raiders, Gallium Studios, Heroes of Mavia, Horizon Blockchain Games, Lucky Kat Studios, pixion etc.

團隊畫像是純 crypto native 的團隊,或者是來自另一端—— 一些在 web2 增長放緩的中輕度遊戲工作室/傳統遊戲從業者創業。他們理解自己原來深耕的行業,深刻懂得遊戲開發 +web3 intergration 的工作量,因此會聰明地選擇相對簡單的命題,傾向打造一些小而美的 nft 遊戲,以 hypercasual 品類居多,開發成本相對較低。

比如選擇 pixel art 風格的項目 portal fantasy

這類項目勝在遊戲產品測開發進度領先,能夠騰出足夠的精力去 polish web3 的部分,基於目前的開發進度,就筆者的體驗來看,這部分項目的區塊鏈相關體驗是最絲滑的。

雖說大部分 web3 屬性停留在「將部分遊戲資產做成 nft 並加入雙代幣模型」這個層面上,但偶爾也不乏讓人眼前一亮的融合創新,比如利用 crypto 低損化價值傳輸,來做 glass root esport 的 Fableborne:

2)2A 預算開發者:

Laguna Games, Big Time Studios, Faraway, Azra Games, Metatheory, LavaLabs, Upland, Sipher, Illuvium, Gunzilla Games, Klang Games, Playful Studios, Iskra, Joyride Games, Gameplay Galaxy, etc.

團隊畫像上,更多是 crypto 和 gaming 能力兼具的的團隊,核心團隊有一定的中重度遊戲背景,了解上一代 GameFi 遊戲性差,畫面沒有吸引力,內容支撐不夠的痛點, 於是開始接觸一些中重度的品類,著重提高遊戲品質,大部分依然在發展中。

這些項目憑藉相比上一代更優質的畫面和更豐富的遊戲內容,在過去的 GameFi 炒作中,這群掌握 crypto 遊戲劇本的玩家通過不斷釋出美術素材,做社群 /nft 銷售,吊起了玩家和市場的胃口,獲得了相當的助力。

但是切換到產品發展階段,也有許多項目發現也許自己選擇的命題超越了目前團隊的能力範圍。目前在如期交付階段性產品的項目只有寥寥幾家。

3)3A 預算開發者:

Mythical Games, Shrapnel, Star Atlas, Sky Mavis, Sorare, Yuga Labs, Dapper Labs, The Sandbox, Animoca Brands, Limit Break, Xterio

這群開發者通常有著 web2 工作室背景,或者成功的 web2 產品作為記錄,是資本的追逐的寵兒。高舉高打,通常走的是平台 + 內容 / 基建 + 內容的模式。

區塊鏈遊戲融資 2022 第三季度 B in Q3 2022

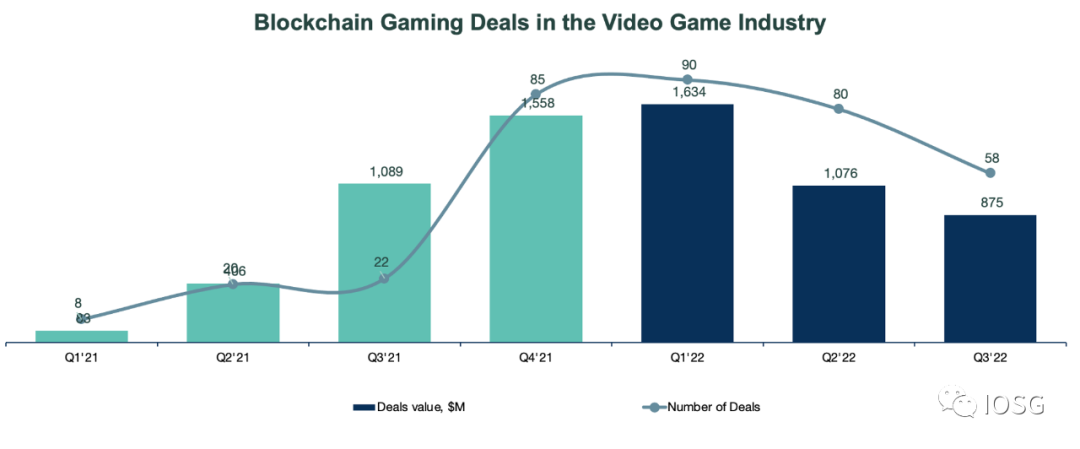

看回到 2022 年的 Q3,融資情況產生了巨大的改變,因為大環境問題,Q3 web3 gaming 融資額第一次出現了同比的負增長。雖然 22 年 Q3 整體的融資數量同比上漲了 260%(58 vs 22),整體融資額確卻下降了 19%($875m vs $1.1b),環比來看,融資額和融資數量也有所下降。

在 2022 的 Q3,大約 69% 的融資數量和 36% 的融資額集中在種子輪。A 輪佔融資數量的 14% 和融資額的 20%,B 輪佔融資數量的 5%,38% 的融資額。整體上來說,數據體現了種子輪的 deal size 的縮水($7m in Q3 22 vs $12m in Q1 22), 在 21 年融了種子輪的項開始融 A 輪(平均 round size 在 $20-$25m 之間)

一方面,隨著賽道的成熟,投資者對押注賽道早期項目更加有信心,另一方面,隨著更多內容向的工作室出現(更依賴傳統遊戲的投資邏輯),分散投資、規避投單個遊戲單點風險的策略越來越流行。

大約 1/3 的種子輪融資大於 $7m 的 deal average,Animoca Brands Japan, Klang Games, Xterio, and Meta World 更是開出了大於 30m 的種子輪。基本上所有的 series a 都高於 $10m,Gunzilla Games, Iskra, and Planetarium Labs 開出了大於 30m 的 A 輪。剩餘的 deal value 由 2 個 b 輪的融資構成,分別是 Limit Break 的 $200M 和 Animoca Brands 的 $110m。

在眾多融資中,最為閃耀的就是原 Machine Zone(mz 在 2020 被 applovin 收購)。團隊做的 Limit Break, 項目估值 1.8billion。200m 的 pre-launch 融資哪怕在市場溫度最高的時候也非常少見。在 mz 的成功背後,是 slg 團隊成熟 engage 和 monetize whales(slg 中的大 r)的方法論,帶著這套成熟的方法論,Limitbreak 對於如何去讓 web3 的巨鯨,作為所有者更好地參與社區的見識,更優雅地變現巨鯨價值,駕輕就熟。

Machine Zone:

整體上來看,web3 gaming 融資市場進入了新的階段。那些獲得投資者青睞的公司不再是平台型和基建型的項目,而是有能力最終落地 engaging 內容產品的 studios。基建和平台更多是內容型公司自帶的解決方案(或許是為了適應 token fund 偏好,做大估值而畫的餅?)。

但這並不意味著投資者們失去了對 infra 類公司的興趣,只是因為現在公路比汽車多很多,基建類項目的供需失衡,而內容類的項目爆款仍不夠多,無論是開發者還是玩家都仍未發掘新出的需求點。

總的來說,Infra 的格局走向階段性的成熟,無論是 gaming layer 3,wallet,gaming marketplace,還是 gaming SDKs,對於遊戲而言,已有的 infra 項目出現了一定的過剩,他們開始畫出清晰的界線,開始在各自的細分賽道中激烈地競爭市場份額。

有趣的是,當筆者問某款遊戲的創業者為什麼選擇 infra 公司 a 而不是 b,背後是不是有什麼技術考量的時候,得到的答覆很多時候都是,「因為他們回消息即時」。

可以預見的是,當解決方案的價格和技術難以進一步幫助 infra 項目獲得優勢,接下來游戲 infra 會開始卷 BD 能力、客服質量、IP 庫存等等 「軟實力」 了。

web2 遊戲人才向 web3 的遷徙

聊完資本的動向,我們來看看人才:

長久以來,關於 web3 games,傳統遊戲玩家會一直十分納悶,為什麼 gaming insider 一直沒有去做 web3 遊戲公司和 web3 遊戲,無論是研發商,發行商,還是渠道,觀望的情緒一直很濃厚。

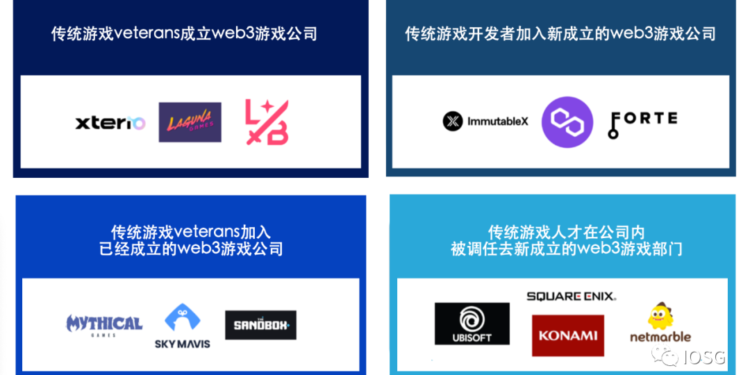

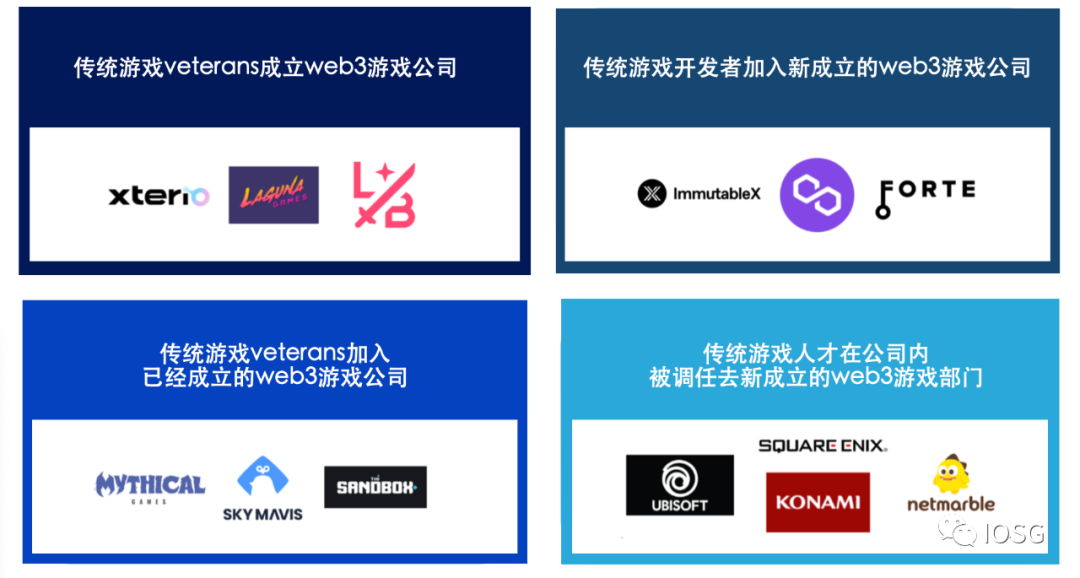

眨眼來到 2022 Q3, 筆者覺得,一方面業已遭受監管之苦的傳統遊戲界對 web3 的觀望情緒完全可以理解,另一方面,玩家承認與否,這個觀望情緒正在消弭。作為最直觀的表現,傳統遊戲界的向 web3 人才的遷移出現了。這個這種遷移可以總結成四種形式:

1. 傳統遊戲業界領導者成立 web3 遊戲公司(xterio,laguna games,limit break etc)

2. 從傳統遊戲退出後加入已經成立的 web3 遊戲公司(mythical games,sky mavis,forte etc)

3. 傳統遊戲開發者加入新成立的 web3 遊戲公司(immutable,polygon,forte,etc)

4. 傳統遊戲人才在傳統遊戲公司內被調任去新成立的 web3 遊戲部門(ubisoft,square enix,konami,netmarble)

如果我們去看一下行業內一些標的公司的招聘情況:

無論是遷移的方式還是招聘的數據都體現出人才對於有高質量內容生產能力的公司的青睞。

人才的遷移將會是緩慢但持續的,對於行業來說,這不但意味著 web3 遊戲會變得更加好玩,也意味著行業將不會面臨各種重新造輪子的窘況,包括傳統遊戲行業研發管線管理方案,遊戲原型迭代方法論,宣發打法等等行業經驗和練習將會是新開闢的耕地上最肥沃的養料。

一個簡單的暢想:除了類似於 ponzi 的經濟體系,圍繞傳統 f2p 遊戲非氪 – 小氪 – 中 r – 大 r 的商業化和營運體系,會不會有更加好玩和可持續的經濟模型出現?

總結

儘管大環境下,融資數量和融資額度都在 q3 進一步縮水,但不可否認的是賽道在不斷走向成熟。筆者預計,Q3’22 的表現和人才流動只會是一個指標,可以預見的未來里,融資活動 / 人才流動只會更加回歸理性。

這是對市場的一次整頓,當潮水褪去,一些炒作階段的火熱概念被驗證 / 證偽,投資者和只會更加聰明地選擇下注的項目,建造者們也會走向那些尚未被搶占的、能承載真實用戶需求的領域。

雖然是老生常談了:去滿足那些真實的用戶需求和最日常的使用場景,一切內容產品最終都會回歸內容為王的理性。

📍相關報導📍

穿透 X-To-Earn 龐氏體系:在財務、團隊控制和效用間尋找平衡