「買了算穩每一天都是開心的,除了最後一天。」投資者們面對那些在價格急劇上漲後突然從高位崩塌的投資資產無可奈何。如何讓項目在維持高 APY 的同時保證穩定性,防止惡性通貨膨脹,讓任何階段入場的投資者都能在獲利後「健康」地離場?是現階段 DeFi 項目在探索的目標。

(事件背景:OlympusDAO (OHM) 一小時內暴跌44%!起因巨鯨拋售引發連環清算 )

2020 年底,「流動性挖礦」(Liquidity Mining)開啟了 DeFi Summer,然而流動性挖礦引起短時間項目代幣拋售,使得項目和 DeFi 生態變得極為不穩定,「礦難」頻發。同時,項目代幣質押以後的生息資產憑證沒有應用場景,進而導致了資金利用率無法進一步提高,最終「DeFi 1.0」時代無以為繼。

在2021 年 4 月,算法穩定幣協議 Olympus DAO 上線,它對「DeFi 1.0」存在的「挖提賣」和「資金利用率低」這兩個缺點提出了非常創新的解決方案,開啟了「DeFi 2.0」時代。

APY 數值暴漲,創造了巨大的財富效應,但在去年 12 月以後,比特幣價格下跌給加密貨幣市場澆了一盆冷水,不安的巨鯨拋售 OHM 代幣,開啟了「死亡螺旋」,大量質押在協議裡的 sOHM 被清算,最終價格較最高點下跌了 90% 多,往日遍布社交媒體的 (3, 3) meme 變成了「龐氏騙局」。

回顧 Olympus DAO 的興衰,OHM 巧妙地融合了博弈論,試圖找到一種讓人們獲得高收益的同時又不產生拋售壓力的方法,最終實現「協議擁有流動性」(Protocol-Owned Liquidity)。

然而它遇到的問題與「DeFi 1.0」時期是一樣的,並沒有從實質上解決 DeFi 穩定性的問題,早期投資者/巨鯨積累了大量收益,市場轉冷後的巨量拋售引發的暴跌使得項目更加不穩定。

如何讓項目在維持高 APY 的同時保證穩定性,防止惡性通貨膨脹,讓任何階段入場的投資者都能在獲利後「健康」地離場,是現階段 DeFi 項目在探索的目標,而 Solana 網路上的一個名為 Nirvana 的算法穩定幣協議似乎交出了它的答案卷。

僅僅正式上線 10 天就創造了超過 10 倍的收益、號稱能夠實現「負利率零清算風險借貸」的 Nirvana 究竟是新的龐氏還是算法穩定幣的涅槃呢?

代幣模型與業務邏輯

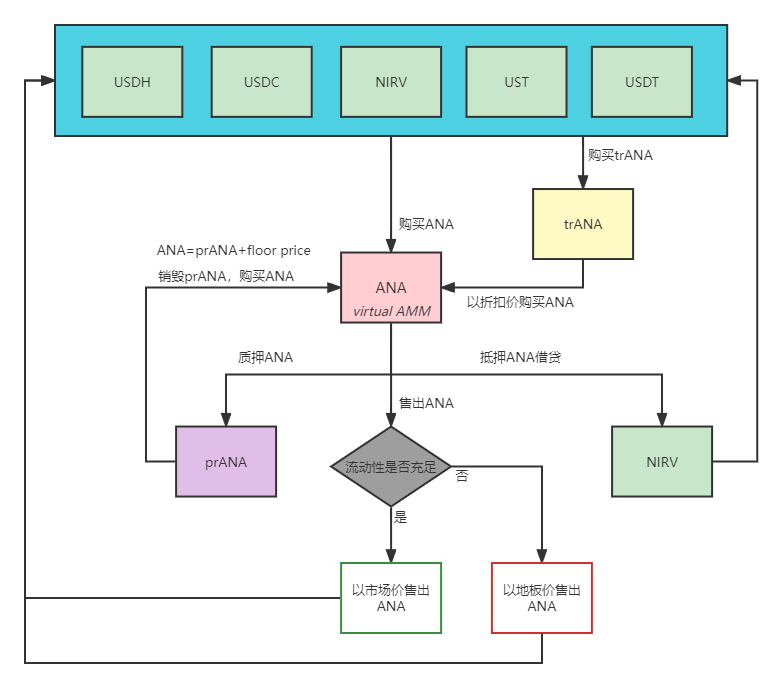

Nirvana 算法穩定幣協議產生兩種代幣:算法亞穩態代幣 ANA 和穩定幣 NIRV。另外還有在 ANA 的基礎上衍生出的 prANA 和 trANA 兩種代幣。它號稱可以實現「將 ANA 代幣的不穩定的投機能量轉移到穩定的 NIRV 代幣的支持中」,從而實現「零清算風險借貸」。

Nirvana 可以細分為以下幾個子系統:

鑄造系統:用戶使用 Nirvana 內置的 virtual AMM 購買 ANA 代幣,購買的 ANA 代幣是從協議中新鑄造出來的

質押系統:將 ANA 代幣質押,獲得 prANA 代幣獎勵,prANA 類似選擇權,可以按照當前的地板價購買 ANA 來行權

選擇權系統:用戶獲得 prANA 後可以將其兌付,即只需要地板價來行權,購買 ANA 同時銷毀 prANA

借貸系統:用戶在質押 ANA 後,可以按照鎖定的 ANA 的地板價的來借出穩定幣 NIRV,由於借貸是按照地板價來估值的,因此沒有清算風險

債券系統:協議發售債券買入 trANA,線性釋放,以折扣價格獲得 ANA

回收系統:協議的 virtual AMM 保證 ANA 的剛性兌付,確保 ANA 不會以低於地板價的價格成交,並且可以保證有足夠的流動性以地板價回收 ANA

收入系統:協議的收入來源是交易ANA 代幣的手續費(買入 0.1%,賣出 0.3%)、取消抵押手續費(0.5%)、購買債券 trANA 的手續費(0.2%)、NIRV 貸款手續費(3%)、交易的滑點

循環質押

1. 用戶使用 Nirvana 內置的 virtual AMM 購買 ANA 代幣,購買的 ANA 是從協議中新鑄造出來的。

2. 將 ANA 質押,獲得 prANA 獎勵,prANA 類似期權,可以按照當前的地板價購買 ANA 來行權

3. 將 prANA 兌付,即只需要地板價來行權,購買 ANA 同時銷毀 prANA

4. 再將購買到的 ANA 進行質押,從而完成循環質押

循環借貸

1. 用戶質押 ANA 後,按照鎖定的 ANA 的地板價的借出穩定幣 NIRV

2. 將借出的穩定幣 NIRV 重新購買為 ANA 進行質押

3. 可以重新按照新的鎖定的 ANA 代幣的地板價估值借出 NIRV,從而完成循環借貸。由於借出的 NIRV 以 ANA 的地板價作為支撐,協議能夠保證最終以地板價回收,因此是「零清算風險」的。

創新和優點

1. Nirvana = Luna/UST + MakerDAO + OlympusDAO + Option?

借鑒 Luna/UST 的 Ponzi 機制

Luna/UST 與 ANA/NIRV 是相似的,ANA 的估值會與 NIRV 的需求成正比。但與 LUNA/UST 不同的是,ANA/NIRV 具有內在價值支撐。UST 沒有價值支撐的問題一直為人所詬病,只能透過購買 BTC 作為價值儲備。而 ANA 由穩定幣鑄造,然後透過質押按照地板價鑄造NIRV,具有內在的價值支撐。

借鑒 MakerDAO 的鑄幣方式

MakerDAO 通過存入 BTC、ETH 等代幣鑄造並貸出 DAI,ANA 則是被用作 NIRV 貸款的抵押品。但這裡的重要區別在於,NIRV 貸款的清算風險為零。ANA 抵押品以其地板價定價,它永遠不會違反該底價。

借鑒 OlympusDAO 的「協議擁有流動性」(Protocol-Owned Liquidity)

與 OHM 一樣,與其通過 LP 代幣的「回購」計劃擁有流動性,它從一開始就擁有自己的流動性,即擁有 ANA 的市場。

Nirvana 憑藉它的 AMM 對其流動性的所有權,使得它能夠強制執行代幣的地板價。同時,Nirvana 採用的債券系統與 OHM 也是相似的。

但 Nirvana 相比於 OHM 穩定性更高,市場流動性的動態調配從一定程度上減小了巨鯨拋售引發「死亡螺旋」的可能性,而且有地板價的兜底會增強市場信心,即使最壞的情況下投資者也不至於血本無歸。

類似於選權的 prANA

ANA 有地板價的存在,將質押獎勵設計為類似期權的 prANA,如果要將 prANA 兌換為 ANA,只需要花費地板價來行權,避免了獎勵原生代幣造成的價值稀釋,有利於泡沫溢價的釋放。

同時能夠激勵不斷購買 ANA 去充實金庫,有利於生態的正向循環,提高地板價格也能夠保障用戶「健康」地退出。

2. 創新的 Virtual AMM 機制

Nirvana 協議的核心是一種具有可調節價格曲線的新型 AMM,它有兩個主要目的:

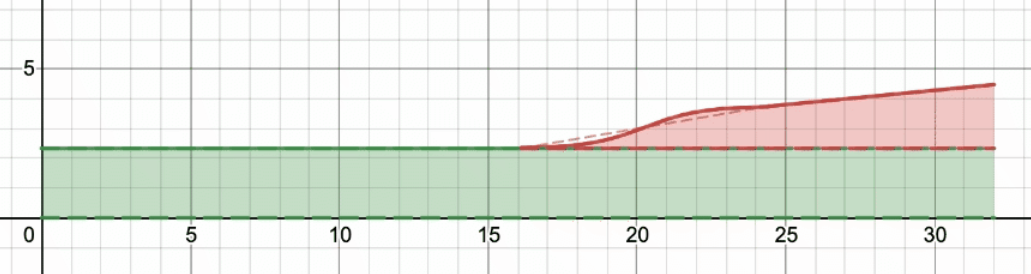

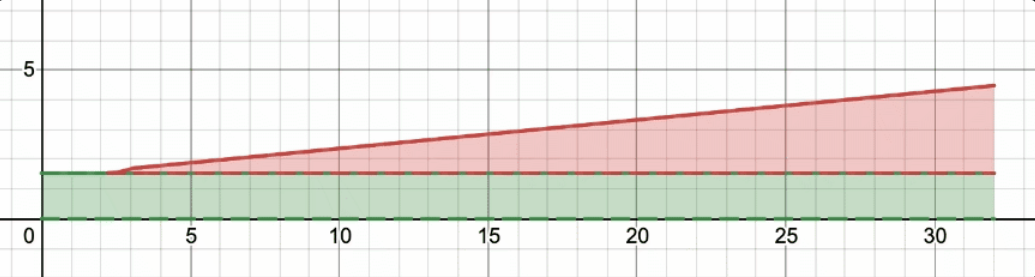

1 . 為了保證 Nirvana 的剛性兌付,即流通中的每個 ANA 代幣都可以被協議以地板價回收。

2 . 在當前市場價格附近提供足夠的流動性,以便一部分代幣的持有者可以隨時安全地退出頭寸,而不會引起踩踏讓市場價格暴跌。

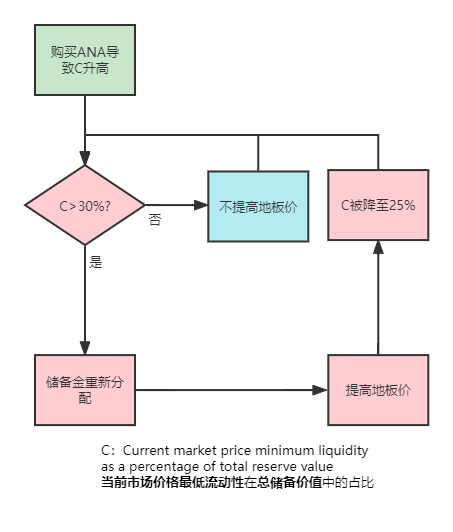

為了達到這兩個目的,必須在價格曲線上取得平衡。在將金庫中的部分儲備重新分配以提高每個 ANA 代幣的地板價之前,必須滿足當前市場價格附近的最低流動性。

Nirvana 協議規定,當前市場價格附近的最低流動性作為總儲備價值一部分的最低流動性為 30%。當達到支撐市場價格的流動性閾值時,部分儲備金將重新分配以提高地板價,從而將支撐市場價格的流動性降低至總儲備金價值的25%。每次達到這個支撐價格的流動性閾值時,都會通過剛才描述的相同算法提高下限。(從官方團隊獲悉,30% 和25% 僅為示例數值,實際數值由團隊手動調配)

簡單來說:購買 ANA 會將更多流動性存入資金池。當賣出深度超過某個閾值時,任何新的流動性都被認為是「盈餘」並被重新分配來提高地板價。

這個新型 AMM 是 Nirvana 的核心,它保證了 ANA 價格永遠能保持地板價以上,並保證了地板價「只升不降」。同時它對散戶十分友好,散戶的小額拋售對流動性影響很小,而巨鯨拋售巨額資金可能因為流動性資金不夠兌付而退出困難,從一定程度上限制了巨額拋售。

3. 公平的拍賣啟動

為什麼要這樣做?

通常,在傳統代幣啟動池中,代幣價格純粹受交易影響,大量的買單可能會推高代幣價格並保持高位。如果在普通用戶能夠參與之前價格就已經飆升,這種只有利於機器人而不是普通散戶投資者,這對大多數參與者不公平,同時也不利於整個生態的發展。

然而,Nirvana 設計了一種新穎的代幣啟動拍賣(Token Launch Auction,TLA),它通過一種公平定價機制來抑制搶購行為,從而削弱機器人的優勢,為拍賣的參與者提供公平和真實的價格。

同時避免通過 VC 或私下預售交易稀釋代幣,團隊也沒有預留任何代幣。

如何做到的?

在公平啟動拍賣開始時,團隊會主動提前將 ANA 代幣價格拉升。這種提升將在 5 天內呈指數級下降,直到完全消失,這種方法阻礙了「搶跑」。

隨著價格提升呈指數級消失,它對 ANA 市場價格的影響將越來越小,拍賣的定價機制將無縫過渡到標準的、由市場驅動的狀態。

4. 團隊

團隊在開發方面是足夠專業的,Nirvana 贏得了 Riptide 黑客松的榮譽獎,通過了 Solana 生態系統中的核心開發人員(Anchor、Solana Labs 和成功的 Solana 項目)的審計,目前原始碼已開源。

潛在的問題

1.NIRV 缺乏應用場景

NIRV 的目標是成為跨多鏈 DeFi 的標準穩定幣,在其路線圖中也計劃了多個合作。

但目前的實際需求還不多,只能通過 ANA 借貸後,將 NIRV 重新復投購買 ANA,在 Nirvana 內部進行循環質押、循環借貸,相較於 UST 等穩定幣來說仍需更多的真實用例與價值捕獲。

2. 資金利用率低

Nirvana 通過質押 ANA,只能按照地板價來借貸生成穩定幣 NIRV,例如 ANA 價格為 $20,地板價為 $4 時,質押價值 $20 的 ANA 代幣只能生成 $4 的穩定幣 NIRV。而與之相像的 Luna/UST,燃燒價值 $20 的 Luna 可以生成價值 $20 的穩定幣 UST。相比較而言,ANA/NIRV 的資金利用率低很多。

3.Solana 的制約

Solana 網路的性能不穩定,當機的情況時有發生,安全性也較差,相較於 Ethereum 等公鏈資金規模有限,不容易沉澱大資金。

而且由於 Gas Fee 比較低,沒有像 Ethereum 鏈一樣的 Gas 的動態調配,如果發生恐慌拋售可能引發擠兌風險。

願景

「買了算穩每一天都是開心的,除了最後一天。」

這句玩笑的背後是無數的心酸,投資者們面對那些在價格急劇上漲後突然從高位崩塌的投資資產無可奈何,而Nirvana 似乎是一劑良藥。

它是為可持續發展和無限上漲而構建的,對協議擁有的流動性的解決方案與它的使命相符。

Nirvana 一詞有「超脫、涅槃」之意,能否取眾家之所長,成為像 Olympus DAO 的造富機器,這場大型的經濟實驗需要時間的檢驗。但至少,希望 Nirvana 能讓那「最後一天」晚來一些。

📍相關報導📍

算法穩定幣| Elephant Money遭閃電貸攻擊「損失1,120萬鎂」,TRUNK脫鉤、Elephant暴跌90%

Terra 創辦人 Do Kwon:UST 再提升 5 倍就能成為最大穩定幣

連續半年單幣質押APY超過8,000%!OlympusDao 是邪教?還是Defi的奧林帕斯神話?

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務