這一輪加密貨幣市場的基本面已經發生變化,很多賽道的內生邏輯也產生了巨大的變化,我們能做的、也必須要做的是「調整自己的認知」來適應行業發展的新格局。本文源自 DaPangDun 所著文章,由 PANews 整理、編譯及撰稿。

(前情提要:礦工哭了!比特幣減半收入銳減46%,Cobo神魚:部分企業恐被迫關機…)

(背景補充:幣圈基本面已死,注意力才是王道!)

很多人應該有感覺,這輪牛市和上一輪有明顯的不同,主要表現在:財富效應不足,沒有上一輪百花齊放的普漲行情,標的的選擇非常重要,一不小心就虧損,絕大部分幣種跑不過 BTC。

- 價值幣的走勢往往比不過 Memecoin,很多上所的價值幣走勢就是一路下跌;

- 板塊分裂嚴重,資金僅在自己的生態內轉,且輪動不順暢,給市場的感覺是沒有合力;

- 空投行業因指令碼化、叢集化的發展,競爭演變得十分激烈,並由此產生諸多影響;

- 由 BTC 帶領的敘事並不像之前的敘事一樣「迅速、粗暴」,呈現偏冷寂的狀態,同時 DeFi 在 BTC 敘事中似乎並不受青睞;

- Web3 遊戲雖然在上一輪拿到了鉅額的融資,並沒有產生爆款。

在觀察到這些現象之後,我嘗試去探尋其中的緣由。上一輪牛市我們稱之為「放水牛」,因為全球(主要是美國)的大放水,資金的溢位效應非常明顯。而這一輪我們能明顯感覺到「資金不那麼足」,這種感覺對嗎?我們可以從下面的幾組資料見端倪。

資金的變化

美國 M2 資料

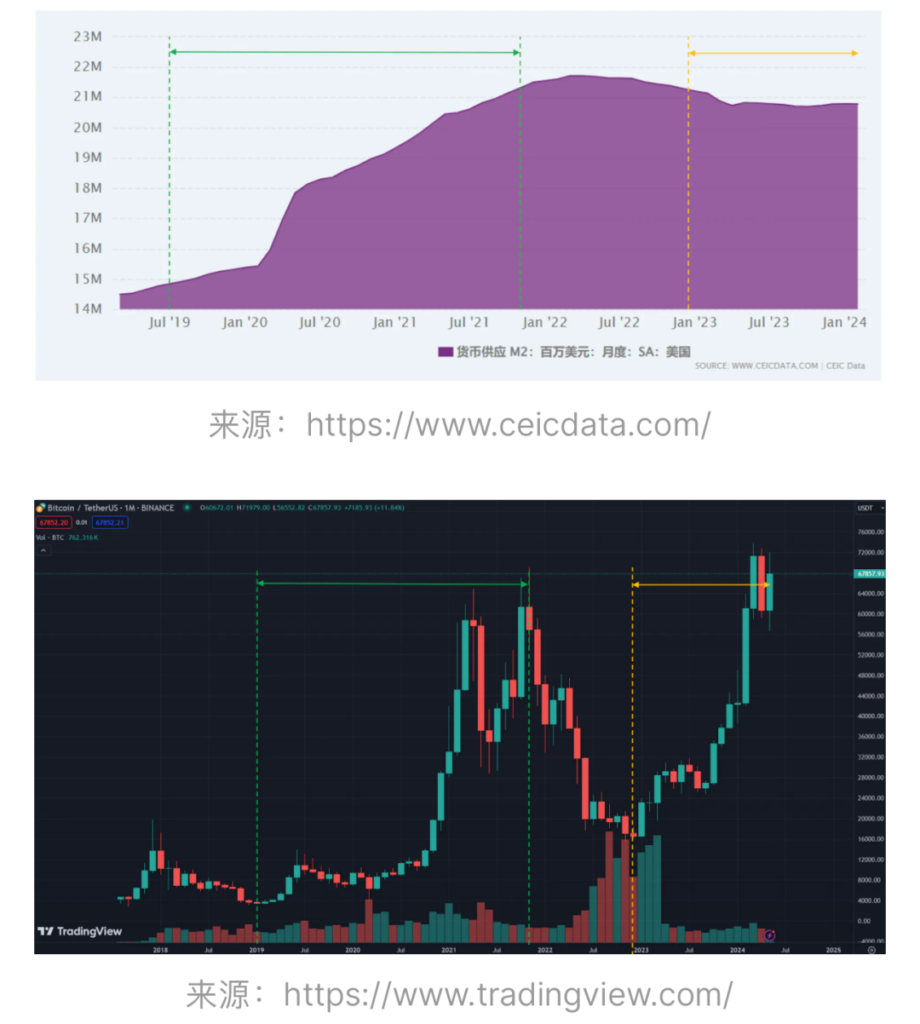

首先我們來看美國五年的 M2 資料,綠色的跨度部分為上一次牛市的 M2 變化情況,黃色部分為本輪 M2 變化情況。

結合 BTC 在對應跨度內的價格變化,我們可以看出:

- 上一輪牛市期間 M2 呈現持續的增長趨勢,對應 BTC 的價格呈現持續的上升(部分階段性的回撥是市場糾偏和短期波動),在 M2 供應接近頂部前,市場因為「潛力耗盡」的原因隨即進入下跌通道並逐步進入熊市;

- 本輪牛市期間 M2 幾乎沒變,甚至在初期還是下跌趨勢,因此本輪暫時確實不是「放水牛」,資金暫時並沒有體現出有增量,因此市場感覺資金不足的觀點是正確的。目前 BTC 價格創新高,在我看來更像是「價值回歸」的過程,而並沒有市場 Fomo 的部分。

穩定幣資料

穩定幣的變化情況通常反應著外部資金的流入和流出情況,同時因為穩定幣的特殊屬性「屬於活躍的錢」,當穩定幣一直增長時,意味著吸引了圈外資金,會產生比較明顯的價格效應。

通過 Defillama,我調取了 2021 年至今的資料,我們可以明顯的看出:

當前圈內穩定幣的金額只比上一輪 BTC 高點時多了大概 100 億美金,離上一輪的高點 1,870 億美金還差距大概 287 億美金。

比特幣現貨 ETF

當然,我們需要更加嚴謹,SEC 在 2024 年 1 月 11 日通過了 BTC ETF,這被認為會為 Crypto 帶來巨大的增量資金,因此我們需要考慮這部分未體現在穩定幣上的增量,因為它們是真實的購買力

我統計了灰度基金 GBTC 的持倉情況和當前所有較大規模 BTC ETF 的持倉總量情況,如下:

從整體持倉上,增量約為 850991-655800=195191 枚 BTC,持倉價格按照 50000-60000 美金計算的話,增量資金約為 98 億至 117 億之間。

如果我們將 ETF 的增量購買力也用穩定幣的形式來表述,那麼可以看到當前 Crypto 內穩定幣的數量依然未達到上輪牛市的巔峰,不過相差並不大。考慮到 ETF 通過僅僅 4 個月,從長期的視角考慮,我們確實可以保持一定程度的樂觀。

Cryto 市值資料

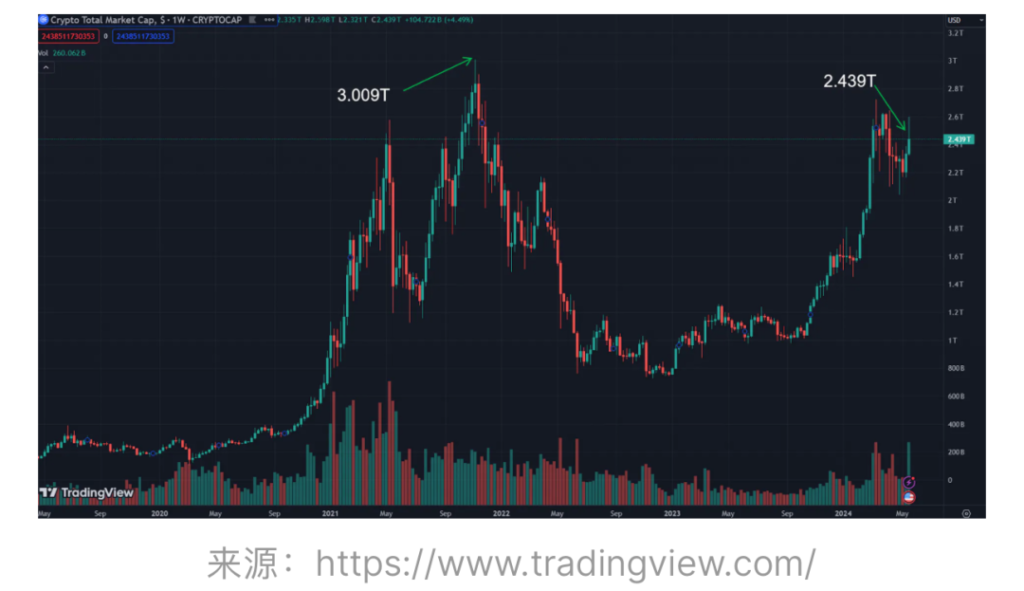

Crypto 市值一般情況下反應著整個行業的「資金熱度」即市場資金對於該行業的關注度和興趣表現。

從下圖可以看出:上一輪的高點是 3.009T,當前市值為 2.439T,佔比 81%,雖然本輪牛市顯然沒有結束,但是從資料層面上看,市場還是很謹慎的。

我們需要深刻意識到:雖然我們可以對未來的「降息放水」和 ETF 增量資金有樂觀的預期,但是當前場內資金確實不充裕!

在一個資金不那麼充裕的市場,要用有限的錢去做更多的事情、去分配給不同的角色,這必然導致場內的博弈加劇,這也是我們可以看到的各種「變化」的內在原因。而在這種情景下,行業中各部分的發展狀態和邏輯發生了變化,行業發展也將進入新格局。

行業觀察

幾乎沒有普漲行情

雖然資金沒有到達上一輪的高點,但是還算是接近,為什麼很多幣種的表現非常差,而且沒有非常明顯的普漲行情呢?

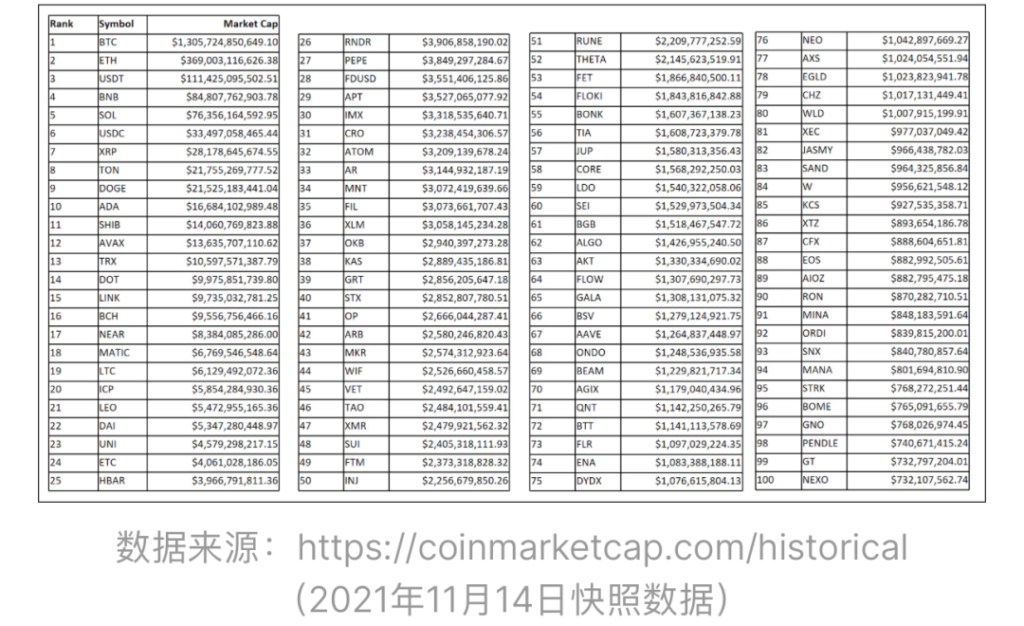

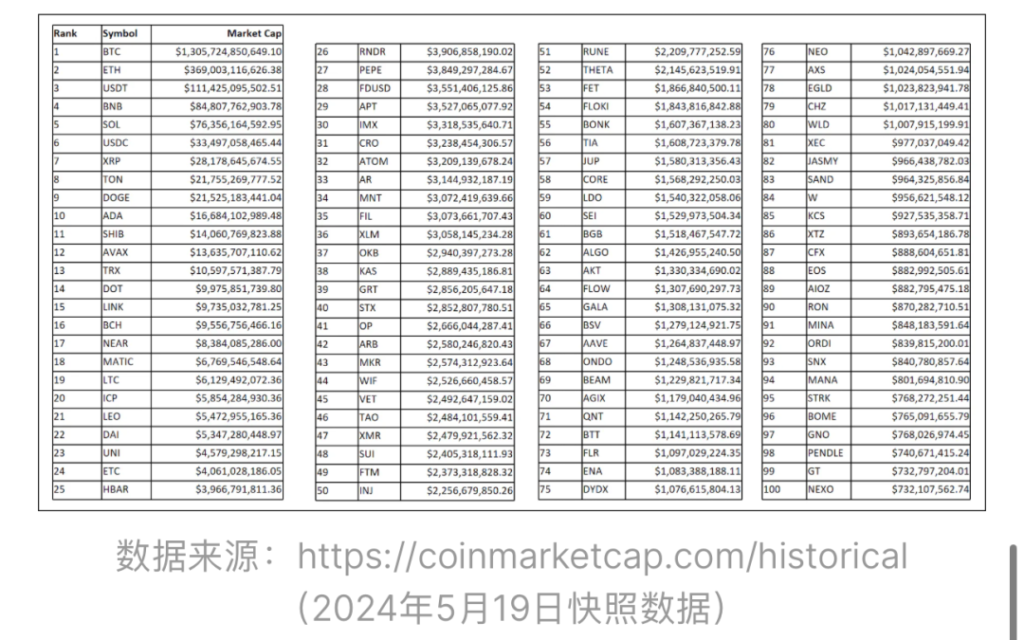

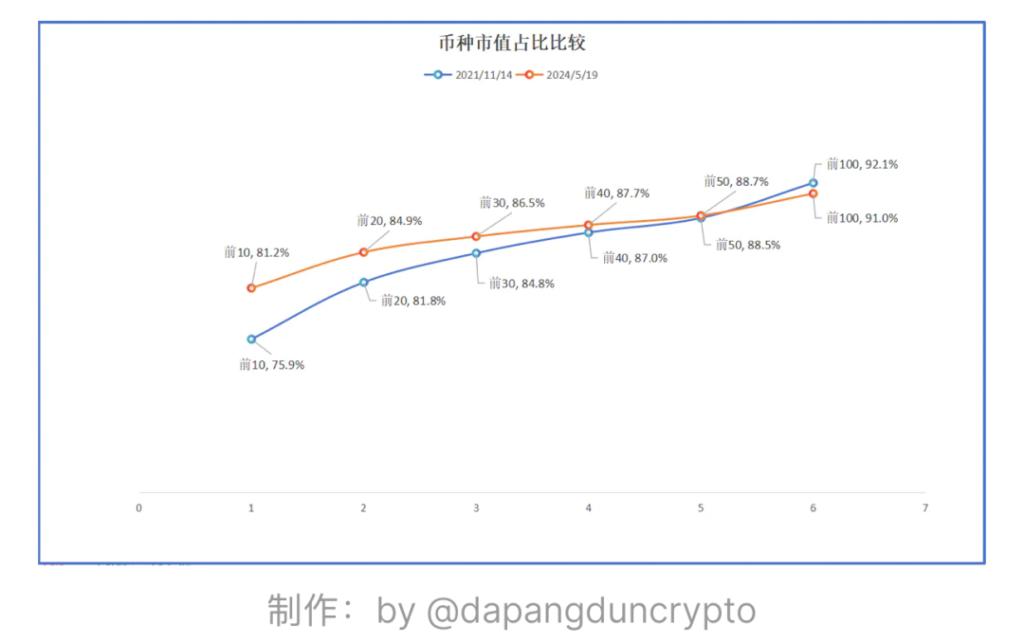

我嘗試去分析了上一輪高點時的各幣種市值(主要是前 100)和這一輪幣種市值佔比的情況,得到資料如下:

按照當時對應的 Crypto 總市值資料,我們可以做出佔比資料的對比圖:

由上圖我們可以看出:在這一輪,資金「聚焦頂級」的傾向更加明顯。

如果再仔細思考,我們還會發現:

- 本輪新增了不少高市值低流通的幣種,這些幣種一方面分流了資金,另一方面增加了市值的泡沫程度;

- 以前的 「老幣」 在做市商的操作下不少依然保持著不低的市值。

在這樣的情況下,哪有資金去創造普漲行情?!而又因為沒有普漲效應,在博弈上,人們會偏向於保守從而選擇更加穩妥的頂級幣種,進一步加劇其他幣種缺乏資金的局面。

新格局判斷

我們需要等待 ETF 帶來的持續性的增量從而在圈內凝聚更多的共識,我們也需要等待新的放水時代來推高圈內的流動性。

互不接盤

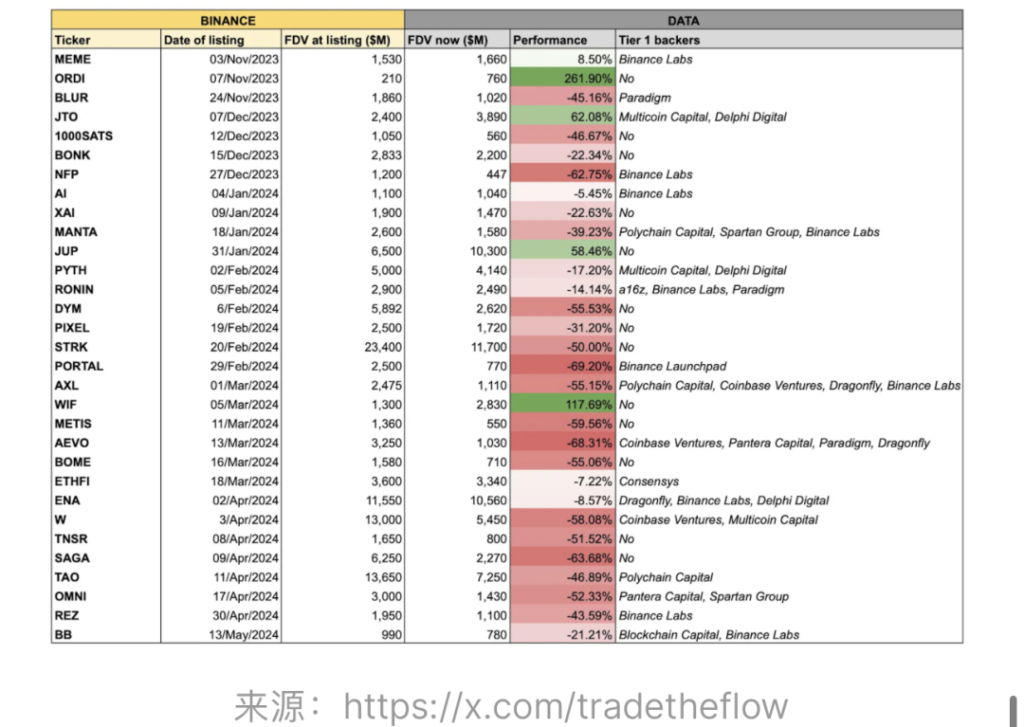

「互不接盤」 這一說法在最近很火爆,絕大多數的「VC 幣」上所即巔峰,Binance 前段時間釋出了《Low Float&High FDV: How Did We Get Here?》的文章,裡面重點提到了:

- 激進的估值讓潛力透支,散戶沒有多少盈利空間

- 持續的解鎖讓代幣的上漲空間基本無法開啟

這都促使著散戶基本沒有接盤的動力。下圖為 Binance 近期上幣的 FDV 情況及幣種表現:

從上表可以得到下面的資料:

上所幣種的均值 FDV 是 42 億美金,這遠遠超出上一輪牛市 Binance 上幣 FDV 的資料。似乎我們找到了「互不接盤」的原因,但如果我們換一個視角,從「博弈」的角度出發,我們可能可以看到「LowFloat & High FDV」另一個層面的原因。

Low Float & High FDV 中,High FDV 是關鍵,LowFloat 僅僅只是為了控制盤面的一種方式,通過長期持續不斷的解鎖來減輕短期的拋售壓力。

對於一個專案 Token 而言,涉及的幾方主要包括:專案方、VC、交易所、做市商、二級市場使用者(這裡我並沒有加入空投者的部分以簡化架構)。

思考一個問題:High FDV 對於誰是有利的?

- 對於專案方來說,顯然希望 FDV 高,這代表著未來的價值和收益;

- VC 顯然也希望 FDV 高,這能夠產生足夠的投資回報比和優秀的 portfolio。一些 VC 會通過場外的形式以折價的方案來售賣自己投資的部分從而實現出貨,畢竟大部分人對於 「打折」 還是很感興趣的,而高 FDV 可以讓打折之後依然有不錯的利潤;

- 交易所是一個「複雜」的部分,從交易的層面出發,FDV 的高低並不特別重要;但很多交易所本身也是專案的投資機構,特別是大交易所,可以拿到專案很早期低估值的籌碼,因此有可能也希望專案 FDV 高,除非這種現象已經嚴重影響到其交易的部分(交易所的利潤來源很大一部分是交易手續費);

- 做市商,通常來說做市商是按照給定的計劃進行做市,對於 FDV 的高低可能並不在意,其模式就是通過量化程式等來賺取收益;

- 對於二級市場使用者,高 FDV 顯然是壞事,透支了未來的預期,購買之後還需要承擔持續解鎖帶來的風險。

這樣構建的是「一個很可能只有散戶受傷的世界」,所以「為什麼要接盤?!」

新格局判斷

針對專案 Token,顯然,一味的去推高專案的 FDV 並不是一個良策,專案方需要有更合理的 FDV 定位和代幣釋放/分配計劃從而展現更高的活力。

交易所需要自救,將有限的客戶資源分配到更優質的專案 Token 上,從而保持更活躍的交易資料和更好的市場表現。

VC 需要對於專案有更合理的估值,特別是在調研專案的測試或參與資料時,需要充分考慮到資料中的「含女巫量」從而做到更準確的估值。(未來 TO VC 的專案女巫資料分析服務將可能會是一個創業點)

Memecoin > 價值幣

互不接盤帶來了一系列的影響,使用者在投資時會改變以往參與 Crypto 的邏輯,比如與其選擇價值幣(通常是我們所說的「高 FDV 的幣種」),不如去選擇 Memecoin,對比價值幣,Memecoin 有明顯的三點優勢:

- Meme 通常估值都不高,有較高的潛力空間

- Meme 一般是全流通的,不用擔心解鎖壓力,所以當做市商拉起來之後一般會有人跟進

- 大部分 Meme 的代幣分配很公平,普通使用者也有機會在早期參與進去

然而,我們也需要認識到:

- 短期的 Meme 熱並不是一個新鮮事,上一輪也有 Meme 熱,並誕生了 doge、shib 等享譽全球的 Meme 但 Meme 幣大多數提供的是情緒價值,情緒價值具有 「轉移快、波動大、不持久」 等問題,絕大部分(或者說 99.9%)的 Meme 都是曇花一現;

- 在當前前 50 的幣種中,Meme 幣佔據 4 個席位(DOGE/SHIB/PEPE/WIF),絕大部分依然被價值幣牢牢把握。

新格局判斷

Meme 的熱度是有限的,真正有價值的價值幣在解決一些自身問題後依然會價值迴歸。

空投怪象

上一輪的空投行業並不火爆,經過幾次大的空投,特別是 Arb 之後,空投開始進入「多號時代」,空投賽道也成為最熱門的賽道之一,推特中 KOL 大約 50% 都在這個賽道中。再之後,行業變化非常迅速,專業化、叢集化、自動化逐漸演變並成熟,有專門的工作室、自動互動系統、代互動服務等等衍生物。因空投的特殊性,讓其成為博弈最激烈的賽道。

「擼空投」成為使用者必備的技能

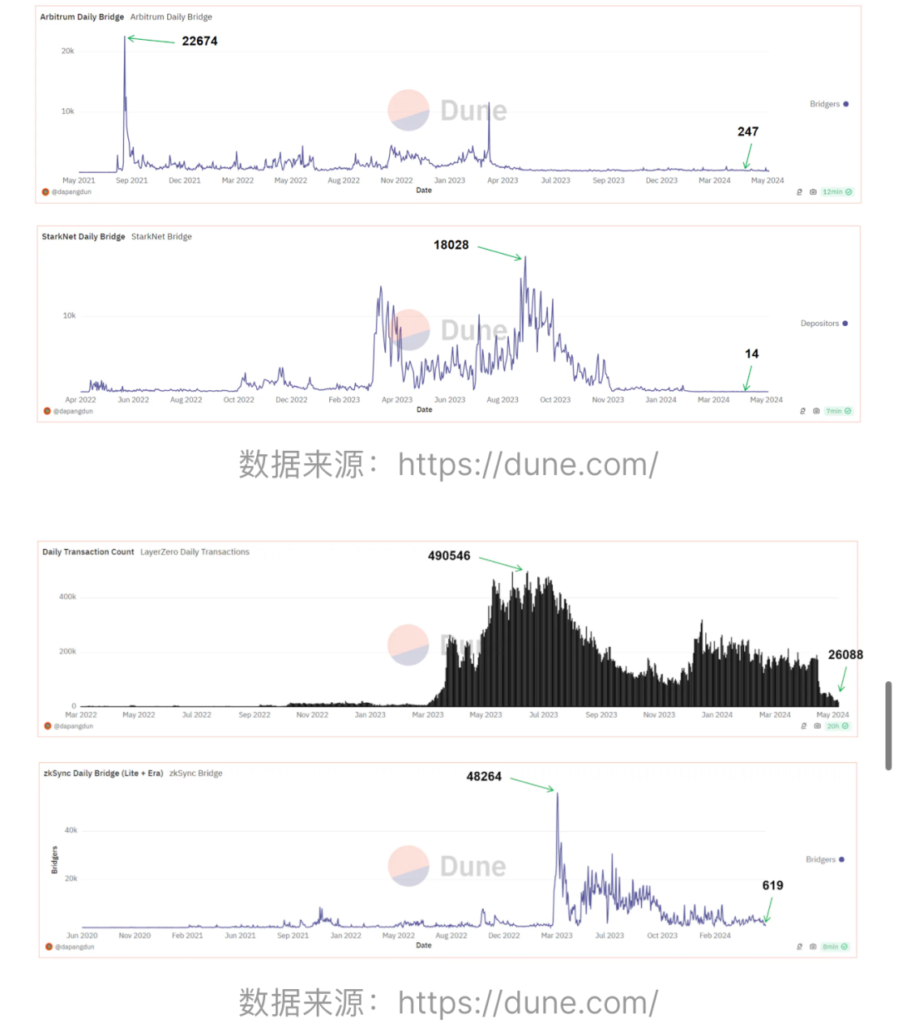

我們來看幾張圖,分別為:Arb 每日新增地址跨連數 / Starknet 每日新增地址跨鏈數 / L0 每日交易數 / Zksync 每日新增地址跨鏈數

可以很明顯的看到:在專案方釋出快照或疑似釋出快照資訊後,資料均發生大幅度下降,證明大部分參與的地址參與專案的目的就是為了空投,再根據 Crypto 中實際活躍使用者的估算值,單人多號是很顯然的事實。

專業化、自動化、策略化成為主流

當一個行業存在超額利潤時,是一定會卷的。對於擼空投而言,單人多號總有極限,所以自動化成為第一個發展方向,自動點選、自動模擬操作、自動合約互動等等迅速成為開發重點,並由此產生一大批工作室;接著參與者發現盲目的互動不僅維度不夠,而且價效比不高,因此產生了「專業的互動方案」「專業的維度分析」; 在此之間,「女巫」成為懸在每一個擼空投使用者頭上的「達摩克利斯之劍」,因此「模擬真實使用者」「有效互動」 等更加深度的策略理論也逐步被提出。

矛和盾的博弈

在空投賽道中存在兩個相關方:專案方、使用者。其中使用者又分為「普通使用者」和「叢集化使用者」。

- 對於專案方而言,它們需要 Farmer 來「提供」好的專案資料,從而利於專案的融資,但是他們又期望能夠將空投儘量激勵給「真實使用者」,一方面是獎勵真實的參與者,另一方面也可以減少空投發放後的早期拋壓(因為叢集化使用者基本都是拿到就賣的,對於專案沒有任何的信仰)。

- 對於使用者而言,因為他們沒有機會參與一級市場,那麼一個可能獲得籌碼的方式就是爭取專案的空投。他們需要通過 Farm 來賺取收益,叢集化雖然有較高的門檻(一些代擼服務大大降低了這個門檻),但是一旦成功,可能可以獲得幾倍、幾十倍甚至幾百倍的手動收益,所有他們有動力去發展叢集化。

而叢集化使用者的出現,又對於普通使用者是不利的,因為這造成了大量帳號的產生(您可以觀察到現在專案動則就是幾百萬的參與地址),普通使用者的收益大大降低,所以他們有動力看到專案方排查並封殺叢集化使用者。

所以,專案方和使用者之間在低體量、不成熟階段時的「互利互惠」演變成了如今的「相愛相殺」。而在這個過程中,由於專案方的主導地位越來越強,因此在博弈中越來越佔據優勢地位,並由此誕生了很多「怪象」:

- 早期的專案傾向於通過「標準篩選 」來去掉一些低品質的互動地址然後「雨露均沾」,儘可能讓參與的人得到較高的滿意度;

- Hop 大張旗鼓的在 Github 上開始分析「批量地址」,開啟了「查女巫時代」;

- 一些專案方通過增加對於其他維度的空投(如開發者、貢獻者),來適當調整空投的分配方式;

- 專案方開始逐漸強勢:一些專案持續 PUA 使用者但最後僅僅給與極低的分配額度,一些專案甚至白嫖使用者資料並「食言而肥」,一些專案開啟「社群舉報」(發動群眾)的戰術來解決女巫問題,一些專案方甚至都連篩選標準都不願意公開……這樣的「怪象」還將持續下去;

- 在此期間,資料分析的手段也逐漸在升級,由人工排查,標準篩選轉變為 cluster 的 AI 分析,並跨越多鏈。

博弈還在繼續,空投賽道進入深水區。

新格局判斷

叢集化確實對這個賽道產生了巨大的影響,也讓空投行業內卷極致化,獲取空投的難度將會越來越高,這個賽道肯定還會存在,但是超額收益將逐步降低直到接近行業平均水平;

對於專案方而言,需要深度與「真正專業的女巫分析團隊」合作(專業的資料分析團隊並不一定是專業的女巫分析團隊),從多維度發現叢集化痕跡;

對於叢集化使用者而言,需要在充分考慮風險的情況下去深度研究參與策略,做小叢集,分散化,並能夠達到被篩選的標準;

對於普通使用者而言,要做好專案調研,有限的時間 / 資金參與價效比更高的專案,要用與專案深度繫結(利益共同體)的「伴生思路」出發來延伸策略,並要充分挖掘空投賽道中的藍海分賽道。

BTC 生態敘事的冷寂

這一輪最重要的主線是 BTC 生態的敘事,不僅包括 ETF,還包括由此產生的生態需求,但是與上一輪由 DEFI+NFT 帶來的敘事不同:我們看到了 N 條 BTC-L2 也看見很多專案做的基於 BTC 的各種 DApp,但是 BTC 這一輪的敘事還是偏冷寂,頗有雷聲大雨點小的感覺。在做了深入的調研後,我做了以下 「合理」 的原因分析:

- 成色不同:BTC 持有者與 ETH 等持有者有著顯著的不同,他們對於「安全性」和「資金控制權」有著極高的需求這讓他們對於各種 L2 始終帶著戒備心理,認可度低。甚至很多人只認可 BTC 的儲值屬性,根本就不認同 BTC 應當參與到金融活動中。這需要一個較長時間的教育過程,比如 Babylon 的「基於 Time-Lock 的 BTC 質押方案」就在做這樣的教育;

- 技術難度高:因為 BTC 技術的複雜性、BTC 主網缺乏擴展套件能力,造成要基於 BTC 開發、特別是原生開發技術難度特別高,因此很多專案的開發並不能很快推出或者比較優雅的推出,在整個過程中都有可能出現這樣那樣的問題,體驗感不足。

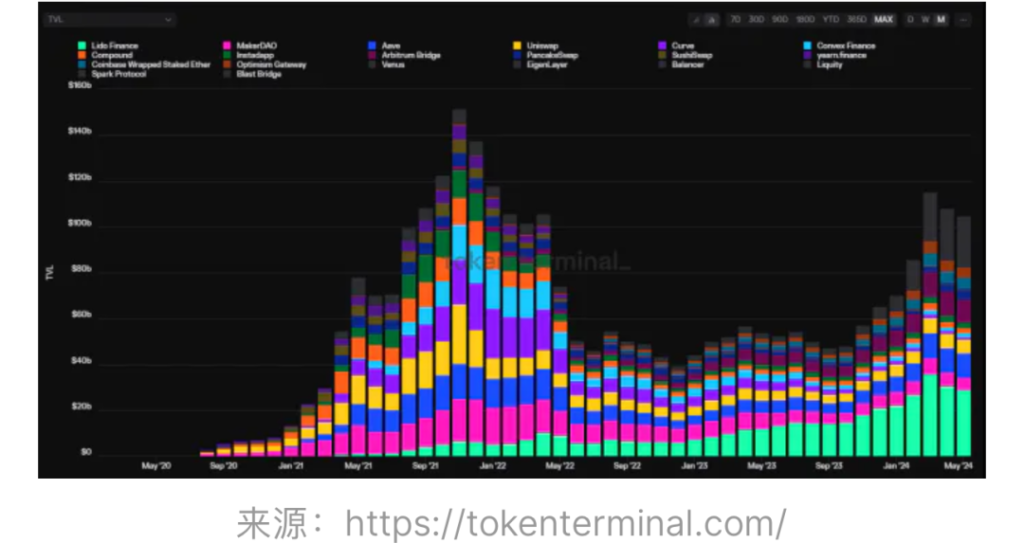

sanDEFI 是路徑依賴。很多人認為只要基於 BTC 做了 DEFI,就能復現上一輪的盛況。這是「路徑依賴」產生的幻覺,我們來看幾組資料:

這是 ETH 上的 TVL 分佈圖,我們可以看到主要部分已經由「MakerDAO+Uniswap+Opensea」轉變成「Eigenlayer+Lido Finance」。

前者是 DEFI+NFT 的表徵,都是鏈上活動,產生極多的手續費,是非常活躍的資金,而後者全部都是 「質押資金」,是不活躍的資金。

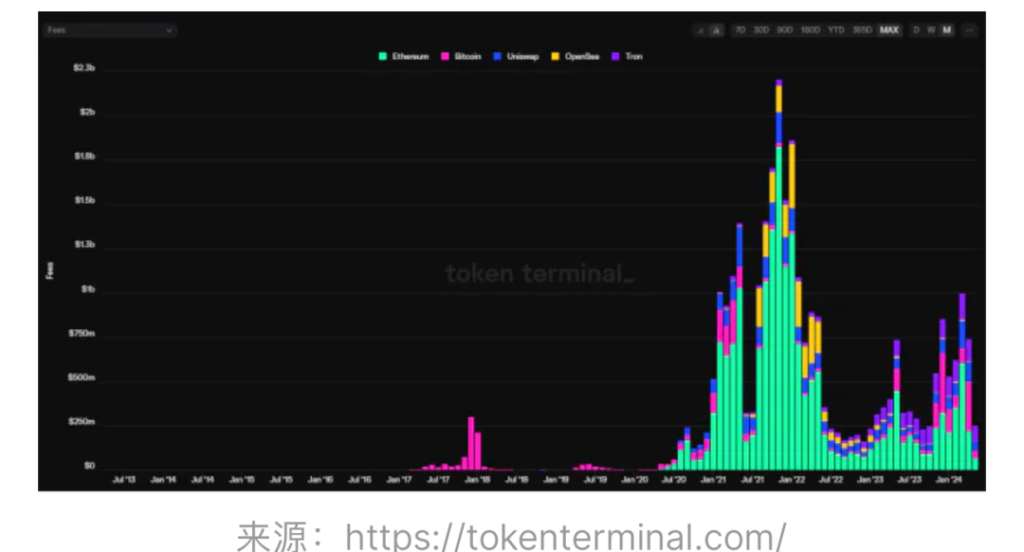

我們從費用上也能驗證資金的活躍情況,看下圖:

在 ETH 上已經很明顯看出使用者的投資傾向已經從主動投資轉向被動投資,那麼期望 BTC 生態只要有 DEFI 就能蓬勃發展在短期來看是不切實際的。

新格局判斷

BTC 生態敘事需要時間來發展,Defi 只是基礎基建,但是不一定能夠引領這一輪的發展。

啟用 BTC 持有者使用 BTC 是重中之重,質押和再質押賽道會是實現這一步的關鍵。原生質押方案實現 BTC 的安全使用,Restaking 的收益率來吸引這個過程持續的發展。

遊戲行業的探索

遊戲在上一輪屬於明星賽道,拿到了鉅額的融資,一度被我們認為是實現 Web3 mass adoption 的關鍵之一。然而一直到現在,我們還沒有看到這樣的效應,雖然有「好遊戲的開發需要時間」這樣的因素,但是在我看來「Web3 遊戲經濟學」的核心問題沒有得到解決是關鍵。

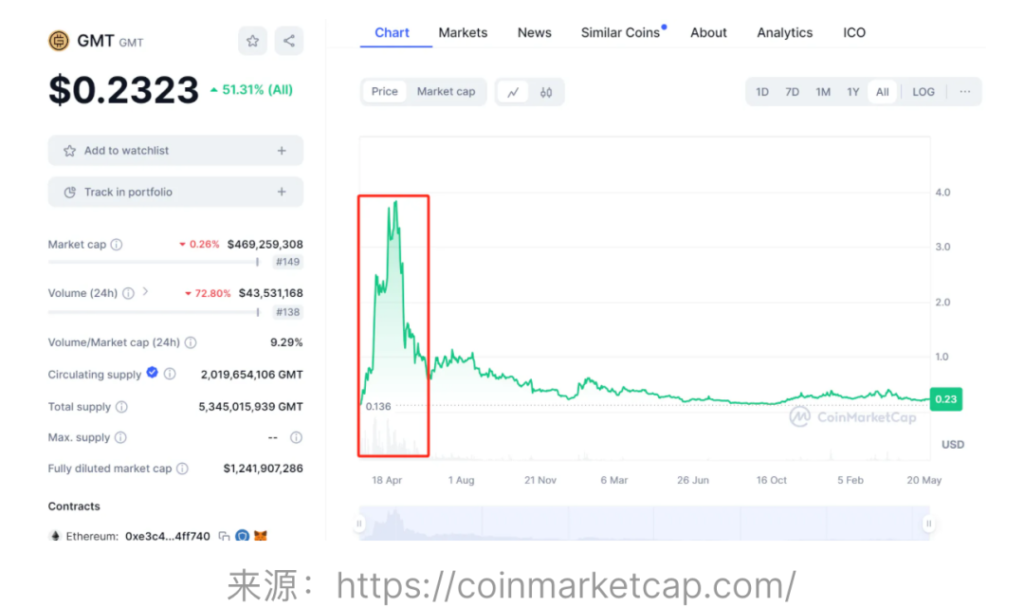

上一輪最引人注目的遊戲就是紅極一時的「跑鞋」,然而其只有大約「2-3 個月」的生命週期讓這種經濟模型註定不是能夠持續成功的正規化。

當然,我們可以看到很多遊戲賽道上的探索,比如:

- 開始強調「可玩性」+「經濟性」的結合,過分追求經濟性必然會使遊戲變成短壽的 Ponzi,而且 Crypto 使用者因其特性特別看重「經濟性」,一旦經濟性下降就會轉移陣地,同時圈內人數畢竟有限,通過「可玩性」吸引到更多的圈外人士才能讓遊戲發展的更長遠;

- 不再過分追求資料,對於代幣經濟模型有了更審慎的設計,在遊戲內部通過各種手段控制代幣的釋放和消耗,儘可能的提升遊戲的週期。

以 Big Time 和 Pixels 為例,前者在經歷了 6 個月,後者在經歷了 3 個月之後,依然有很多人在參與並有利可圖。

新格局判斷

遊戲行業在不斷的探索中,隨著下半年不少遊戲要推上市場,在當前市場缺少熱點的情況下,也許會迎來遊戲賽道的爆發。

單純的「買母幣策略」在這一輪很可能會失效,因為遊戲專案會側重於維持長期性,因此讓遊戲參與者在遊戲過程中獲利很可能會是好的策略,而非推高代幣價格;但同時,單號的獲利空間也將會被大大壓縮,因此工作室很可能會更有優勢。

結語

在我有限的認知中,這一輪行業的基本面(主基調)已經發生了變化,很多賽道的內生邏輯也發生了巨大的變化,我們能做的、也必須要做的是「調整自己的認知」來適應行業發展的新格局,這裡的我們不僅是你我這樣的普通使用者,也包括行業中其他身份的參與者。

隨著行業的逐漸成熟,博弈的程度會進一步加劇,故步自封、牢騷抱怨沒有任何意義,多站在博弈的對面角度考慮,也許才能夠找到那個「平衡點」。