加密貨幣公司 K33 Research 昨日發布的市場報告指出,過去每當每月資金費率觸及負值時,市場往往處於觸底階段,在資金費率轉為負值後的 90 天內,平均回報率可達 79%,其中 90 天的回報率為 55%,比特幣未來幾週或幾個月可能會出現顯著的反彈。

(前情提要:看漲訊號》非流動性比特幣占74%創新高、資金費率透露空頭乏力跡象)

(背景補充:比特幣攀高5.8萬後急墜!華爾街警告日圓套利平倉潮未完,日銀升息恐再股災)

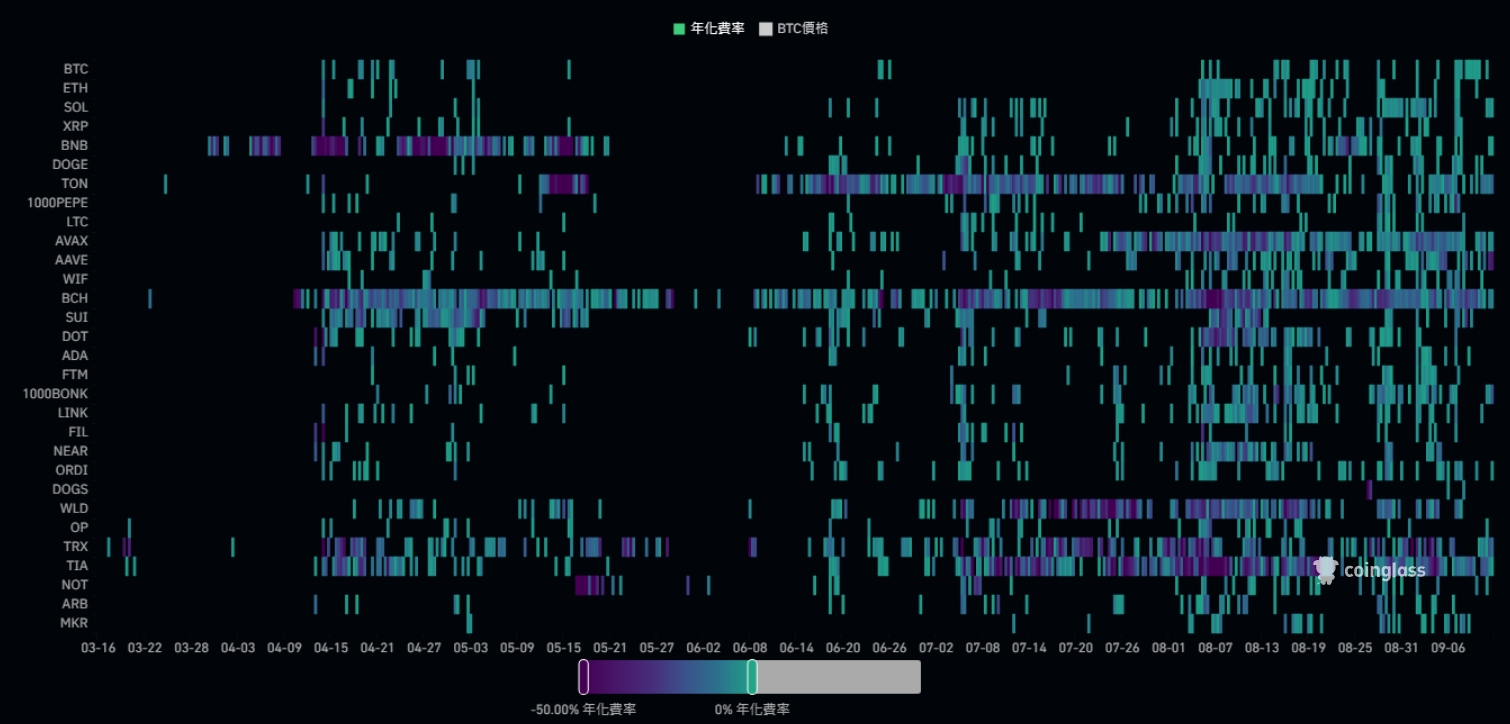

九月以來,比特幣尚未突破 6 萬美元,根據 Coinglass 的資金費率熱力圖顯示(下圖為日資金費率為負的時)發現 6 個月以來,比特幣多數時間資金費率為正,少數時候的 4、8、9 月出現比特幣資金費率為負,代表這時比特幣市場是看跌的,比特幣合約空頭交易者向合約多頭支付費用。

資金費率(Funding rates)是加密貨幣交易所為了保持合約價格與標的資產價格之間的平衡而設定的費率,通常適用於永續合約。

調整資金費率,促使多頭或空頭支付費用,從而使價格回歸標竿的價格。當市場看跌時,資金費率通常為負,此時是空頭交易者向多頭支付費用。

加密貨幣公司 K33 Research

在昨(10)日發布的市場報告中指出,儘管投資者仍對進一步下跌感到憂慮,但一項可靠的指標「資金費率」顯示,未來幾週或幾個月可能會出現顯著的反彈。比特幣與標準普爾 500 指數之間的相關性已升至 23 個月以來的高點,顯示宏觀因素在首次降息前主導了市場動能,而永續合約市場中的持續看跌情緒則發出了罕見且強烈的信號。

根據報告,永續合約的 30 天平均資金費率已跌至負值,而自 2018 年以來,這種情況僅發生過六次。其分析師指出:

「過去,每當每月資金費率觸及負值時,市場往往處於觸底階段。」

報告進一步分析稱,基於過去類似情況的數據,在資金費率轉為負值後的 90 天內,平均回報率可達 79%,其中 90 天的回報率為 55%。

此外,隨著空頭逐漸增加,衍生性商品的未平倉合約也攀升至自 7 月下旬以來的最高水平。分析師表示:「類似的資金費率環境,在為未來幾個月積極的投資比特幣提供了非常有說服力的理由。」

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/VYE4NQROZNBJTOGZ66YF2ZZAXI.png)

K33 分析師 Vetle Lunde 也在推特上指出:

這是自 2020 年 1 月以來,月平均資金費率第五次出現負值。過去的四次事件中,有三次出現資金費率在負值區間徘徊 1.5 至 2 個月的情況。

Monthly average funding rates are negative for the fifth time since January 2020.

Three of four past events have seen funding rates hover in negative terrain for 1.5-2 months.

The October 6, 2020, outlier stems from a brief but big reaction to BitMEX's CFTC and DOJ charges. pic.twitter.com/znabVAXJiR

— Vetle Lunde (@VetleLunde) September 10, 2024

📍相關報導📍

看漲訊號》非流動性比特幣占74%創新高、資金費率透露空頭乏力跡象