隨著 MKR 和 COMP 在最近幾周表現出顯著的超額收益,我們來探討如何從去中心化交易所(DEX)流動性的變化中提取資訊。本文源自 Glassnode & Alice Kohn 所著文章 《Is DeFi Back in Business?》,由比推Bitpush 編譯、PANews 整理。

(前情提要:Curve遭受重創,證明DeFi充滿風險? )

(背景補充:DeFi代幣藍籌已死?下個階段RWA將引起大爆發 )

2023 年的監管環境一直是積極和消極訊息間的一場拉鋸戰,其中受到最大影響的是山寨幣和 DeFi 代幣。隨著 MKR 和 COMP 在最近幾周表現出顯著的超額收益,我們希望探討如何從去中心化交易所(DEX)流動性的變化中提取資訊。

執行摘要:

- 數位資產行業的幾個積極發展以及 DeFi 領域內的進展,激發了投資者對 DeFi 代幣的重新興趣。

- DeFi 代幣興趣的增加引起了市場做市商的關注,他們增加了相應池子的流動性,表明在這些代幣周圍的交易和價格活動展望積極。

- 進一步分析 Uniswap 的交易量分佈顯示,其中相當一部分的交易活動可以歸因於機器人,這些機器人主要關注 ETH – 穩定幣交易對。

山寨幣再次受到青睞嗎?

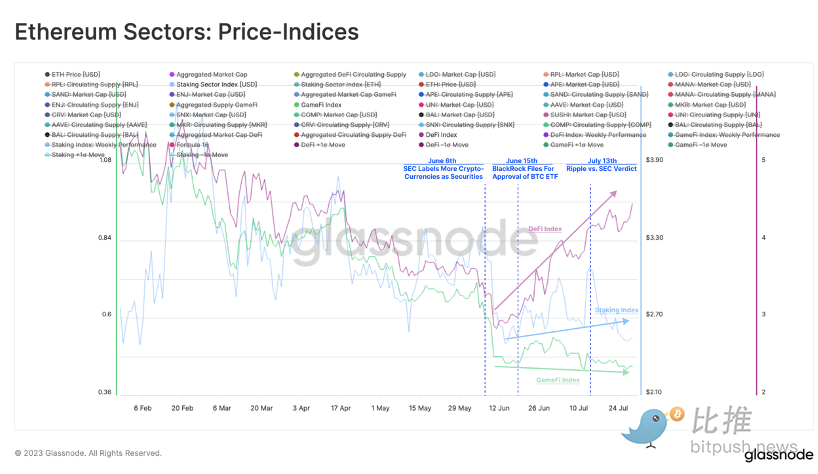

在過去幾個月中,山寨幣市場一直在積極和消極的新聞事件之間進行拉鋸戰,受到幾個關鍵發展的推動:

6 月初,美國證券交易委員會(SEC)將 68 種加密貨幣標記為未註冊的證券,這使得比特幣和以太坊以外的山寨幣市場興趣受到抑制。在此訊息之前,許多這些代幣的表現就已經不佳,我們在我們的報告《應對 DeFi 下跌趨勢》中有所涉及。

像貝萊德(BlackRock)和富達(Fidelity)這樣的金融巨頭提交比特幣現貨交易所交易基金(ETF)的申請,導致市場情緒上升,並波及比特幣以外的數位資產領域。

此外,7 月中旬的 Ripple Labs 與 SEC 的官司判決認定,該加密公司在公開交易所出售其 XRP 代幣並未違反聯邦證券法,這為其他美國加密專案和整個行業發出了積極的訊號。XRP 的勝訴為替代幣投資者提供了一定的希望,認為其對進一步的監管行動具有一定的韌性。

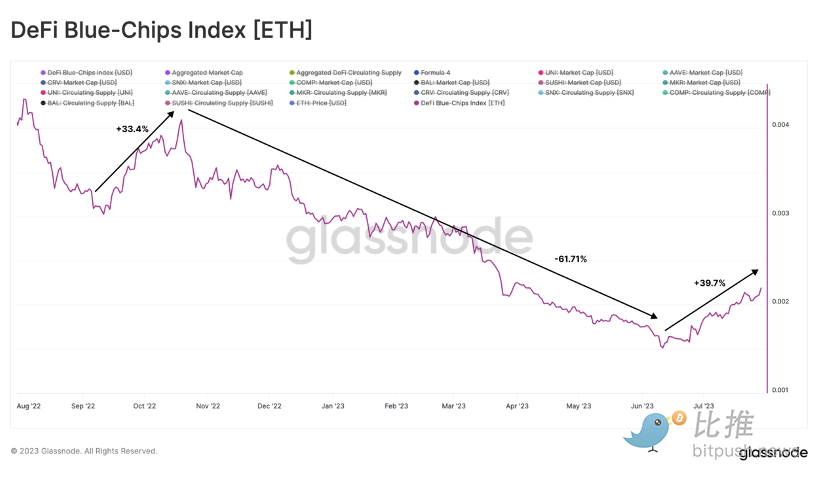

特別是與 DeFi 領域相關的代幣表現最為強勁,我們的 DeFi 指數價格自 6 月 11 日低點以來上漲了 56%。與之相比,其他關鍵市場領域,如 GameFi 和 Staking,表現不佳。

我們的 DeFi 指數由市值排名前 8 位的 DeFi 代幣組成,相對於 ETH 已經建立了近兩個月的上升趨勢。這是自 2022 年 9 月以來首次表現優異,迄今為止的表現非常相似。

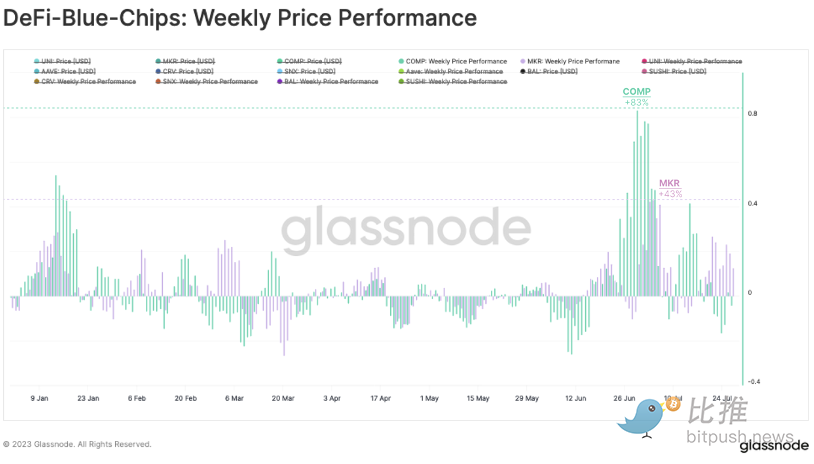

然而,如果我們單獨看這八個 DeFi 代幣,有兩個代幣在推動這一趨勢中脫穎而出:MKR 和 COMP。經過仔細觀察,我們可以看到這種表現很可能與新專案的基本面密切相關,而不是更廣泛的市場發展。

在 6 月 28 日,Compound 的創辦人兼執行長 Robert Leshner 宣佈他將離開這個借貸協議,並推出一個專注於將監管金融引入區塊鏈網路的新專案。在此公告之後,COMP 代幣在一週內上漲了高達 83%。

在大致同一時間,MakerDAO 啟動了其智慧燃燒引擎,這是一個回購計劃,利用協議擁有的多餘 DAI 從 Uniswap 池中購買 MKR。在一個月內將大約價值 700 萬美元的 MKR 移除的預期使該代幣的價格在一週內上漲了高達 43%。

延伸閱讀:RWA題材加持》MakerDAO創辦人「自信回購」再加倉 MKR!幣價大漲15%

通過對前八個 DeFi 代幣的去中心化交易所(DEX)和中心化交易所(CEX)的交易流動進行分析,我們可以看到對 DEX 活動的新一輪興趣。在六月初,DEX 交易的相對交易量份額為 3.75%,而今天已經增加到 29.2%,接近 2022 年下半年的最高水平。

混合型的 Uniswap 交易

隨著 DEX 活動的增長,我們可以調查這些最新發展對 DEX 活動產生了哪些影響,以及對利益相關者可能產生的潛在影響。我們的主要關注點將放在領先的 DEX 平臺 Uniswap 上,該平臺在過去一週也是 Gas 消耗最大的。

就以太坊上的 Uniswap 交易量而言,目前每週的交易量為 55.7 億美元,仍然明顯低於前幾年的水平。在 2023 年初,由於對流動權益代幣的興趣,交易量出現了激增,以及一段時間內對 「迷因代幣 (Meme)」 的小幅上漲,但隨後逐漸消退。

從這個角度來看,我們可以看到,近期關於比特幣 ETF 申請和瑞波(Ripple)與美國證券交易委員會(SEC)的判決的激動並沒有引發 Uniswap 上交易活動的明顯增加。

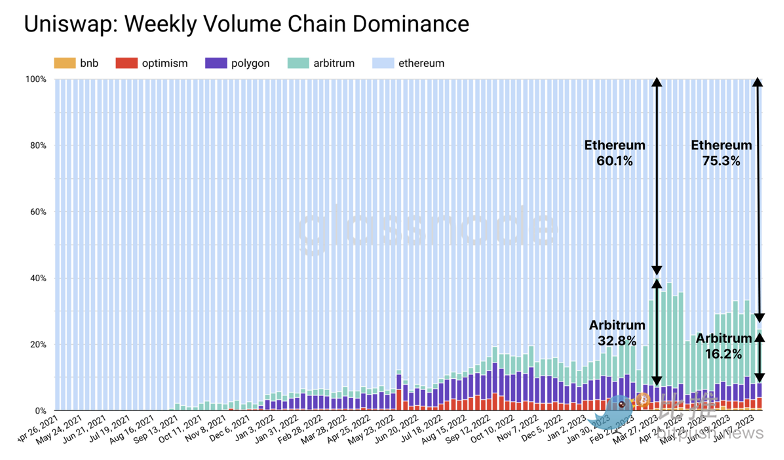

通過研究 Uniswap 交易量在不同 Layer 2 網路上的分佈,我們可以得到更清晰的圖片。很明顯,相當一部分的交易已經從以太坊主網轉移到了 Arbitrum,吸引了多達 32% 的交易量在 3 月份。這一趨勢在 6 月和 7 月仍然持續,這在一定程度上解釋了我們上面觀察到的以太坊上交易量較低的情況。

機器人 vs. 人類

將 Uniswap 交易活動的背景放在另一個角度來看,就是觀察執行交易的交易者型別。自 2019 年以來,我們看到了各種 MEV(最大化以太坊價值)機器人的出現,它們是自動化程式,監控區塊鏈以偵測利潤豐厚的交易並進行利用。在本次分析中,我們將僅關注兩種型別:套利機器人和夾子機器人。

- 套利機器人旨在通過不同的去中心化交易所(DEXs)和中心化交易所(CEXs)之間相同代幣對的價格差異獲利。

- 夾子機器人通過在目標交易者(假設為買家)之前插入它們的交易,導致以更大的價差執行交易。之後,夾子機器人會再次出售資產以關閉價差,從而在雙方都最大化價值。

延伸閱讀:MEV揭祕:以太坊「最大可提取價值」產業利益的陰暗面

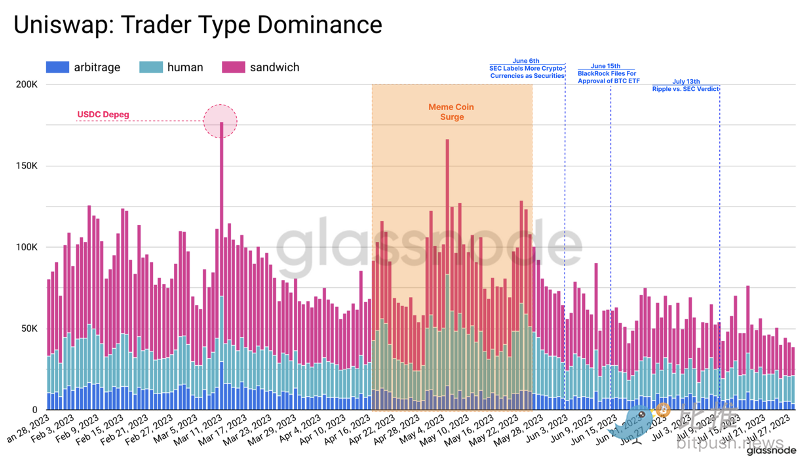

下面的圖表顯示了在以太坊上的 Uniswap 交易中,來自機器人交易和人類交易的交易量比例。

我們觀察到,夾子機器人通常佔據每日交易量的 60% 以上。套利機器人的交易量份額從年初的大約 20% 下降到 10%。與此同時,自從 7 月初以來,人類交易者創造的交易量份額增加到 30%,與對 DeFi 代幣興趣增加的時期相吻合。

請注意,這種分類是 Glassnode 新開發的啟發式演算法的第一次迭代的產物,該演算法仍在積極開發中。對於這一迭代,我們對標記機器人制定了相當保守的標準,特別是對於套利機器人。

此外,請注意不同型別的機器人會建立不同數量的交易和交易量。例如,夾子機器人至少執行兩筆交易,在一次交易行為中產生的交易量是人類交易者的兩倍。

由於不同型別的機器人攻擊可能以不同方式誇大交易量,交易者型別的每日交易數量提供了另一種比較視角。

我們可以看到,人類交易者在 USDC 解鎖或迷因代幣狂熱等重大事件期間非常活躍。隨著價格波動加劇和 「目標交易者」 的湧入,套利機器人和夾子機器人也緊隨其後,在人類交易活動增加的高峰期間,它們的活動量增加了兩到三倍。

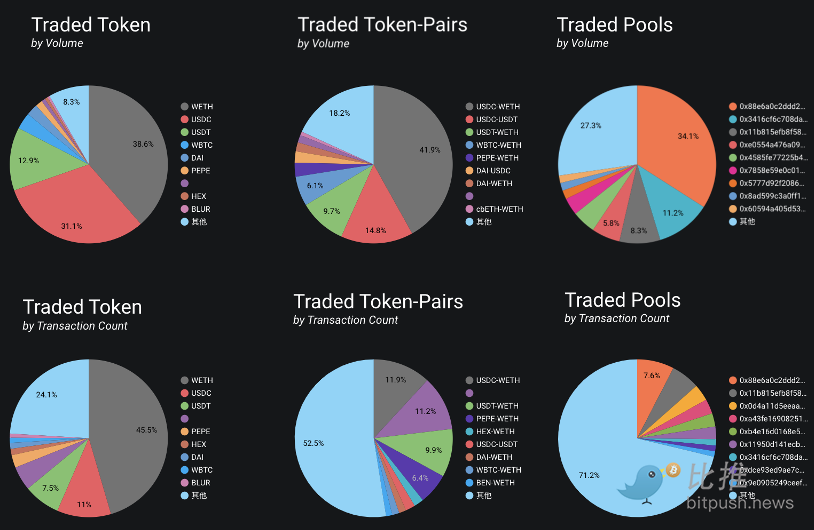

下面的互動式圖表顯示了每種型別交易者偏愛的代幣和交易池,所有三種交易者型別都明顯偏愛最大和最流動的交易對 ETH-USDC 和 ETH-USDT。

流動性池作為資訊市場

自 Uniswap V3 推出以來,流動性提供者可以在池子內的特定價格範圍內分配流動性。與將流動性分散在無限價格範圍內不同,流動性可以更有效地集中在投資者預計交易量最高(以捕捉費用)的價格範圍周圍。

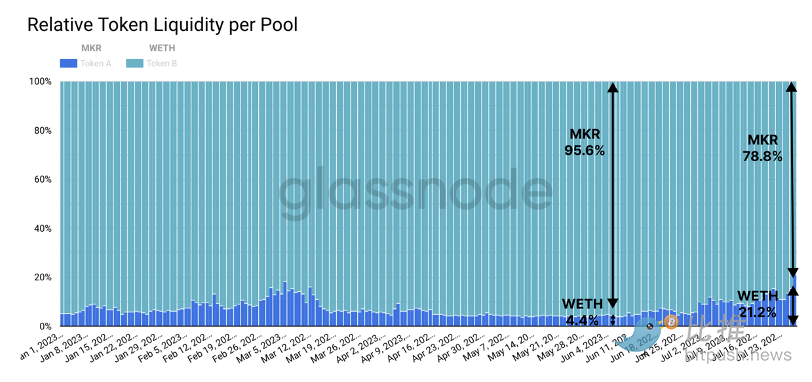

自 Maker 回購計劃宣佈以來,Uniswap V3 上最成功的 Maker 流動性池是 MKR/WETH 池,該池的流動性經歷了顯著增加。

儘管該池傳統上主要持有 MKR 資金,但 WETH 的流動性深度增長了超過 700%。這表明流動性提供者正在預示著對 MKR-WETH 交易對更高交易量的期望。

在審查該池的組成時,我們可以清楚地看到 WETH 的份額增加,現在佔總量的 21.2%。這是交易者越來越多地用 WETH 購買 MKR 的結果,表明自 6 月初以來對 MKR 的需求明顯增加。

最後,我們提出一個關於 Uniswap 流動性池如何作為一種資訊市場來反應代幣預期價格發展的想法。如果我們仔細觀察 MKR-WETH 流動性池中超出範圍的部分,我們可以清楚地看到流動性在遠高於 MKR/ETH 匯率的價格點上升。

當流動性提供者將資金移動到更高的價格範圍時,他們實際上表達了對更高價格點處費用收入的虛值期權。在假設流動性提供者是理性的追求利潤的參與者的前提下,他們的流動性移動可能提供類似期權市場的洞察力,用於預測感興趣代幣的預期波動性和預期範圍。

總結和結論:

2023 年,數位資產的監管環境一直在反覆變化,正面和負面訊息交織。近幾周,特別是 DeFi 代幣經歷了超常表現,其中 MKR 和 COMP 領跑。然而,通過審查 Uniswap 上的交易活動,我們發現這些價格上漲並沒有在去中心化交易所的交易活動中得到體現。

這可以解釋為交易量在像 Arbitrum 這樣的第二層解決方案上的份額增長,同時人類交易者的參與度較低。由於人類交易較少,套利和夾子機器人的活動也相應較少。

就 MKR 而言,在 Uniswap 流動性池中,市場做市商提供流動性的增加是顯著的,這表明他們對交易量增加有一定的預期。基於此,我們提出了一個概念,即流動性的分佈可能為所討論的代幣的預期交易範圍提供資訊。

📍相關報導📍

DeFi借貸|Compound單週跳漲130%,它做對了什麼?