與具有周期性業務的其他協議相比,流動性質押協議應該獲得更高的估值倍數。本文源自 Arthur0x 所著文章《 Lido Finance — The Most Liquid Staking Protocol》,由深潮整理、編譯及撰稿。

(前情提要:LSDFi 熱潮來襲?一文了解 「LSD 穩定幣」發展現狀)

(背景補充:LSDFi新戰力》Liquid Collective如何建構「流動性質押」行業標準?)

摘要

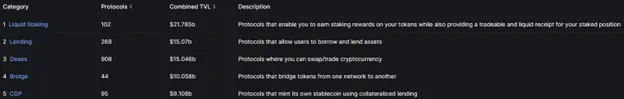

- 流動性質押是加密貨幣中為數不多的協議已實現獨特產品市場契合的領域之一,協議通過解決權益證明(PoS)區塊鏈的代幣持有者面臨的資本效率問題。這導致該賽道在去中心化金融(DeFi)領域擁有最大的總鎖定價值(TVL)(220 億美元)。如果 PoS 鏈的資本效率問題仍然存在,將會對流動性質押解決方案產生長期需求。

- 隨著協議服務的鏈的價值增長,流動性質押市場規模也在擴大。如今,排名前五的智慧合約鏈上的流動性質押協議每年創造超過 8 億美元的收入。此外,由於其常用性和非波動性,該行業的盈利質量優於其他 DeFi 行業。

- 由於 Lido 在 stETH 周圍建立了強大的網路效應,並且具有可靠性的良好記錄以及採用 SSV 和 Obol 的去中心化驗證者技術,因此它具備捕捉行業增長的良好條件。

- 我們認為,在中期內,Lido 的收入有可能增長 3 倍,主要原因是: 1)以太坊市值增加, 2)上海升級後以太坊權益抵押比率上升, 3)去中心化流動性質押協議的市場份額增加, 4)Lido 的持續主導地位。

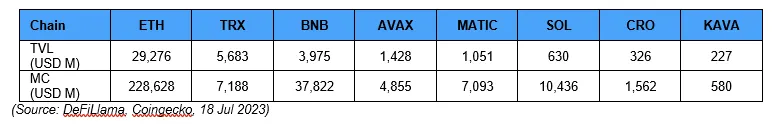

由於流動性質押協議能夠解決權益證明者面臨的資本效率問題,因此已經實現了良好的產品市場契合。如今,按照總鎖定價值排名的頂級智慧合約鏈都在執行 PoS 或 PoS 的變體,—— 例如委託權益證明、授權證明等。

這些區塊鏈允許使用者質押他們的代幣,以換取增加網路安全性的回報。然而,質押者的代幣通常需要經歷解質期,解質期的長度根據協議的不同而有所不同,通常為幾天到幾周。這給質押者帶來了資本效率的關鍵問題。

流動性質押協議應運而生,它允許使用者質押他們的代幣,以換取一種代表他們對質押資產和相應質押獎勵的權益的收據代幣。這種收據代幣可以自由轉移和用於 DeFi 活動,如交易、流動性池以及借貸。

最重要的是,流動性質押協議為質押者提供了兩個關鍵的價值主張 —— 1)產生收益的能力和 2)質押資產的流動性,這兩者共同解決了資本效率問題。正因如此,流動性質押賽道擁有 220 億美元的總鎖定價值,是總鎖定價值最高的賽道。

我們認為,這種產品市場契合是流動性質押賽道獨有的 —— 如果 PoS 型別的鏈仍然受歡迎,資本效率仍將是一個重要問題,從而產生對流動性質押解決方案的長期需求。

流動性質押協議為一個龐大的市場提供了可持續的收入來源。

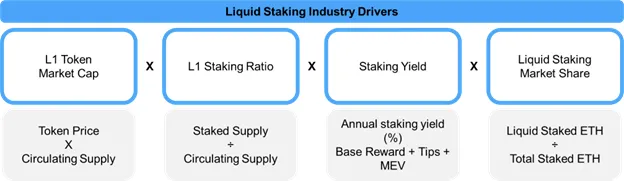

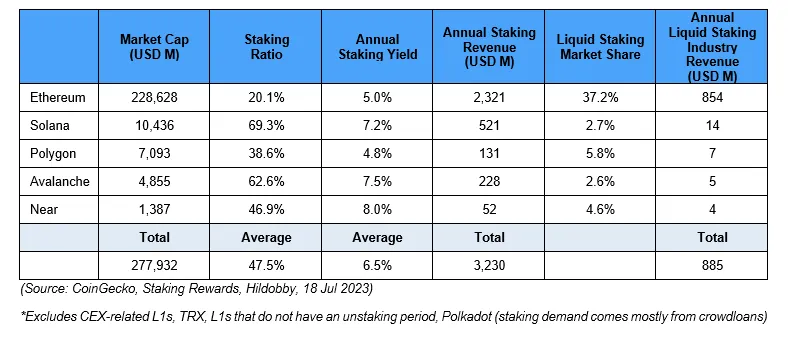

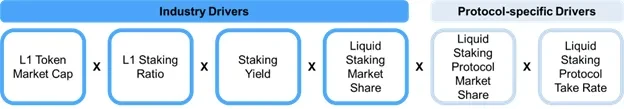

從巨集觀角度來看,流動性質押收入的潛在規模由以下四個增長驅動因素決定:L1 代幣的市值、L1 的質押比率、質押收益率以及質押服務商的市場份額。

總而言之,這些驅動因素催生了一個每年產生數百萬美元收入的行業。僅排名前五的 PoS 智慧合約平臺每年就產生了 8.93 億美元的獎勵,這些獎勵歸屬於流動性質押協議。

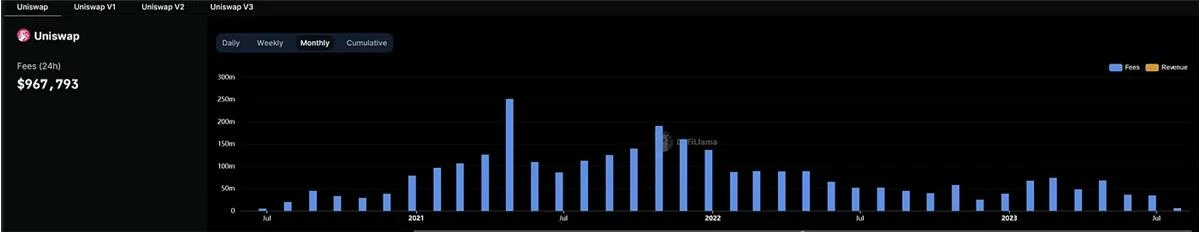

此外,與其他區塊鏈應用相比,這種收入流的質量更高,因為它具有重複性。例如,去中心化交易所(DEX)的收入具有周期性,並且高度依賴市場環境。一般來說,在牛市期間,DEX 的交易量較大,在熊市期間則逐漸減少。這導致協議層面的收入來源不穩定。不幸的是,這也是許多其他區塊鏈應用的情況 ——NFT 市場在 NFT 熊市期間收入下降,貨幣市場的收入隨著對槓桿需求的減少而下降。因此,我們認為,在一個波動和反應迅速的市場中,流動性質押賽道的穩定收入來源是一個常常被忽視的優勢。

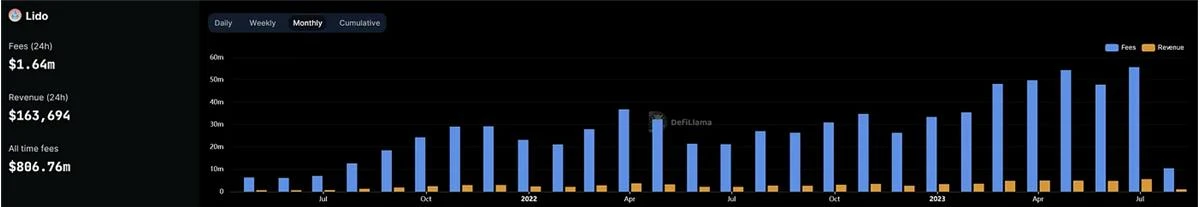

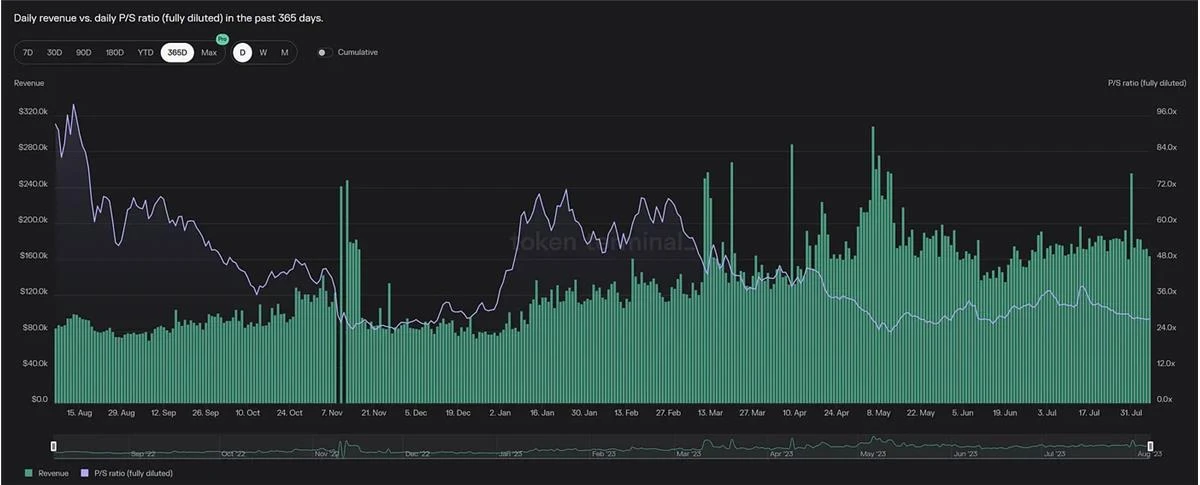

通過對比 Uniswap 和流動性質押賽道龍頭 Lido 的月收入,可以很容易地說明該賽道收入的質量。Uniswap 的月度收入在 2021 年 5 月和 11 月分別出現了兩個區域性高峰,與這兩個月的市場頂部相吻合。隨後,在隨後的熊市中,隨著交易量和流動性的減少,月度收入逐漸下降。

與之形成鮮明對比的是,Lido 的收入在過去幾年中保持了穩定,沒有出現重大波動。這表明了權益抵押收入的穩定性 —— 無論市場情緒如何,只要區塊鏈繼續執行,流動性質押協議就會持續產生收入。我們認為,這種現象的一個重要含義是,與具有周期性業務的其他協議相比,流動性質押協議應該獲得更高的估值倍數。

Lido 目前是流動性質押領域的市場領導者,總鎖定價值接近 150 億美元。事實上,它也是所有鏈上總鎖定價值最高的 DeFi 協議。Lido 的 ETH 收據代幣 stETH 也是最具流動性的質押 ETH 代幣,並具有最大的可組合性。我們對 Lido 能夠不斷壯大並繼續利用其建立的網路效應來鞏固市場份額充滿信心。

在評估特定流動性質押協議的優勢時,我們還考慮了兩個額外的引數 —— 1)市場份額和 2)對質押獎勵的收取比例。在接下來的部分,我們將闡述每個驅動因素增長的理由以及它們如何推動 Lido 持續成功的發展。

第一層(L1)代幣市值增長

Lido 將從其所服務的底層 L1 鏈的增長中受益,因為其以美元計價的總鎖定價值(TVL)與這些 L1 代幣的價格呈線性相關。目前,Lido 正在積極服務三個鏈 —— 以太坊(TVL 的 98.9% )、 Polygon (0.7% )和 Solana(0.4% )。如果這些鏈繼續增長,它們的代幣應該會反應這些基本面。因此,即使以代幣計價的 TVL 不增長,Lido 的以美元計價的 TVL 也將繼續擴大。

值得注意的是,以太坊的增長對 Lido 的基本面影響巨大。以太坊是迄今為止最大的智慧合約 L1 鏈,其市值是 BNB 鏈的 6 倍,Solana 的 23 倍。ETH 也佔據了 Lido TVL 的最大份額。

在這方面,我們對以太坊的長期前景特別看好,我們目睹了主要協議升級的成功,例如倫敦升級(EIP-1559 —— 改善交易費用和 ETH 通證經濟學的使用者體驗)、巴黎升級(PoS —— 減少能源消耗併為可擴充套件性升級奠定基礎)以及上海 / Capella 升級(ETH 提款)。從採用的角度來看,以太坊仍然是安全的 L1 DeFi 活動的首選平臺,應用程式如 Aave 和 Uniswap 使使用者能夠輕鬆交易和借貸。同時,它繼續作為眾多擴容解決方案的安全結算層,從 zkRollups(Polygon zkEVM、zkSync、 Starknet )到 Optimistic rollups( Arbitrum 、 Optimism ),實現了廉價和快速的交易,併為 ETH 交易費做出了貢獻。因此,我們相信 Lido 將從這種本土優勢中獲得實質性的好處。

此外,我們將 Lido 的多鏈操作視為對替代 L1 鏈增長的看漲期權。我們認為開發者和使用者有不同的需求,可以通過其他鏈來滿足這些需求。從 Lido 的角度來看,為這些鏈提供服務是去中心化業務的明智手段。

L1 質押比例增長

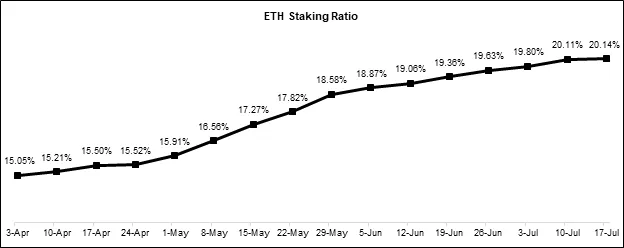

我們相信以太坊的質押比例將繼續上升,特別是在最近的上海 / Capella 升級取得成功之後。當以太坊首次在信標鏈上實施質押時,早期質押者在存入 ETH 時並沒有完全確保其資產的技術可行性和提取時間表,因此以太坊的質押比例相對於其他 PoS 鏈來說較小。隨著上海 / Capella 升級的完成,這種風險因素在很大程度上得到了緩解,成為質押比例增長的關鍵推動因素。事實上,ETH 的質押比例從上海 / Capella 升級時的約 15% 穩步增長到今天的約 20% 。

我們預計質押比例的增長將使流動質押領域受益,因為雖然質押風險降低了,但使用者仍然面臨資本效率的同樣問題。通過轉換為 Lido 的 stETH,佔據大部分 ETH 供應的普通 ETH 持有者現在可以在保留大部分鏈上可組合性的同時,享受到 ETH 的實際收益。

質押收益增長

我們承認,在所有條件相等的情況下,隨著質押比例的增加,質押收益會壓縮。然而,當前的鏈上活動水平與歷史上的牛市水平相比相形見絀。以太坊上任何鏈上活動的增加,例如 NFT 的鑄造和去中心化交易量的激增,都將推高交易費用和 MEV。這將有助於緩解基礎獎勵的壓縮,併為 Lido 的收入的穩定性做出貢獻。

流動質押市場份額增長

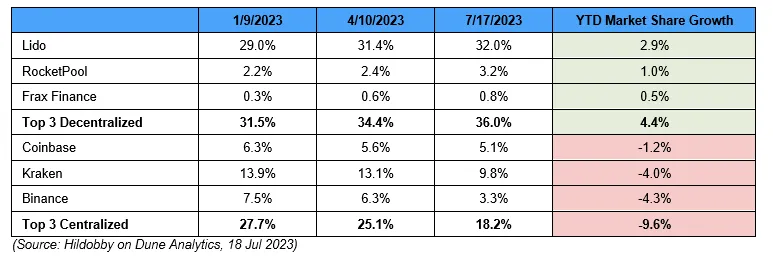

我們預計,在中心化參與者提供的質押服務受到增加的監管審查的背景下,流動質押領域將受益。截至目前,排名前三的中心化質押服務提供商已經放棄了 9.6% 的市場份額,這部分份額已經被其去中心化對手部分吸收。值得注意的是,Lido 一直是這一趨勢的最大受益者,市場份額增長了 2.9% 。我們相信,這表明由於 stETH 在 DeFi 中的流動性和可組合性,它仍然是大多數質押者的首選之一。

Lido 市場份額增長

在行業的推動下,我們相信 Lido 將能夠繼續在市場份額上佔據主導地位,這得益於其在 stETH 周圍建立的獨特網路效應。目前,Lido 佔據了 86% 的流動質押 ETH 市場份額,幾乎是第二大去中心化參與者(rETH)的 6 倍。

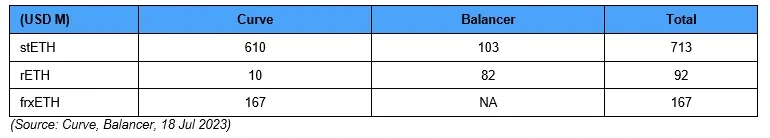

這是由於圍繞 stETH 代幣的流動性和實用性形成的冪律動態。stETH 是 DEX 上最具流動性的質押 ETH 衍生品。僅在以太坊上,stETH/wstETH 的流動性約為 7 億美元(與 WETH 和 ETH 配對),是 rETH 的 8 倍。因此,可以說在所有的替代方案中,Lido 最好地實現了流動質押協議的主要目標 —— 為質押者提供最佳的流動性。

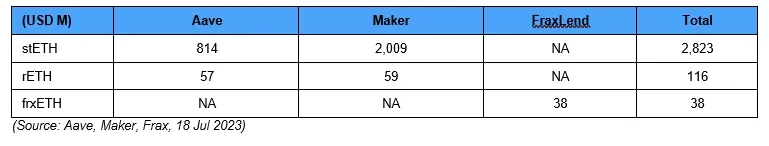

隨著建立了可觀的流動性基礎,stETH 的流動性護城河進一步增強,因為該代幣的更多用途得以解鎖。其中一個例子是將流動質押的 ETH 用作貨幣市場協議中的抵押品。流動性是評估資產是否適合用作抵押品的關鍵引數,只有具有足夠的流動性深度,才能有效處理資產清算。因此,毫不奇怪的是,stETH 也是在貨幣市場協議中最廣泛使用的質押 ETH 衍生品作為抵押品。

Lido 的價值捕獲

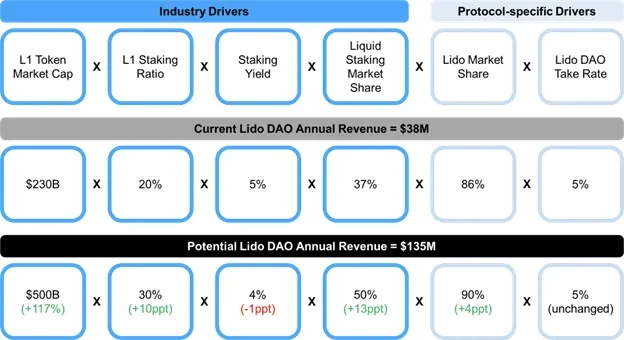

目前,Lido 對質押獎勵實行 5% 的收取率,直接進入由 $LDO 代幣持有者管理的 DAO 國庫。這使我們能夠很容易地瞭解到在特定引數下 Lido 的潛在收入。

綜合考慮 Lido 的所有價值驅動因素,我們認為在中期內,Lido 的基本面仍有相當大的增長空間。我們在下面列出了一些粗略的數位,以說明 Lido 的潛在市場機會。

我們預計在未來 12 個月內,以太坊的質押比例將達到 30% ,因為使用者開始消化提款的降低風險。

在這種情況下,質押收益預計將下降至約 4% 。

隨著時間的推移,我們還相信流動質押協議可以佔據市場的 50% ,因為使用者要求其資產的資本效率。

此外,如果 ETH 回到歷史最高價 4, 000 美元(5000 億美元市值),僅從以太坊流動質押領域就意味著 30 億美元的年收入。

假設 Lido 在以太坊流動質押市場的份額略微增加至 90% ,Lido DAO 的年收入可能達到 1.35 億美元,獎勵收取率為 5% 。

這意味著 Lido 當前完全稀釋估值 18 億美元的情況下,前瞻性的 FDV/Revenue 比率為 13.5 倍。

最後的思考

再次強調,我們對流動性質押領域的前景感到樂觀,因為領先的專案為其所服務的龐大且不斷增長的市場提供了獨特的價值主張。我們進一步概述了支撐該行業增長的四個關鍵驅動因素,並詳細說明了每個指標如何進一步擴大。

我們還論述了 Lido 將繼續在市場份額上佔據主導地位,這是由其所建立的圍繞 stETH 的強大網路效應所推動的,這種效應源於代幣的流動性和可組合性。如果我們對該行業中期增長的觀點被證明準確,我們展示了 Lido 從這裡有 5 倍的收入增長機會。

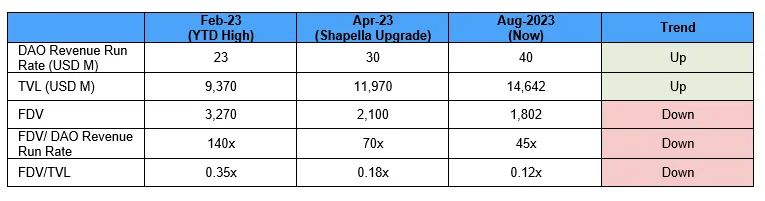

在短期內,市場似乎已經從最初圍繞上海 / Capella 的炒作中轉移。這從 Lido 的總鎖定價值(TVL)和收入增長率上升,而估值倍數壓縮的情況可以看出。我們相信,這種估值和基本面的偏離不會永遠持續,而 LDO 現在提供了一些最佳的風險調整回報。

📍相關報導📍

LD Capital:解析Pendle在「質押收益」的創新與挑戰