NEST 團隊準備於近期重磅推出「鞅網路」,一個以太坊後的新一代的基礎設施範本,NEST 將以智能合約作為鏈上金融交易中的唯一賣方,以全新方式改善傳統 DeFi 痛點。

(前情提要:拜登政府敵視加密貨幣「沒基本價值」!白宮報告:穩定幣、DeFi 有劇烈風險 )

(背景補充:數據解析》2023上半年,哪 5 個 DeFi 協議最賺錢? )

去中心化預言機 NEST 團隊 2022 年初開始探索去中心化衍生品市場,並基於 NEST 預言機推出了全新的項目 FORT,一個基於無限流動性模型(OMM)的去中心化衍生品交易平台,產品包括永續期貨,期權。

經過 3 月份 Terra 暴雷以及宏觀環境的惡化, NESTDAO 提出了 NEST 和 FORT 合併的提案,在協議層面,兩個項目的程式碼進行了整合重構,在運營方面,NEST 團隊整合了兩個項目的資源,將 Twitter 和 Telegram 社群合併為一個。在理論層面,比特幣構建了全新的貨幣網路範式,以太坊構建了全新的資產網路範式,NEST 團隊認為 NEST 所構建的無限流動性模型實際上是一種全新的交易網路範式,這會是繼以太坊之後最重要的範式革命,NEST 新白皮書將 NEST 定義為區塊鏈的基礎設施,為所有的項目方和買方提供任何風險收益結構的金融資產。

2023 進展:「鞅網路」

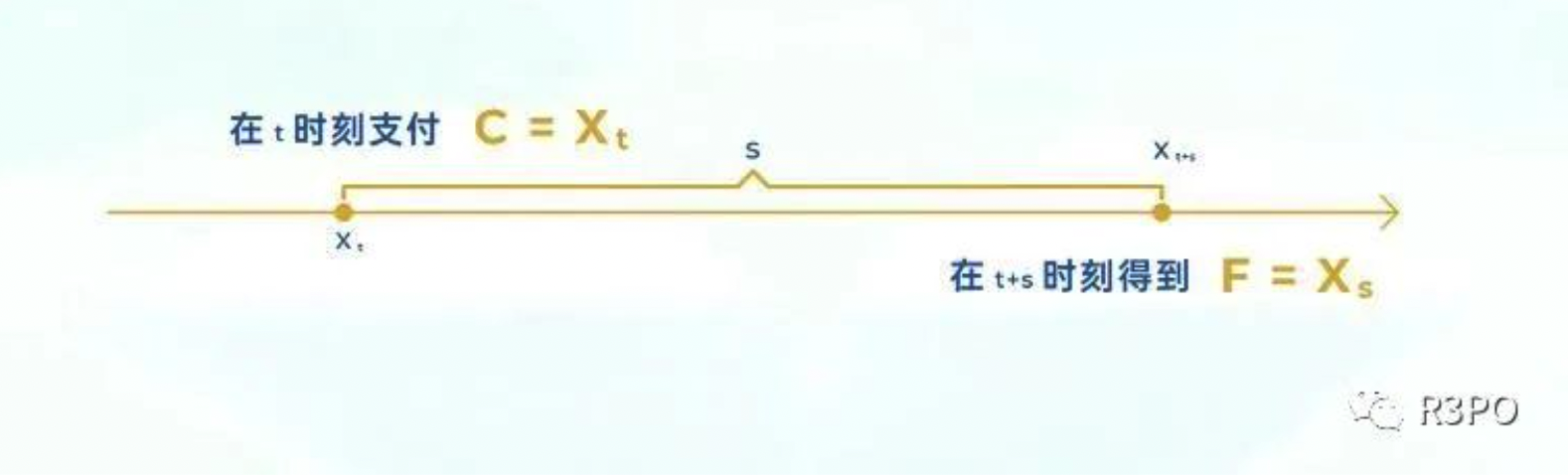

NEST 即將重磅推出「鞅網路」,一個以太坊後的新一代的基礎設施範式,NEST 將以智能合約作為鏈上金融交易中的唯一賣方,在滿足買方需求的同時,將買方讓渡風險倉位彙集並對沖。不能對衝的風險由所有的交易者共擔,以此從根本上解決風險對衝類資產流動性不足的問題。NEST 定義了一種新的交易範式,這個交易範式來自於一個隨機過程的概念:鞅交易是基於一個隨機過程(鞅)的交易範式。鞅是一種滿足 Xt = E(Xt + s | Xt) 的隨機過程,其中 Xt 表示在時間 t 的隨機值,s 是交易現金流流出和流入時間差。鞅交易是在鞅信息流下進行的交易,這種交易方式被認為能夠得到公平的結果。在這種交易模式中,交易者在時刻 t 支付 Xt,並在時刻 t + s 收回 Xt + s。

而基於數位貨幣的去中心化鞅交易網路,以基於 ERC20 開發的 NESTtoken交易的標的為鏈上的數位資產,所有交易者都直接和一個無限供給的賣方(ILM, Infinite Liquidity Maker) 交易,這個賣方就是 NEST 合約本身。買入的數位資產進入合約(銷毀),結算的數位資產通過合約即時增發出來。R3PO 認為基於鞅交易網的永續期貨交易平台 NESTFi 有希望代表 NEST 發展成新一代交易網路的新範式代表。

而基於數位貨幣的去中心化鞅交易網路,以基於 ERC20 開發的 NESTtoken交易的標的為鏈上的數位資產,所有交易者都直接和一個無限供給的賣方(ILM, Infinite Liquidity Maker) 交易,這個賣方就是 NEST 合約本身。買入的數位資產進入合約(銷毀),結算的數位資產通過合約即時增發出來。R3PO 認為基於鞅交易網的永續期貨交易平台 NESTFi 有希望代表 NEST 發展成新一代交易網路的新範式代表。

根據 Defilama 的統計,NESTFi 目前已經在去中心化衍生品中排到第 6 位,僅次於 Gains Network 和 ApolloX。

NESTFi 能否改善 DeFi 痛點

NESTFi 能否改善 DeFi 痛點

- 鏈上應用的最關鍵或者最痛點是流動性,為了解決流動性問題,之前的 DeFi 嘗試了傳統觀念的 order book 和 AMM 模型,但這些模型都不是理想的解決方案,並且無法將所有金融服務納入到同一個協議並共用同一個流動性,造成資源的浪費和效能的低下。

- 風險匹配機製不完善,無論 AMM 也好,資金池也好,其解決流動性問題的方法都是以犧牲了賣方的靈活性為代價的:即賣方需要把自己的交易策略固定下來並承擔外部市場的波動,一旦價格有利於賣方,買方可能選擇退出交易,一旦存在套利,買方便蜂擁而至,整個過程賣方沒有任何選擇權,只能寄希望於挖礦的補貼和大數規則下的傭金或利率均衡。

- 資金使用效率低: LP 設計雖說暫時緩解了鏈上流動性的匱乏,但長期來看存在以下問題:首先是資金的大量占用導致資源浪費,鏈上如此眾多的 TVL 卻只支持了少量的交易,而且大部分 TVL 還是衝著流動性挖礦而來;其次是核心變量,如價格、利率等和池子的規模有關,一方面容易被套利,另一方面在池子規模不夠的情況下,交易和借貸很難開展。而且,不同產品的 TVL 不能共用,導致所謂的組合性也只是形式上的組合,而不是流動性的共享。

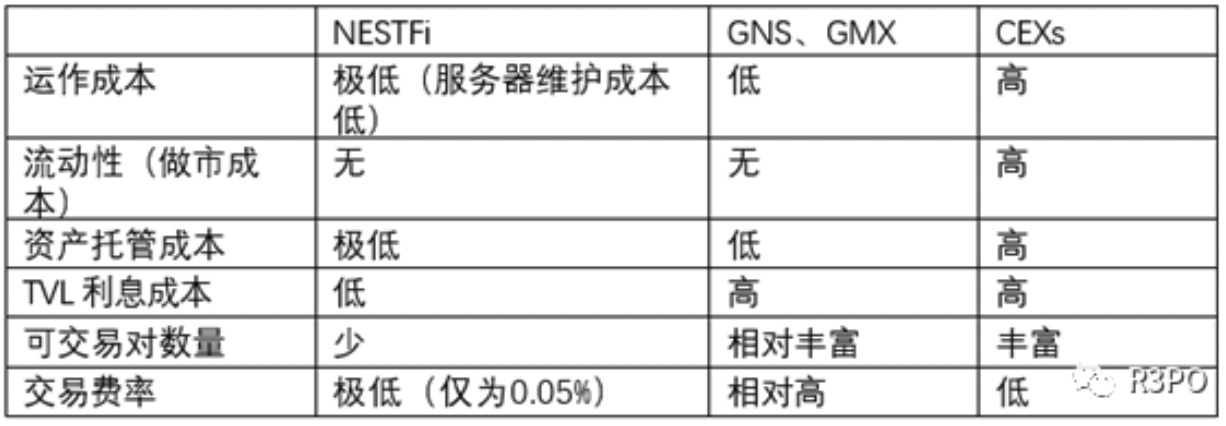

而從整體上看,NESTFi 的鞅網路與其他去中心化永續合約以及中心化交易所具備了如下差異:

而從整體上看,NESTFi 的鞅網路與其他去中心化永續合約以及中心化交易所具備了如下差異:

- 無限供給:只要手上有 NEST,就不必擔心因為缺少市場流動性而難以交易,交易者需要的任何基於鞅資訊流的交易都可以得到滿足,因此其供應是不會因為交易對手而受規模限制的。

- 便捷跟單:NEST 去中心化交易所的 copy trading 功能,是比中心化交易所更有優勢的,用戶可以直接點擊跟單鏈接,實現幾乎一鍵開單

- 無 LP 成本,風險共擔:所有持有 NEST 的人一起來承擔 NEST 供給減少和增加的風險和收益,交易者直接與協議做交易,這也正好是區塊鏈及分布式網路的特徵。而在傳統市場網路裡,風險管理主要依靠做市商對衝,把風險轉嫁給市場,這樣的對衝的成本往往非常高。

NEST 預言機

NEST 預言機

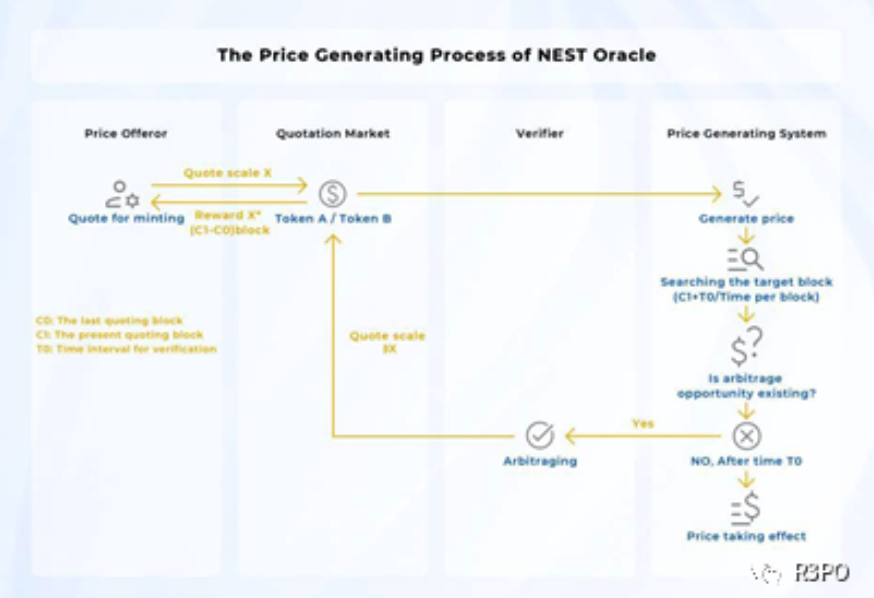

NestFi 永續合約交易所依賴於 NEST Oracle 報價:NEST 預言機 Price Model 給定鏈外一個價格流,如何設計一個去中心化博弈,使得該博弈均衡能輸出一個價格流,並保證該價格流與鏈外價格流偏差儘可能小。NEST 預言機通過報價挖礦、雙向期權、驗證周期、價格鏈及 β 係數等模塊解決了這一問題。NEST 提供的價格序列,並不改變資產價格的分布,而是接近一種離散的取樣模型,這是由去中心化博弈的結構決定的,報價偏差和報價密度取決於套利市場的深度和 NEST token 的價格。總體來說,NEST 提供了一個有效的去中心化預言機,保持了價格的基本性狀。

NEST 預言機是完全開放的博弈網絡,理論上可以提供一切價格資訊流,但從整個網絡的安全性來說,用於鞅函數的價格資訊流依然會被約束在少量市場較為有效的去中心化資產上,比如 BTC / ETH。

NEST 預言機是完全開放的博弈網絡,理論上可以提供一切價格資訊流,但從整個網絡的安全性來說,用於鞅函數的價格資訊流依然會被約束在少量市場較為有效的去中心化資產上,比如 BTC / ETH。

未來發展方向

- 擴展 U 本位交易功能:在 NEST 流動性更大的時候,可以引入 NEST / USD預言機,從而將交易對標的資產從 X 個 nest 變成 X 個 USD 的 nest,這樣能滿足許多試圖基於法幣本位建立對沖倉位的需求。

- 探索多交易對可能性:除了 NEST 作為鞅網路的原生價值單位外,我們還可以引入 PUSD,PETH,PBTC 等 USD / ETH / BTC 的等價資產作為鞅交換的價值單位,這樣整個網路的應用將更為廣闊。

- 擴展除永續合約 DEX 以外其他的應用場景:一些基於隨機性的基礎設計遊戲如抽簽、道具合成、彩券、博弈類遊戲,可以直接採用 NEST 提供可以解決確定性數學關係、概率關係、隨機過的鞅函數,換句話說,也可以直接以 NEST 為交易對手方,資產以 NEST 定價,拓展更多的 NEST 使用場景和消耗途徑。

總結

NestFi 提供了一種全新的範式:將金融產品理解成基本折現函數的程式碼,其成本便是調用該函數的費用,這和 EVM 很類似,不同的是,折現的經濟關係是內生的。這種新的範式可以覆蓋幾乎所有的金融產品(服務),並且隨時可以買入並無限流動性結算,這裡不需要做市商,不需要保證金,不需要 margin call,不用擔心無法結算。只要 Nest 的流動性足夠,還原傳統金融市場也是極其簡單的事情,其功能將十分強大。而且,由於發行和結算這樣的困難問題得到解決,傳統衍生品交易所即可專注於二級市場,從而極大降低其成本。

風險提示

- 鞅交易本質上是一種新的交易範式,可能尚未被廣泛採用,或者還未被證明是有效的。因此,對於鞅交易的具體細節和實際應用,需要進一步研究和評估。

- 在用戶的層面來講,NestFi 的可開杠杆倍數,使用幣種,可交易對數量,交易費率等並不占優勢,雖然無任何 LP 成本,但同樣意味著無法吸引用戶質押任何資產,在 NEST 的普及有一定限制。

📍相關報導📍

富爸爸:Fed加息害死股票 債券 房地產!下個崩盤的是「千兆美元」的衍生品市場

NESTFi 能否改善 DeFi 痛點

NESTFi 能否改善 DeFi 痛點 NEST 預言機

NEST 預言機