NFT 市場過去都致力於解決「流動性不足」的問題,如今能槓桿做多 / 做空 NFT 的永續合約平台 nftperp 出現了,本文將重點說明 nftperp 的交易機制、NFT 永續合約可以解決當前市場的哪些問題,以及 NFT 永續合約市場的前景和挑戰。

(前情提要:展望2023:加密貨幣產業能否觸底反彈?衍生品、NFT、Gamefi… )

(背景補充:NFT流動性解決方案|ShardingDAO, Unicly, Alchemy : 如何用衍生品將 NFT 抵押生成 ERC20? )

一直以來,NFT 市場都在致力於解決「流動性不足」的問題,從 NFT 的估值定價、撮合方式等方面切入,許多優秀的產品和創新機制不斷出現推進了 NFT 金融化的持續發展。一個健康的金融市場需要讓市場參與者能隨時扮演多空雙方的角色,以實現對沖交易風險、增加獲利機會、豐富交易策略等目的。然而,NFT 交易者目前只能對 NFT 現貨執行低買高賣的策略獲利,交易方式十分單一,NFT 交易者有槓桿做多 / 做空 NFT 的需求,藍籌 NFT 價格高昂,散戶想參與交易卻有心無力。針對這些問題,人們期待從傳統金融市場和 DeFi 市場中找到的 NFT 衍生品交易答案。

傳統金融期貨市場曾有個固有的局限,那就是它有結算日期且槓桿交易能力有限,不能適應這個 724 小時交易的加密市場。於是,BitMEX 在 2016 年 5 月 13 日推出了永續合約,採用了創新的資金費率調控現貨與合約的價格盡可能保持一致,解鎖了使用高達百倍槓桿的進行做多 / 做空的機會。它的橫空出世永遠的改變了加密貨幣及整個金融領域。

事實上,有不少 NFTFi 創新的靈感來自於 DeFi :例如,第一個 NFT AMM 項目 sudoswap 參考了uniswap v3 AMM 的集中流動性方案,點對池借貸協議龍頭則參考了借貸協議 Aave。

有了 DeFi 市場的永續合約作為參考,能槓桿做多 / 做空 NFT 的永續合約平台 nftperp 來了。

nftperp 簡介

nftperp 是什麼?

見名知意,nftperp 是一個針對 NFT 的永續合約去中心化交易所:

見名知意,nftperp 是一個針對 NFT 的永續合約去中心化交易所:

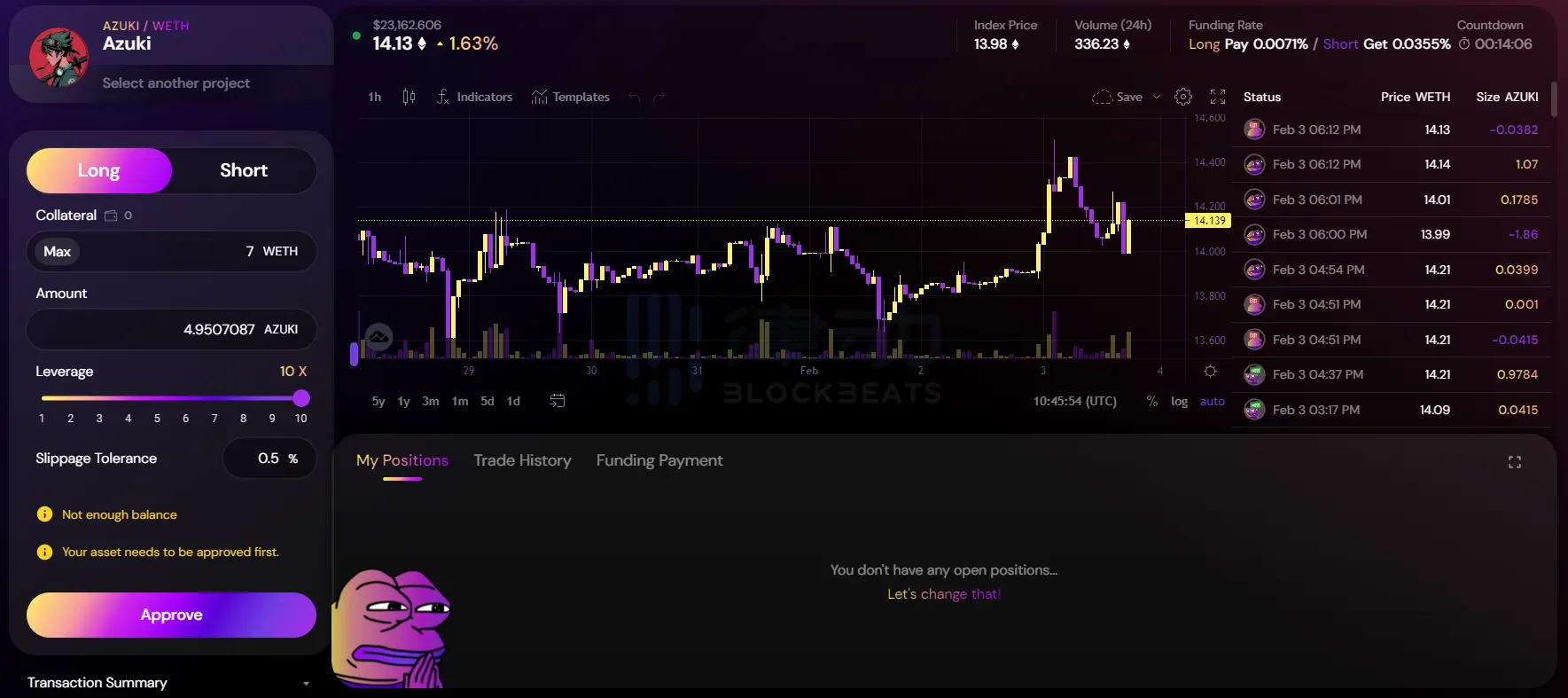

- 建立在 Arbitrum 上

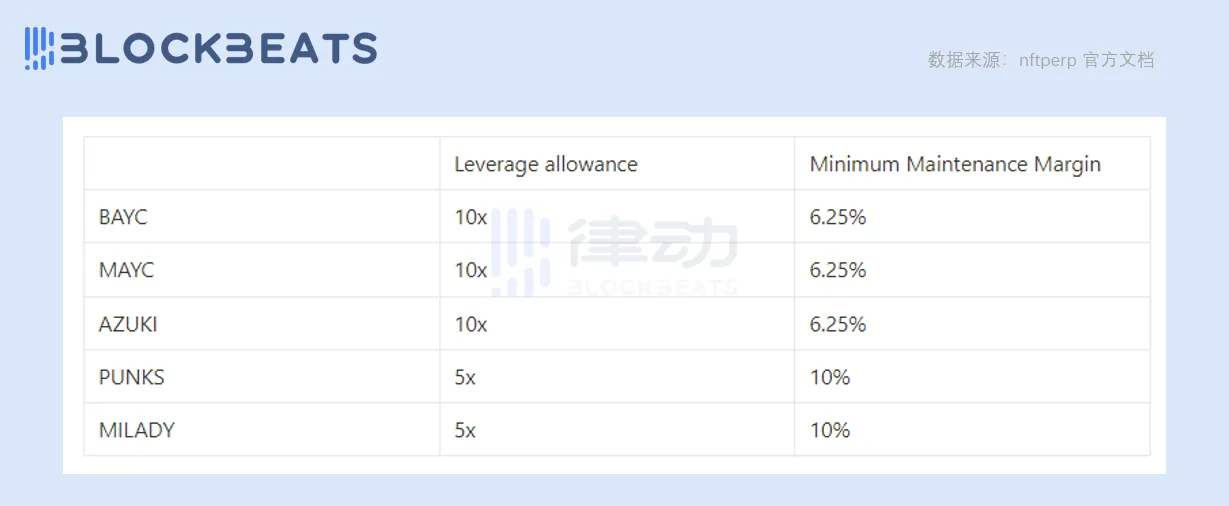

- 用戶以 ETH 作為抵押品可以對 BAYC、CryptoPunk 等藍籌 NFT 項目以最高 10 倍的槓桿進行永續合約交易

- 協議在藍籌 NFT 的地板價基礎上使用 NFT 價格評估協議 Upshot 集成 Chainlink 預言機饋送鏈上即時 NFT 價格數據

- 不需要真實的流動性提供者,也不使用訂單簿,而是改進了由 Perpetual Protocol 首創 vAMM(虛擬自動做市商)機制來撮合 NFT 永續合約交易

團隊及融資資訊

目前公佈的團隊信息較少,僅知悉團隊創辦人是 Joseph Liu。另外有多位投資分析師和研究員 Mckenna、Nick Chong、Ben Roy 和 Ben Lakoff 作為團隊顧問。

目前公佈的團隊信息較少,僅知悉團隊創辦人是 Joseph Liu。另外有多位投資分析師和研究員 Mckenna、Nick Chong、Ben Roy 和 Ben Lakoff 作為團隊顧問。

11 月25 日,NFT 永續合約交易平台 nftperp 宣布以 1700 萬美元估值完成 170 萬美元種子輪融資,本輪融資由Dialectic、Maven 11、Flow Ventures、DCV Capital、Gagra Ventures、AscendEX Ventures、Perridon Ventures、Caballeros Capital、Cogitent Ventures、Nothing Research、Apollo Capital、Tykhe Block Ventures、OP Crypto 等機構參投。

11 月25 日,NFT 永續合約交易平台 nftperp 宣布以 1700 萬美元估值完成 170 萬美元種子輪融資,本輪融資由Dialectic、Maven 11、Flow Ventures、DCV Capital、Gagra Ventures、AscendEX Ventures、Perridon Ventures、Caballeros Capital、Cogitent Ventures、Nothing Research、Apollo Capital、Tykhe Block Ventures、OP Crypto 等機構參投。

平台使用情況

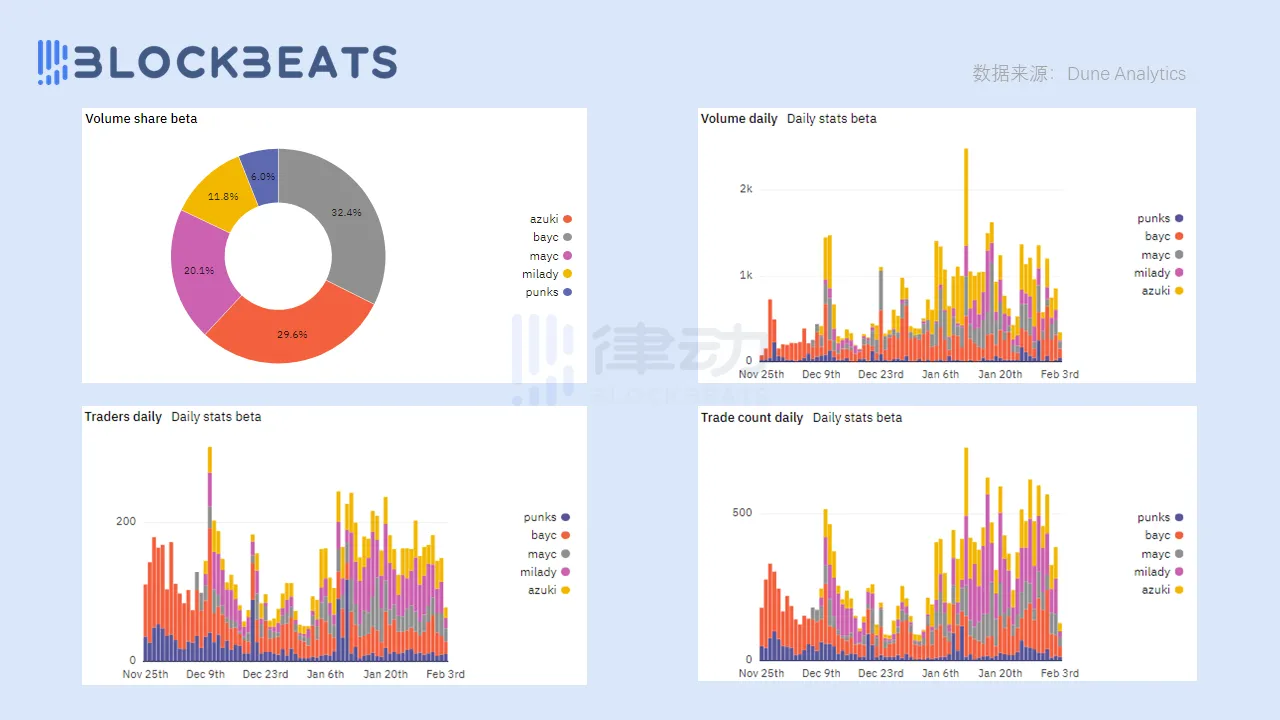

2022 年 11 月 25 日 nftperp 啟動了 beta 主網,根據 Dune Analytics 數據,截止發文該平台:

2022 年 11 月 25 日 nftperp 啟動了 beta 主網,根據 Dune Analytics 數據,截止發文該平台:

- 累積交易量超過了 7000 萬美元

- 有 1,381 位用戶進行了共計 21,150 次交易

- 目前平台僅支持對 BAYC、Azuki、MAYC、CryptoPunks、Milady 五個系列進行永續合約交易

- 交易量最大的 NFT 系列是 Bored Ape Yacht Club,佔 32.4% 的份額,其次是 Azuki,佔 29.6% 的份額

路線圖

根據官方路線圖顯示,2023 年後續的計劃有:

根據官方路線圖顯示,2023 年後續的計劃有:

- V1 公開主網上線

- Mafia Nuts 集合發售

- L2 解決方案重新評估

- nftperp 代幣分發

- NFT 指數衍生品

- 無需許可的市場

- 結構性產品發布等等

nftperp 的交易機制

使用 vAMM 撮合交易

原始的靜態 vAMM

2018 年,去中心化永續交易平台 Perpetual Protocol 推出了 vAMM(Virtual Automated Market Makers,虛擬自動做市商)機制。

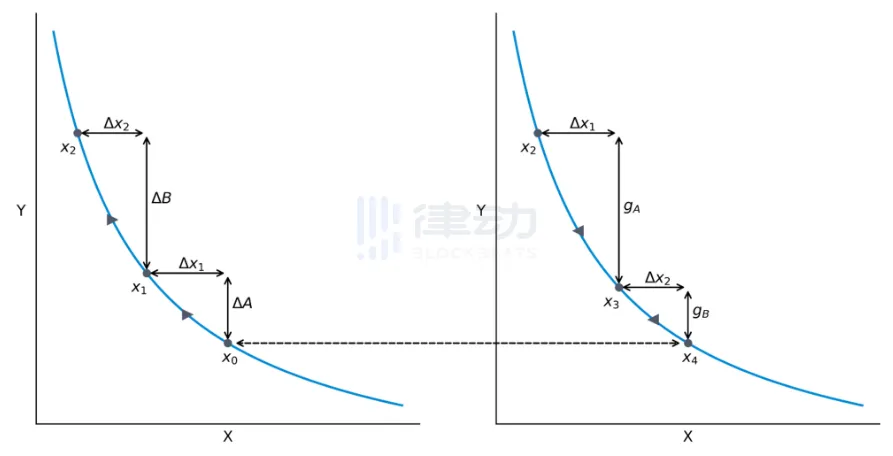

與普通的 AMM 相同,vAMM 也是採用了x * y = k 進行自動價格發現,不同的是 vAMM 不需要真實的流動性提供者,用戶將真實資產作為抵押品存入智能合約金庫後會鑄造虛擬資產,然後按照 x * y = k 在流動性池內交易和報價,由此也提供了做空和槓桿交易的功能,且避免了無常損失。

vAMM 作為一個獨立的結算市場,所有的利潤和虧損直接在擔保金庫中結算,即一個交易者在 vAMM 的盈利就是其他交易者的虧損。

然而原始的靜態 vAMM 在單邊行情會發生問題:假如在牛市時現貨價格暴漲,要將合約價格與現貨價格保持一致,需要建立大量的多頭頭寸,因而資金費率很可能是需要支付給多頭持有者的,空頭沒有動機激勵去支付這些資金費率,即資金費率造成了多空利益失衡,價格也會遠遠偏離聯合曲線,此時協議會面臨系統性風險。

為了解決這個問題,Perpetual Protocol v2 整合了 vAMM 機制與 Uniswap v3 的集中流動性,同時提供 PERP 流動性激勵和上線限價單功能。Solana 的永續合約協議 Drift 則是在其基礎上通過「重新掛鉤」和「調整流動性」開發了Dynamic vAMM。

nftperp 引入了動態 vAMM

nftperp 便是藉鑑了 Drift 的這個動態 vAMM,採用了 DVL(Dynamic Virtual Liquidity,動態虛擬流動性),使得 x * y = k 等式中的虛擬資產 x 和 y 可以根據以下兩種情況動態調整(參考 nftperp 文檔):

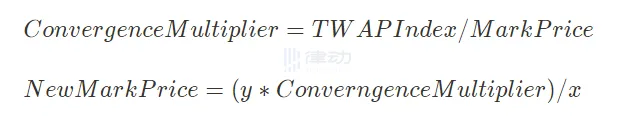

- 收斂事件:當永續合約價格偏離預言機價格超過 5% 持續 8 小時以上時,認定發生了收斂事件。系統將採用以下公式調整 y 值來與預言機價格匹配。一旦觸發收斂事件,虛擬流動性就會重置到聯合曲線的中心。

此外,nftperp 目前無限期提供收斂獎勵,當 vAMM 價格與指數價格偏離超過 2.5% 時,用 $vNFTP 激勵用戶縮小價格偏離,收斂獎勵根據收斂交易(開倉時間超過30 分鐘)的名義價值分配。

- 流動性因子 k 的動態擴張 / 收縮:由於協議不能預測平台的多 / 空頭持倉,因此動態的 k 至關重要。k 表示虛擬流動性的深度。k 越大,交易執行時的滑點越小。只要 k 擴張 / 收縮的過程不影響 x 和 y 之間的比率,該協議就可以承受任何市場條件(高持倉量與低持倉量)。

通過以上模型,nftperp 確保價格始終在 vAMM 流動性最深的曲線部分交易,可用虛擬流動性與交易需求相對應,使得交易者獲得最佳滑點和可用流動性。

另外,為了保證 nftperp vAMM 在非正常行情中仍保持高可用性,還進行了以下兩項優化:

- 動態資金費率:標準資金費率會考慮頭寸規模、合約標記價格和預言機價格,而 nftperp 會考慮多頭和空頭之間的總比率,以更好地平衡未平倉合約。另外,資金費率每小時更新一次,以確保合約價格不會太偏離 NFT 交易市場地板價。

- 波動限制:為每個區塊的合約價格設定了±2% 的變化限制,以保護協議免受閃電貸攻擊和高波動期間保險基金流失的操縱。Drift v1 經歷過這種情形,LUNA 價格的大幅波動導致系統內未實現的損失和收益不平衡,並且超額收益可以不受限制地從保險基金中提取

使用穩健防篡改的「真實地板價」定價

根據 nftperp 官方文檔說明,由於 NFT 的非同質化特性,使得 NFT 定價/估值非常困難。在當前 NFT 相關的協議中,大多數都是採用地板價作為定價 / 估值指標。

然而,直接採用NFT 的地板價作為預言機的餵價數據會產生一些問題:

- 價格操縱

- 單一 NFT 掛單(成為地板價)並不能代表該 NFT 系列的廣泛共識

- 最低售價僅代表賣方而不是公允價格(出價和要價都認同的價格)

其中,價格操縱是最顯而易見的問題,即使是單價高昂的 BAYC 等藍籌 NFT 也無法倖免於難。例如,去年 11 月,BAYC 的第 7 大持倉者Franklin曾「操控」地板價來引發 BendDAO 觸發拍賣清算實現他的「砸盤套利」策略。(可參考《BAYC 大崩盤:一夫當關,萬夫清算》一文)

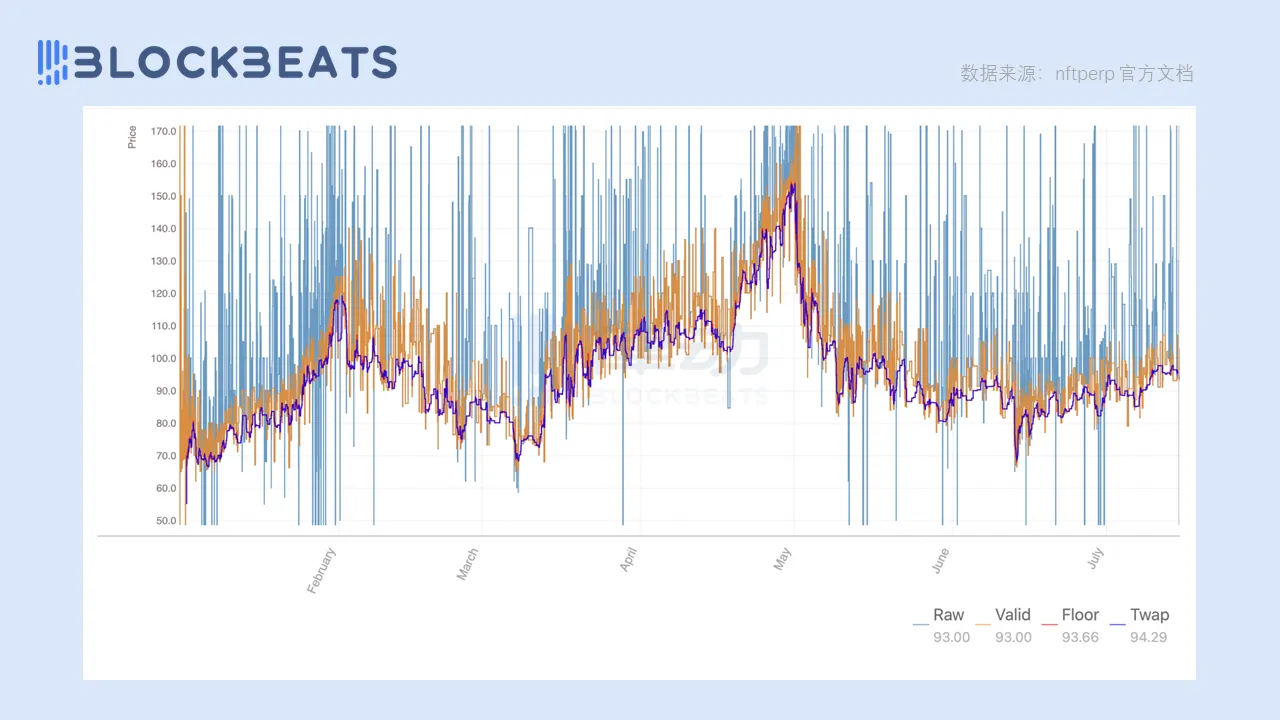

參考DropsDAO NFT 預言機模型,nftperp 使用NFT 價格評估協議Upshot 集成Chainlink 預言機數據,最終計算出穩健防篡改的「真實地板價」(True Floor Price)饋送給平台使用。

計算方法:

- 收集和解析:對頂級NFT 市場上的鏈上/鏈下NFT 交易事件進行收集和解析

- 檢測數據合格性:根據交易事件類型、Token ID 和清洗交易檢測確定數據是否合格

- 過濾異常數據:使用統計方法和波動性評分過濾極端異常值和可能的異常值

- 計算:使用時間加權平均價格算法對過濾後的數據進行計算,得出「真實地板價」

「真實地板價」計算中涉及的數據是通過nftperp 運營的預言機從Opensea、LooksRare 和X2Y2 的API 中提取的交易數據。每次發生合格的公開交易時都會更新計算出的價格,確保價格是最新的,同時保護用戶免受價格操縱。這個過程已經在真實的藍籌NFT 交易數據集上進行了回溯測試,以證明其有效性,如下圖所示。

當交易員建立槓桿倉位時,他們利用抵押品從協議中借入資金,買賣資產。當市場朝著他們不利的方向變化,該交易員倉位的價值與最初抵押品的價值接近到某一閾值時,協議將會對該倉位進行清算,以維持其償付能力。

當該交易員的倉位價值對他們不利時,他們的損失將轉向他們的保證金,即初始抵品。該協議現在面臨風險,價格的突然變動可能使交易員的頭寸價值低於最初的抵押品。當交易員頭寸的價值與最初抵押品的價值過於接近時,協議將對該倉位進行清算,以維持其償付能力。

nftperp 採用了傳統的 Keeper bots 清算機制,在清算時賺取名倉為規模的1.25%,其餘部分進入協議的保險基金。

保險基金用於確保協議對壞賬的償付能力,基金池中的資金由清算和交易費收入(協議0.15% 的交易手續費)組成。保險基金的規模會隨著協議的採用而增長,在未來將能夠允許償付更多的未平倉合約。

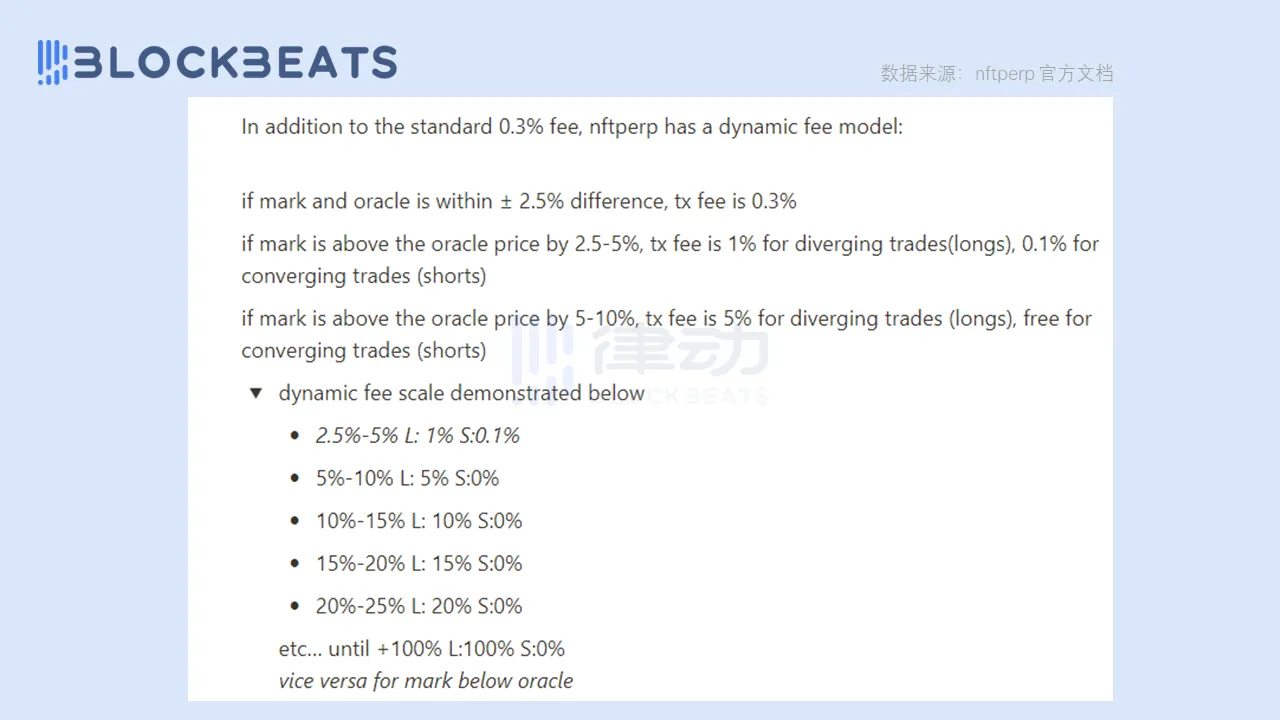

協議的基本交易費用設定為0.3%,但這個數位也會隨著標記價格的偏差而動態調整,以激勵空頭和多頭之間的平衡。費用調整機制如上圖所示。官方文檔中也提到代幣質押者將獲得一部分交易費用,但目前尚未公佈信息。

NFT 永續合約可以解決當下NFT 市場的哪些問題?

當前NFT 市場的缺陷:

- 無法對沖風險

- 大多數人無法購買昂貴的藍籌NFT

- 沒有簡單且資本效率高的方法來進行槓桿交易

- 二級市場的手續費和版稅減少了交易者的利潤

針對這些問題,nftperp 提供了七個具體場景的解決方案。

(參考官方《nftperp 用例——填補NFT 金融中的空白》一文)

1. 對沖自己的 NFT 倉位

持有NFT 即持有現貨,在NFT 的價格上漲後許多交易員 / 收藏者想在繼續持有的同時對沖潛在下跌的風險。在這種情況下,可以選擇開一個空頭倉位,風險倉位等於被對沖的 NFT 價格。這種對沖策略有助於在保留 NFT 所有權的同時保護收益,因此持有者仍然可以獲得所有相關的好處,例如白名單機會、空投機會和社群訪問權。

2. 買不起昂貴的NFT

眾所周知,藍籌NFT 價格高昂,nftperp 降低了進入門檻,可以實現以低至1 美元的抵押品在 Punks、BAYC、MAYC、Squiggles、Azuki 和 Moonbirds 上創建倉位。

這種靈活性不僅會迎合現有的 NFT 交易者,而且還會使 NFT 交易的入門對於用戶更加友好,這對於未來 NFT 被大規模採用來說意義重大。

3. 擴大利潤空間與提高交易流動性

例如,當一名交易員購買的 BAYC 從 70 ETH 上漲至 75 ETH,此時有 5 ETH 的浮盈,他決定獲利了結。然而在扣除了 OpenSea 的2.5% 手續費+ BAYC 的2.5% 版稅+ Gas Fee 以後,利潤僅剩不到 2 ETH。nftperp 認為平台和項目方的層層加碼不僅減少了交易者的利潤,還降低了 NFT 市場的流動性。

Nftperp 為優化交易利潤提供了一個更好的選擇,開倉 / 平倉的基本費用設置為0.3%。為了激勵空頭和多頭之間的平衡,該費用確實會根據未平倉量進行調整,但要達到接近 OpenSea 水平的費用需要極端的情況。此外,該協議基於 Arbitrum,它的 Gas Fee 比以太坊低得多。

除了較低的費用之外,永續合約比 NFT 現貨更具流動性。因為無需找到出售的 NFT 的特定買家,nftperp 上的倉位可以隨時了結。金融市場流動性為王,尤其是對於機構交易而言,但這些好處同樣適用於所有交易者。

4. Degen 和高級交易者的槓桿

槓桿是一個強大的工具,nftperp 提供高達 10 倍的多頭和空頭槓桿,但這會放大所有收益和損失。因此,通常槓桿的使用需要 NFT 市場動態方面的專業知識和所交易特定 NFT 集合的催化劑。對於具有較高風險承受能力或對某項交易有強烈信念的交易者,槓桿可以提供更高的資本效率。

5. Delta 中性流動性挖礦策略

BendDAO 和Jpeg’d 等 NFT 抵押借貸協議允許用戶將他們的 NFT 存入金庫以藉出資金。用戶可以將這些借出的資金帶入更廣泛的 DeFi 生態系統中以賺取收益,在獲利後償還貸款以取回存入的 NFT。借款人面臨的主要風險是,如果 NFT 的價值下降並將其抵押率降低到某個閾值以下,則其 NFT 將被清算。這種情況下,空頭對沖將成為有用的工具。在存入的 NFT 損失價值的情況下,空頭將獲利,為存款人提供額外的資本來償還足夠的貸款並避免清算。

6. 與期權交易風險的對沖

期權可以作為另一種形式的 NFT 金融衍生品。持有人的另一種常見的下行保護策略是購買看跌期權,授予他們在設定時間段內以預定價格出售NFT 的權利。交易看跌期權的賣方承擔了這種下行風險,以換取買方支付的期權費形式的收益。為了使用 nftperp 對沖這種風險,看跌期權賣方將在同一 NFT 集合上做空,以在期權被行使時保護他們。反之亦然。

可以參考最近 nftperp 與NFT 期權協議 Hook Protocol 關於 Delta 中性的合作內容。

7. 做市商對沖

NFT 做市商和NFT AMM 的用戶也可以從對沖中受益。隨著 Sudoswap 等平台將基於流動性池的交易引入 NFT 市場,流動性提供者現在可以將他們的 NFT / FT 存入這些池中,並指定他們對買入 / 賣出 NFT 的出價 / 要價。然後,交易者可以在池中買賣 NFT,價格由池的聯合曲線決定。

當LP 可以通過 nftperp 進行對沖時,買賣價差應該會收緊,因為在價格下跌的情況下,投標人可以通過做空來減少下行風險。這將改善池內的流動性,並可能提高交易者的資金利用率。

NFT 永續合約的市場有多大

先看看加密貨幣衍生品市場的情況

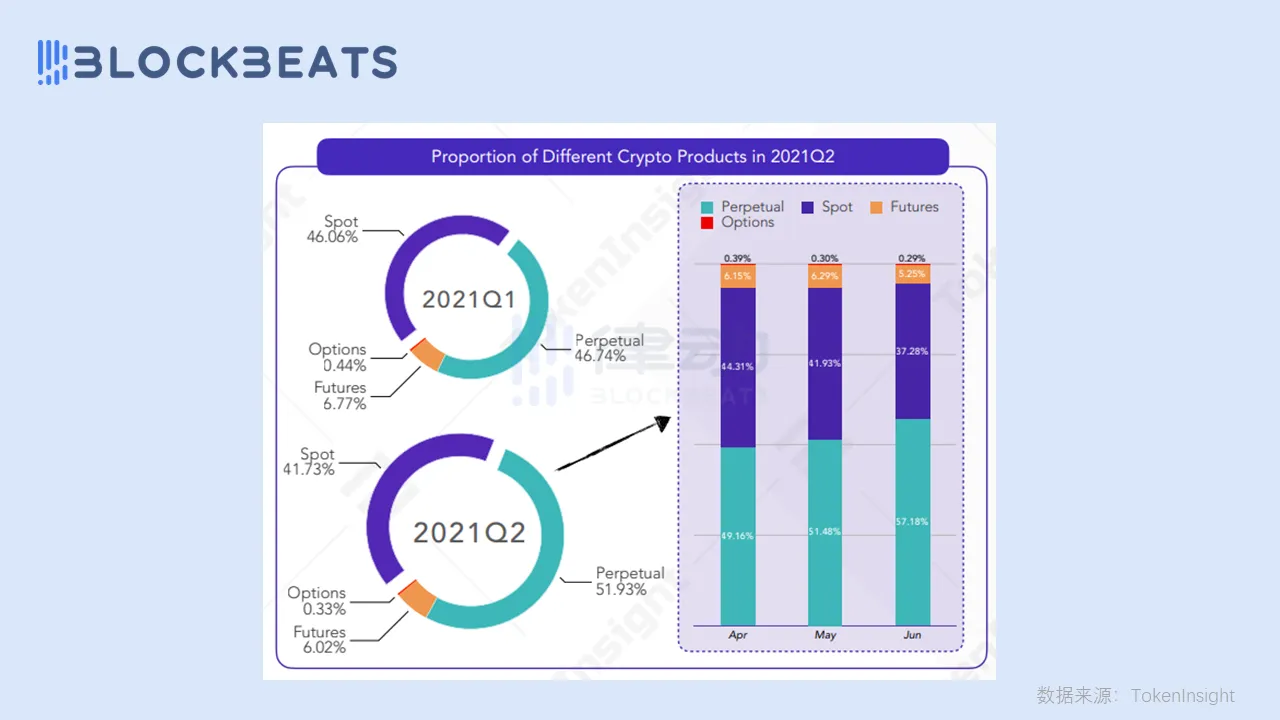

與傳統金融市場一致的是,加密市場的衍生品交易的市場規模要大於現貨交易。根據TokenInsight,21 年Q2 永續合約單項的的交易量為19 兆美元,相當於每天的交易量超過2000 億美元,已經超越了現貨。若加密貨幣的總市值在5 年內達到10 兆美元,伴隨的衍生品交易量可能會達到70-100 兆美元。

與傳統金融市場一致的是,加密市場的衍生品交易的市場規模要大於現貨交易。根據TokenInsight,21 年Q2 永續合約單項的的交易量為19 兆美元,相當於每天的交易量超過2000 億美元,已經超越了現貨。若加密貨幣的總市值在5 年內達到10 兆美元,伴隨的衍生品交易量可能會達到70-100 兆美元。

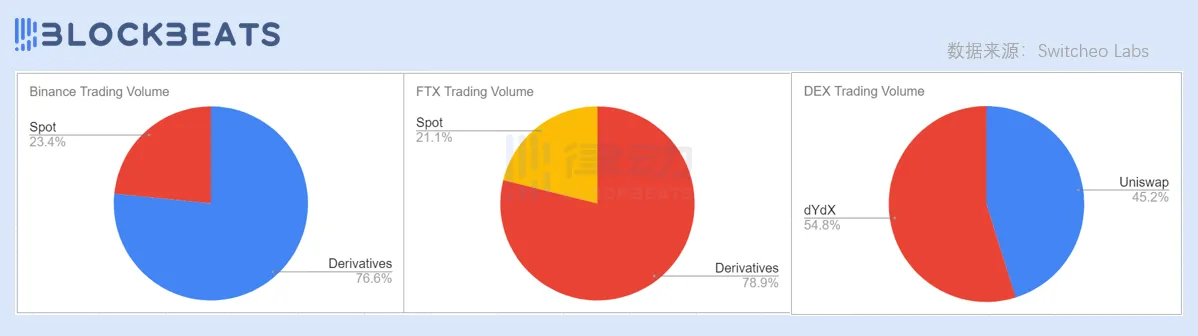

根據Switcheo Labs 數據顯示,中心化交易所的加密貨幣衍生品交易平均佔加密貨幣總交易量的69%。例如,Binance 每日交易量的76.6% 來自衍生品(646.5 億美元中的495.2 億美元),而FTX 產生每日衍生品交易量的78.9%(78.8 億美元中的62.2 億美元)。

根據Switcheo Labs 數據顯示,中心化交易所的加密貨幣衍生品交易平均佔加密貨幣總交易量的69%。例如,Binance 每日交易量的76.6% 來自衍生品(646.5 億美元中的495.2 億美元),而FTX 產生每日衍生品交易量的78.9%(78.8 億美元中的62.2 億美元)。

在去中心化交易所方面,讓我們比較一下Uniswap 和dYdX 的交易量,因為它們是該領域最大的現貨和衍生品市場。Uniswap 的日交易量為10.9 億美元,而dYdX 的衍生品平均日交易量為13.3 億美元。這分別達到45.2% 和54.8%。

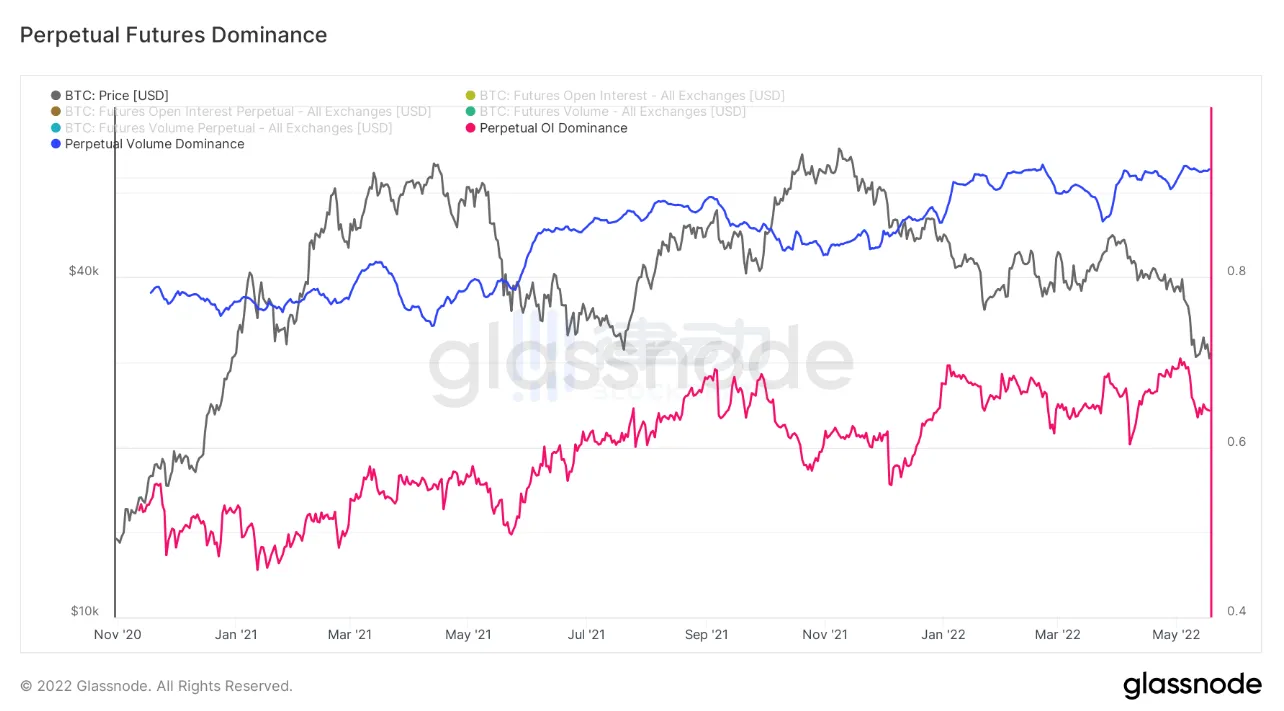

Bloomberg 此前也曾報導,BTC 永續合約的交易量佔期貨交易總交易量的93%。

Bloomberg 此前也曾報導,BTC 永續合約的交易量佔期貨交易總交易量的93%。

由此可見,無論是傳統金融市場、加密市場的中心化交易所還是去中心化交易所,衍生品交易市場規模都要大於現貨交易。而永續合約作為加密市場首創且獨有的衍生品市場,相較於其他金融產品有著巨大的交易靈活性,備受市場青睞。

預估 NFT 永續市場規模

根據DappRadar 數據,最近一個月交易量最大的NFT 平台是Blur,總交易量為4.42 億美元,日均交易量為1473 萬美元。通過對比頭部NFT 現貨交易平台,可以預估當nftperp 逐漸被更多交易者採用時它的市場份額。

根據Dune Analytics數據,自11 月25 日nftperp 的累積總交易量為7100 萬美元,日均交易量為101 萬美元。類比去中心化交易平台現貨交易與衍生品交易比例,保守估計nftperp 的日均交易量也可以達到最大的NFT 現貨交易平台同樣的水平。nftperp 對平台上的所有頭寸收取0.3% 的交易手續費,其中有部分收益會分給其平台代幣$NFTP 的質押者。

此外,根據NFTGO 數據,過去一年NFT 市場總交易量為170.6 億美元,日均交易量為4674 萬美元,同樣類比於加密貨幣市場,NFT 的衍生品市場潛力巨大。

NFT 永續合約市場還面臨哪些挑戰?

仍存在價格操縱的可能

任何金融市場都存在價格操縱的可能,由於NFT 市場體量偏小,現貨價格是相對容易被操縱的。現貨價格操縱發生時,價格的劇烈波動可能導致衍生品市場發生大量清算事件,協議的保險基金可能不足以償還壞賬,進而協議會面臨系統性風險。

可預見的是 NFT 衍生品市場份額會逐步增大,當從衍生品市場獲利機會大於操縱現貨市場的的成本時,價格操縱的事件就一定會發生。因此,如何規避或盡量降低這種事件發生的概率是需要預先考慮的。

vAMM、「真實地板價」機制的魯棒性、能否與資金利率配合維持系統正常運轉等方面尚待市場檢驗。

長尾NFT 資產的永續合約需求仍需被滿足

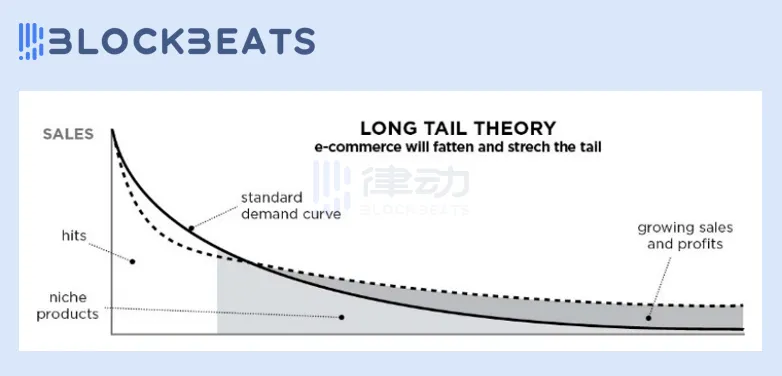

2004 年美國《連線》雜誌總編輯克里斯·安德森(Chris Anderson) 提出了著名的「長尾理論」(The long tail),認為網際網路將為利基市場賦能長尾巴,而長尾的利基市場規模甚至會超過短頭的規模經濟。

NFT 市場也有自己的「長尾」版本,就是指那些市值小、交易量低、知名度不高的NFT 項目,目前NFT 市場上有上數万個NFT 項目,然而只有少數幾個能進入前50 名,成為所謂的「藍籌」和「準藍籌」,其他的項目則構成了「長尾」。加密貨幣市場也是同樣的道理。

因此,面向NFT 和加密貨幣的長尾的利基市場的平台 / 服務在未來可能有著更大的價值空間。

參考去中心化交易平台,交易現貨的 DEX Uniswap 通過可以通過無需許可上幣為眾多長尾資產提供了流動性,但是去中心化永續合約鮮有能實現無需許可上幣功能的(CoinFLEX、Mycelium 等平台已實現),原因在於永續合約交易比現貨交易更複雜,對於撮合交易機制、鏈上響應速度、鏈上清算等方面有著更高的要求。同時,創建永續合約池的門檻高,例如去中心化永續合約協議TracerDAO(現為Mycelium)如果要部署一個Token 的永續合約池的話,需要配置很多參數:槓桿函數、更新間隔、鑄幣/燒毀費等等。

對於NFT 市場,長尾NFT 資產的永續合約需求仍在,但是能實現非藍籌的NFT 項目的借貸、衍生品交易等功能的產品遲遲未出現,這是由多個原因造成的。

以 nftperp 為例,它的「真實地板價」對於數據質量和計算方式要求很高,NFT 市場存在大量的不可靠數據(如清洗交易),這造成了它目前只適用於流動性大的藍籌NFT 系列。以 BendDAO 為例,即便是頂級藍籌BAYC 也會被大戶操縱地板價來「清算套利」,更何況是市值更小的長尾NFT 資產呢?

歸根結底,NFT 流動性差、NFT 難以估值定價等上游問題沒有得到很好的解決,制約了下游的NFTFi 產品開發,無法釋放NFT 長尾資產的潛力。

結語

著眼於DeFi、NFT 乃至整個加密領域,不斷的金融創新將市場推向了更高的水平。不同細分領域的產品之間可組合性的提高將進一步刺激市場的創新,NFT 特定的衍生產品將為市場提供更多的交易策略,新生的NFT 市場會獲得更多深度,就像期權和期貨合約在成熟的金融市場中發揮重要作用一樣。

隨著NFT 基礎設施越來越完善,相信上層的NFT 金融化進程也會不斷加快,NFT 將不只是一張小圖片,它將與NFTFi 一同成為加密領域乃至金融世界的重要組成部分。

📍相關報導📍

NFT 市場霸主之爭》一文透視 Blur 與 OpenSea 的兩場較勁