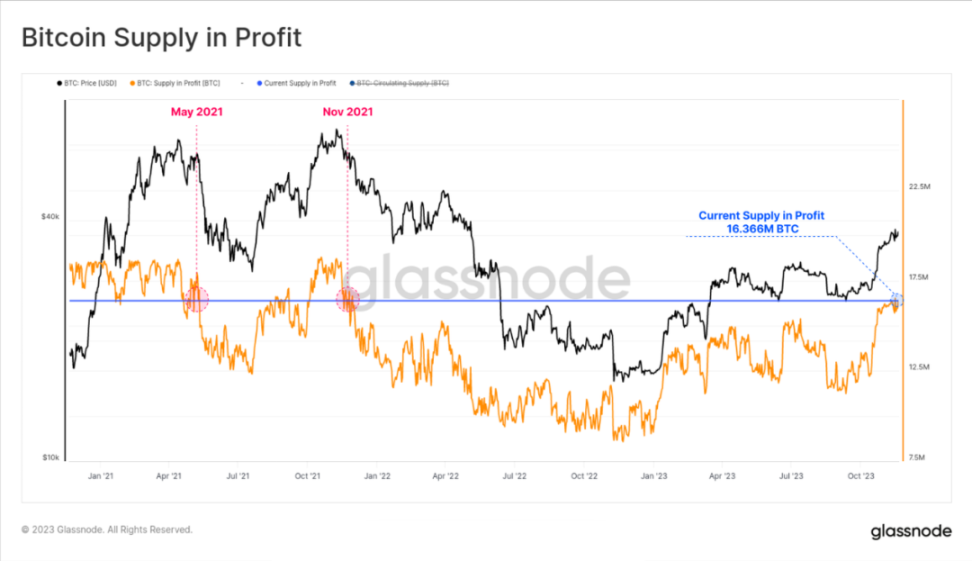

當前市場中盈利比特幣的錢包個數,已與 2021 年牛市相近。

(前情提要:M6實驗室:貝萊德ETF、市場冷卻、焦點轉移 )

(背景補充:LTP Research十月加密市場觀察: 比特幣價格、波動性和交易量激增 )

隨著比特幣市場脫離 2021 年 11 月的歷史最高點,當前盈利比特幣供應量的佔比已到達兩年前的水平。但未實現利潤總量仍然不大,因此總的來看,他們仍舊遠不足以激勵市場中的長持投資者鎖定他們的利潤。

摘要

隨著目前市場交易處於年度高點,市場上的比特幣供應中有 83.6% 的比特幣處於盈利狀態。這是 2021 年 11 月以來的最高水平,同時也接近於歷史最高水平。然而,以市場現貨價格和比特幣基礎成本之間的差值作為衡量標準,未實現利潤的規模仍然不大。

迄今為止,投資者持有的未實現利潤依舊不足以激勵長持投資者出售他們的比特幣,因此,市場上的比特幣供應仍舊整體相對緊張。

當前,比特幣依舊保持了強勁的價格走勢,當前交易價格已經接近今年以來的最高點,本週這個價格已經突破 3.79 萬美元。當前市場上共有 1,636.6 萬枚比特幣處於盈利狀態,相當於流通供應量的 83.6%。這使得這些比特幣的利潤總量達到了與 2021 年牛市高點相似的水平。

在本文中,我們將探討這種情況對於投資者的資產盈利能力意味著什麼,以及比較當前它與過往牛市狀況的異同。

全線積累

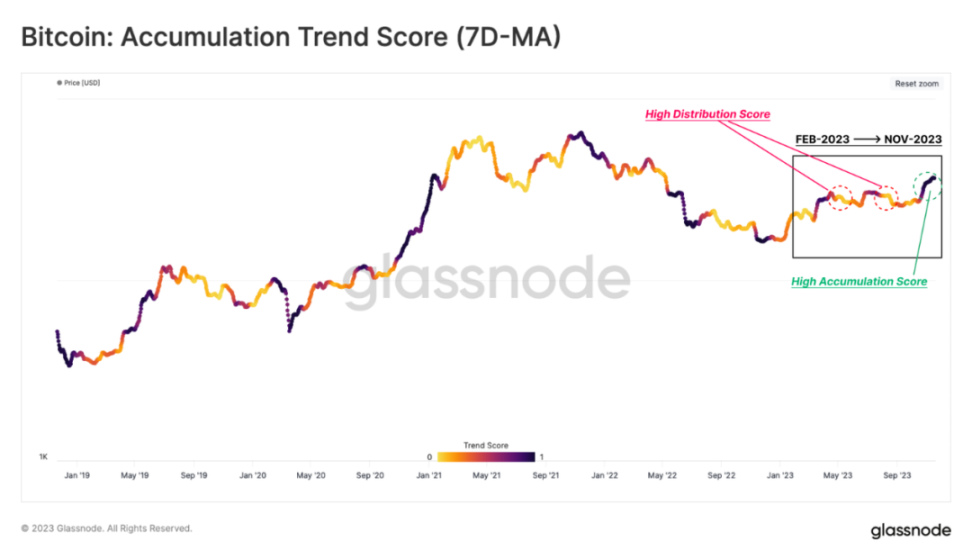

我們以投資者的積累行為作為切入點,討論鏈上錢包的餘額變化這一問題。而使用累積趨勢得分,我們可以說明最近的價格反彈為何比今年以往的其他反彈表現出更大的累積模式。

以 2023 年最初的兩次反彈不同,該指標表明在近期上漲期間,出現了強力的累積區間(下圖中深色波段),而支撐價格在過去 30 天內飆升了 39%。

在下圖中,我們使用了 7 天簡單移動平均線來平滑各個資料點之間的差異,以期改善資料的視覺化效果:

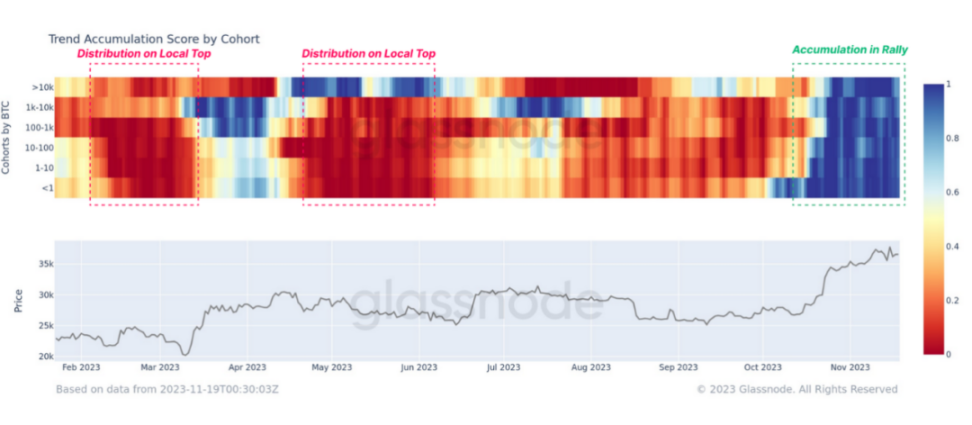

考慮到錢包的大小別有不同,因此我們可以用將不同錢包細分為不同群組的方式進行更詳細的評估。自 10 月底以來,這種趨勢發生了明顯的轉變,我們可以發現各種規模的錢包的持有量都經歷了一個大幅度的增加(下圖中藍色方塊)。

但我們同時也要看到,在 2023 年,在多個錢包群體中仍然出現了淨流出(下圖中紅色方塊),這表明不同投資者群體的行為並不一致。但不論如何,這種積累的廣泛上升意味著強勁的市場表現和對比特幣的現貨 ETF 日益樂觀的傾向正在提振投資者對上漲趨勢的信心。

有利可圖的反彈

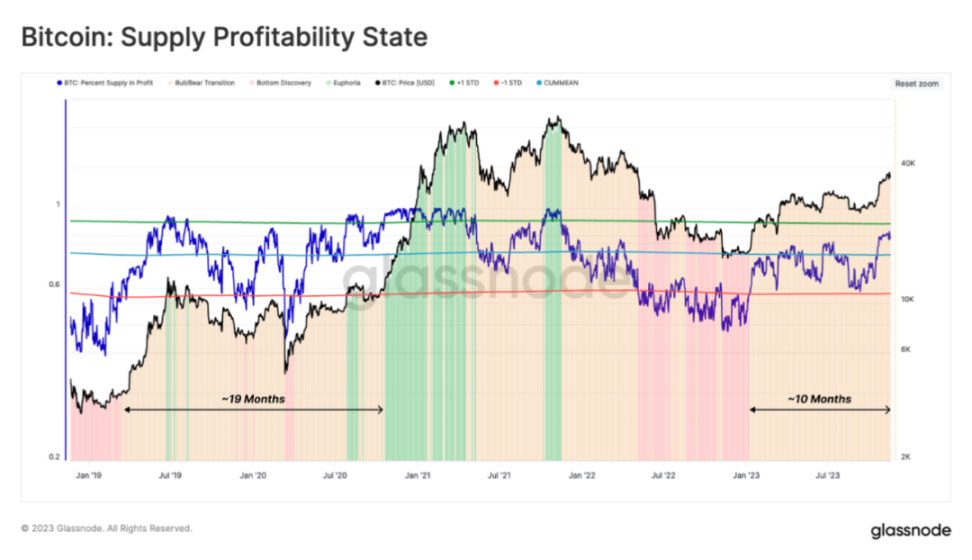

隨著價格重新觸及年度高點,當前處於盈利狀態的比特幣已經佔到整個市場供應的 83%。從統計學的角度來看,這個數值具有歷史意義,因為其早已遠高於 74% 的全時期平均值,並將在未來繼續升高至 +1 標準差(即處於盈利狀態的比特幣數量佔到市場市場總供應的 90%)。

歷史經驗告訴我們,當該指標高於高於該上限時,將與進入牛市的「欣快階段」早期的狀況相一致。

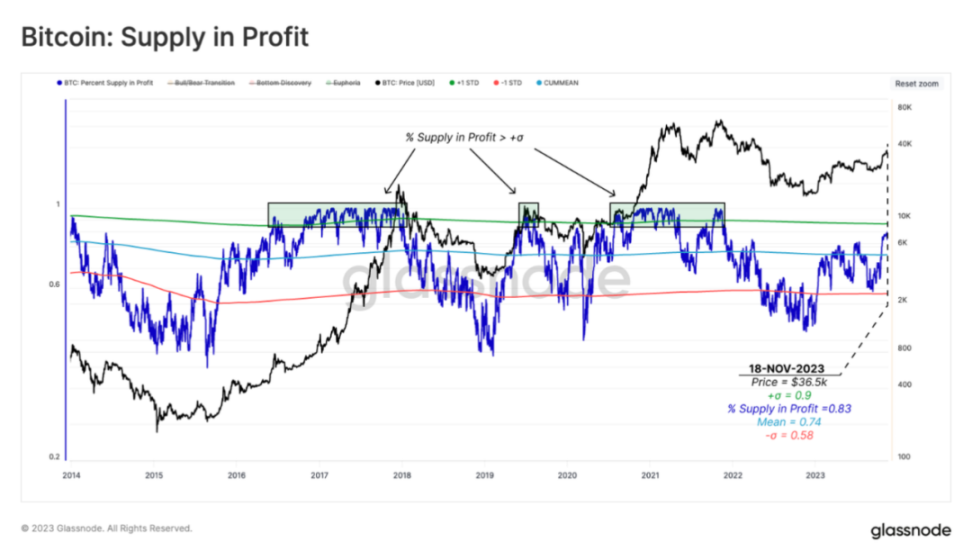

在下圖中,我們使用了 cummean (m1) 和 cumstd (m1) 函式來計算所有時間平均值和標準差範圍。

為了全面瞭解當前的供應盈利能力,下圖突出顯示了過去 5 年的三個典型週期階段:

- 底部發現(紅色):其中不到 58%(-1 標準)的流通比特幣盈利。

- 牛市 / 熊市轉變(黃色):市場正在從底部發現階段中恢復或者從欣快階段中回落,產生利潤的比特幣數量在市場供應量的 58% 和 90% 之間。

- 欣快階段(綠色):當價格達到前一個歷史最高點時,此時超過供應量 90% 的幣都在盈利(+1 標準)。

在過去的 10 個月中,市場一直處於牛市 / 熊市轉變這一階段,這意味著它正在從 2022 年的熊市中恢復過來。在 2023 年的大部分時間中,比特幣的市場交易價格都低於歷史平均水平,而其中 10 月的反彈使得價格首次高於歷史平均線。

市場容量 vs 市場規模

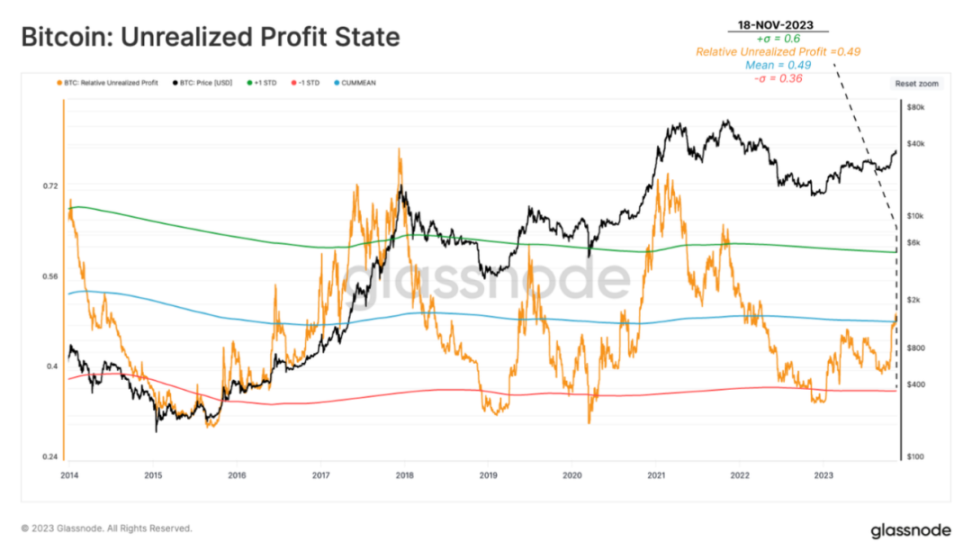

值得注意的是,上表衡量了產生利潤的持有數量 —— 毫無疑問的,這些產生利潤的供應量的現貨價格低於其基礎成本。但該概念與持有的未實現利潤的規模大小不盡相同,後者評估的是基礎成本與當前利率之間產生的增量。

在對於投資者行為的分析中,未實現利潤通常是一個更關鍵的變數,因為它與投資者部位的美元計價利潤相關。

在我們的下一張圖表中,我們將相同的均值和 ±1 標準帶應用於分析未實現利潤這一指標上。藉此我們得以直接衡量投資者持有利潤的大小。該指標顯示平均每一美元的比特幣在市場上儲存了多少利潤。

與之前的比特幣交易量指標不同,未實現利潤的規模尚未達到與大牛市階段相一致的高水平。目前其交易價格處於歷史平均水平的 49%,仍舊遠低於以往大牛市所引發的「欣快階段」中高於 60% 的極端水平。

這表明,儘管在當前的供應市場中,大多數的比特幣是盈利的,但大部分比特幣的基礎成本僅僅是略低於當前的現貨價格。

大鴻溝

另一個值得注意的現象是長持投資者和短持投資者持有的供應量之間的差距越來越大。

正如我們在之前研究報告的所提及的那樣,來自長持投資者的供應量(藍色)不斷達到歷史新高,在撰寫本文時該值已經達到 1,450 萬枚比特幣。與之相反,來自短持投資者的比特幣供應量(紅色)已下降至 230 萬枚比特幣,這個值實質上已處於歷史新低。

這種動態表明現有持有者越來越不願意放棄其持有的資產,因為他們歷來等待市場價格突破歷史新高。這可以解釋為投資者需要更高的利潤幅度以增大他們的分配壓力。

市場前路

我們現在已經確定市場盈利能力略高於統計中點。接下來,我們將探討這些工具如何根據之前的週期提供未來道路的巨集觀藍圖。

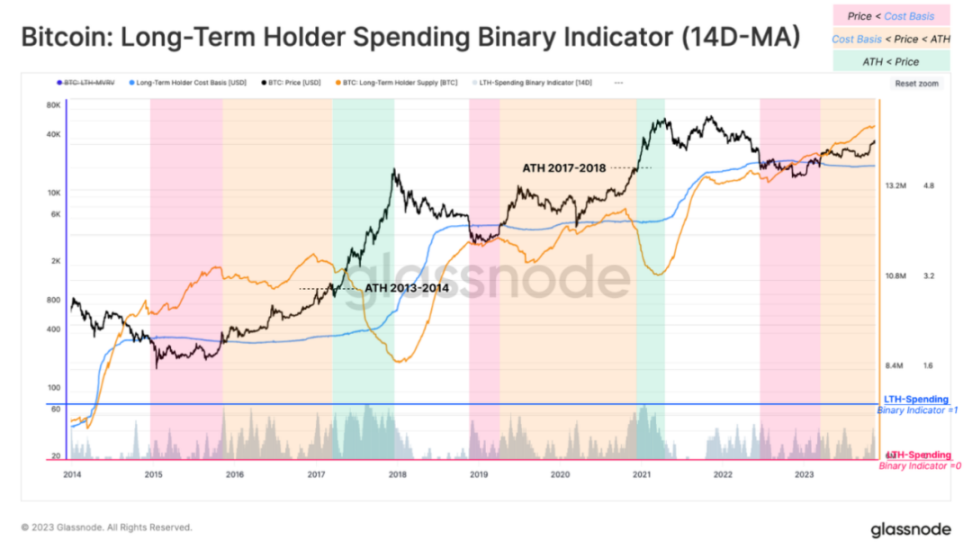

第一個我們關注的重點是來自長持投資者的損益中的比特幣供應量。我們注意到,長持投資者的供應量往往具有明顯的週期性。在下圖中,我們提供了一種衡量支出(紅色)與持有(綠色)的強烈傾向的模式。

在價格迴歸至歷史最高點之前,來自長持投資者的比特幣供應會經歷一個漫長的重新積累期,總供應量呈現總體持平或溫和增長的趨勢。

隨著市場突破上一個週期的歷史最高價位,增加支出的動力顯著增加。這導致來自長持投資者的供應急劇下降,讓他們傾向於以越來越高的價格將他們持有的比特幣賣給新買家。

在整個 2022 年度的熊市中,市場在熊市第一階段的表現與過去的週期非常一致,來自長持投資者的比特幣供應量強勁攀升,這顯示了比特幣持有者的非凡韌性。儘管去年他們的損失不斷擴大,然而,與 2015-16 和 2018-20 週期不同的是,由於支出而導致的價格下跌和振盪較少,來自長持投資者的供應量往往會越來越高。這說明了我們之前討論過的關於供應緊張程度的文章中有所說明。

利用這些觀察結果,我們重新審視了在之前的文章中引入的「指南針」指標,「指南針」可以衡量長持投資者的支出行為。它有助於將熊市低點和新的歷史高點之間漫長而崎嶇的道路拆分為三個子區間:

- 底部發現(紅色):比特幣的市場交易價格低於其基礎成本。

- 均衡(黃色):市場價格低於之前的歷史最高點,但高於歷史最低點。

- 價格發現(綠色):市場價格高於上一個週期的歷史最高點,在此階段中,來自長持投資者的比特幣支出開始加速上升。

該支出二元指標 (SBI) 追蹤長持投資者的比特幣支的強度是否足以在持續 7 天內減少來自他們的供應總量。目前的情況表明來自他們的支出非常少,這進一步證明了市場供應緊張的這一事實。

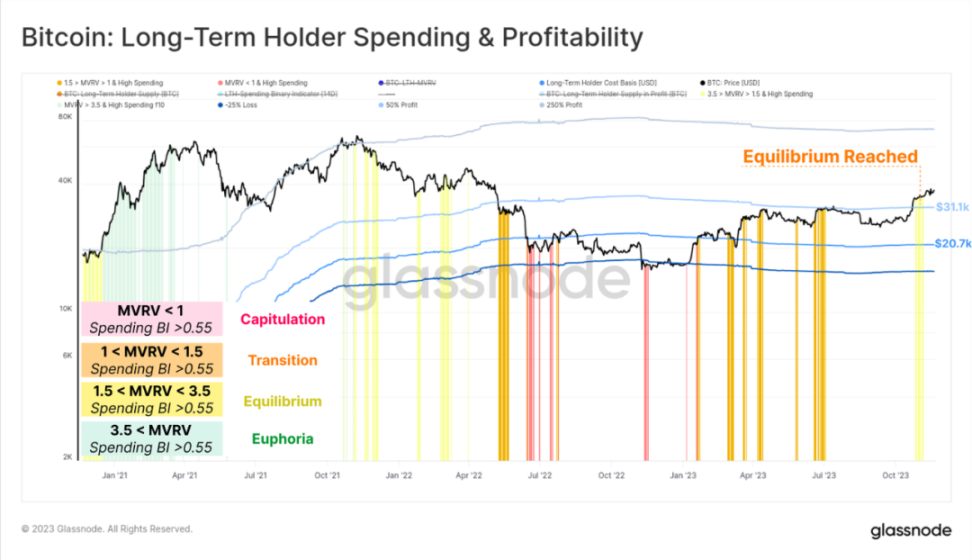

總而言之,我們可以將 SBI 指標和現貨價格的相對位置以及長持投資者的基礎成本合併起來,構建一個追蹤市場情緒的新工具。我們考慮了四個子類別來發現這些長持投資者撤資行為的變化:

- 投降:比特幣現貨價格低於長持投資者的基礎成本,因此,任何大額支出都可能是由於投資者受於財務壓力所迫或者被迫向下跌的市場投降(條件:長持投資者的 MVRV 評分(以下簡稱 LTH-MVRV)<1 且 SBI>0.55)。

- 過渡:交易價格略高於長持投資者的基礎成本,並且會有比較少量的日常支出(條件:1.00.55)。

- 均衡:在從長期熊市中恢復後,市場在流入需求減少、流動性減少以及上一週期的持有量下降之間尋求新的平衡。此階段的來自長持投資者的大量支出通常與價格的突然反彈或調整相關(條件:1.50.55)。

- 欣快:當 LTH-MVRV 達到 3.5(與歷史上市場達到之前的最高點相一致)時,長持投資者的平均持有超過 250% 的利潤。在該情形下市場進入欣快階段,這會激勵這些長持投資者以非常高且不斷加速的速度支出他們持有的比特幣(條件:LTH-MVRV>3.5 且 SBI> 0.55)。

總結

隨著最近價格的上漲,當市場離開 2021 年 11 月所達到的歷史最高點時,市場供應中獲利的比特幣數量已達到 2 年前的水平。然而,這些比特幣中未實現利潤的規模仍然不大,因此遠不足以激勵長持投資者止盈並支出它們。