目前每日參與以太坊再質押的用戶已不足 1000 人,其中 EigenLayer 就佔據了 84% 的市場份額。本文源自 OurNetwork 所著文章《ON–270: Restaking 》,由 深潮 整理、編譯及撰稿。

(前情提要:當所有幣都瘋再質押,追求的已不是安全而是利益)

(背景補充:以太坊再質押協議Puffer Finance更新:9月上線驗證獎勵機制、UniFi 測試網,Q4 TGE..)

再質押協議旨在通過支援外部系統來提高質押資產的收益,這些外部系統通常稱為主動驗證服務(AVS)。這些協議催生了數十億美元的流動性再質押代幣(LRT),代表了在再質押協議中的存款額。

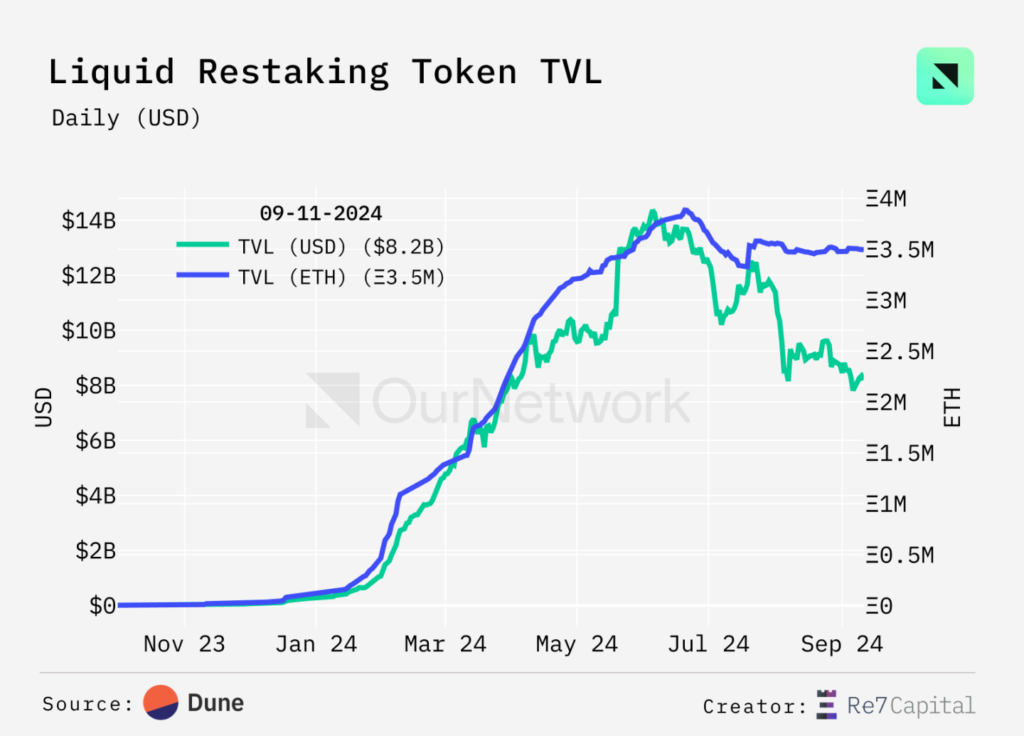

2024 年上半年,再質押的興趣有所增加,但現在已經趨於穩定 —— 在再質押協議中以美元計的總 ETH 質押量較 6 月的峰值下降了 38%。剔除 ETH-USD 的波動性後,質押的 ETH 單位在同一時期內保持穩定,淨新流入非常有限。

目前有 23 個 AVS,流動性再質押佔總 TVL 的 75%。

Eigenlayer 佔大宗

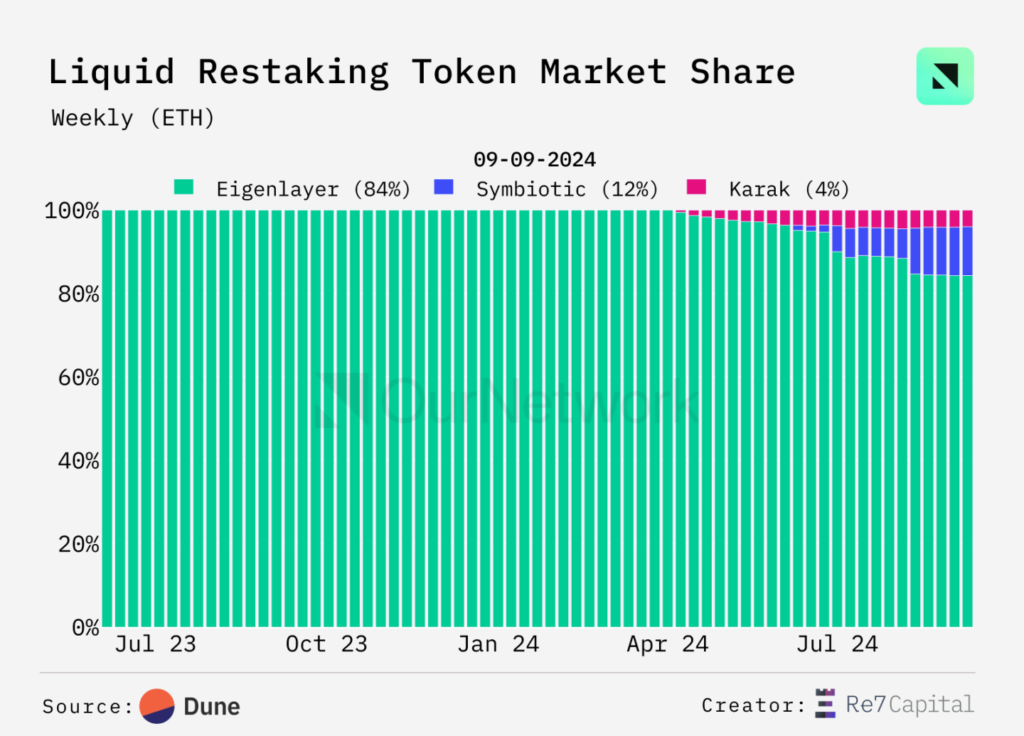

Eigenlayer 是領先的再質押協議,佔有 84% 的市場份額。新興協議 Symbiotic 排名第二,佔 12%,而 Karak 則位列第三,佔 4%。

截至到 9 月 12 日,Eigenlayer 在過去一個月內發生了 -94,000 ETH 的淨流出,約 2.22 億美元。Karak 在同一時期內也發生了 -14,000 ETH,約 3300 萬美元的資金流出。Symbiotic 是唯一一個出現正向變化的協議,增長了 +253,000 ETH,約 5.98 億美元。

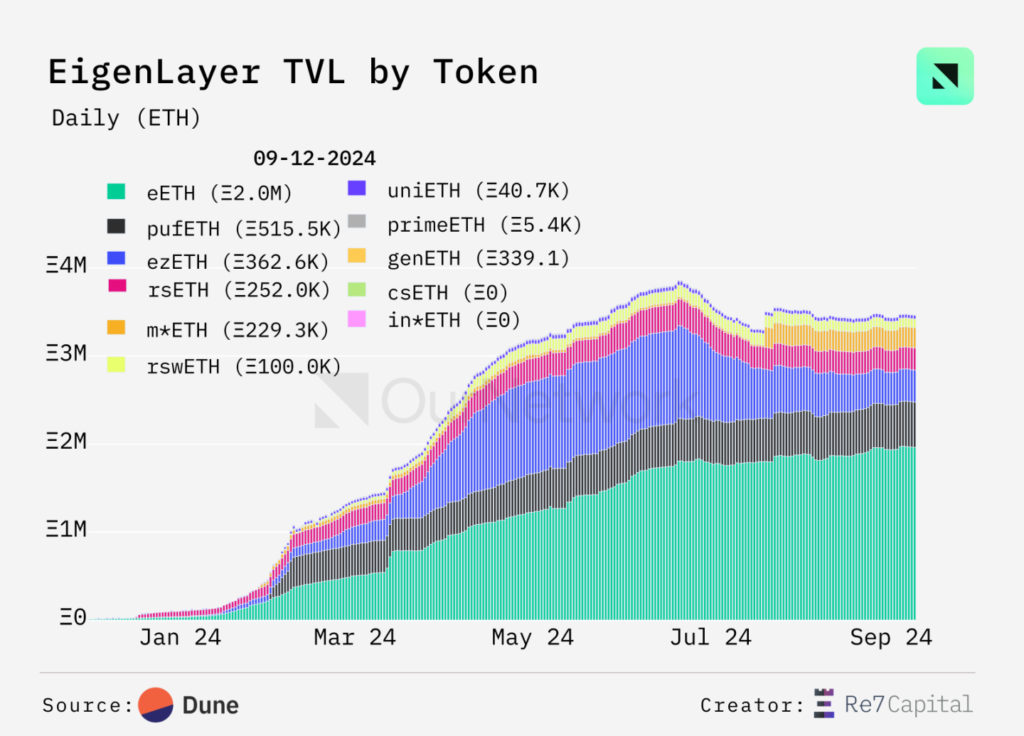

使用者可以直接使用 ETH 和 LST 向 Eigenlayer 進行存款,也可以通過向像 Ether.fi 這樣的流動性再質押專案進行間接存款。

流動性再質押協議鑄造一種名為 LRT 的流動代幣,表示在像 Eigenlayer 這樣的協議中再質押資產的索賠 ——Ether.fi 的 eETH 是由 Eigenlayer 支援的最大 LRT,已發行 196 萬個,市值達到 8.04 億美元。Puffer 的 pufETH 發行了 515,000 個,Renzo 的 ezETH 發行了 363,000 個。

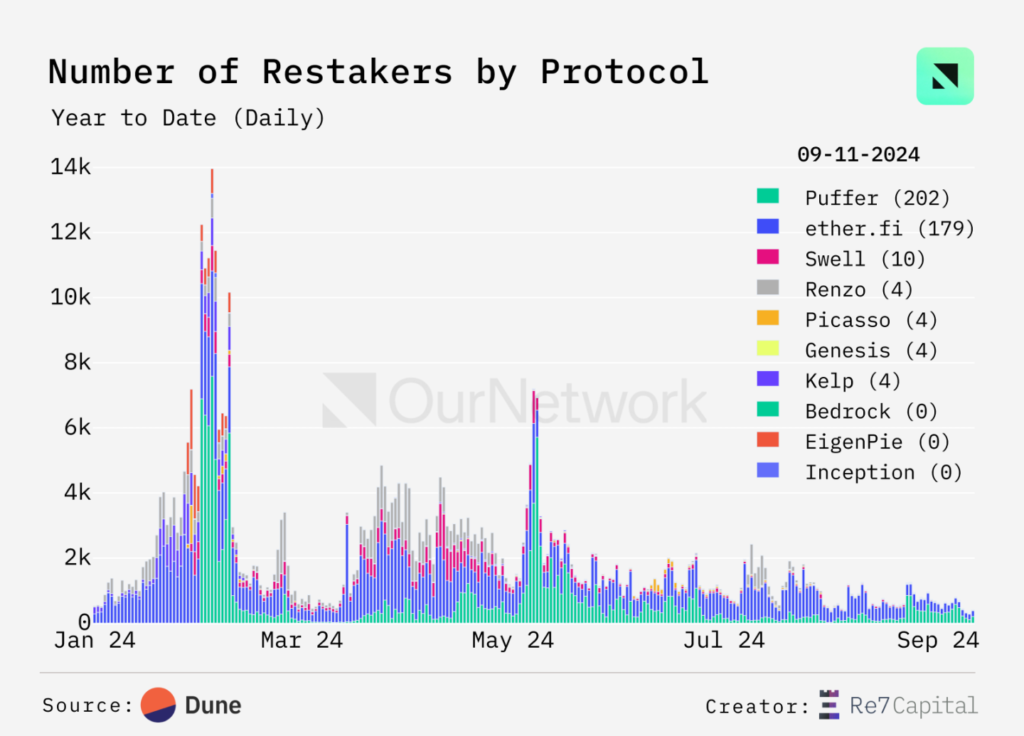

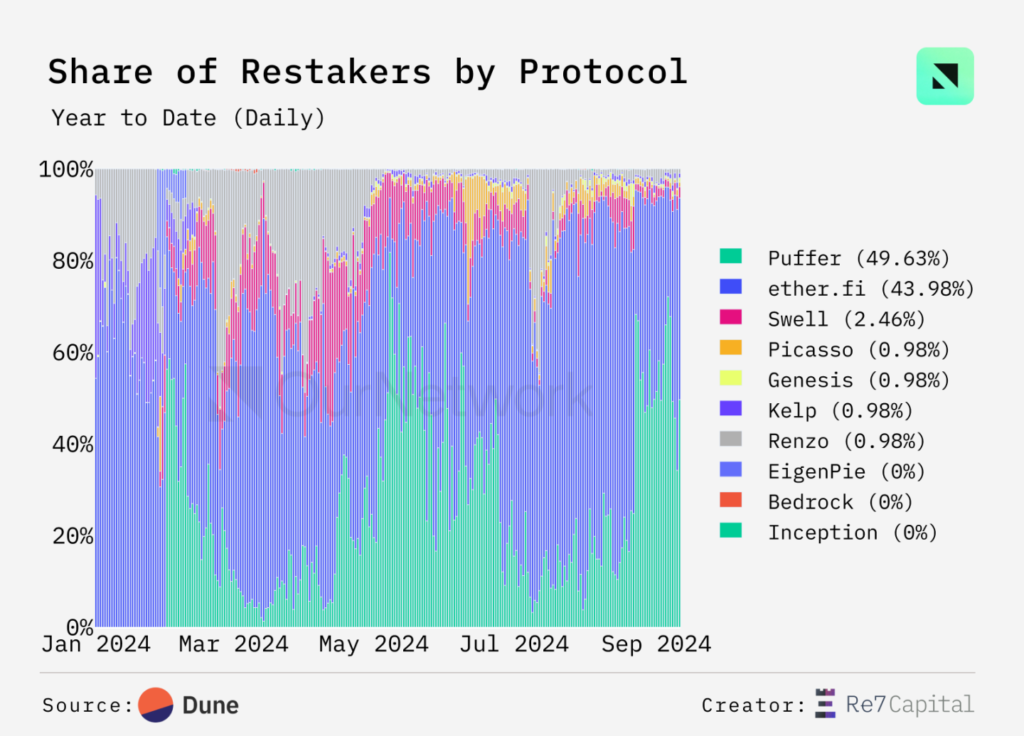

流動性再質押者的數量從 2 月的 10,000 人峰值下降了 90%。在剩餘的約 1,000 個體中,大多數(95% 以上)是通過 Ether.fi 和 Puffer 進行操作的。

交易亮點:這是為 Kiln 提供資金的首次交易,Kiln 作為 AVS 操作員提供服務(AVS 操作員使用再質押的資產進行驗證)。今天,這個地址已經成為 Eigenlayer 的頂級操作員之一,擁有超過 39,000 ETH 和 5,400 個委託者。

Ether.fi

過去一個月,借貸協議成為 weETH/eETH 流動的最大受益者

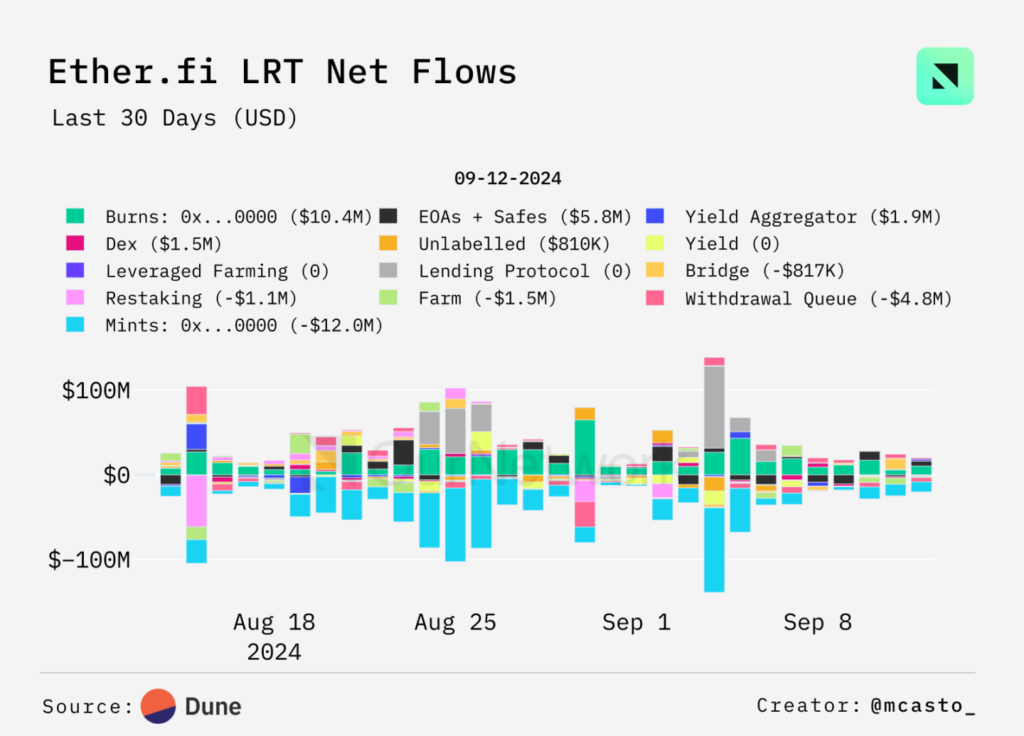

在過去一個月中,借貸協議經歷了 Ether.fi 的 weETH/eETH(領先的 LRT)最高的淨流入,總計 2.52 億美元的流入。在同一時期,使用者向橋接協議投入了 5200 萬美元,向 EOAs 和 Safes 投入了 3900 萬美元。

最大的淨流出源於再質押,下降了 5200 萬美元,主要是由於 8 月 15 日發生了 6100 萬美元的顯著資金流出。這與 Ether.fi 另一種 LRT eBTC 的推出同時發生,供應可能被引導至 Symbiotic 的 eBTC/weETH,這可能解釋了部分資金流出。

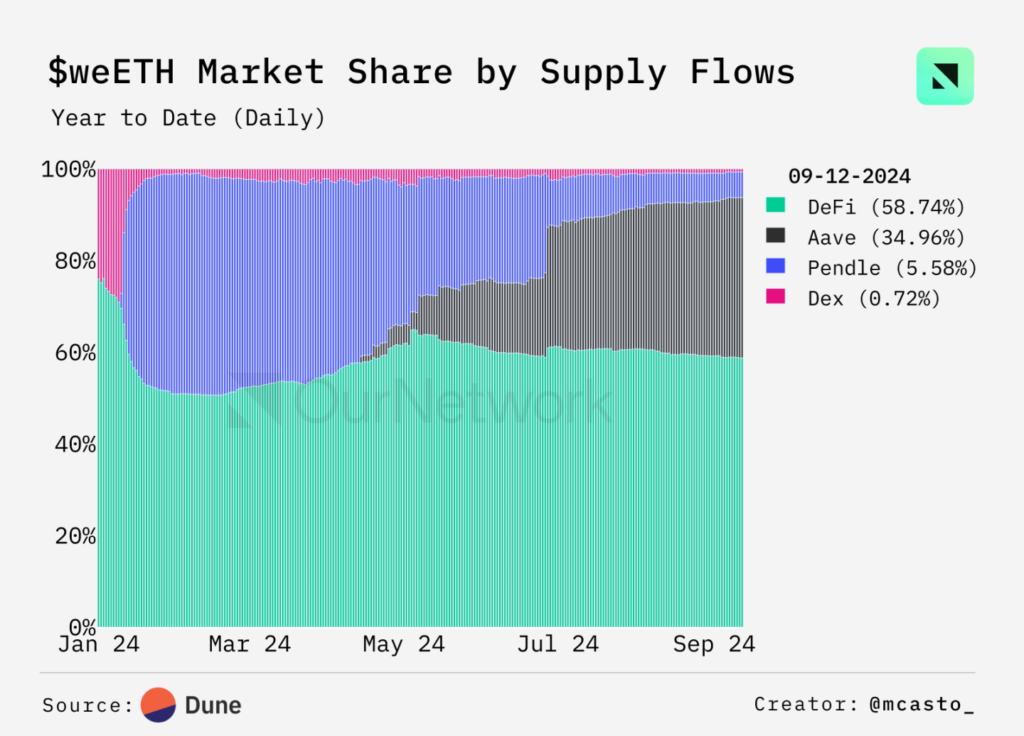

到目前為止,今年 Aave 在 weETH 供應流動方面的增長幅度最大,從 4 月中旬開啟存款時的 1.4% 市場份額增長至當前的 35%。這一增長主要是由於使用者進行迴圈策略,並對使用 weETH 作為抵押品借入穩定幣的需求強烈。

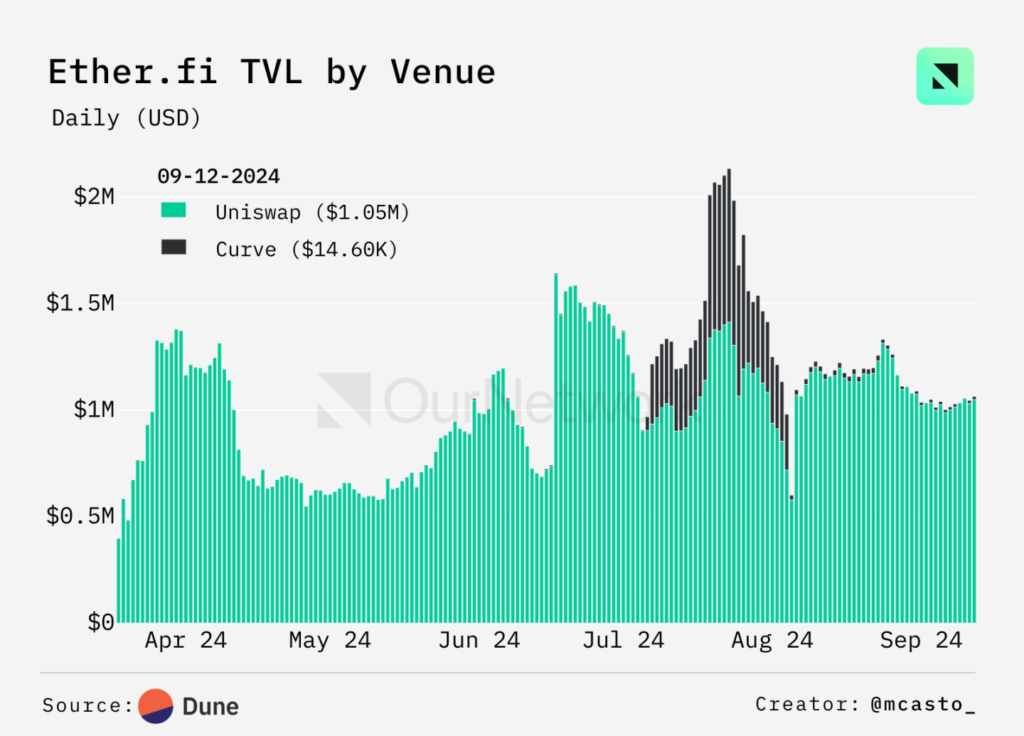

在 DEX 生態中,Ether.fi 的治理代幣 ETHFI 的 TVL 最近在 Uniswap v3 上有所增加,主要是由於 Curve 上的流動性在 8 月初轉移到 Uniswap。這一舉措是由 Ether.fi 團隊推動,他們將財政購買的流動性轉移到 Uniswap v3 的 Arrakis。

交易亮點:這筆交易是將流動性注入 Arrakis 的自動化流動性解決方案,此前這些流動性是從 Curve 中提取的。這是該池存在以來第二大流動性注入。此外,這筆交易中還注入了 80 ETH,當時價值 409,000 美元。在這筆交易注入流動性後,幾乎所有 ETHFI 的 DEX 流動性都經過了 Uniswap v3 池。

Swell

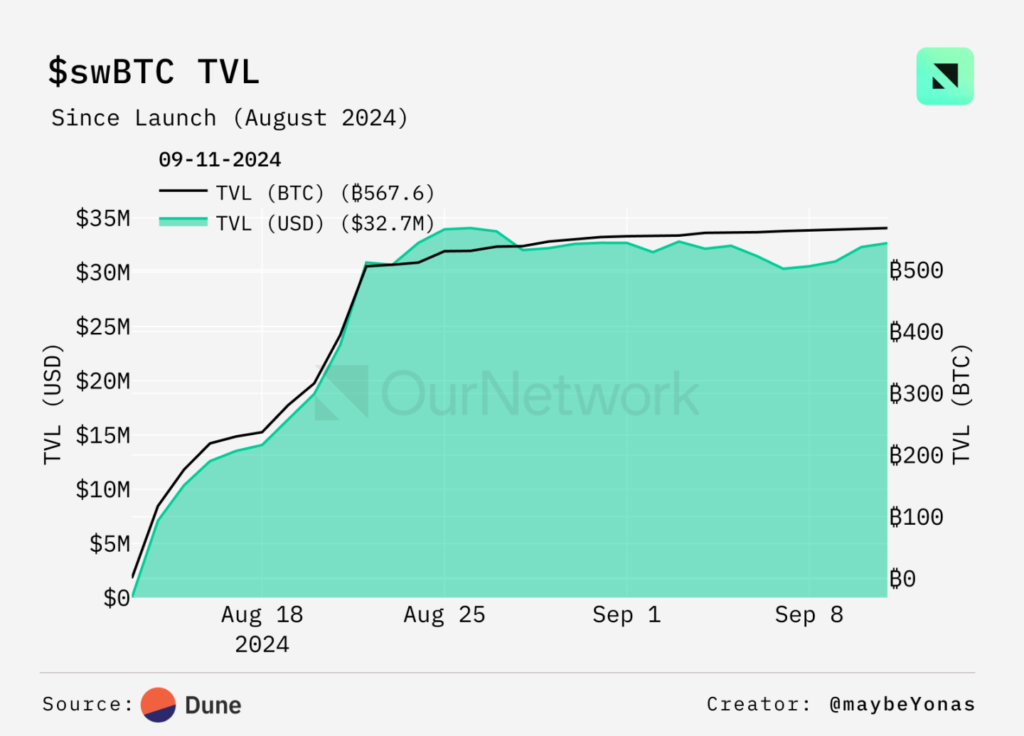

Swell 的 swBTC 總鎖倉價值已突破 3000 萬美元

儘管大部分關於重質押的討論主要圍繞 ETH LRT,但 Swell 的新 LRT,swBTC,最近受到關注。Swell 的新產品為使用者提供了在以太坊排名前三的重質押平臺 ——EigenLayer、Symbiotic 和 Karak 上獲取潛在重質押獎勵的機會。在短短 10 天內,swBTC 的總鎖倉價值突破了 3000 萬美元,參與存款的獨立存款者超過 560 個。隨著 BTC 流動性成為一種持續趨勢,BTC LRT 的增加可能會成為正面的鏈上催化劑。

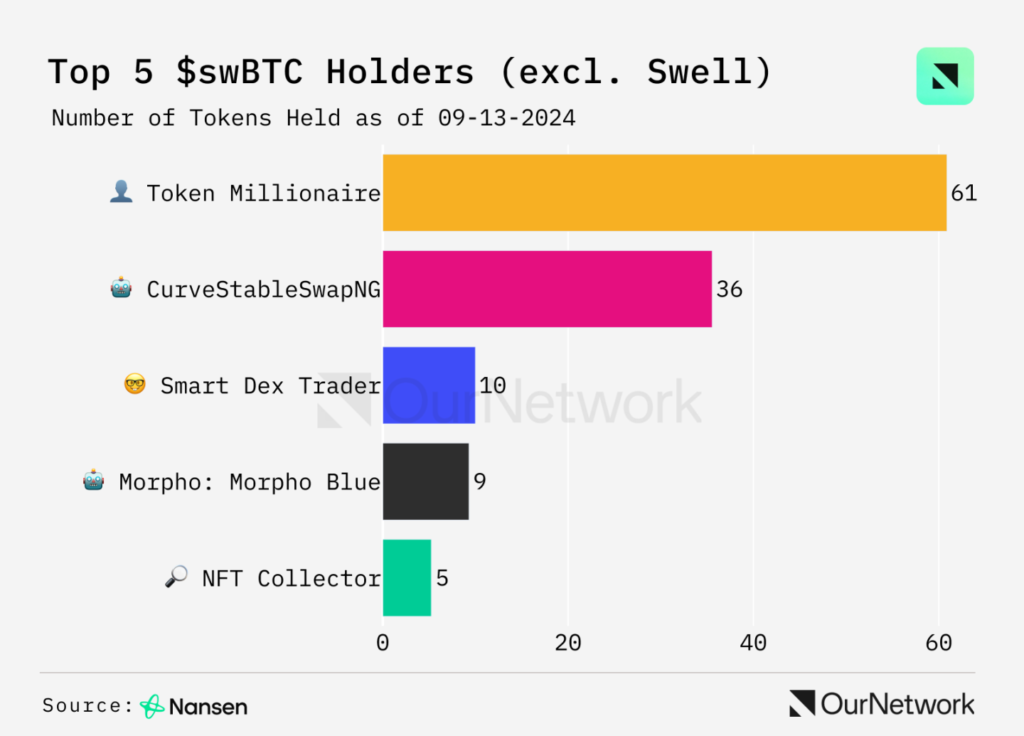

在上線大約一個月後,swBTC 的一部分供應已經流入了 Curve 和 Morpho 等關鍵 DeFi 協議,這兩個協議的供應大約佔總供應的 8%。此外,Swell 正在開發一個 Layer 2 平臺,使用者已經將 68% 的 swBTC 供應注入該擴展套件平臺的合約中,以便於其上線。

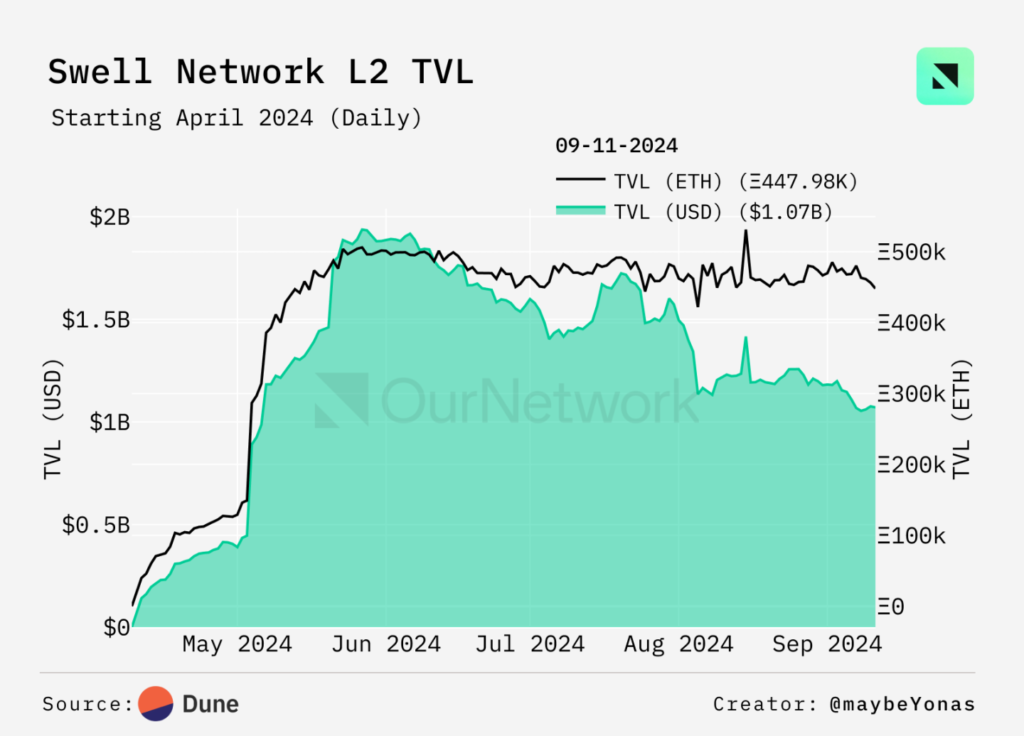

使用者通過存款在 Swell 的 Layer 2 合約中持續表達對潛在用途的高度興趣。儘管 Swell 宣佈空投的快照記錄已經完成,但仍然有大約 460,000 ETH 和超過 10 億美元的資金存入。該擴展套件解決方案計劃在第四季度末正式上線。

交易亮點:在檢視一些早期採用者對 swBTC 的使用情況時,這個錢包向 Swell L2 合約存入了 100 swBTC,價值超過 590 萬美元。根據相關錢包,這個地址可能屬於 Amber Group,這是一家擁有超過 3000 個機構客戶的知名資產管理公司。

Symbiotic

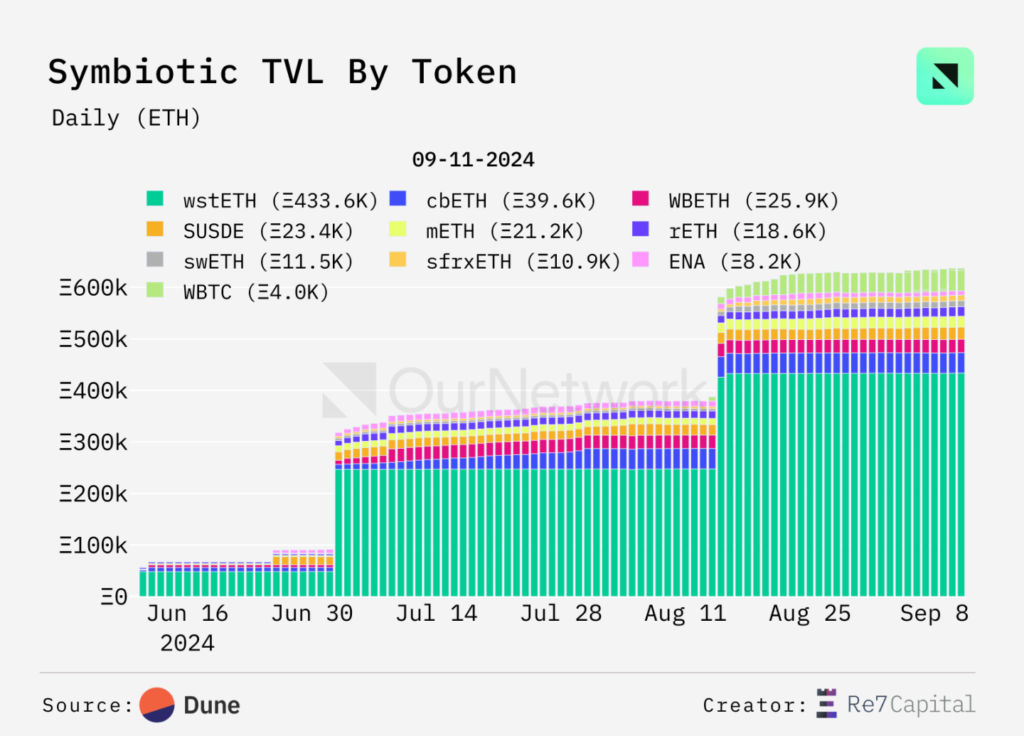

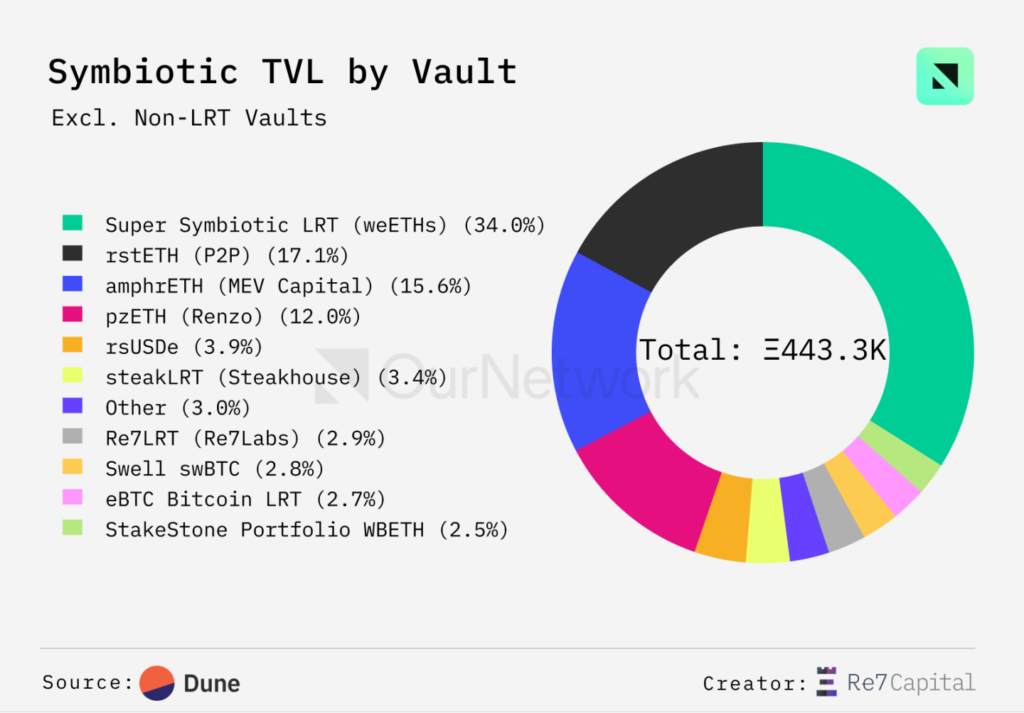

Symbiotic 的 TVL 超過 15 億美元,新代幣的加入

Symbiotic 的 TVL,作為 Eigenlayer 之後第二大重質押協議,已突破 15 億美元,新增了 BTC、Ethena、sUSDe 等其他資產。

像 Re7LRT 這樣的資金池佔存款人的 70% 以上,體現了在 Symbiotic 協議上流動性重質押代幣的增長。

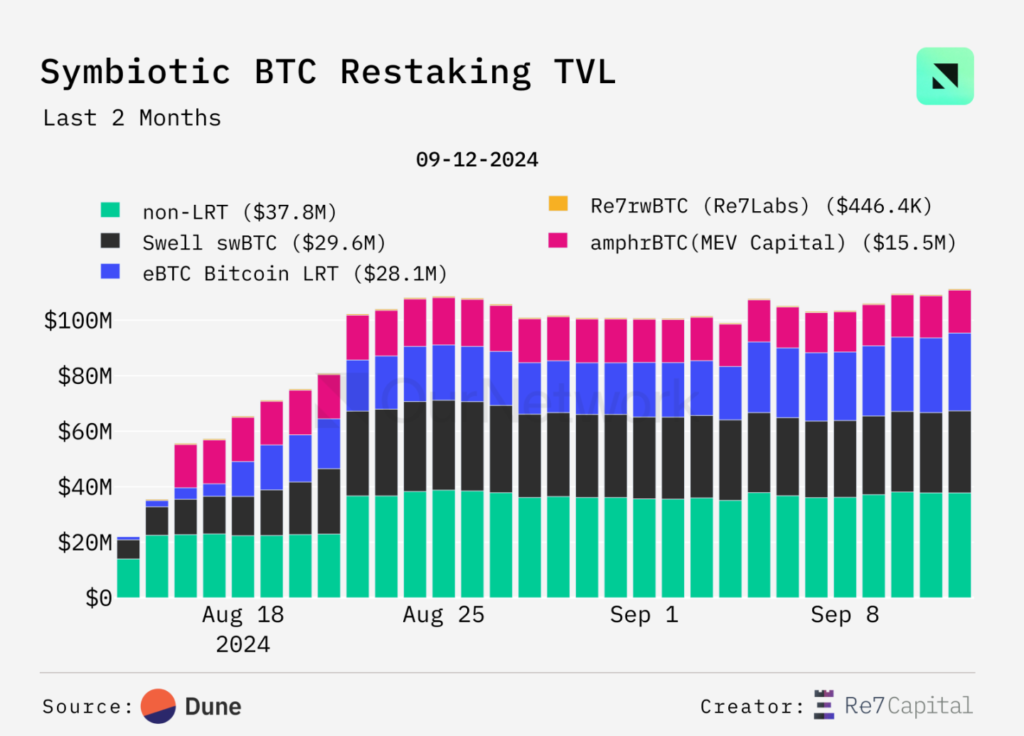

BTC 重質押正式開始,Symbiotic 是存入 BTC 的主要平臺之一。在過去一個月中,超過 1 億美元的 BTC 存入,Re7、Ether.fi 和 Swell 的 BTC LRT 推動了這一爆炸性增長。

交易亮點:使用 Re7LRT 進行收益交易仍然活躍。這位大戶通過 Pendle 設定了超過 300 ETH 的固定收益,Pendle 是一種收益分拆協議,Re7LRT 的到期日分別為九月和十二月。

Karak

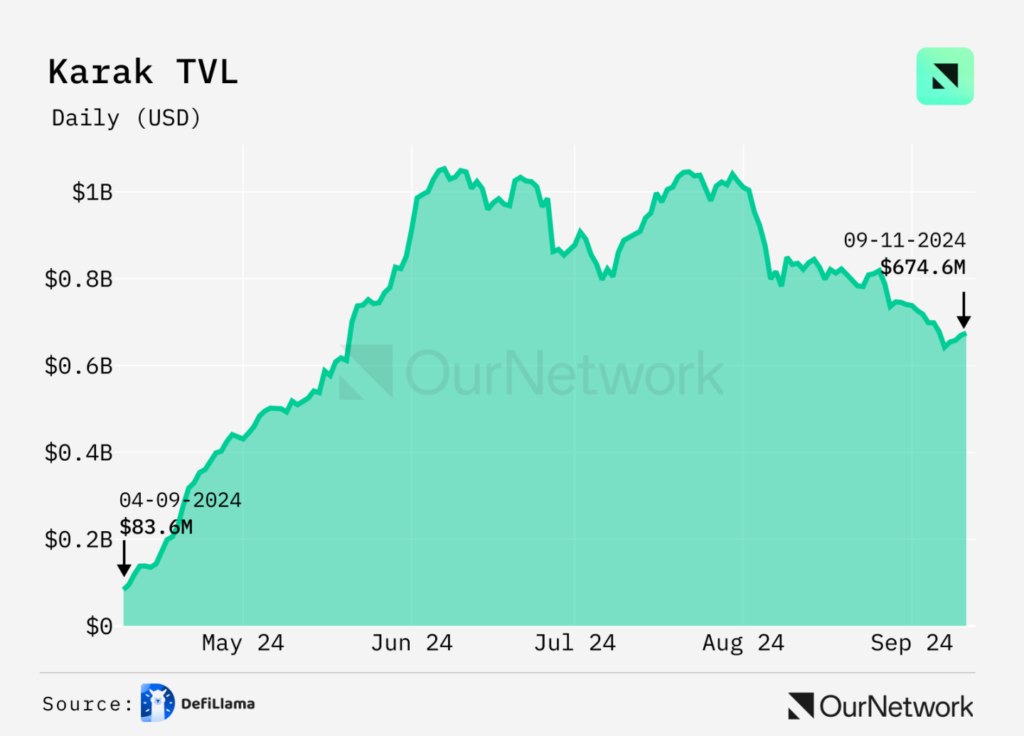

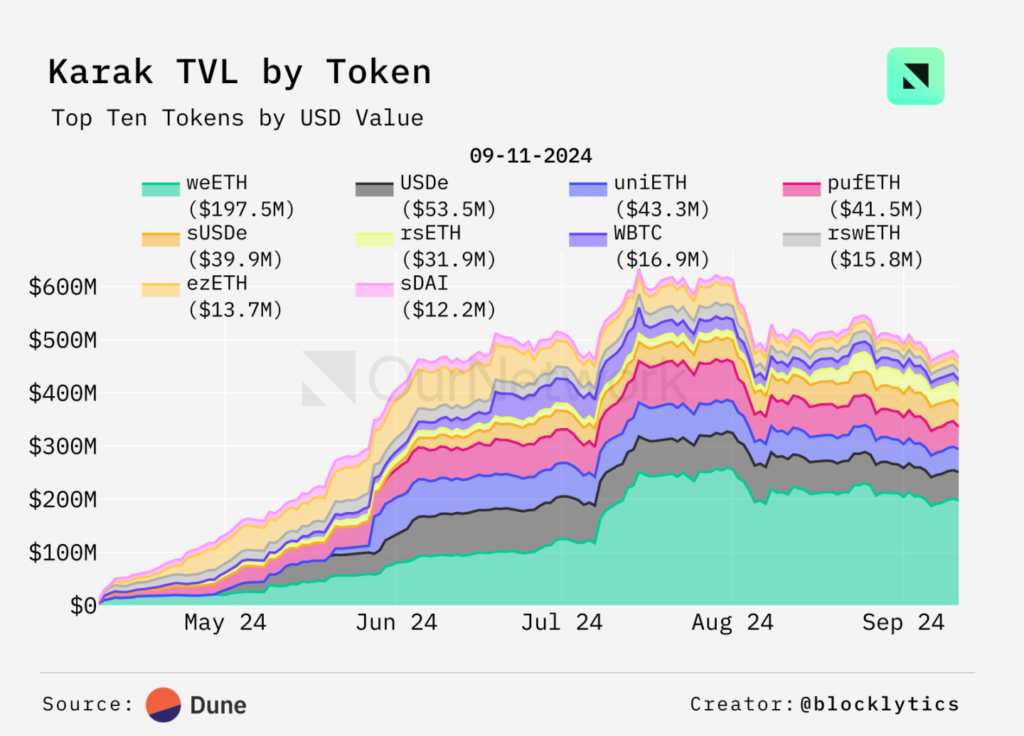

Karak 的 ETH TVL 穩定在 280,000,持續了近 3 個月

Karak 是第三大重質押協議,按總鎖倉價值(TVL)計算,穩定保持 280K ETH 的存款,但在過去三個月中沒有出現顯著的新流入。這可能是由於市場條件困難,以及像 Symbiotic 這樣的競爭對手的出現,後者的推出時間晚於 Karak,但現在吸引了三倍於 Karak 的 ETH。為了跟上步伐,Karak 加快了新資產的引入程式

在過去的 7 天裡,使用者從 Karak 提現了 6,025 ETH,顯示了與競爭對手相比缺乏增長。使用者可能因 Karak 的積分專案吸引力下降而選擇提取資金。

該餅圖顯示,Karak 的總鎖倉價值(TVL)中,EigenLayer 的 LRT 和 Pendle 的 LRT 衍生品佔據了 61% 的重要比例。鑑於對競爭對手資產的這種重要依賴關係,Karak 可能需要探索新的策略,以減輕與此類依賴相關的風險。