Multicoin Capital 在本文解釋為什麼選擇投資 Pyth Network。本文源自 Shayou Sengupta 的文章《Oracles and the New Frontier for Application-Owned Orderflow Auctions》,由金色財經編譯、Block Beats整理。

(前情提要:預言機 Pyth Network 明晚空投!場外突破 0.4 鎂,OKX、Backpack Exchange 宣布上架)

(背景補充:DeFi預言機新爆款?深度分析Pyth Network)

我們很高興最近投資 Pyth Network,加密領域領先的第一方資料預言機。

加密貨幣中的傳統預言機背後的隱含前提是,所有資料(包括金融資料)都可以免費獲取並可供鏈上合約訪問。因此,預言機只需要激勵供應方網路貢獻者收集和聚合這些資料,就其達成共識,並將其帶到鏈上。雖然這種方法可能適用於廣泛可用的公共資料集,例如天氣資料或選舉結果,但它通常不適用於延遲敏感的資料,例如金融資料。對於延遲敏感的資料,大型市場參與者(例如,高頻交易公司、做市商和股票訂單簿交易所)實際上比第三方聚合器更優越的資料來源,因為他們建立(而不是僅僅抓取)資料,因此擁有資料本質上更高品質、更低延遲的資料。

Pyth 的預言機設計遵循這樣的論點:第一方金融資料並不是天然開放的;相反,它是其建立者專有的。財務資料是通過廣泛的 CeFi 交換場所的公開市場交易生成的,而不是彙總的,這些場所以及最頻繁在其上進行交易的群體是最好的資料來源。因此,Pyth 直接與第一方資料合作伙伴(做市商、交易櫃檯、交易所等)合作,而不是與第三方聚合商合作,在鏈上提供直接、低延遲的價格更新。

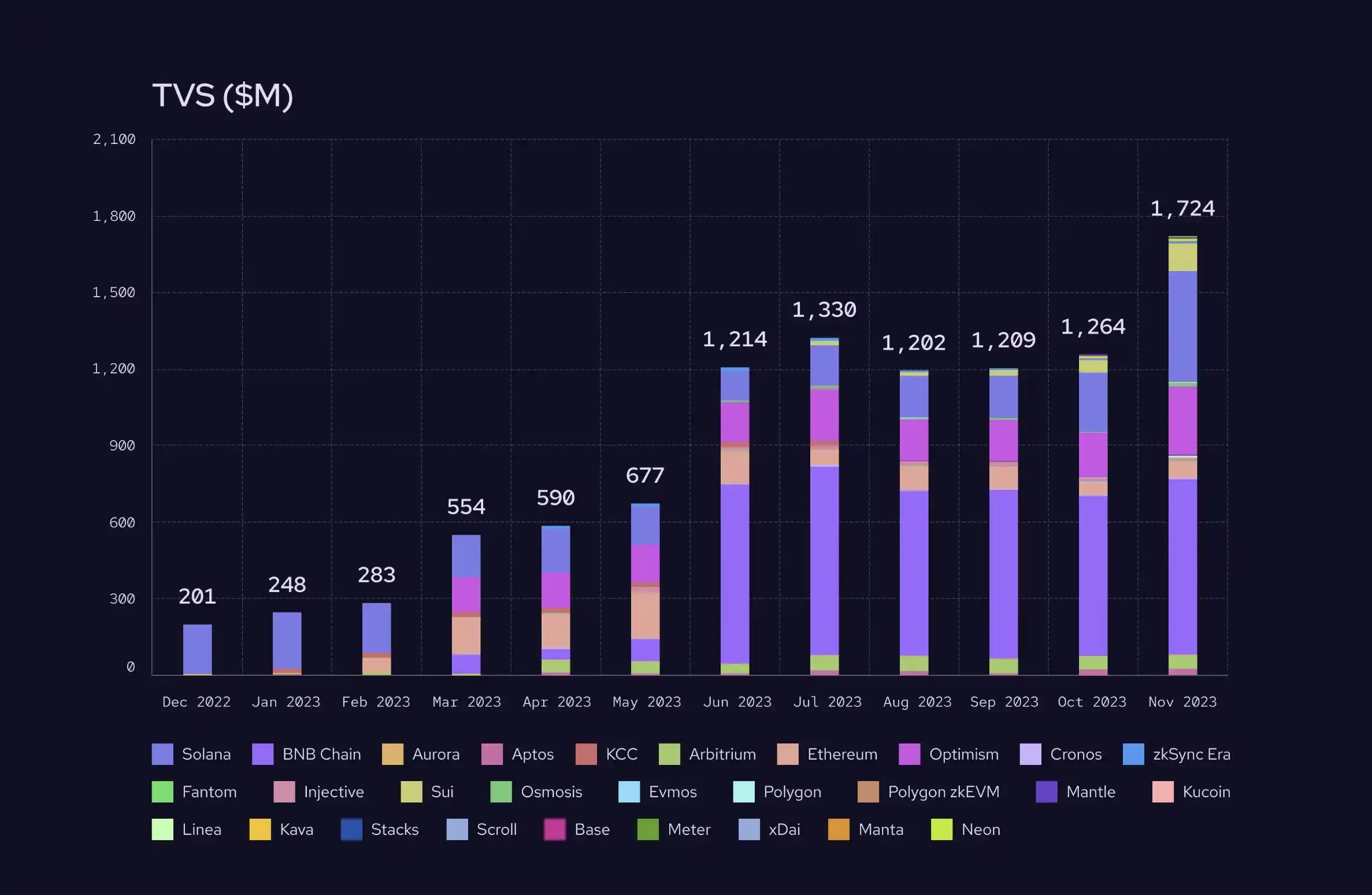

Pyth 於 2021 年首次推出,此後與 CBOE、Wintermute、Two Sigma、Cumberland 和其他 90 家做市商、交易所和其他第一方資料合作伙伴建立了合作伙伴關係。如今,Pyth 提供超過 400 種股票的中間市場價格和可信區間價(例如 BTC、TSLA、歐元 / 美元、加密貨幣、股票、外匯、大宗商品、利率資產等),並向超過 45 個不同的公鏈提供高保真資料,同時在加密領域一些最大的協議中確保超過 17 億 美元的價值,包括 MarginFi、Drift、Helium、Jupiter、Synthetix 和 Hashflow 以及其他 90 個協議。

除了開創加密貨幣領域的第一方資料貢獻者模型之外,Pyth 還開創了基於 pull 的價格釋出模型。Pyth 不是按照某個定義的時間間隔不斷地將資料 push 到鏈上(例如,每次出現 50 個基點的價格偏差,或者像 Chainlink 這樣的預言機每小時提供資料),Pyth 允許智慧合約在需要的時候提取精確的資料。這是一種全新的設計,與僅在任意的、週期性基礎上更新的預言機相比,它可以產生更新、更準確的價格。它還從結構上降低了使用者協議和應用程式的成本,因為它們不需要不斷地為不必要的更新支付費用。這種設計還使得 Pyth 本質上能夠更快地擴展套件資產和公鏈覆蓋範圍,因為 pull 機制消除了對單獨預言機部署的需要。例如,基於 Base 和 Mantle 構建的應用程式能夠立即整合 Pyth,因為 Pyth 不需要編寫任何自定義程式碼。

除了開創加密貨幣領域的第一方資料貢獻者模型之外,Pyth 還開創了基於 pull 的價格釋出模型。Pyth 不是按照某個定義的時間間隔不斷地將資料 push 到鏈上(例如,每次出現 50 個基點的價格偏差,或者像 Chainlink 這樣的預言機每小時提供資料),Pyth 允許智慧合約在需要的時候提取精確的資料。這是一種全新的設計,與僅在任意的、週期性基礎上更新的預言機相比,它可以產生更新、更準確的價格。它還從結構上降低了使用者協議和應用程式的成本,因為它們不需要不斷地為不必要的更新支付費用。這種設計還使得 Pyth 本質上能夠更快地擴展套件資產和公鏈覆蓋範圍,因為 pull 機制消除了對單獨預言機部署的需要。例如,基於 Base 和 Mantle 構建的應用程式能夠立即整合 Pyth,因為 Pyth 不需要編寫任何自定義程式碼。

作為一家公司,我們對預言機非常感興趣,因為它們是加密應用程式開發的基礎原語,並充當鏈下和鏈上狀態之間的橋樑。他們的主要工作是保持各個流動性場所的價格一致;然而,在這背後,存在著巨大的設計空間來捕獲和重新分配緊急狀態轉換的價值。在我們的研究中,Pyth 的模型目前最適合抓住這一機會,並為協議和應用程式通過預言機可提取價值 (oracle extractable value,OEV) 解鎖新的收入來源鋪平道路。

預言機可提取價值(OEV)簡介

回顧一下,礦工可提取價值(MEV)在很大程度上是用詞不當。如今,它泛指驗證者和質押者從利用臨時狀態不一致的交易重新排序所產生的套利或清算機會中獲取的利潤。在許多情況下,當應用程式所代表的價格與規範準確的外部鏈下狀態所代表的價格之間存在不同時,MEV 就會出現。預言機可提取價值 (OEV) 是 MEV 的一個子集,其中應用程式依賴於套利者或清算人的預言機更新來利用這種狀態不一致。

通過將外部資料(如公開市場價格)引入鏈上,預言機自然而然地介入了有價值的區塊空間。這為狀態之間的套利和清算創造了有利可圖的視窗,並為預言機本身提供了進入 MEV 生命週期的機會(直接或通過拍賣動態)並捕獲從價格更新中產生的一些 MEV。

在基於 push 的預言機系統中,預言機更新後的交易空間競爭非常激烈。在基於 pull 的預言機系統中,應用程式對於如何選擇將更新合並到其應用程式中擁有更多的自主權,因此使它們能夠更好地控制 MEV 提取和 / 或重新分配系統。

讓我們看一下兩個基於狀態轉換提供 MEV 機會的示例:一個不存在 OEV,另一個存在 OEV。

1. MEV(獨立於預言機):應用程式狀態要麼是有機的,要麼是通過一些鏈上操作,與外部狀態脫節。例如,如果巨鯨交易者針對恆定常數 AMM 交易所執行大量買入訂單,從而導致報價與外部價格不一致,則機器人可以通過糾正差價並關閉套利來捕獲 MEV,而無需直接使用需要更新的協議。

2. OEV(依賴於預言機):外部市場的價格變化創造了有利可圖的機會,在預言機將更新的狀態匯入鏈上後,使應用程式狀態恢復到規範的鏈外狀態。例如,在價格發現中心化交易所出現不利價格變動後,借貸協議上的 MEV 機器人可能會選擇清算處於水下狀態的帳戶。

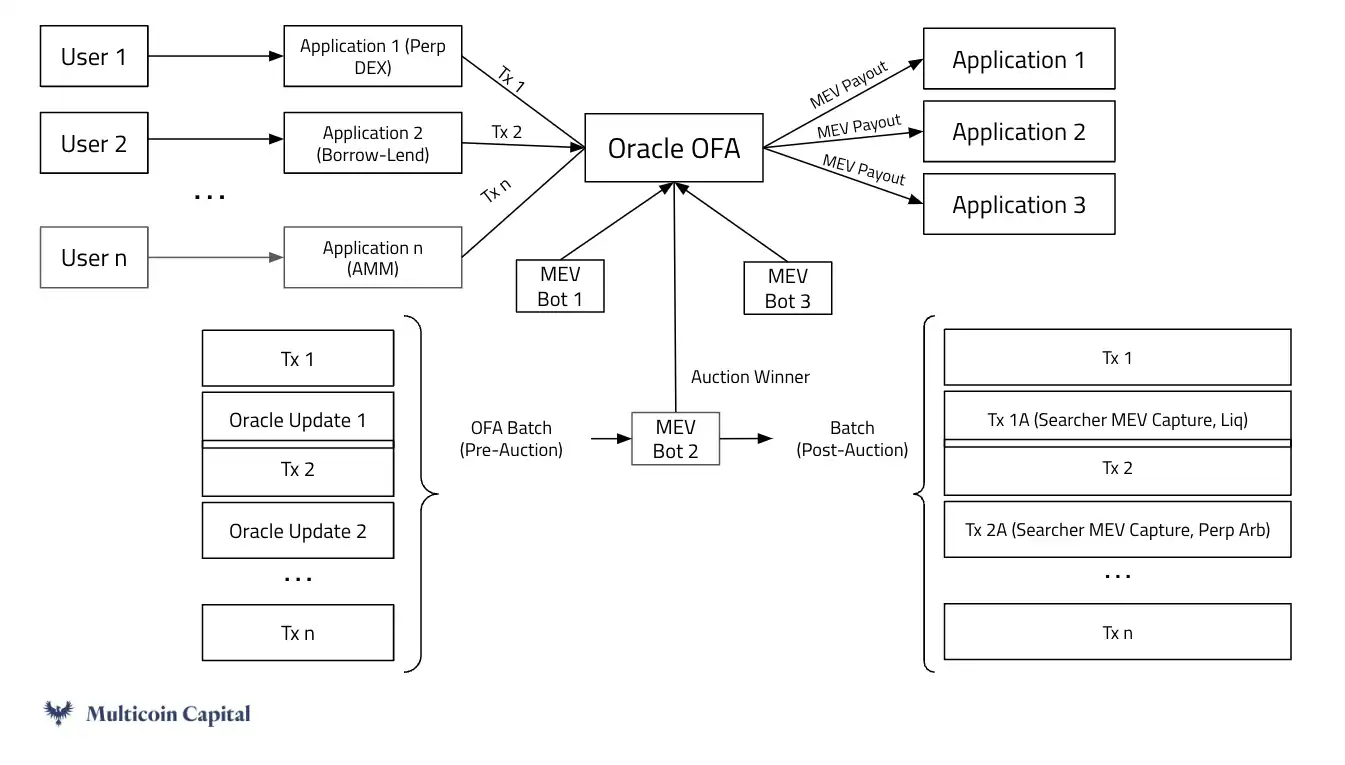

我們將 OEV 歸類為後者,其中預言機更新觸發價值捕獲的機會。如今,生成 OEV 的活動給驗證者和質押者帶來了不成比例的好處,但犧牲了他們的使用者(即流動性提供者)的利益。如果協議和應用程式能夠捕獲更多的 OEV,它們就可以重新分配這些利潤,以激勵和獎勵使用者忠誠度。最終,使 OEV 與使用者保持一致的能力使使用者協議更具競爭力。MEV 捕獲的應用設計很困難。所有應用程式都希望最大限度地減少使用者的 MEV,並將剩餘的價值有效地重新分配給使用者,或者自行內部化。如今,許多開發人員認為實現這一目標的唯一方法是將他們的協議部署為獨立的應用程式鏈,目的是通過 MEV 為其原生代幣積累價值,但這會帶來巨大的技術、操作和互操作性複雜性。內部化 MEV 的首要正確解決方案是進行訂單流拍賣 (OFA)。OFA 促進了一個市場,其中供應方由應用程式聚合的一批易於 MEV 的交易組成,而需求方由 MEV 機器人或做市商組成,它們尋求以有利於他們的方式插入或重新排序這些交易。拍賣的收益直接進入應用程式,並代表應用程式可以自己捕獲的淨 MEV 份額。

實施 OEV 捕獲

看似直觀的方法是應用程式啟動自己的訂單流拍賣,並從圍繞預言機更新的區塊空間的出價中實現利潤。然而,這需要很大的努力。每個應用程式都控制有限數量的訂單流,而 OFA 從根本上來說是依賴於 maker(使用者交易批次)和 taker(MEV 機器人)雙方的深度流動性的市場。特定於應用程式的 OFA 會分散流動性並限制原子可組合性(例如,如果 MEV 機器人無法保證策略的兩條腿完全按照它們的方式發生,則執行清算通常需要在抵押品被扣押以完成套利後進行代幣交換,他們可能會完全拒絕這個機會)。配置特定於應用程式的 OFA 的運營和社會開銷可能太高,無法證明構建內部解決方案的合理性。

捕捉緊急 MEV 的更好途徑是通過全域性訂單流拍賣 (GOFA) 外包拍賣。Pyth 在結構上定位為直接為其支援的所有應用程式執行 OFA,因為這些應用程式已經依賴 Pyth 的預言機更新來保持其系統功能。因此,Pyth 可以訪問大量應用程式中的高價值區塊空間,下一步自然是通過介入圍繞預言機更新的區塊空間(即提取 MEV 的區塊部分)將互補品商品化(commoditize the complement)。

不是每個應用程式都重新發明輪子,相反是預言機執行的 GOFA 利用自然的規模經濟。深度流動性帶來更多流動性:MEV 機器人更有可能成為跨多個應用程式的捆綁訂單流的接受者(由於原子可組合性),並且當有更多有競爭力的 taker(提交更高的出價,直接轉化為收入)時,更多的應用程式被激勵參與。

不是每個應用程式都重新發明輪子,相反是預言機執行的 GOFA 利用自然的規模經濟。深度流動性帶來更多流動性:MEV 機器人更有可能成為跨多個應用程式的捆綁訂單流的接受者(由於原子可組合性),並且當有更多有競爭力的 taker(提交更高的出價,直接轉化為收入)時,更多的應用程式被激勵參與。

專業應用程式 OEV 的新領域

OEV 代表了一種為預言機和應用程式獲取價值的新穎方法。預言機執行的 OFA 直接將 OEV 的新興價值傳遞給應用程式,從而允許應用程式獲得擁有自己的 OFA 的好處,而無需任何開銷。作為應用程式和 MEV 機器人之間訂單流交換的中立第三方,Pyth 可以選擇向任何一方收取服務費,從而在不損害生態系統中立性的情況下為網路引入新的收入來源。我們對能夠直接在應用層更緊密地捕獲 MEV 的新機制感到興奮。

📍相關報導📍

Solana | 紐交所最大做市商 GTS 加入預言機項目 Pyth Network,跨足 Sol DeFi 市場