當下,比特幣和美股(標普 500)的短期相關性達到前所未有的高點,兩者價格 K 線的分形相似度甚至可以縮小到分鐘級別,很多人不禁困惑,是不是比特幣的底層敘事和價值主張已經發生改變?

(前情提要:美股漲跌互見、比特幣3萬鎂徘徊;馬斯克:美經濟「很可能」已陷衰退,或持續 12-18 個月 )

回顧歷史,比特幣和標普 500 的長期相關性一般保持在 -15 至 15 之間,相關性均值接近零,也就是不相關,但是在 2020 新冠疫情爆發引發的金融市場流動性危機持續期間,兩者卻有了一段時間內相當高的相關性。

其實這期間不僅僅是比特幣,甚至債券、大宗商品和黃金都和股票之間發生了顯著提高的相關性,這其實是流動性遷移導致的,在流動遷移發生期間,金融資產的相關性會大幅升高。

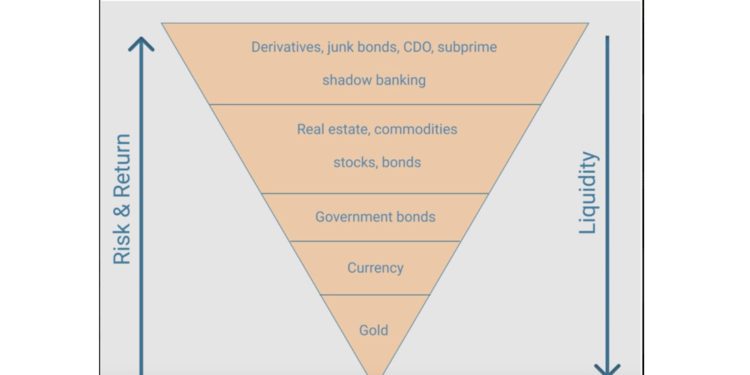

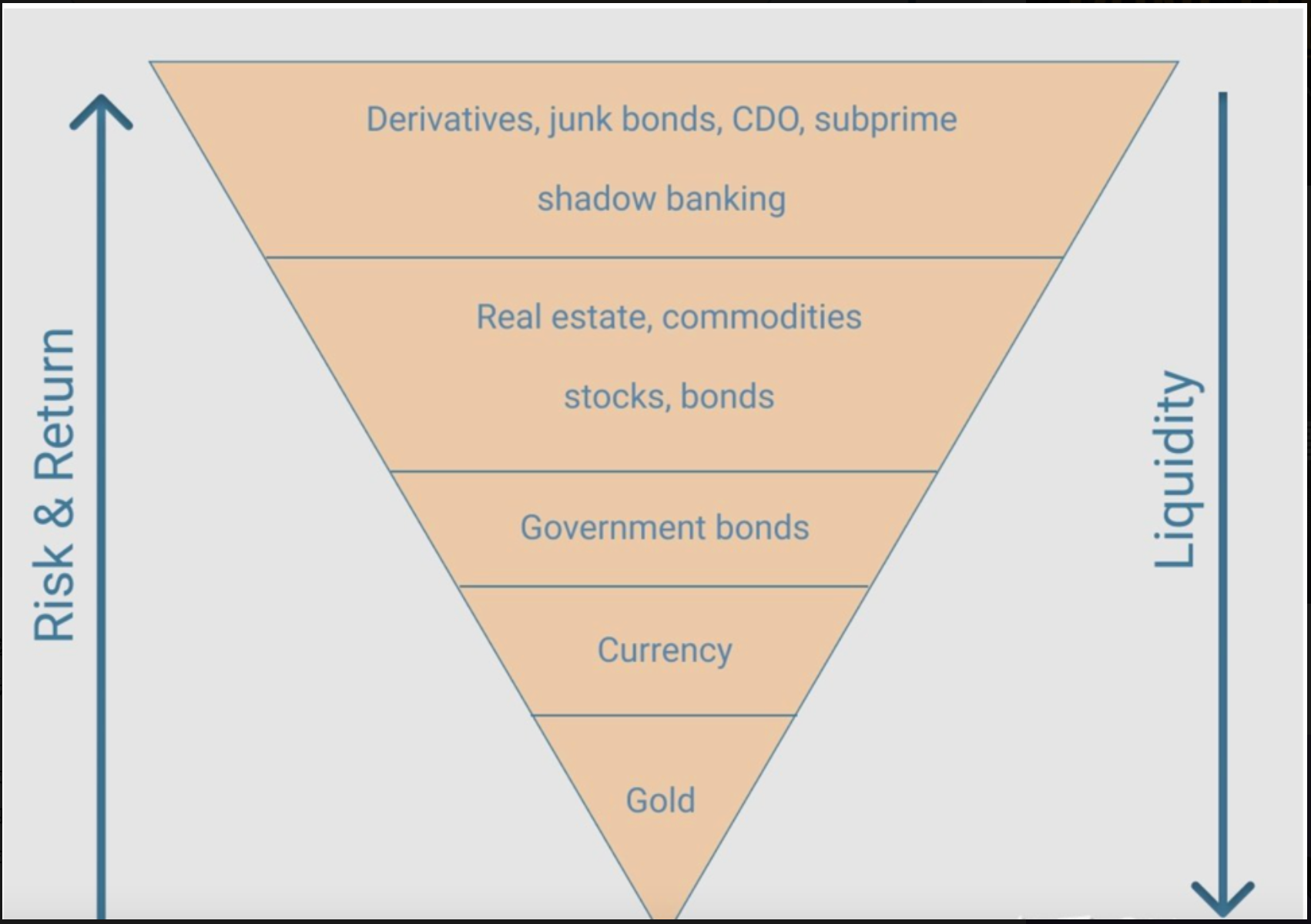

有關流動性遷移,讓我們參考下 exter 金字塔模型,這是一個由已故的紐約聯邦儲備銀行副主席 John Exter 提出的,根據風險和相應的流動性組織金融資產的模型。

模型顯示, 資產越是靠近流動性金字塔上層,資產回報越高,風險越高,流動性越小。

資產越是靠近流動性金字塔下層,資產回報越低,風險越低,流動性越高。金字塔的底部變窄,因為越是靠近下層的資產就越難增加供應。

當下比特幣和美股的高度相關性其實就是金字塔自上而下的流動性遷移導致的,雖然聯準會還沒有開始縮表,但是由於通膨一直高位徘徊。

延伸閱讀:拜登挺鮑爾「緊縮貨幣」對抗通膨;Fed 理事:接下來每次會議都應升息2碼!

短期內看不到緩解的趨勢,市場對流動性緊縮(加息和縮表)的預期已經打滿,這種緊縮預期加速了流動性向下遷移,投資者出售金字塔高位的風險資產(大宗商品,股票,債券,比特幣),獲取金字塔底部資產(法幣和黃金)來保住財富和流動性。

這將導致一個負回饋的螺旋下跌,賣出風險資產——風險資產下跌——投資者被動去槓桿——風險資產進一步下跌,流動性遷移的過程就是金融資產的下跌和去槓桿的過程,這一過程中兩者的相關性更是由於大量量化機器人對波動性的套利而強化。

這種相關性將持續多久我們不得而知,但是可以預見的是,不管當下金融市場的流動性危機是否持續,這種相關性將會逐步減弱。

為了更好的說明這一點,我們將比特幣的投資者中分成兩種類型,一種是老錢,以法定貨幣為本位,大多是比特幣的短期持有者。一種是新錢,以比特幣為本位,大多是比特幣長期持有者。

老錢以法幣為流動性金字塔底層,遵循傳統的流動性金字塔模型,將比特幣定位在流動性金字塔中同屬股票和債券的那一層的風險資產,這裡需要注意的一點是在黃金被強制去貨幣化屬性後,其在金字塔底部的位置已經名存實亡,法幣成為事實上流動性金字塔底層。

新錢以比特幣為流動性底層,遵循比特幣底層敘事和價值主張的流動性金字塔模型,事實上,比特幣一直是加密金融裡的流動性金字塔底層(不包括 USDC 和 USDT,因為本質而言這兩者不屬於加密空間的原生資產)。

在法幣背書的穩定幣出現之前,加密貨幣(Altcoin)盤口流動性交易對都是比特幣,所以單就加密金融空間的流動性遷移而言,比特幣才是唯一的最終的流動性底層。

回到傳統金融的流動性金字塔上,對比特幣的定位也是區別化的,那些將比特幣定位在屬於和債券股票同一層風險資產的老錢,正在逐步在流動性遷移的過程中釋放和減少,其在比特幣持有者中所佔的比例越來越底,直到其流動性衰竭到對比特幣的法幣價格的影響不顯著,也就是兩者的相關性回歸長期均值的時候,也就是回歸到不相關。

一旦這種不相關的狀態回歸,即使傳統金融的流動性危機持續,甚至嚴重到爆發流動性金融危機,老錢的流動性遷移也不再對比特幣構成顯著影響。

從比特幣的鏈上數據也可以看到這一點,從目前的長期持有比特幣來看,持倉超過一年的 BTC 佔比持續刷新有史以來的最高值,目前已經超過 65.5%。

雖然這些逐漸轉化的長期持有者不一定都是以比特幣為流動性金字塔底層的新錢,但是可以預見老錢的流動性衰竭是顯著的,隨著比特幣價格大幅下跌帶來的高換手率,老錢持有的比特幣將進一步向新錢轉移,這也應證了一句話,資產的每一次熊市下跌,都有助於他找到真正的主人。

延伸閱讀:Delta基金:比特幣或跌至 1.4 萬鎂、熊市會持續一年半;趙長鵬建議分散投資別 all in

而比特幣的主人就是以比特幣為流動性金字塔底層資產的強手 holder。

再回到流動性金字塔模型上,作為金融資產的風險分層模型,資產通過自上而下層層增加安全性從而提高流動性,其對底層資產的核心訴求就是絕對的安全,比特幣作為當今世界最安全的資產,未來將完全有可能從風險資產層向下躍遷到底部流動性層,流動型金字塔的底層也只有在絕對安全的資產的支撐下,才有可能穩定支撐整個金融體系這種頭重腳輕的倒金字塔流動性構造。

在黃金被強制去貨幣後,以法幣這種軟通貨作為流動性金字塔底層的構造模式無疑將面臨極端奔潰的風險。

流動性金字塔底層資產有兩個核心的安全訴求:一是沒有信用風險(不依賴對手方),二是沒有貶值風險(保住財富)。

當前的法幣根本無法滿足這兩個條件中的任意一個,法幣是信用貨幣,基於中央銀行的資產負債表擴展發行。

如果你的財富是別人資產負債表上的負債的時候,你只能祈禱這個發行債務的實體不會倒閉或者單向凍結你的資產,但是從本次俄烏衝突看,這種風險是不可避免的,即使是主權國家級別持有的信用資產,也可以因為地緣政治問題而被發行方凍結。

延伸閱讀:局勢剖析|俄烏戰爭對加密貨幣的 7 個潛在影響:危險、希望與對策

另外一方面,中央銀行公開的目標就是通膨,通貨膨脹的本義是貨幣的增發,因為通貨就是貨幣,而不是商品價格的上漲,前者是因,後者是果,現代經濟學用結果替代原因的命名方式著實有掩耳盜鈴之嫌。

通膨的結果就是貨幣貶值,讓我們用通膨的本義也就是貨幣增發的程度來看下法幣貶值的風險程度,即使以當今世界最硬的法幣資產美元來看,其廣義貨幣最近 30 年的年均增速也達到 6%-7% 的區間。

單看這個數字可能並不明顯,讓我們從復利的角度來計算下,這個年均增速就意味著你持有的貨幣將每隔 10-12 年貶值一半,以人的有生之年儲蓄時間長達 50 年計算,你儲蓄一生的貶值幅度將達到97%。

當然你可以辯解,你不會持有現金,你會選擇將現金投入貨幣市場基金、債券或者股票,但是這屬於投資不是儲蓄,投資的本質是你要承擔更大的風險,投資的收益都是來源於風險溢價,即使你通過投資跑贏了通膨,你也承擔了本可以通過儲蓄帶來收益的時候完全沒有的額外風險。

這就是當代社會價值儲存的囧境,由於缺少可以抗通膨的可儲蓄貨幣帶來的穩定價值儲存手段,人們只能通過變相將金融投資儲蓄化來承擔額外的不必要的風險。

事實上,比特幣作為流動性金字塔的底層資產的敘事和訴求,未來還將因為外部世界的不確定性增加而進一步增強,其實在部分因為高通膨而導致法幣奔潰的國家,比如委內瑞拉等。

比特幣已經成為事實上的流動性金字塔底層資產,普通人民唯有選擇登陸比特幣作為財富儲存的救生船,另外隨著當今世界跨境資本流動管控的日益嚴厲,主權國家稅收和通脹的加劇,地緣政治的威脅的爆發,都為比特幣進入流動性金字塔的底層資產提供了強大的驅動力。

未來可期,比特幣將不負 holder。

📍相關報導📍

美國4月通膨率(CPI) 衝上8.3%超預期!比特幣暴跌13%破28,000創2021年來新低

「比特幣救了我們一家人」 一位委內瑞拉國民的真實自白

CryptoQuant 執行長:LFG 拋售 BTC 成大好時機,鯨魚正大量買入比特幣

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務